充电桩:快充推动产业升级,未来市场空间广阔

- 板块介绍

- 板块资讯

- 强势股票

1、板块介绍

充电桩是固定在地面上为电动汽车提供直流/交流电的充电装置,并具备相应的显示、刷卡、计费以及打印充电信息等功能。按照充电模式的分类来看,充电桩主要分为交流充电桩、直流充电机和交直流一体桩。

交流充电桩是通过交流电网、凭借电动汽车车载充电机对蓄电池进行充电的装置,由于其充电速度较直流充电桩慢,也被称为“慢充”,满电状态需要4-8小时,充电功率和所需电流相对较低,设备生产和安装成本也较低,此外,用户还可以通过在电力低谷时段充电来降低充电成本。

直流充电桩是指通过交流电网、对电动汽车动力电池直接进行充电的充电装置,直流模式的充电功率较大(一般大于30KW),充电时间较短(一般在20-150分钟左右),因而也被称为“快充”,充电站的大规模直流设备会对电网造成一定影响,大电流的保护复杂,増加了充电站运行的风险,对充电技术和方法提出了更高的要求,因而直流桩相应的工作和安装成本也较高。

2、充电桩产业链

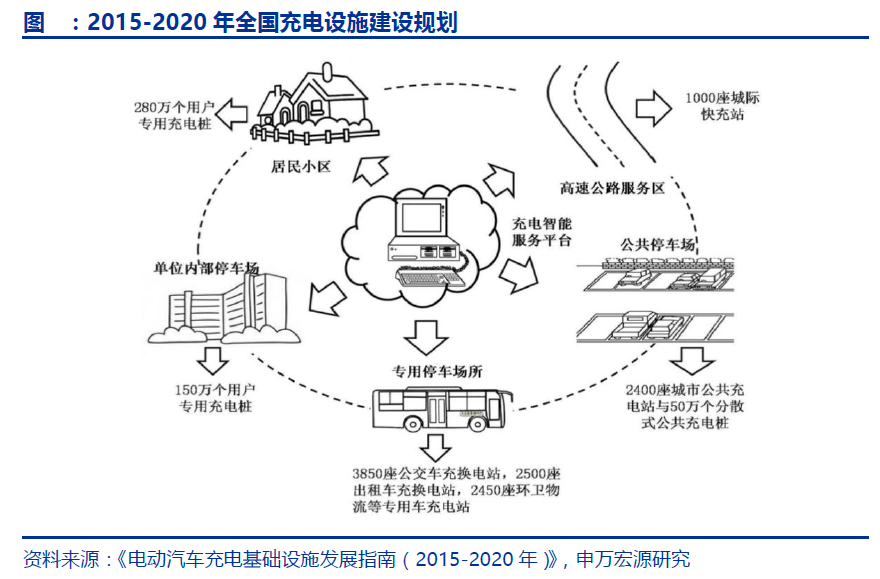

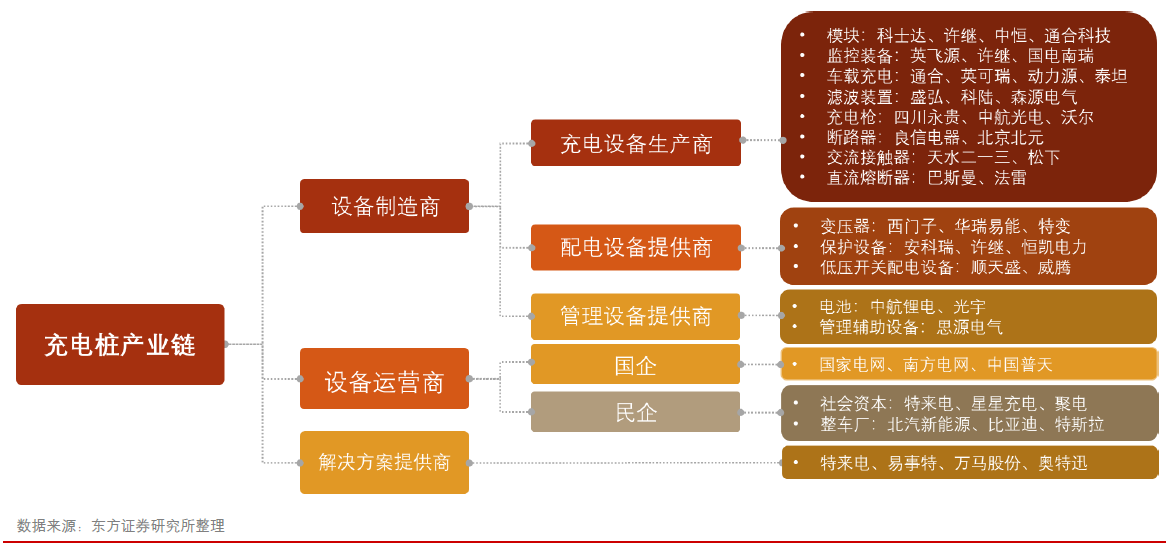

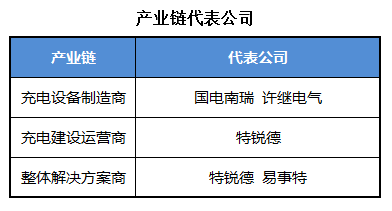

充电桩产业链从建设到运营涉及充电设备制造商、充电建设运营商、以及整体解决方案商,国内充电产业链上的这几类从业者往往身份重合、同时涉足多个功能领域,一些硬件制造商目前也开始涉及建桩运营业务。充电设施制造产业主要包括充电设备、配电设备和管理辅助设备。其中,国电南瑞、许继集团、特锐德、奥特迅等设备制造商,以及比亚迪、特斯拉等电动汽车制造商是推动充电技术进步的主体。运营商方面,特来电、国网公司、星星充电、中国普天、上汽安悦是前五大运营商。

上游零部件:充电模块具备技术护城河

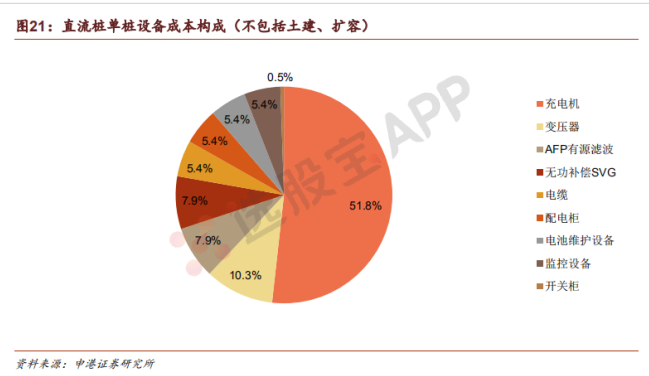

上游设备元器件主要包括充电设备(充电桩、滤波装置及监控设备、充电插头/座、电缆、通信模块等)、配电设备(变压器、高低压保护设备、低压开关配电设备)以及管理设备三类。其中充电模块是充电桩的核心设备,其主要功能是将电网中的交流电转化成可以为电池充电的直流电,约占充电系统成本的50%。

充电模块的技术关键在于IGBT(绝缘栅双极型晶体管),其加工难度较高,目前主要依赖进口,国外研发IGBT器件的公司主要有英飞凌、ABB、三菱、西门康、东芝、富士等。随着我国半导体行业战略机遇期的到来以及国内对中高端IGBT主流器件的需求加大,已经形成IDM模式和代工模式的双通道产业链,头部企业已具备自主生产能力,国产化替代正在推进。

中游设备与运营:关键环节资产负担过重

中游运营是产业链核心环节,主要负责充电桩的投建和运营,前期会产生大量资本开支,投资回收期长,对运营商资金链的完整度要求高,在充电网络运营管理技术方面存在壁垒,同时盈利水平受政策影响明显。目前参与主体可大致分为以下三类:

国资电网龙头:国家电网是此类代表企业,以广泛的电网基础设施建设为依托,资金实力雄厚。

民营电力设备企业:以特来电、星星充电为代表的充电运营商,在电力设备制造领域占据一席之地,跟随市场趋势开辟新能源充电业务,以充电桩制造为主业,同时布局下游充电桩运营市场,打通上下游产业链。

整车企业:比亚迪、特斯拉、北汽新能源等整车企业采取自建充电桩的销售模式,短期内不以盈利为目的。

下游平台:缓解运营压力

目前经验充电服务平台的主体企业主要由充电桩运营商、线上地图、网约车三类构成,各类型平台商仍在不断探索更完善的平台服务模式。

e充电:国家电网旗下充电服务平台,覆盖国家电网全部充电桩(包括高速公路)以及特来电、星星充电等其他第三方充电桩,APP具备充电接口类型、快充/慢充、运营商等条件检索功能,并可自动匹配最近行车路线。在e充电网站上具备燃油车与电动车使用成本对比功能,可根据车型进行百公里费用估算。3月12日,国网电动“寻找合伙人”活动正式在e充电APP平台上线,私人桩用户、桩群用户、场地所有人、充电桩厂商均可加入国网管理平台。

3、充电桩的技术突破

1、直流超大功率快充

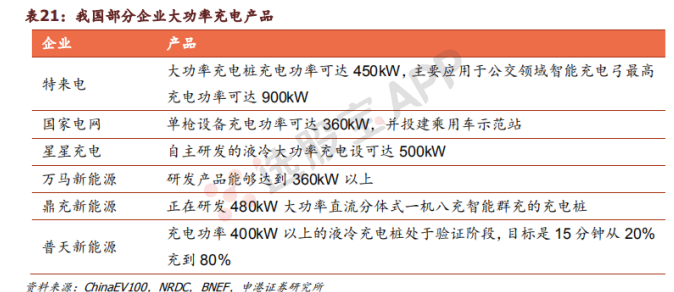

特斯拉已商业化应用的超级充电桩V3能够提供高达250kW的峰值充电功率,Model3长续航版只需5分钟即可满足连续行驶75英里(约120km),等同于每小时1000英里(1600km)的充电效率。特斯拉目前仍在积极进行功率提升,未来短期内充电桩输出功率有望可达350kW。

2、负极材料突破

目前直流快充电桩的瓶颈在于动力电池的负极材料。在充放电过程中,负极会产生浓差极化和电化学极化,而且随着充电速率增加,极化会进一步加重,从而导致负极材料表面形成锂镀层和锂结晶。快充由于增大电流,形成的固体电解质界面膜(SEI膜)会变厚,同时阻塞电极上的孔,影响动力电池安全及电池寿命。

石墨烯:下一代快充负极材料选择。石墨烯由于相对于石墨,导电性和耐用性大幅提升,众多研究机构开展了将石墨烯作为导电剂的研究工作。我国自主研发石墨烯添加负极材料的进程正在加快,2020年5月13日,广汽新能源宣布,由其研发的石墨烯电池进入商业化生产阶段,将率先搭载于Aion车型。

人造石墨进行二次造粒及炭化:目前应用最广的快充负极材料制备方法。在原有人造石墨基础上,增加二次造粒工序,使得颗粒更小,有利于锂离子从各个方向快速地嵌入,相当于在材料内部修建了一条高速公路,保证电解液充分浸润,有效缩短锂离子扩散距离,从而提高电池快充性能。

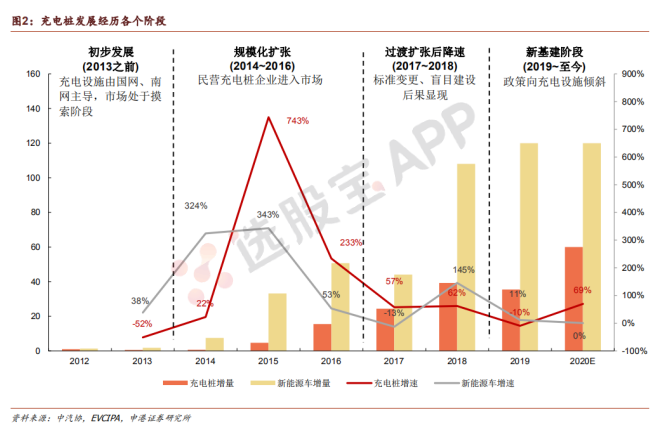

4、充电桩的发展阶段

从新能源车与充电桩历史上增长情况来看,两者增速基本保持相同步调,充电桩在政策支持下将领先半步开启快速增长模式。新能源车与充电桩同处于行业成长期,受政策波动的影响较大。新能源车补贴退坡,向市场化方向转型,政策扶持方向已转向充电桩,其作为新基建的重要组成部分,进入新一轮发展期。充电桩发展可分为4个阶段:

初步发展(2013年之前):此阶段新能源汽车刚刚兴起,且以公共汽车或政府内部用车为主,充电桩行业市场规模较小,由国家电网、南方电网主导。国家政策此时仍主要扶持购置环节,行业标准、市场规划仍然处于摸索阶段。2013年新增充电桩仅4500台,而新能源车销量仅1.3万台。

规模化扩张(2014~2016):各类社会资本涌入,正式奠定充电桩进入规模化发展新阶段。2014年5月27日,国家电网宣布全面开放分布式电源并网工程,以及慢充、快充等各类电动汽车充换电设施市场。2014年11月《关于新能源汽车充电设施建设奖励的通知》出台,首次将新能源汽车购置环节与充电设施补贴挂钩,进一步提升充电桩建设积极性。特来电、星星充电、普天新能源等民营充电桩运营企业加入市场,使得充电桩数量快速增长,2015年、2016年充电桩增速分别达到743%、233%,行业进入发展最为迅猛阶段。

过渡扩张后降速(2017~2018):在快速扩张期,由于充电桩规划、标准杂乱,出现了一系列问题,使得行业扩张大幅降速。而且此阶段政策补贴主要支持购置环节,充电桩标准方面,2015年底,新修订的电动汽车充电接口及通信协议等5项国家标准出台,致使此前建成的不符标准的充电桩接口全部作废,继续运行必须额外再花费大笔资金来调整,对于彼时尚未盈利的企业产生巨大冲击。2016~2017年各家为了跑马圈地,导致大量盲目建设,规划不合理造成大量充电桩变成“僵尸桩”。例如北京蟹岛度假村距离北京市区20公里以上,作为旅游地没有稳定充电需求,但为获得补贴,密集安装40多台充电桩,最终全部闲置,大部分已损坏。过渡扩张造成的阶段性无序发展,对行业长期发展造成伤害。

新基建阶段(2019~至今):充电桩被明确为新基建重要一环,并且政策明确地补将转向支持充电桩建设和运营。此阶段与2014~2016扩张阶段呈现截然不同的特征,行业集中度更高,也更加注重运营端收益质量。政策逐渐由购置环节转向充电设施,并且明确充电桩将作为新基建重要部分,作为国家重点投资方向。2019年12月3日,《新能源汽车产业发展规划(2021-2035年)》征求意见稿正式发布,对充电设施指明了大功率、智能化、网络平台化的发展方向。新一轮政策刺激作用下,充电桩具备“能源互联网+新基建”双重特征,快速发展进程已开启。

5、行业空间

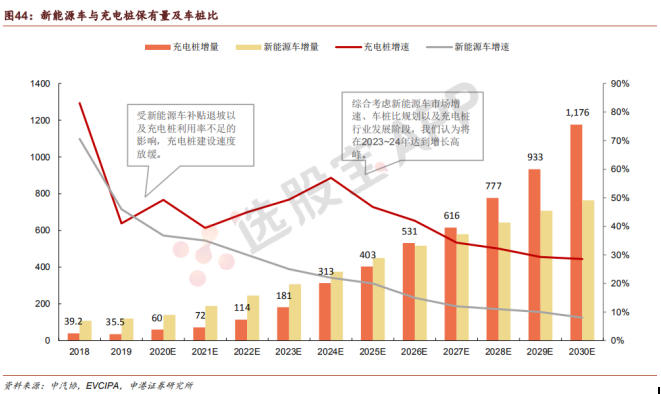

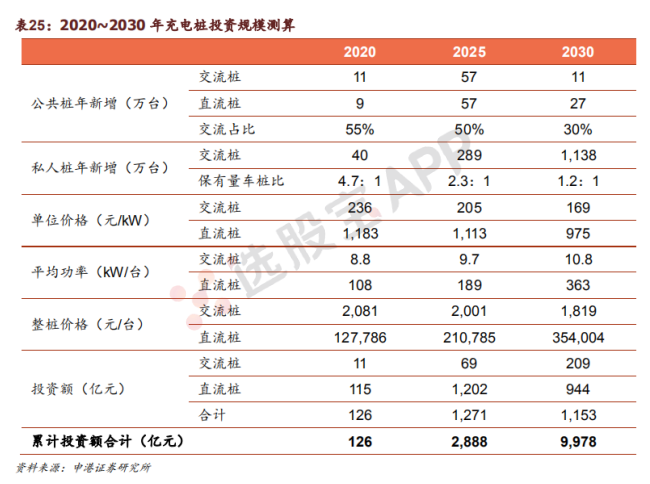

充电桩未来市场空间与新能源车的需求息息相关。2019年我国新能源车保有量达到381万辆,预计2020年将新能源车销量为120~140万辆,保有量达到520万辆。根据新能源车渗透率2025年达到18%、2030年达到30%的假设,分析师推测新能源车保有量将在2025年达到1600万辆,2030年达到5200万辆。根据新能源车行业发展现状及对未来的预测,预计车桩比将在未来短期内基本维持在3~3.5:1的水平,并在2023年后开启下行通道。预计2020年充电桩保有量将达到182万台,假设将车桩比1:1的目标推迟至2030年,充电桩增速将在2025年前后达到高峰,并在未来十年的增量空间超过5000万台。

6、相关政策

《新能源汽车产业发展规划(2021-2035年)》征求意见稿提出了我国新能源汽车“十四五”发展目标,到2025年新能源汽车新车销量占比达到25%左右,智能网联汽车新车销量占比达到30%。2019年5月出台的《绿色出行行动计划》表示,将新能源汽车购置补贴资金逐步转向充电基础设施建设及运营环节,推广落实各种形式的充电优惠政策。2019年12月3日,《新能源汽车产业发展规划(2021-2035年)》征求意见稿正式发布,对充放电设施指明了大功率、智能化、网络平台化的发展方向,从三方面对新能源车充放电基础设施建设做出了指示性要求:

加强新能源汽车与电网(V2G)能量互动。鼓励地方开展V2G示范应用,统筹新能源汽车充放电、电力调度需求,综合运用政策及经济性手段,实现新能源汽车与电网能量高效互动,降低新能源汽车用电成本,提高电网调峰、调频和安全应

急等响应能力。

促进新能源汽车与可再生能源高效协同。统筹新能源汽车能源利用与风电光伏协同调度,鼓励“光储充放”多功能一体站建设。

征求意见稿中第六章内容明确提出:完善基础设施建设。加快推进充换电、加氢、信息通信与道路交通等基础设施建设,提升互联互通水平和使用效率,鼓励商业模式创新,营造新能源汽车良好使用环境。主要包括加快充换电基础设施建设、提升充电基础设施服务水平、鼓励商业模式创新三个方面。

7、产业链代表公司

2024-11-20 23:29

产业趋势,特斯拉宣布即将安装超级充电桩机柜

随着电动汽车销量和保有量不断提高,高压快充市场的规模将进一步增大。今日重要性:✨

2024-11-20 18:16

日出东方:无大规模推广超充站计划

日出东方公告,受前期公司建设的超充站发布会的影响,公司股票价格短期波动较大。公司已充分提示该业务并未形成业务收入和收益,并无大规模推广的计划。公司在此特别提示,公司产品、主营业务、营业模式并未发生改变,郑重提醒广大投资者注意热点概念炒作风险,审慎判断、理性决策。

2024-11-15 22:43

蔚来能源充电网络向阿维塔开放

11月15日,武汉蔚来能源有限公司(“蔚来能源”)与阿维塔科技(重庆)有限公司(“阿维塔”)正式达成充电服务合作协议,蔚来能源充电网络面向阿维塔开放。根据协议,自11月15日起,阿维塔用户可通过阿维塔App,在全国范围查找并使用蔚来能源充电桩。

2024-11-15 17:40

阿维塔与蔚来能源达成充电网络合作

阿维塔科技与蔚来能源联合宣布,双方正式达成充电网络合作。即日起,阿维塔用户通过阿维塔App,即可在全国范围查找并使用蔚来能源充电桩,进一步提升充电体验和充电效率。在此之前,阿维塔已经接入了头部运营商超8万座充电站、逾80万根充电枪。未来,阿维塔将持续完善充电网络。(Auto有范儿)

2024-11-15 01:26

报道:特朗普团队拟取消7500美元电动汽车税收抵免,特斯拉支持

据路透报道,作为更广泛的税制改革立法的一部分,特朗普过渡团队正计划取消7500美元的电动汽车税收抵免,特斯拉代表也支持终止补贴。作为现任美国总统拜登的《通胀削减法案》的重要组成部分,这项补贴的废除将对美国的电动汽车普及造成重大打击。由于汽车价格居高不下,充电基础设施参差不齐,美国的电动汽车普及率已经出现下降。Nikola跌25.67%,极氪ADR跌25.43%,Workhorse跌12.3%,“特斯拉劲敌”Rivian跌9.6%,文远知行ADR跌8.1%,小鹏ADR跌5.4%,特斯拉跌4%,贾跃亭的FFIE跌3.5%。

2024-11-13 11:11

充电桩概念异动拉升,泰永长征、三变科技涨停,和顺电气、中恒电气、泽宇智能、奥特迅等快速跟涨

2024-11-11 22:03

中国充电联盟:10月公共充电桩环比增加6.3万台

中国充电联盟发布数据,2024年10月比2024年9月公共充电桩增加6.3万台,10月同比增长34.3%。截至2024年10月,联盟内成员单位总计上报公共充电桩339.1万台,其中直流充电桩153.5万台、交流充电桩185.5万台。从2023年11月到2024年10月,月均新增公共充电桩约7.2万台。

2024-10-24 22:36

宝马奔驰共同推出超充品牌,汽车电动化加速推进

预计2025年国内充电桩市场规模或达到503亿元。今日重要性:✨

2024-10-23 17:59

特锐德:控股子公司特来电的全资子公司特来电科技收到中标通知书,特来电科技为和县县域充电设施补短板建设项目中标人,中标金额约为13,400万元

2024-10-16 13:43

李家超:香港扩大电动车充电网络,估计2027年中前提供约20万个充电停车位

香港特区行政长官李家超发表《行政长官2024年施政报告》。李家超表示,扩大电动车充电网络。政府大力推行绿色运输,透过“EV屋苑充电易资助计划”和宽免总楼面面积安排,估计2027年中前提供约20万个充电停车位。政府会投入3亿元推出新计划,资助私营机构安装高速充电设施,至2030年累计装置3000个高速充电器。政府今年已批出两幅空置油站用地改作快速充电站,并计划明年邀请业界表达意向,利用现有油站用地以“一地多用”模式设立充电站及在上盖发展其他用途。

2024-10-12 15:42

中国充电联盟:1—9月充电基础设施增量同比上升16.6%

中国充电联盟发布数据显示,2024年1—9月,充电基础设施增量为283.7万台,同比上升16.6%。其中公共充电桩增量为60.3万台,同比下降9.3%,随车配建私人充电桩增量为223.4万台,同比上升26.4%。截至2024年9月,全国充电基础设施累计数量为1143.3万台,同比增加49.6%。 2024年9月比2024年8月公共充电桩增加6.6万台,9月同比增长35.2%。截至2024年9月,联盟内成员单位总计上报公共充电桩332.9万台,其中直流充电桩150.1万台、交流充电桩182.7万台。从2023年10月到2024年9月,月均新增公共充电桩约7.2万台。

2024-10-12 14:46

理想汽车与中国石化正式达成充电业务战略合作

10月12日,理想汽车与中国石化正式达成充电业务战略合作,标志着双方在新能源汽车充电领域的合作全面开启。根据协议,双方将联合推进在充电站建设、平台互联互通、养车卡权益等方面的深入合作。

2024-10-09 22:32

国庆高速公路电动车日均充电同比大增,超1/3充电桩满负荷工作

充电桩建设速度相比存量市场有所放缓,车桩比矛盾日益凸显。今日重要性:✨

2024-10-08 17:05

祥鑫科技:近日收到国内某数字能源头部客户的项目中标通知,确定公司为风冷、液冷超级充电桩总装及结构件项目的供应商,项目生命周期为1-2年,预计项目销售总额为人民币3-4亿元

2024-10-06 19:05

理想汽车工作人员回应高速充电桩向第三方开放:已接到相关通知

此前,“理想高速充电桩被其他品牌车辆抢占”相关话题受到网络热议。对此,有媒体就自家高速充电桩为何不对其他品牌车辆暂停服务等问题,询问到理想汽车负责充电网络相关问题的员工。对方回应,“这是接到相关通知,需要对三方车型进行开放。”在被追问城区充电桩是否也有开放要求时,对方还表示,“城区也有类似的情况。”事实上,国内各新能源车企自建的品牌充电站,几乎都没有对第三方品牌进行限制。蔚来汽车此前介绍,蔚来已自建了23,277根充电桩,建成数量全国车企第一,其中,有80.25%的电量都是服务给了非蔚来品牌。(凤凰网科技)

| ID | 股票名称 | 涨幅% | 现价 | 换手率% | 总市值 | 炒作逻辑 |

|---|

VIP复盘网

VIP复盘网