扫码报名

有色 · 钴:钴资源稀缺,广泛应用于电池材料,受益于新能源电池需求增长及供需紧张,钴价上行潜力较大

- 板块介绍

- 板块资讯

- 强势股票

1、板块介绍

钴是具有光泽的钢灰色金属,化学原色符号为Co,原子量58.93。钴熔点1493℃、比重8.9,比较硬而脆;钴具有磁性,在硬度、抗拉强度、机械加工性能、热力学性质、电化学性能方面与铁和镍相类似,加热到1150℃时磁性消失。

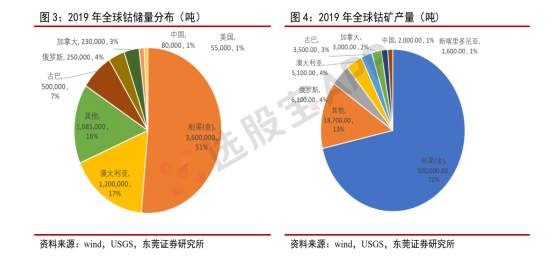

目前全球已探明的钴矿储量大约700万吨,且不可再生,具有稀缺性。按照2019年全球14万吨的开采量计算,钴还可以开采约50年。

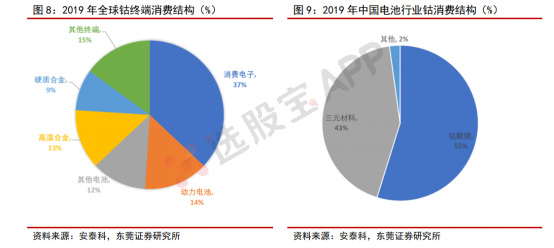

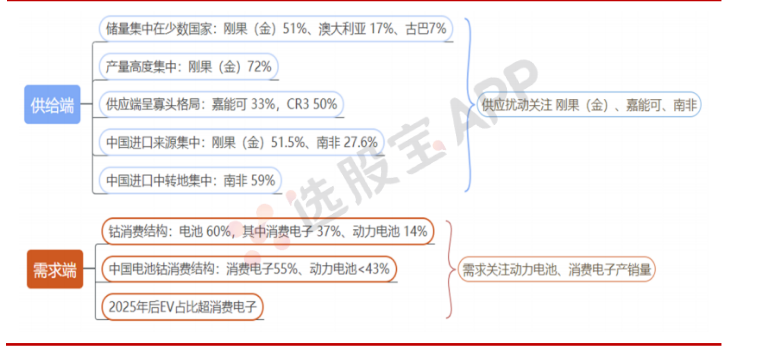

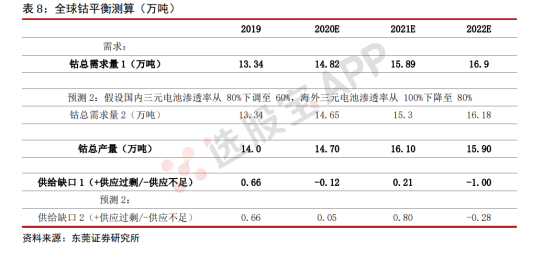

2019年全球精炼钴消费量约13.3万吨,其中电子产品用钴量约5万吨,占整体钴消费比重 37%;动力电池钴用量约1.8万吨,占整体钴消费量比重14%。从中国电池钴消费结构看,2019年钴酸锂用钴占比为55%,三元材料用钴占比为43%。机构预测2025年前3C消费钴依然是电池行业用钴的主流,2025年后动力电池占比逐渐成为主导。

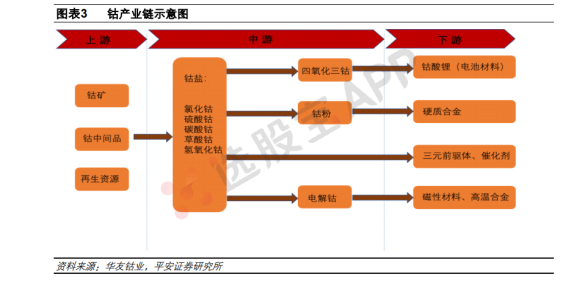

2、产业链

和其他金属品种一样,钴的产业链也包括了上游矿产资源、中游冶炼以及下游应用。其中上游资源以钴矿为主,而再生资源目前占比较低;中游冶炼细分看,又可分为碳酸钴、草酸钴、氢氧化钴等中间品和靠近需求的冶炼产品包括四氧化三钴、钴粉和电解钴等。下游则包括前述提到的电池、高温合金、硬质合金、陶瓷、催化剂等领域。

3、全球钴资源储量分布及中国钴原料来源

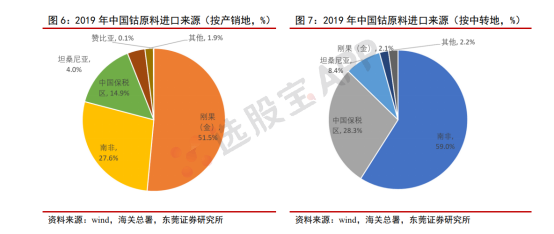

刚果(金)、澳大利亚、古巴钴储量占全球钴资源比重分别为51%、17%、7%,三国钴储量占比合计约 75%;中国已探明的钴储量仅为8万吨,占全球总储量的1%,中国是钴消费大国,钴原料主要依靠从刚果(金)进口。

根据海关数据,2019年,按照产销地统计, 我国从刚果(金)进口钴原料(包括钴矿和钴湿法冶炼中间品)为6.41万吨,占整体进 口量比例为51.5%,从南非进口钴原料3.44 万吨,占比为27.6%。按中转地统计,2019年我国钴原料进口经南非进行中转占比达到59%,经坦桑尼亚中转运输的钴原料占比为8.4%。

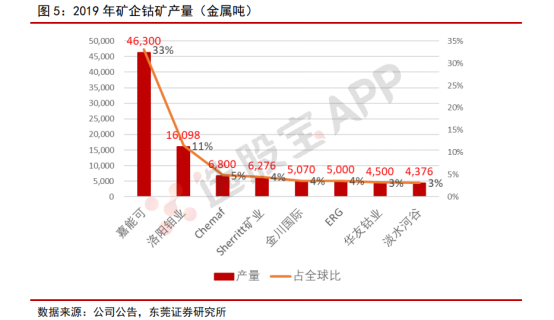

4、钴产量在企业端分布集中

从企业产量维度看,钴矿供应端寡头垄断格局,2019年CR3占比达全球产量约50%。嘉能可是全球最大的钴生产商和贸易商。2019年,嘉能可钴产量达到4.63万金属吨,占全球钴总产量比例33%,且显著领先其他钴矿生产企业; 第二名洛阳钼业产量为1.6万金属吨,占全球比例11%。嘉能可不仅是全球第一大钴生产商,同时也是全球最大的钴贸易商,在钴行业中长期占据主导地位。

5、钴行业供需情况

钴供应在国家分布及企业分布上均高度集中,因此主产国及主要中转国的疫情扰动、个别企业或矿山减产对钴供应影响较大;同样,在钴消费终端,电池占钴消费比例较大;钴供需两端高度集中,因此在供给端需关注刚果(金)、 南非、嘉能可的产量情况;在需求端需关注动力电池、消费电子产量的边际变化。

供给端:(1)钴产量高度集中,个别企业减产或矿山关停将对钴供应有极大影响, 钴产量在价格底部能实现快速收缩;(2)Mutanda占全球钴产量约20%,2020年关停, 大幅改善供应过剩状态;(3)在穿透采购+政府加强管理+钴价底部三重驱动下,刚果(金) 手采矿产量大幅下跌,将趋势性收缩;(4)KCC位于非洲铜钴成矿带,周边大型铜钴矿集中,KCC矿区确认新增疫情感染,当地医疗落后,若后续扩散对产量影响极大; (5)刚果(金)、南非疫情未见底,对生产效率及运输效率仍存在扰动,预期中国钴原料进口偏紧;(6)嘉能可以外的其他企业钴增产量有限,供应增速下降明确。

需求端:(1)消费电子电池(37%)+动力电池(14%)主导钴终端消费;(2)全球PC出货量于2020Q2回暖,预期未来增速平稳;(3)随着5G手机渗透率提升带来换机需求, 2021 年将拉动全球智能手机出货量实现正增长;(4)穿戴设备等新产品带来一定的钴消费增量;(5)电池“低钴、无钴”方向中期(2025 年前)内对钴需求影响有限;(6)欧洲新能源车扶持政策加码;(7)中国新能源车退坡延缓,国内新能源车销量修复显著;(8)新能源车体量大,产业链长,是中、欧国家拉动经济的重要抓手。

6、无钴电池对行业未来需求的冲击

去年2月媒体报道特斯拉提出“无钴化”电池概念,蜂巢电池5月宣布正式推出无钴电池,到 9月特斯拉于电池日上提出的2/3镍,1/3锰的零钴电池远景,“无钴化”电池概念使得动力电池用钴成长的持续性受到质疑。

目前来看,“无钴化”不等同于“零钴”,三元在未来5年内仍将为主流的技术路线,主要基于三点逻辑:

(1)市场对安全性的考虑大大提高。电池技术路线的变革是比量、成本和安全三因素平衡的动态过程,而当前在续航里程纷纷迈入400km门槛、金属及材料价格集体处于历史低位的背景下,市场对安全性的重视程度大大提高。钴在电池正极中起到稳定结构 的作用,预计市场对于较为激进的电池技术路线将维持更为谨慎的态度。

(2)电池龙头多布局三元路线。以LG化学为代表韩系电芯巨头近年市占率提升较快, 根据SNE Research,2020年1-8月LG化学动力电池装机量15.9GWh,市占率24.6%。 考虑到韩系企业在动力电池中的份额,其对路线的选择对市场整体技术路线发展较为关 键。目前来看,LG化学和SKI将继续NCM路线,SDI或将转到NCA圆柱路线,但总体仍处于三元体系内。

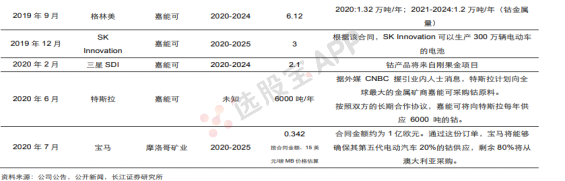

(3)电池、整车厂积极采购钴原料。2019年以来下游电池及整车厂频频与上游矿产贸易商签订钴原料采购长单以保证原料供应的稳定性。韩系中 SDI、SKI 向嘉能可采购 2.1、 3万吨钴,其中SKI的钴原料可供应约300万辆电动车电池。另一巨头LG化学于2019年加入RMI(负责任的矿产倡议)也与华友钴业合资建设前驱体和正极材料厂。而一直 强调“无钴化”概念的特斯拉也于 2020 年6月也被报道出向嘉能可每年采购6000 吨钴。从市场的采购动作来看,零钴电池在短期内产业应用的难度仍然较大。

未来新能源车市场蛋糕的扩大速度足以支撑动力电池用钴在单耗边际下滑的背景之下维持 较高的增长速率,同时动力电池用钴占总需求比重仍然较低,应理性看待无钴动力电池发展对钴整体需求的影响。

2024-12-20 01:53

伦铜收跌超1.6%,伦镍和伦锡跌超2%

LME期铜收跌146美元,跌幅将近1.62%,报8883美元/吨。 LME期铝收跌22美元,报2507美元/吨。 LME期锌收跌28美元,报2967美元/吨。 LME期铅收跌10美元,报1972美元/吨。 LME期镍收跌395美元,跌约2.55%,报15113美元/吨。 LME期锡收跌717美元,跌超2.46%,报28399美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-19 01:53

伦锌收跌超1%

LME期铜收涨39美元,报9028美元/吨。 LME期铝收跌14美元,报2528美元/吨。 LME期锌收跌40美元,报2995美元/吨。 LME期铅收跌4美元,报1982美元/吨。 LME期镍收涨5美元,报15508美元/吨。 LME期锡收涨69美元,报29116美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-18 01:54

伦镍收跌超1%,伦铜、伦铝、伦锌、伦锡均收跌不到1%

LME期铜收跌73美元,报8990美元/吨。 LME期铝收跌24美元,报2542美元/吨。 LME期锌收跌20美元,报3036美元/吨。 LME期铅收跌15美元,报1986美元/吨。 LME期镍收跌205美元,报15503美元/吨。 LME期锡收跌199美元,报29047美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-17 01:53

伦铝、伦锌收跌超1%

LME期铜收涨10美元,报9062美元/吨。 LME期铝收跌38美元,报2566美元/吨。 LME期锌收跌40美元,报3056美元/吨。 LME期铅收跌10美元,报2000美元/吨。 LME期镍收跌154美元,报15708美元/吨。 LME期锡收涨149美元,报29246美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-14 01:57

氧化铝脱离上周所创历史新高,与几内亚相关的恐慌性买盘退烧,伦铅本周跌约3%

LME期铜收跌39美元,报9052美元/吨。 LME期铝收涨6美元,报2605美元/吨。 LME期锌收涨20美元,报3096美元/吨。 LME期铅收涨4美元,报2010美元/吨,本周累计下跌超过2.99%。 LME期镍收跌306美元,跌幅超过1.89%,报15862美元/吨,本周累跌超1.15%。 LME期锡收跌437美元,跌超1.32%,报29097美元/吨。 LME期钴收平,报24300美元/吨。 上周,交易员们焦急地等待几内亚供应紊乱问题何时才能得到化解。 10月份,几内亚阻挠Emirates Global Aluminum出口铝土矿,该公司在几内亚经营着多家矿场。

2024-12-13 01:53

LME期铜收跌100美元,报9092美元/吨。 LME期铝收跌2美元,报2600美元/吨。 LME期锌收跌50美元,报3075美元/吨。 LME期铅收跌38美元,报2006美元/吨。 LME期镍收涨310美元,报16168美元/吨。 LME期锡收跌423美元,报329534美元/吨。 LME期钴收平,报24300美元/吨

2024-12-12 01:52

伦铅收跌超1%,伦镍与伦锡则收涨

LME期铜收跌24美元,报9192美元/吨。 LME期铝收跌8美元,报2601美元/吨。 LME期锌收跌10美元,报3126美元/吨。 LME期铅收跌22美元,报2043美元/吨。 LME期镍收涨143美元,报15858美元/吨。 LME期锡收涨181美元,报29957美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-11 01:52

伦镍收跌超1.7%

LME期铜收跌16美元,报9216美元/吨。 LME期铝收涨20美元,报2608美元/吨。 LME期锌收涨9美元,报3135美元/吨。 LME期铅收跌3美元,报2064美元/吨。 LME期镍收跌281美元,跌幅超过1.75%,报15715美元/吨。 LME期锡收跌142美元,报29776美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-10 20:56

五矿新能:拟以自有资金不超过5亿元人民币参与金川集团镍钴有限公司在甘肃省产权交易所集团股份有限公司公开挂牌的增资扩股项目

2024-12-10 02:04

伦锡收涨超2.6%,伦铜和伦锌至多涨超1.7%

LME期铜收涨110美元,涨幅超过1.20%,报9232美元/吨。 LME期铝收跌0.16美元,报2588美元/吨。 LME期锌收涨54美元,涨约1.76%,报3126美元/吨。 LME期铅收跌4美元,报2068美元/吨。 LME期镍收跌51美元,报15996美元/吨。 LME期锡收涨767美元,涨幅2.63%,报29918美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-07 01:52

伦锌收跌超1.5%,伦铜本周累涨超1.2%

LME期铜收涨48美元,报9122美元/吨,本周累计上涨超过1.24%。 LME期铝收跌36美元,跌幅超过1.36%,报2604美元/吨。 LME期锌收跌47美元,跌约1.51%,报3072美元/吨,本周累跌约1.00%。 LME期铅收跌27美元,跌超1.28%,报2072美元/吨。 LME期镍收涨73美元,报16047美元/吨,本周累涨超0.90%。 LME期锡收跌14美元,报29151美元/吨,本周累涨超0.82%。 LME期钴收平,报24300美元/吨。

2024-12-06 19:42

腾远钴业:投资建设年产5000吨电钴产品技术改造升级项目,项目投资金额9,890.19万元

2024-12-06 01:52

LME期铜收跌8美元,报9074美元/吨。 LME期铝收跌8美元,报2639美元/吨。 LME期锌收涨20美元,报3118美元/吨。 LME期铅收涨12美元,报2098美元/吨。 LME期镍收跌133美元,报15974美元/吨。 LME期锡收涨131美元,报29165美元/吨。 LME期钴收平,报24300美元/吨

2024-12-05 01:55

伦铝夜盘收涨超1%

LME期铜收跌28美元,报9083美元/吨。 LME期铝收涨37美元,报2646美元/吨。 LME期锌收涨4美元,报3099美元/吨。 LME期铅收涨7美元,报2086美元/吨。 LME期镍收涨92美元,报16107美元/吨。 LME期锡收涨210美元,报29034美元/吨。 LME期钴收平,报24300美元/吨。

2024-12-04 01:52

伦铜收涨超1.3%,伦镍涨超2%

LME期铜收涨119美元,涨幅超过1.32%,报9112美元/吨。 LME期铝收涨20美元,报2610美元/吨。 LME期锌收涨19美元,报3096美元/吨。 LME期铅收涨4美元,报2080美元/吨。 LME期镍收涨322美元,涨幅2.05%,报16015美元/吨。 LME期锡收涨251美元,涨约0.88%,报28824美元/吨。 LME期钴收平,报24300美元/吨。

| ID | 股票名称 | 涨幅% | 现价 | 换手率% | 总市值 | 炒作逻辑 |

|---|

VIP复盘网

VIP复盘网