扫码报名

银行:银行是强顺周期性行业,受益于稳增长政策、经济复苏预期及低估值优势

- 板块介绍

- 板块资讯

- 强势股票

1、板块介绍

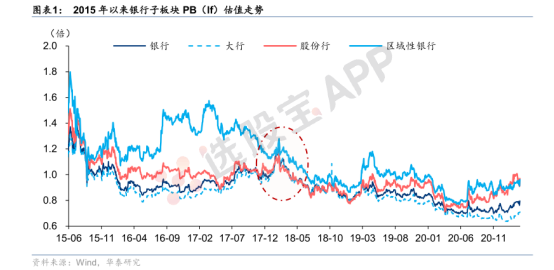

银行属于传统金融行业,从中观层面看,银行业估值水平与宏观经济相关性高度一致,我们将其归因为商业银行生息资产规模与净息差与经济周期高度相关,同时伴随资产质量波动的信用成本也是影响银行业 PB 估值的关键要素;从微观的代表银行看,经济危机的发生对投资稳健、风控严格的商业银行造成的负面效应较小,盈利水平波动并不剧烈,并且有机会在危机期吞并大型银行,扩张资产规模;投资激进的银行在危机期承受比金融市场更加剧烈的波动,但在随着经济的复苏,其复苏的速度比稳健经营的银行更快。

2、银行行业盈利模式

资产发放端的收益和收集端的成本之差就成了银行的主要收入。所有银行的一切经营上的有效努力都可以归结于五个方面:1、提高资产端收益率;2、降低资金成本;3、降低资产端的资金回收风险(信用风险);4、防止出现挤兑(流动性风险);5、满足监管要求(合规风险)。

在不考虑资产端信用风险的情况下,衡量银行盈利能力的主要指标有两个,即净利差和净息差。相比净利差,净息差还考虑了生息资产和计息负债的相对规模。而净利差直接反应银行的收益端和成本端的息差,较净息差指标更为原始,更能体现出整个行业的盈利水平变动。

3、中美银行板块估值对比

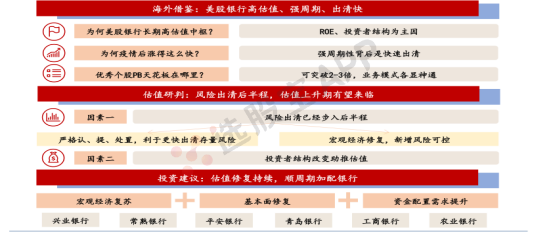

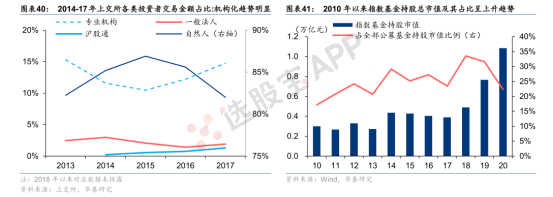

疫情后美国银行股PB估值已迅速升至1.3倍,背后的逻辑是风险快速出清,银行股展现了很强的顺周期属性。目前A股上市银行已步入风险出清后半程,尤其是经历2020年的严认定、强计提、多处置之后,结合投资者结构改变,本轮板块估值有望回到1倍PB以上,接近2018 年初(板块PB估值约1.2倍)。大行顺周期特征更显著,利润增速显著上行,机构认为银行股PB有望向1倍以上修复。

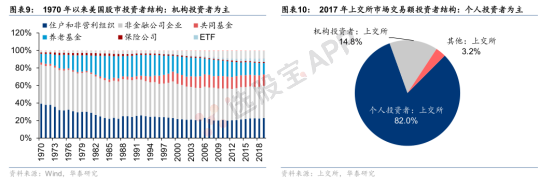

目前标普500银行指数PB达1.3倍,较A股银行溢价近70%,优质个股PB突破2-3倍。同时,美股银行强周期、高弹性,后疫情时代估值迅速修复,板块PB在20年3月跌至0.7倍低谷(接近同期A股银行),而近1年以来涨幅空间已高达 89%,中美估值差距被重新拉开。美股银行高估值中枢源于ROE较高、机构投资者主导市场,而疫情后快速修复是源于风险剧烈出清机制,轻装上阵后快速修复。

通过将银行过去十年的pb数据进行百分位分析,从2020年开始,银行的整体估值水平偏低,目前处于历史低位,中长期视角来看,未来的估值修复空间较大。

银行板块作为典型顺周期行业,当前资产质量指标改善趋势明朗。一方面2020年疫情背景下,银行业对不良资产严格认定,拨备计提力度和不良处置力度显著上升,助存量风险不断出清,尤其是给予优质银行股系统风险出清的机会;另一方面,由于企业偿债能力提升、零售风险拐点已现,预计新增风险较为可控。对比历史经验,当前风险出清逐步进入后半程,估值进入提升阶段。贷款利率上行驱动息差企稳、投资者国际化和机构化趋势则有望进一步催化银行股估值修复行情。

4、资金结构改变和人民币升值助推估值

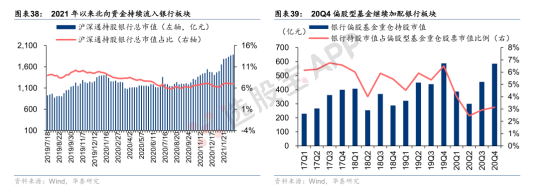

国际化+机构化+被动化,A 股三大资金配置趋势有望助推银行板块估值提升。第一,监管加快推进资本市场高水平双向开放,境外资金入市的便利程度显著提升,北向资金在市场

的重要性处于快速提升通道,未来QFII/RQFII仍有广阔发展空间,有望带动A股投资风格与国际趋同,2021 年以来北向资金不断流入银行股。

第二,监管多举措引导中长期资金入市,保险、社保、养老金、银行理财等资金地位不断提升,A 股迎来机构投资者的增量资金。

第三,近十余年来被动管理的指数型资金加速崛起,对标海外目前仍有一定提升空间(2019年末国内指数基金持股市值占股市总市值比例为 1.3%,而美国则为 15%)。以上三类资金均更为青睐高稳定度、高股息率、高流动性的银行股。2020 年以来三大资金配置趋势愈发明确,未来有望为银行板块估值提升提供有力动能。

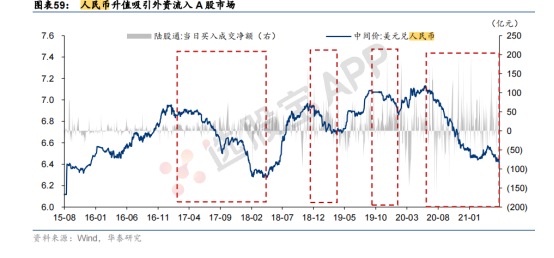

人民币升值趋势下,吸引外资流入 A 股市场,外资银行板块持仓市值有望稳步提升。在国际化和机构化资金配置趋势下,境内资本市场的投资风格有望与海外趋同,叠加保险、社保、养老金、银行理财等机构资金地位不断提升,机构资金银行股持仓比例有望稳步提升,为银行板块估值修复提供有力动能。

5、利率市场化改革

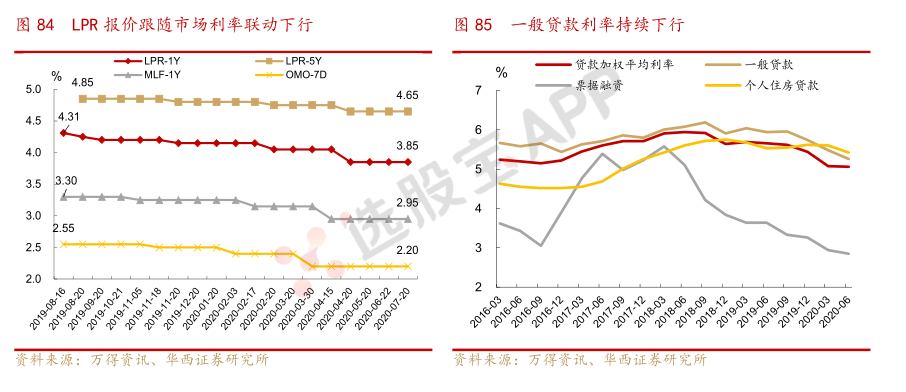

贷款利率锚定LPR,应用场景“先增量后存量”。2019 年 8 月,央行发布利率市场化改革新规,宣布“银行新发放贷款中主要参考 LPR 定价,并在浮动利率贷款合同中采用 LPR 作为定价基准”以来,货币政策利率→LPR→贷款实际执行利率的传导路径打通。

利率市场化改革后,央行主要通过下调公开市场逆回购(OMO)利率、中期借贷便利(MLF)利率等措施引导市场利率下行,各报价行在政策利率基础上加点报价,从而贷款利率可以对市场利率下行予以更多反映,LPR报价市场化的程度明显提升,市场也逐渐形成了LPR跟随MLF利率同步调整的预期。

机构认为,未来随着存量贷款LPR定价转换的完成,后续推进存款利率市场化深水区改革的窗口期或打开,主要基于以下几个方面:

首先,2020年以来逆周期调节政策叠加疫情影响,货币政策处于宽松周期,政策利率持续调降,市场利率持续下行并趋近存款基准利率;1)上半年隔夜Shibor多次降至1%以下,与活期存款监管基准利率差距在 4 月底逼近 31BP。2)同时,三个月的同业存单的发行利率降至 1.5%-2%的区间,成本低于部分长期限的定期存款利率。其次,资管新规下表外刚兑逐渐打破的背景下,市场利率下行叠加债市调整,部分4-6月新发理财累计净值跌破1;货基及银行“类货基”现金管理类理财产品收益率也不断下台阶,6 月余额宝七日年化收益率降至1.31%,创历史新低,已经低于1.5%的1年期存款基准利率,更显著低于大额存单利率,一定程度上也倒逼存款回流银行体系。存款脱媒现象较之前有明显的缓解。再者,猪价上涨引发的结构性通胀已接近尾声,CPI增速见顶,资本外流的压力也减轻。低通胀下,居民的财富管理需求也较为温和。

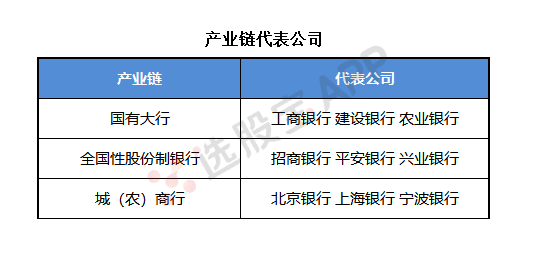

6、产业链核心公司

2024-12-20 05:00

道指勉强结束“连跌10个交易日创1974年以来最长连跌天数”的遭遇

标普500指数收跌5.08点,跌幅0.09%,报5867.08点。 道琼斯工业平均指数收涨15.37点,涨幅0.04%,报42342.24点。 纳斯达克综合指数(纳指)收跌19.92点,跌幅0.10%,报19372.77点。 纳斯达克100指数收跌98.81点,跌幅0.47%,报21110.51点。 纳斯达克生物科技指数收跌0.69%,报4289.60点。 罗素2000指数收跌0.45%,报2221.50点。 费城半导体指数收跌1.56%,报4893.47点。 费城证交所KBW银行指数收跌0.03%,报124.71点。

2024-12-20 00:31

欧元区蓝筹股指收跌约1.6%,丹麦股指跌超2.8%,德法意荷股指也至少跌超1.3%

欧洲STOXX 600指数收跌1.51%,报506.66点,一口气跌穿100日均线、200日均线、50日均线(这三个指标分别报513.27点、513.18点、513.08点)。 欧元区STOXX 50指数收跌1.58%,报4879.00点,也跌穿200日均线和50日均线,逼近100日均线。 富时泛欧绩优300指数收跌1.51%,报2014.00点。 在欧洲国家里,德国DAX 30指数收跌1.35%,报19969.86点。 法国CAC 40指数收跌1.22%,报7294.37点。 荷兰AEX指数收跌1.55%,丹麦OMX哥本哈根20指数收跌2.82%。 意大利富时MIB指数收跌1.78%,报33787.00点,富时意大利综合股价银行指数收跌2.05%。 英国富时100指数收跌1.14%,报8105.32点,富时250指数收跌0.98%,富时350指数收跌1.12%。 西班牙IBEX 35指数收跌1.53%,希腊雅典证交所综合指数收涨0.04%,爱尔兰综合指数ISEQ收跌0.26%,葡萄牙PSI 20指数收涨0.10%,芬兰OMX赫尔辛基指数收跌1.06%。瑞士市场指数收跌1.93%、瑞士表现指数收跌1.91%,瑞典OMX斯德哥尔摩30指数收跌2.23%,匈牙利布达佩斯证交所指数收跌0.73%,波兰华沙WIG 20指数收跌0.05%。挪威OSE基准指数收跌0.58%,挪威OBX指数收跌0.34%。

2024-12-19 22:32

行业ETF盘初普涨,银行业ETF涨超2%,半导体ETF跌0.3%,美光科技低开15%

行业ETF美股盘初多数反弹,区域银行ETF和银行业ETF至少涨超2.4%,金融业ETF、全球航空业ETF、网络股指数ETF、能源业ETF至少涨1.1%,半导体ETF则仍然跌超0.3%,生物科技指数ETF跌超0.8%。 美光科技低开15%,创2020年3月以来最差盘中表现。

2024-12-19 19:12

浦发银行:第一大股东全资子公司增持0.03%股份,后续拟增持4700万股-9400万股

浦发银行公告,公司第一大股东上海国际集团有限公司的全资子公司上海国有资产经营有限公司于2024年12月19日通过上海证券交易所系统以集中竞价方式增持公司普通股股份7,575,474股,占总股本的0.03%。基于对公司未来经营前景的信心,上海国有资产经营有限公司计划自2024年12月19日起的6个月内,增持公司普通股股份不低于4,700万股,不超过9,400万股。增持数量含首次增持的股份。

2024-12-19 07:31

香港金管局下调基准利率至4.75%,之前为5.00%

隔夜,美联储宣布降息25个基点。

2024-12-19 05:32

美股行业ETF全线溃败,银行业ETF跌超5%,可选消费ETF跌超4%,半导体ETF跌超3%

周三(12月18日),区域银行ETF收跌5.19%,银行业ETF跌5.02%,可选消费ETF跌超4.5%,网络股指数ETF跌约4.1%,科技行业ETF、半导体ETF、全球科技股指数ETF也至少跌超3.1%,日常消费品ETF和医疗业ETF至少跌超1.3%。

2024-12-19 05:00

标普收跌超2.9%,创将近五年来最大单日跌幅,道指狂泄超1100点连跌十天

标普500指数收跌178.45点,跌幅2.95%,创2020年3月份以来最差单日表现,报5872.16点。 道琼斯工业平均指数收跌1123.03点,跌幅2.58%,连续第十个交易日下跌,创1974年以来最长连跌天数,报42326.87点。 纳斯达克综合指数(纳指)收跌716.37点,跌幅3.56%,报19392.69点。 纳斯达克100指数收跌791.77点,跌幅3.60%,报21209.31点。 纳斯达克科技市值加权指数收跌3.51%,报1775.5863点。 纳斯达克生物科技指数收跌3.99%,报4319.34点。 罗素2000指数收跌4.39%,报2231.51点。 费城半导体指数收跌3.85%,报4970.98点。 费城证交所KBW银行指数收跌4.27%,报124.75点。 道琼斯KBW地区银行指数收跌5.31%,报119.30点。 恐慌指数VIX收涨74.23%,报27.65,北京时间03:00美联储经济预期概要(SEP)上调政策利率指引预期之后,打破横盘整理状态并显著拉升,逼近8月8日顶部29.47、和8月5日收盘位38.57。

2024-12-19 04:49

道指下跌超过1000点,跌幅2.37%,成分股高盛和亚马逊跌超4%表现最差,英伟达涨0.3%表现第二,标普500指数跌幅收窄至不到2.6%,纳指跌3.29%。生物科技指数跌超4%,半导体指数跌3.5%,银行指数跌4%

2024-12-18 22:49

行业ETF美股盘初多数上涨,区域银行ETF涨超0.7%,银行业ETF和半导体ETF涨超0.6%,网络股指数ETF则跌约0.3%,可选消费ETF跌0.76%

2024-12-18 12:16

12月债券大牛行情中激进机构被约谈,央行:对问题机构零容忍

据市场消息称,对于12月以来在债券大牛行情中表现较为激进的机构,央行今日上午进行了集中约谈,被约谈机构包括部分银行、券商、保险资管、理财子公司、基金、信托等等。据悉,央行提示市场机构要重视利率风险,提高投研能力,债券要稳健投资。央行强调要依法合规交易,对问题机构是零容忍。据悉最近已经开始着手调查和处罚一批扰乱市场价格、利益输送的行为,以后会常态化执法检查,希望各机构不要有侥幸心理。(新浪财经)

2024-12-18 05:29

美股行业ETF几乎全线溃败,银行业ETF跌超2%

周二(12月17日),区域银行ETF收跌2.35%,银行业ETF跌2.07%,半导体ETF跌1.3%,能源业ETF、金融业ETF、科技行业ETF、网络股指数ETF、全球科技股指数ETF等也至多跌0.74%,可选消费ETF和生物科技指数ETF则收涨超0.3%。

2024-12-18 05:00

道指创1978年以来最长连跌天数,芯片指数跌超1.6%,费城银行指数跌约1.5%

标普500指数收跌23.47点,跌幅0.39%,报6050.61点。 道琼斯工业平均指数收跌267.58点,跌幅0.61%,连续第九个交易日下跌,创1978年以来最长连跌天数,报43449.90点。 纳斯达克综合指数(纳指)收跌64.83点,跌幅0.32%,报20109.06点。 纳斯达克100指数收跌95.57点,跌幅0.43%,报22001.08点。 纳斯达克生物科技指数收涨0.41%,报4498.99点。 费城半导体指数收跌1.64%,报5169.79点。 费城证交所KBW银行指数收跌1.48%,报130.32点。

2024-12-17 22:38

行业ETF美股盘初普跌,能源行业ETF跌1.34%,半导体ETF跌1.2%,科技行业ETF跌0.75%,金融业ETF也跌约0.7%,生物科技指数ETF则涨超0.8%

2024-12-17 05:43

美股行业ETF多数收涨,芯片股博通涨超11%刷新收盘历史高位至250

周一(12月16日),半导体ETF收涨1.51%,可选消费ETF、网络股指数ETF、全球科技股指数ETF、科技行业ETF至少涨1%,银行业ETF和区域银行ETF涨约0.5%,公用事业ETF则收跌0.8%,医疗业ETF跌1.19%,能源业ETF跌2.2%。 芯片概念股中,博通收涨11.21%,刷新收盘历史高位至250美元,收盘市值1.17%;美光科技和泰瑞达至少涨约5.1%,ASM国际ADR涨约3.1%,英特尔涨超2.4%,半导体板块ETF涨超1.8%,果链Nova涨1.1%、Qorvo涨超1.0%,恩智浦、台积电ADR、阿斯麦ADR至少涨超0.5%,思佳讯则跌超0.2%,高通跌0.4%,凌云半导体跌超1%,德州仪器跌超1.1%,微芯科技跌超1.4%,万机仪器MKSI跌1.5%。

2024-12-17 05:00

纳指收涨超1.2%,芯片指数涨超2%,恐慌指数涨超6%

标普500指数收涨22.99点,涨幅0.38%,报6074.08点。 道琼斯工业平均指数收跌110.58点,跌幅0.25%,报437717.48点。 纳斯达克综合指数(纳指)收涨247.17点,涨幅1.24%,报20173.89点。 纳斯达克100指数收涨316.40点,涨幅1.45%,报22096.66点。 纳斯达克科技市值加权指数收涨1.99%,报1854.3643点,突破7月10日所创收盘历史最高位1826.5520点。 纳斯达克生物科技指数收涨0.78%,报4480.43点。 罗素2000指数收涨0.64%,报2361.99点。 费城半导体指数收涨2.06%,报5256.06点。 费城证交所KBW银行指数收涨0.40%,报132.28点。 道琼斯KBW地区银行指数收涨0.61%,报129.20点。 恐慌指数VIX收涨6.37%,报14.69。

| ID | 股票名称 | 涨幅% | 现价 | 换手率% | 总市值 | 炒作逻辑 |

|---|

VIP复盘网

VIP复盘网