一、医药核心观点

当周(1.13-1.17)回顾与周专题:

当周(1.13-1.17)申万医药指数环比 2.67%,跑输创业板指数,跑赢沪深300指数。本周周专题我们梳理了近一年海内外脑机接口重大进展,供投资者参考。

近期复盘:

1、当周表现:市场本周表现是修复走势,医药整体和市场走势类似。细分上,业绩票、部分创新药表现较好。科研仪器、“上游”阶段性表现较好。主题方面,生育、尼古丁、脑机接口等表现较好。

2、原因分析:本周市场进入到下一个博弈期的起点(特朗普1月20日就任,国内春节躁动前,节后开始预期两会等),叠加短期卖盘缩量衰竭,进而走出修复走势。医药这边,基本上也是围绕我们提的三个点(JP Morgan大会、业绩预告、“特朗普就任前交易”)在演绎,部分创新药表现和几个因素有关:JPM大会增量信息刺激、前期因过分交易地缘风险超卖后的回补(特朗普就任前交易)、医保局会议信号(支持鼓励、医保谈判提前、商保丙类目录等)、业绩因素(尤其是商业化放量标的)等,当然标的表现差异化强度也是直接和前面我们讲的几个因素直接相关。业绩票几个好的反馈都不错,当然和“稀缺性”高度相关。另外,科研仪器因为“禁令”阶段性强势表现。“上游”标的近期话题性也比较强,一个原因是部分标的确实有业绩改善趋势,另外一个原因是部分标的开始了并购整合。主题方面,生育主题开始博弈近期刺激和两会刺激政策,尼古丁主题是因为FDA批准尼古丁袋、脑机接口一直是未来产业趋势下及其早期阶段的海外映射主题持续刺激演绎。医药其实还有一些其他重要事项需后续持续跟进,比如安徽生物类似药集采等。医保局正式阐述丙类目录,这也验证了我们对于商业健康险的判断。另外,我们再次提示重视一个产业趋势,本次JPM大会,2024年MNC引进的管线中中国贡献了三分之一,【中国超市】逻辑持续验证,当然我们更要强调,中国企业正在以自己独特的方式在演绎新时代出海。

3、未来展望:(1)中短期维度看,近期医药继续围绕4条线演绎,第一,业绩超预期或者高增;第二,出海,包括业务高增、创新药授权等等。第三,演绎内需政策预期,例如生育等。第四,围绕医药最重要的产业逻辑——创新,持续演绎,包括商业化和早期创新品种价值演绎。(2)展望2025,我们再次强调近期以及未来一年各个方面对于商业健康险的鼓励和支持,让医药支付端这个核心矛盾,在中长期角度预期得到改善,当然这个变化后续过程比较慢,需要长时间积累演绎,所以是一个【预期脉冲】和【慢变量积累改善】的过程,2025年我们要逐步乐观起来。具体有以下三个思路:第一,【预期改善(脉冲式机会)】在一揽子政策刺激下,明年是个预期改善的时间段,有预期改善可能的领域都可以作为观察重点,例如商业健康险条线、重组整合国改、CRO及消费医疗、器械边际改善(骨科、呼吸机等)。第二,【中国超市(发散式机会)】创新药有卖海外权益重磅潜质的、已有海外业务占比不低并且有高增速逻辑的药械公司。第三,【创新分化(甄选式机会)】PD1 plus、TCE双抗、GLP1 pro、AI医疗、中药创新药等。

策略配置思路:

1、思路一【医药风格节奏】

(一)【中国超市】百济神州、科伦博泰、科兴制药。其他如三诺生物、美好医疗、怡和佳业、药明康德等。

(二)【深挖创新】商业化如益方生物、贝达药业;早期挖掘如热景生物、科兴制药。

(三)【内需刺激】生育如华特达因;体检如美年健康;医美如爱美客、朗姿股份;其他如普瑞眼科、爱尔眼科、通策医疗等。

(四)【其他变化】浩欧博、哈药股份、人福医药、凯利泰、昌红科技、阳光诺和、众生药业等。

2、思路二【医药产业逻辑】

(一)【中国超市(发散式机会)】百济神州、健友股份、科兴制药、科伦博泰、信达生物、华东医药、诺诚健华、先声药业、恒瑞医药、新诺威、中国生物制药、来凯医药等。

(二)【预期改善(脉冲式机会)】(1)商业健康险:国新健康、久远银海;(2)泛重组:浩欧博、人福医药、新诺威、万东医疗、华润双鹤等;(3)CRO、消费医疗、基药:泰格医药、诺思格、阳光诺和、美年健康、普瑞眼科、爱尔眼科、爱美客、贵州三力、药明康德、康龙化成、凯莱英等;(4)器械:三诺生物、三友医疗、怡和嘉业、美好医疗、迈瑞医疗、联影医疗。

(三)【创新分化(甄选式机会)】(1)PD1双抗:信达生物、康方生物、华海药业、中国生物制药、君实生物、汇宇制药等;(2)TCE双抗:泽璟制药、康诺亚、百利天恒、智翔金泰、先声药业、亿帆医药等;(3)减肥PRO:华东医药、歌礼制药等。(4)商业化&新靶点挖掘:贝达药业、益方生物、科兴制药、艾力斯、百济神州、热景生物、恒瑞医药、诺思兰德、再鼎医药等。(5)AI医疗:晶泰控股、万东医疗、润达医疗、祥生医疗、平安好医生。

二、近一年以来,海内外脑机接口都有哪些新进展

本周周专题我们梳理了海内外脑机接口重要进展,详细介绍了其中的重点案例,并汇总了主要公司在脑机接口领域的布局,供投资者参考。

2.1 脑机接口未来十年进入应用普及期

五十余载技术迭代终迎春,脑机接口进入应用普及期。脑机接口概念自1973年提出以来已过五十余年,当前已进入应用普及期。自2024年1月Neuralink宣布首例患者完成脑机接口植入后,全球掀起了脑机接口研发热潮。我们有望看到未来更多的脑机接口系统取得进展,未来十年,脑机接口从临床走向商业化不再是梦想。脑机接口发展的四个阶段如下:

Ø基础研究期(1973-1992年):这一时期基础理论得到发展,P300、SSVEP、运动想象等范式诞生;

Ø实验验证期(1993-2012年):上中游逐渐成熟,可为科研实验提供相关设备和技术,广泛开展的实验使得技术不断积累和迭代。2004年美国FDA批准BrainGate可植入人体,为广泛开展临床试验奠定了基础,多例知名实验证实人体和动物可通过不同范式实现脑控机械臂、脑控光标等外设。

Ø应用萌芽期(2013-2022年):应用解决方案出现并增多,应用范围由医疗扩展到非医疗。植入式领域,脑机接口治疗特定神经疾病成效显著,医疗应用潜力不断被发掘拓展。非植入式领域,脑机接口数字处方和康复设备陆续获得上市准许。工业、教育、营销领域已经商用;康养、娱乐、交通领域解决方案日渐增多。

Ø应用普及期(2023-2032年):有望实现“应用解决方案效果良好,多类解决方案走向成熟商用”的目标。脑机接口系统功能将趋于完备,成本和安全风险也将在可控范围,全球多家厂商脑机接口系统有望走向成熟商用。

2.2 Neuralink掀起了全球脑机接口研究热潮

2.2.1 海外脑机接口重点事件一览

Neuralink点燃了全球对脑机接口的研究热情。2024年1月,马斯克宣布其脑机接口公司Neuralink完成了首例脑机接口手术植入,引爆了全球对脑机接口的研究热情。此后脑机接口持续取得重要进展,如Neuralace用于疼痛性糖尿病神经病变的神经刺激疗法获得FDA批准,Darmiyan的阿尔兹海默症诊断产品BrainSee获得FDA批准等。我们将海外脑机接口重点事件梳理如下:

2.2.2 Neuralink:掀起脑机接口研究热潮

Neuralink已完成三例受试者植入,2025年预计完成20-30例植入手术。2024年1月,马斯克宣布其脑机接口公司Neuralink完成了首例脑机接口手术植入,此后Neuralink持续传出喜报,于8月完成第二例受试者植入,并于11月在加拿大开启首个BCI国际临床试验。2025年1月,Neuralink完成了第三例受试者植入,并表示2025年将完成20-30例植入手术。

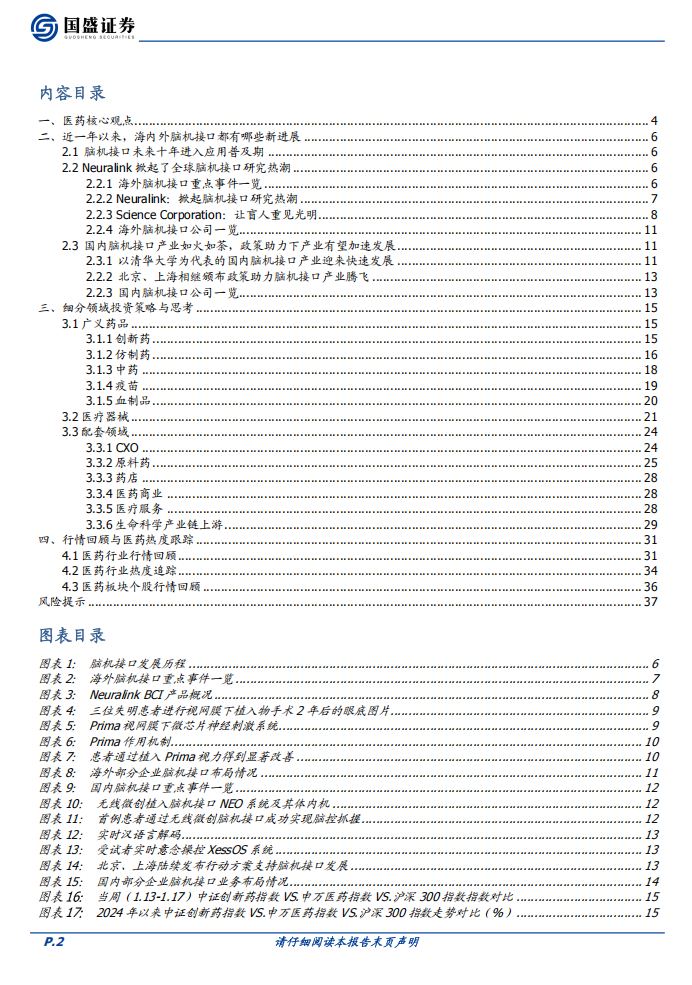

Ø首例植入:2024年1月,Neuralink将N1 Implant植入病人Noland Arbaugh的大脑,植入物使用了1024个电极,有64根比头发丝还细的导线,它可以记录神经活动。导线柔韧性极强、超薄,可以将植入伤害降到最低。3月,Noland在直播中表示,他能用植入物玩游戏、上网、直播、使用应用程序,一切都是用意念控制光标实现的。

Ø第二例植入:2024年8月初,Neuralink表示第二位受试者已成功完成植入手术。该受试者在接受手术后已成功实现通过思维来控制电脑光标,甚至开始学习使用计算机辅助设计(CAD)软件设计3D对象。

Ø国际性临床试验启动:基于PRIME研究的成果,Neuralink于2024年11月21日在加拿大正式启动了其BCI系统的首个国际性临床试验“CAN-PRIME:精确机器人植入脑机接口以实现外部设备控制的早期可行性研究”(NCT06700304)。这是一项前瞻性、纵向、非随机、开放标签、单臂早期可行性研究,旨在进一步评估植入物及手术机器人的安全性,并初步探究BCI帮助四肢瘫痪患者通过思维来控制外部设备的功能性。

ØCONVOY研究启动:2024年11月25日,Neuralink宣布启动一项名为CONVOY的研究,该试验将使用N1植入物的BCI控制扩展到研究性的辅助机械臂。

Ø第三例植入:2025年1月,Neuralink宣布第三名受试者成功植入脑机芯片,并表示2025年预计完成20-30例类似的植入手术。

2.2.3 Science Corporation:让盲人重见光明

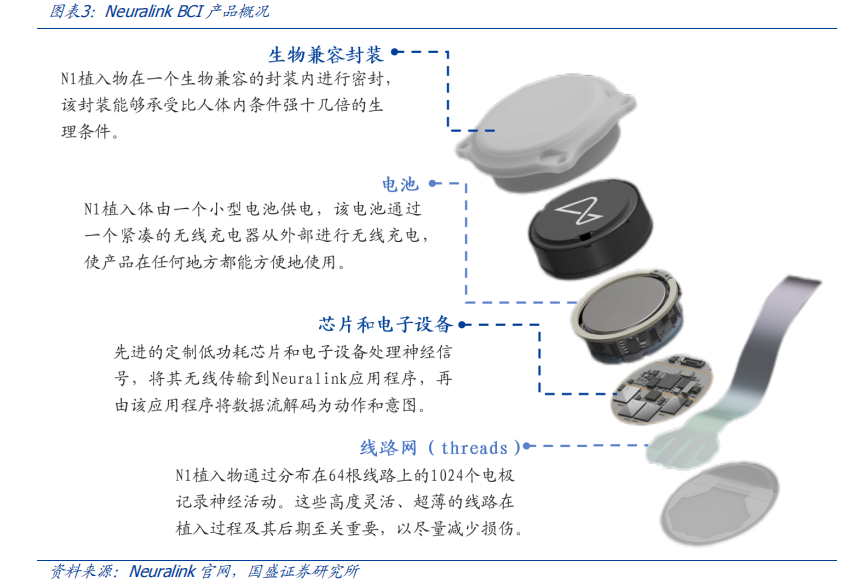

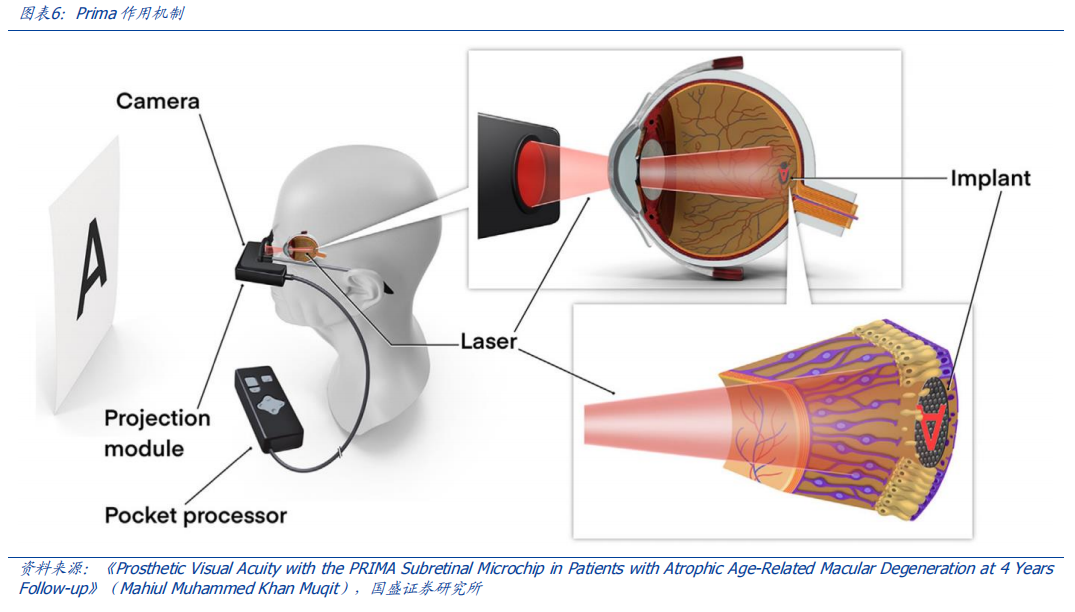

Science Corporation着力改变失明患者的视力情况。Neuralink联合创始人马克斯・霍达克(Max Hodak)创立了Science Corporation。该公司于2022年推出了Science Eye脑机接口平台。Science Eye是一种视觉假体,针对色素性视网膜炎(retinitis pigmentosa,RP)和干性年龄相关性黄斑变性(age-relatedmacular degeneration,AMD)这两种严重的失明形式。Science Corporation通过将2mm²芯片植入视网膜下方,就能大幅改善失明患者的视力,这对因年龄相关性黄斑变性(AMD)导致的地图样萎缩(GA)引发的失明是里程碑式的进展。

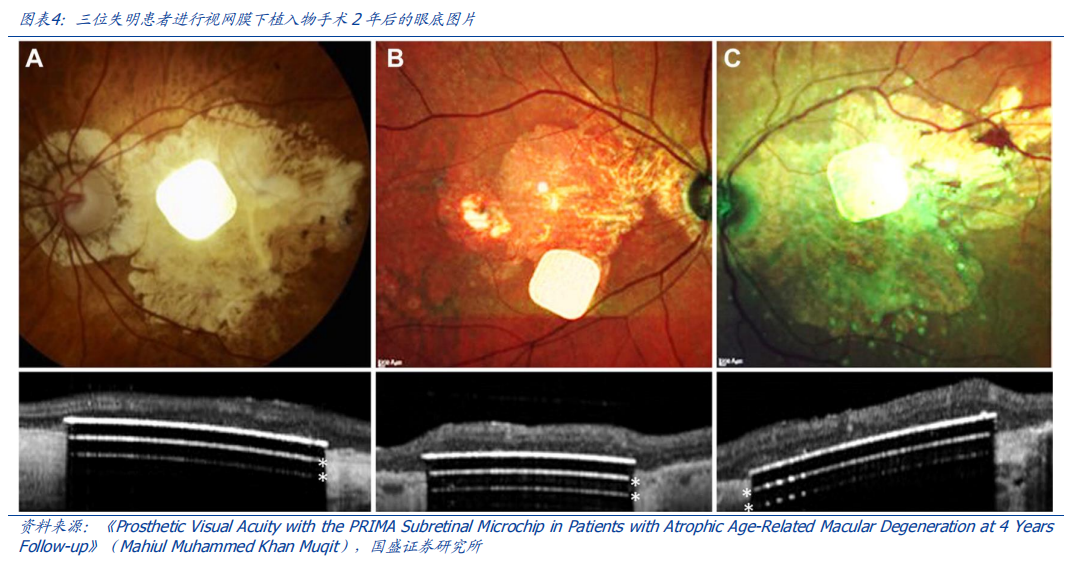

Prima通过芯片 眼镜将光信号转变为电信号传送至大脑,让盲人也能“重见光明”。植入物Prima是一个2mm²的芯片,需要通过80分钟的手术来植入视网膜下方。除了该芯片外,Prima系统还包含一副带摄像头的眼镜,可以捕捉视觉信息,并将红外光信号投射到芯片上。芯片上有378个光电像素,就像一个微型太阳能板,能够将光转换为电刺激信号,并将这些电脉冲传送到大脑。大脑随后将这些信号解释为图像,模仿自然视觉的处理过程。配套设备里还有一个口袋处理器,能够处理图像,从而提高清晰度和放大效果。缩放功能是Prima系统的辅助特性,可以改变视网膜和植入物上图像特征的大小,但会相应地减小视野范围。

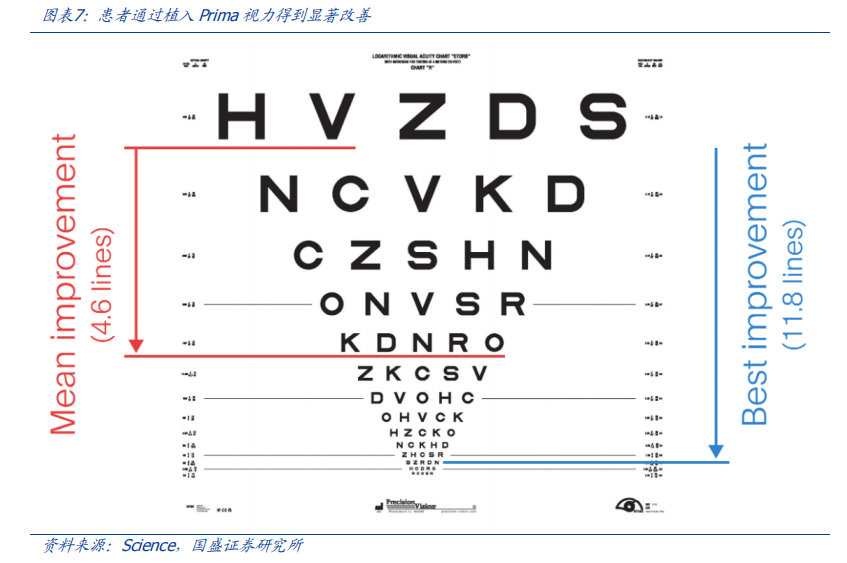

临床试验结果表明Prima可有效改善失明者的视力水平。Prima临床试验名为PRIMAvera(NCT04676854),是针对38名患有地图样萎缩(GA)患者开展的临床研究。这些志愿者来自英国等欧洲地区,年龄均在60岁及以上,其中6人在一年观察期结束前退出了研究。研究人员使用经典的视力表来测量参与者的视力改善情况(即视力的清晰度),志愿者们最初的平均视力为20/450(意味着他们需要在20英尺距离才能看清正常人在450英尺就能看清的物体),正常视力为20/20。在美国,视力达到或低于20/200即被认定为法定失明。经过一年的观察,留在试验中的32名参与者的视力平均改善到了20/160。Prima的发明者、斯坦福大学眼科学教授Daniel Palanker表示,通过使用Prima系统内置的缩放功能,部分参与者甚至能够达到20/63的视力水平。

2.2.4 海外脑机接口公司一览

除Neuralink、Science Corporation等脑机接口公司之外,海外公司还有治疗抑郁症或老年痴呆等疾病的Kernel、专注失眠障碍的Dreem、治疗卒中运动功能康复的Neurolutions、治疗癫痫的NeuroPace等,我们梳理部分公司及其主要业务如下。

2.3 国内脑机接口产业如火如荼,政策助力下产业有望加速发展

2.3.1 以清华大学为代表的国内脑机接口产业迎来快速发展

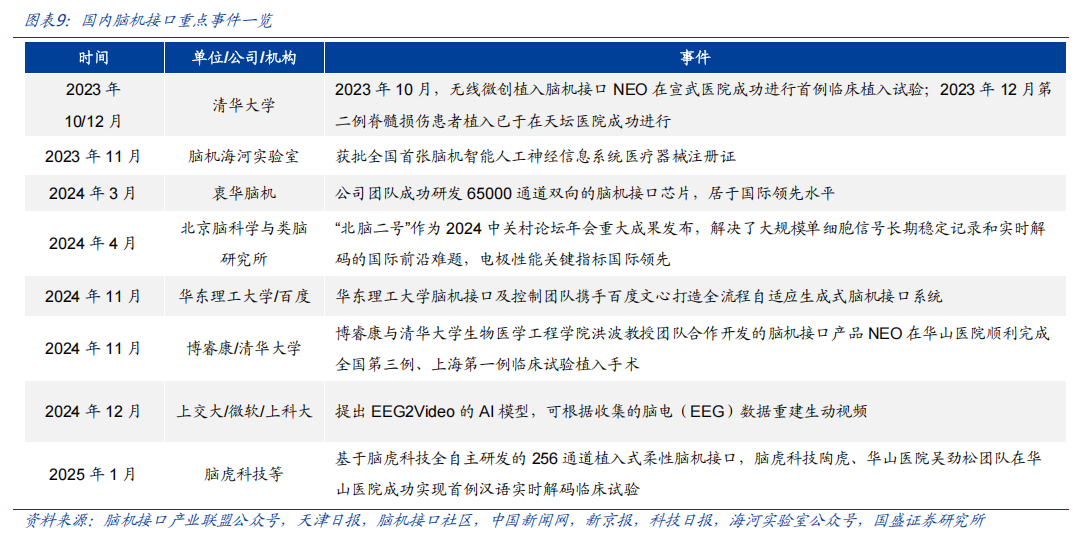

国内脑机接口产业亦取得积极进展。随着海外脑机接口持续取得进展,国内脑机接口产业也在如火如荼的开展。2023年10月,清华大学联手宣武医院完成了首例临床植入试验,并于当年12月完成第二例脊髓损伤患者植入。2024年11月,华山医院也完成了全国第三例脑机接口手术植入。

Ø清华大学&宣武医院:首例无线微创脑机接口临床试验。2023年10月24日,清华大学医学院洪波教授带领团队设计研发的无线微创植入脑机接口NEO(Neural Electronic Opportunity),在宣武医院成功进行首例临床植入试验。与Neuralink脑机接口不同,无线微创植入脑机接口NEO把电极放在大脑硬膜外,通过长期动物试验研制,不会破坏神经组织;采用了近场无线供电和传输信号,体内无需电池。2023年12月19日,第二例脊髓损伤患者植入在天坛医院成功进行。

Ø上海首例脑机接口植入手术:2024年11月,华山医院顺利完成全国第三例、上海第一例脑机接口临床试验植入手术,产品为博睿康与清华大学洪波团队开发的NEO。此例手术患者年龄38岁,因车祸造成颈椎脊髓损伤,手部无法抓握,无法站立,4年康复无改善。患者术后恢复情况良好,第三天已能下床坐轮椅。

Ø脑虎科技:帮助失语患者重建语言功能。2024年12月,基于脑虎科技全自主研发的256通道植入式柔性脑机接口,脑虎科技陶虎、华山医院吴劲松团队在华山医院成功实现首例汉语实时解码临床试验,受试者为一名语言区占位的脑肿瘤癫痫患者。试验中,团队在术中几分钟就可以快速精准确定响应脑区,而病人在手术完成两天后开展了运动/语言解码试验——实现“脑控”玩乒乓球和贪吃蛇游戏。经过两周的训练,结合脑虎科技自主开发的脑机操作系统XessOS,受试者已经可以熟练使用微信、邮箱、淘宝、小红书、今日头条等常用APP,还可以实现智能家居和智能轮椅的“脑控”,满足了运动障碍患者日常生活所需的基本行动能力。

2.2.2 北京、上海相继颁布政策助力脑机接口产业腾飞

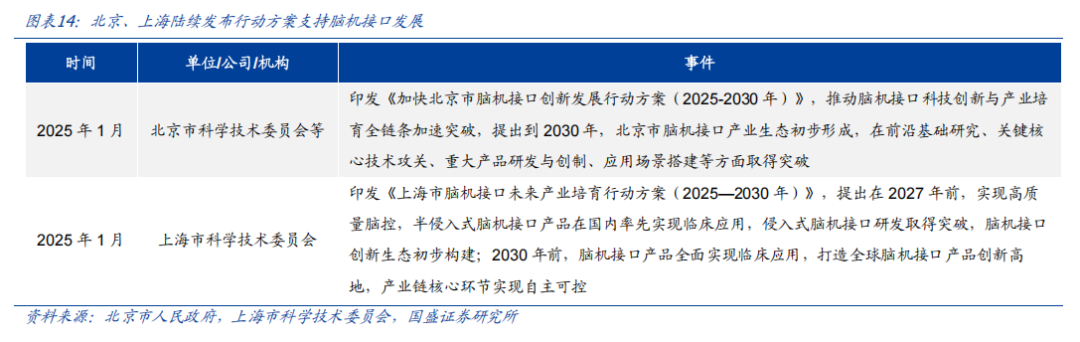

北京、上海发布行动方案支持脑机接口行业,产业发展有望迎来加速。2025年1月,北京、上海陆续发布行动方案,在研发、审批等方面为脑机接口产业发展提供支持。其中北京提到,2030年北京市脑机接口产业生态初步形成,在前沿基础研究、关键核心技术攻关、重大产品研发与创制、应用场景搭建等方面取得突破;上海提出,2030年前脑机接口产品全面实现临床应用,打造全球脑机接口产品创新高地,产业链核心环节实现自主可控。随着相关支持性政策推出,我们有望看到我国脑机接口产业迎来快速发展。

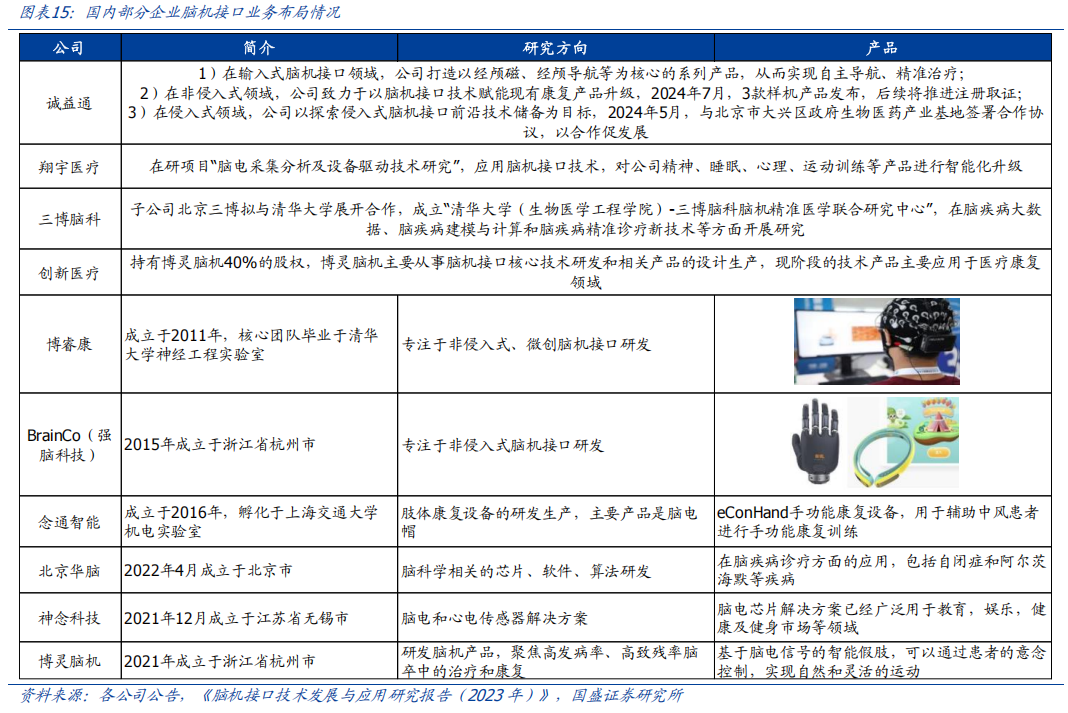

2.2.3 国内脑机接口公司一览

国内企业持续加码脑机接口布局,未来有望看到国内脑机接口产业趋势持续兑现。博睿康携手清华大学洪波团队打造的NEO已完成三例手术植入,引领国内脑机接口产业发展。此外,上市公司中翔宇医疗、诚益通、三博脑科、创新医疗等均布局了脑机接口相关业务,翔宇医疗通过脑机接口技术对公司精神、睡眠等康复业务进行智能化升级,诚益通在非侵入式、侵入式领域均有所布局,随着支持性政策逐步落地,未来有望看到国内脑机接口产业蓬勃发展。

三、细分领域投资策略与思考

3.1广义药品

3.1.1创新药

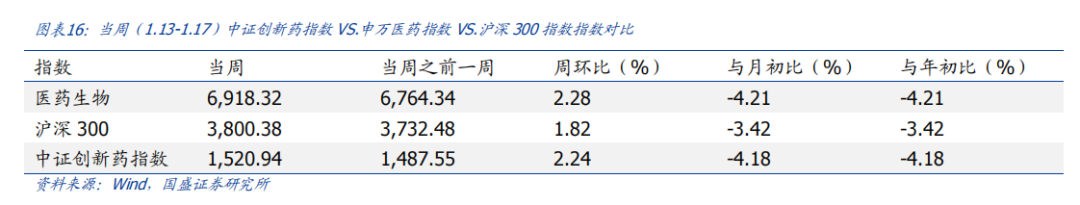

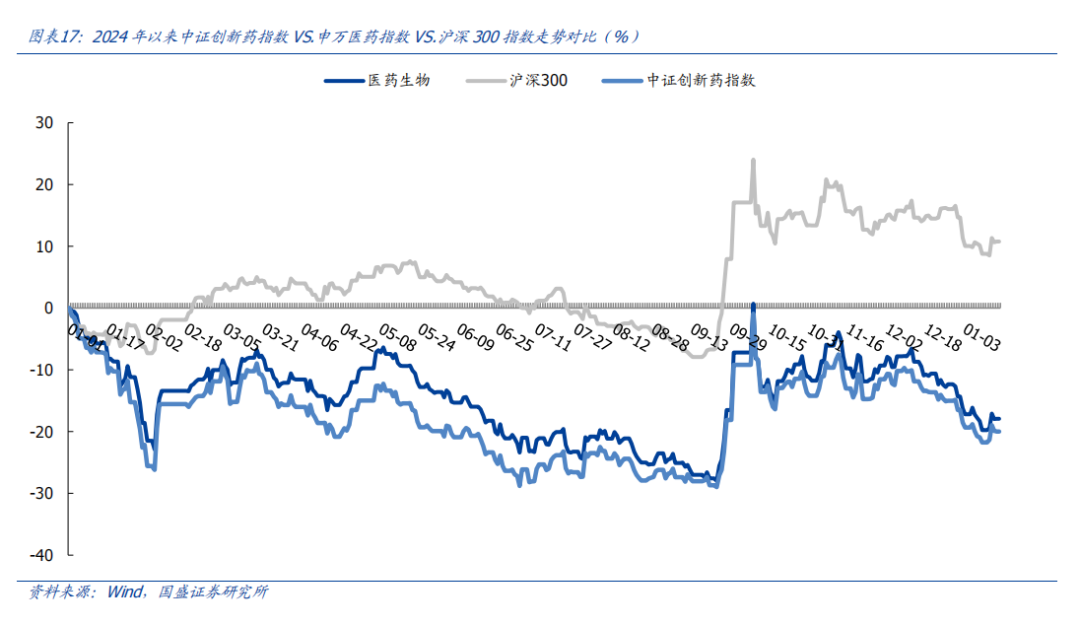

当周(1.13-1.17)中证创新药指数环2.24%,跑输医药指数,跑赢沪深300指数。截至1月17日,中证创新药指数1,520.94点,周环比2.24%。申万医药指数周环比2.28%,沪深300指数周环比1.82%,中证创新药指数跑输申万医药指数0.03个百分点,跑赢沪深300指数0.43个百分点。

2025年初至今中证创新药指数下跌-4.18%,申万医药指数下跌-4.21%,沪深300下跌-3.42%,中证创新药指数跑赢申万医药指数,跑输沪深300指数。

(2)创新药周度复盘之个股涨跌幅

当周(1.13-1.17)涨跌幅排名前5为歌礼制药-B、艾力斯、和铂医药-B、科济药业-B,百济神州-U。后5为乐普生物-B、信达生物、和黄医药、云顶新耀-B、复宏汉霖。

(3)创新药周度复盘之热点聚焦

创新药赛道关注的行业问题:

双抗ADC的发展。

自免领域新技术发展。

创新药领域关注个股:

(4)创新药周度复盘之重点事件

重点事件:1月16日,国家药监局官网显示,奥赛康药业的1类创新药利厄替尼片(limertinib/ASK120067,商品名:奥壹新)获批上市,用于治疗既往接受表皮生长因子受体酪氨酸激酶抑制剂(EGFR-TKI)治疗时或治疗后出现疾病进展的EGFR T790M突变阳性局部晚期或转移性非小细胞肺癌(NSCLC)成人患者。

(5)创新药领域观点

近期观点:GLP-1产业链整体经历了一轮上涨回调再启动的大行情, 由于其减肥药的海外及国内市场整体量级较大,我们认为后续仍可能存在多波行情。伴随明年替尔泊肽在各个适应症上的临床数据读出以及司美短期内NASH和AD适应症揭盲数据仍较晚,双靶点/三靶点减肥药可能是明年重要的行情催化来源,推荐关注博瑞医药,信达生物,联邦制药,恒瑞医药,华东医药等。

今年PD-1/ADC combo是肿瘤治疗的主线之一,推荐关注Trop-2,Nectin-4,HER-3等重点ADC靶点,推荐关注科伦博泰,迈威生物,恒瑞医药等。

子领域重点公司:

(1)近期重点关注标的:恒瑞医药,康诺亚,科伦博泰,君实生物,智翔金泰。

3.1.2仿制药

(1)仿制药周度复盘之指数复盘

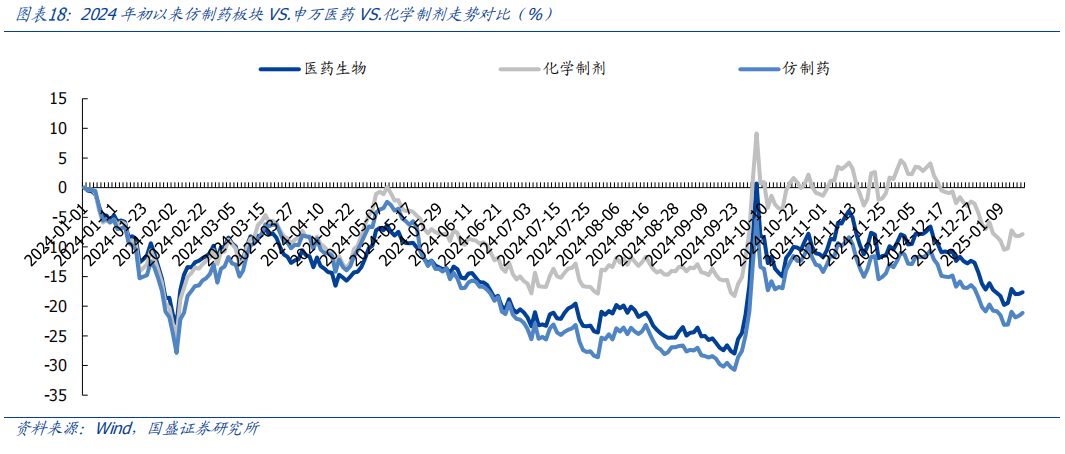

以沪深及港股113家仿制药企业为样本池,仿制药板块当周(1.13-1.17)环比 2.64%,跑输申万医药指数0.03%,跑输化学制剂子行业0.30%。

(2)仿制药周度复盘之个股涨跌幅

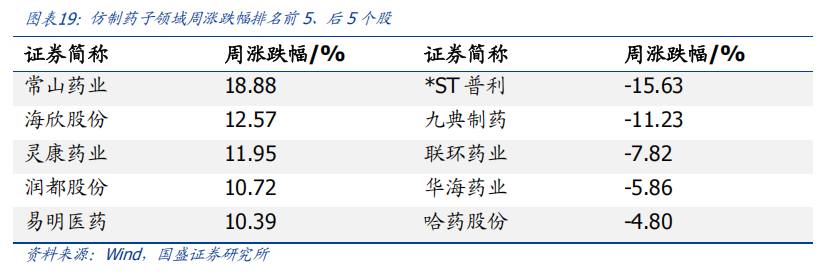

当周(1.13-1.17)涨跌幅排名前5为常山药业、海欣股份、灵康药业、润都股份、易明医药。后5为*ST普利、九典制药、联环药业、华海药业、哈药股份。

(3)仿制药周度复盘之重点事件

事件:先声药业旗下公司先声再明与艾伯维就在研候选药物SIM0500达成许可选择协议。SIM0500是一款人源化GPRC5D-BCMA-CD3三特异性抗体,由先声再明通过其专有的T细胞衔接器多特异性抗体技术平台开发,目前正在中美两国开展针对复发或难治性多发性骨髓瘤(MM)的临床I期研究。先声再明将从艾伯维收取首付款,以及最高10.55亿美金的选择性权益付款和里程碑付款。先声再明将额外获得基于该产品在大中华区以外地区净销售额的分级特许权使用费。艾伯维有权就大中华地区净销售额收取分级特许权使用费。

事件:先声药业与费米子就一款靶向SSTR4的临床阶段镇痛候选创新药FZ002-037达成合作。FZ002-037项目是由费米子科技开发的高选择性口服小分子SSTR4激动剂,临床前研究显示,该靶点主要作用于外周镇痛,无中枢副作用和成瘾性等问题,有望为有长期用药需求的患者提供新选择。该项目是同靶点国内首个,全球第二个进入到临床阶段的产品,目前已完成国内Ⅰ期临床,针对糖尿病周围神经痛的II期研究即将启动,未来也有望将应用领域扩展至多种慢性痛与急性痛适应症。

事件:石药集团SYS6043(抗体偶联药物)的IND申请已获美国FDA批准,可在美国开展临床试验。本次获批临床的适应症为晚期/转移性实体瘤,该产品预计适用于治疗小细胞肺癌、食管鳞癌、头颈鳞癌、前列腺癌、肝细胞癌等。

事件:恒瑞医药与美国Kailera Therapeutics公司共同宣布,GLP-1/GIP双受体激动剂HRS9531注射液8mg在减重II期临床研究(HRS9531-203)中显著减低体重,同时安全性、耐受性良好。治疗36周后,HRS9531注射液8mg组平均体重相对基线降低22.8%(安慰剂校正后21.1%),具有显著性差异;8mg组体重相对基线降低≥20%的受试者比例高达59%。

(4)仿制药近期观点

产业趋势的角度,【集采出清 中期第二条成长曲线 复苏】成了关键词,集采影响已经越来越小,传统仿制药企经营趋势向上。传统药企整体走向积极,平台型pharma有望走出强者恒强格局,迎来估值的修复甚至提升。建议从三年估值/增速性价比,存量业务集采风险、创新药体系整体能力&产品线、销售能力、管理层等几个方面分析。

3.1.3中药

(1)中药周度复盘之指数复盘

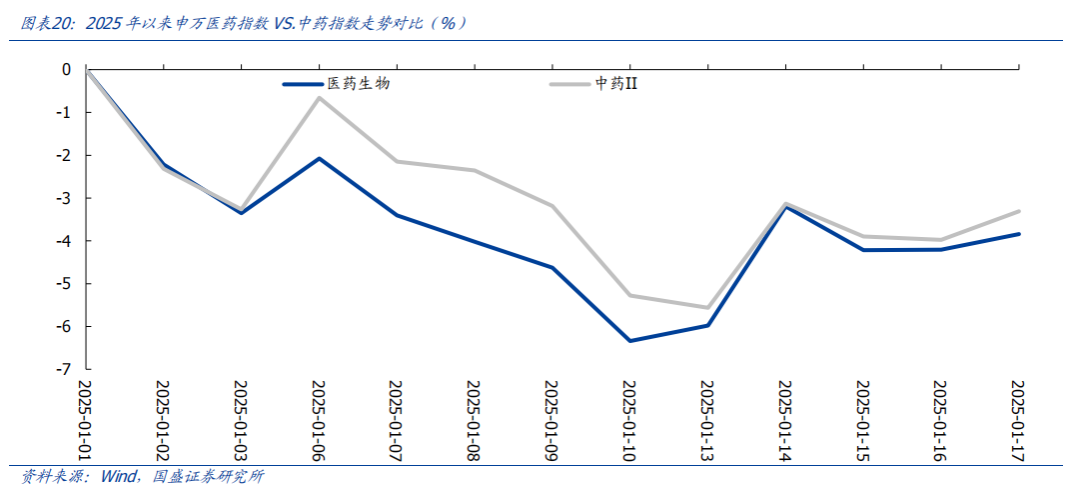

当周(1.13-1.17)申万医药指数上涨2.67%,中药指数上涨2.08%,跑输医药指数0.59个百分点;2025年初至今申万医药指数下跌3.84%,中药指数下跌3.31%,跑赢医药指数0.53个百分点。

(2)中药周度复盘之个股涨跌幅

当周(1.13-1.17)涨跌幅排名前5为启迪药业、信邦制药、葫芦娃、佐力药业、ST百灵。后5为*ST大药、*ST吉药、太极集团、金花股份、*ST龙津。

(3)中药近期观点及未来前瞻

从三季报来看,中药超预期的来源:一方面是院内集采带来的放量;另一方面是中药创新药放量超预期。此前大家对于中药集采后放量预期较低,但从实际情况来看,集采后凭借身份优势,在进院准入等方面有较大优势,能够带动一定程度的放量。

部分中药企业业绩走弱的原因分析:1)从需求及下游端来看,药店端承压以及消费力下降,导致部分企业产品消费走弱。从目前的情况来看,比价政策对于部分中药企业带来些许影响,后续需进一步观察政策走势。2)从成本端来看,虽然中药材价格水平有所回落,但由于企业库存的规则,导致目前使用的部分中药材仍处于价格高位,给成本端带来压力。3)从品类来看,四类药销售较差,报表期呼吸道疾病低发,需求较弱,同时部分公司有主动管控库存等行为,导致相关企业业绩承压。

后续建议积极关注:1)政策友好企业,如利空出尽后的集采放量、基药预期;2)25年进入十四五收官之年,积极关注起国企的相关潜在动作;3)院外四类药相关OTC企业业绩拐点。

3.1.4疫苗

(1)疫苗周度复盘之指数复盘&个股涨跌幅

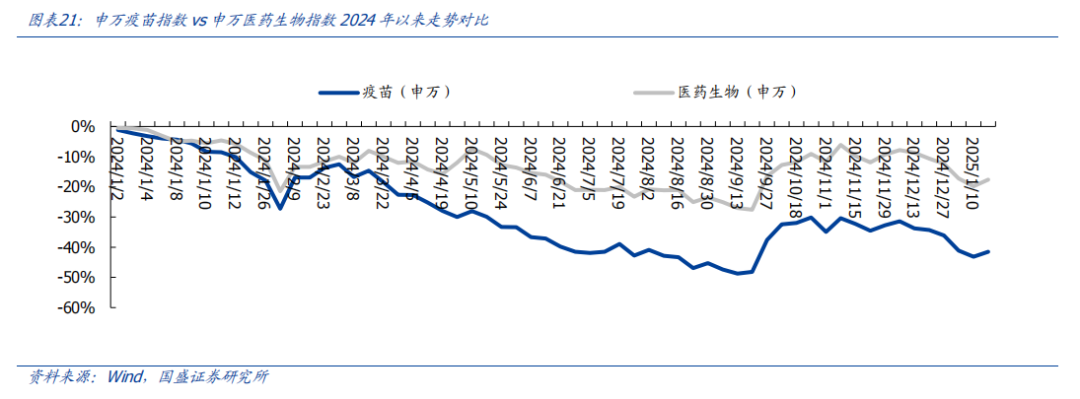

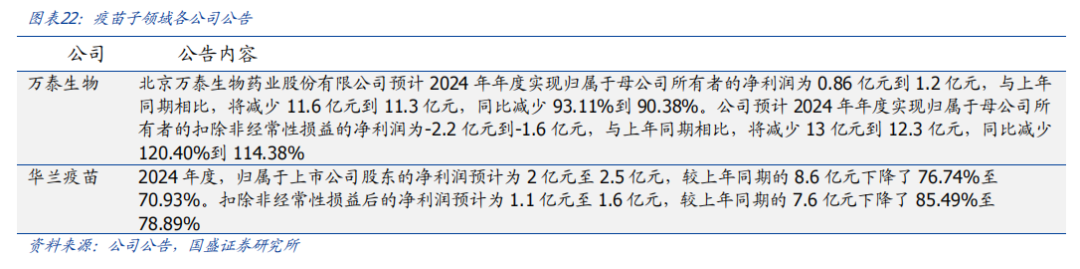

当周(1.10-1.17),申万疫苗指数(2.91%)跑赢申万医药生物指数(2.67%)0.24个百分点。2024年初至今,申万疫苗指数(-41.52%)跑输申万医药生物指数(-17.62%)23.89个百分点。

当周板块涨跌幅前3位分别是欧林生物10.61%、沃森生物5.21%、辽宁成大4.89%;涨跌幅后3位分别是华兰疫苗-5.41%、华兰生物-0.06%、百克生物0.61%。

(2)重点公告

(3)疫苗近期观点及未来前瞻

近期观点:考虑经济周期,疫苗行业正在并预期还将面临一定挑战,需要探索新发展机遇,其中HPV疫苗、带状疱疹疫苗、RSV疫苗、金葡菌疫苗等大单品受到市场较高关注,具有较大发展潜力。

重要观测点:在研疫苗研发进展。

3.1.5血制品

(1)血制品周度复盘之指数复盘&个股涨跌幅

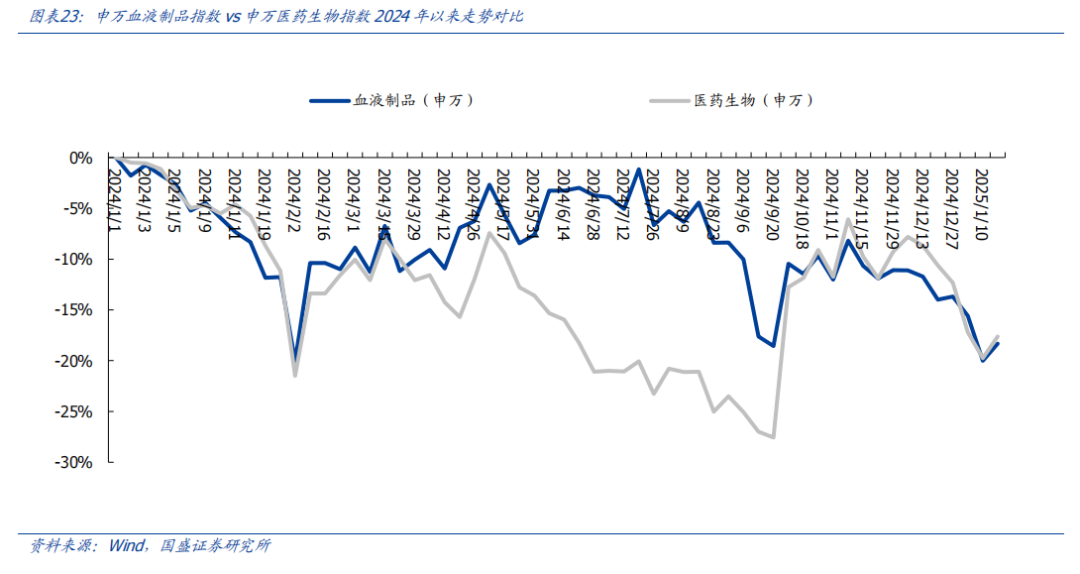

当周(1.10-1.17),申万血液制品指数(2.12%)跑输申万医药生物指数(2.67%)0.55个百分点。2024年初至今,申万血液制品指数(-18.32%)跑输申万医药生物指数(-17.62%)0.69个百分点。

当周板块涨跌幅第1位是卫光生物2.62%、最后一位是博雅生物1.36%。

(2)血制品近期观点及未来前瞻

近期观点:板块属资源刚需,整体增长平稳。进一步整合不断壮大以及浆站的持续拓展将是未来趋势,吨浆规模仍然是板块内企业发展的重中之重。特殊宏观环境后,医生、患者对血制品尤其是静丙的认知度有较大提升,预计后续静丙将持续驱动行业增长,此外,纤原、PCC等产品在我国亦有一定深挖潜力。有一些标的受益于股东转化的近期也要重视,比如上海莱士等,后续行业整合可持续跟踪。

重要观测点:行业整合情况、产品价格情况。

3.2医疗器械

(1)医疗器械周度复盘之指数复盘

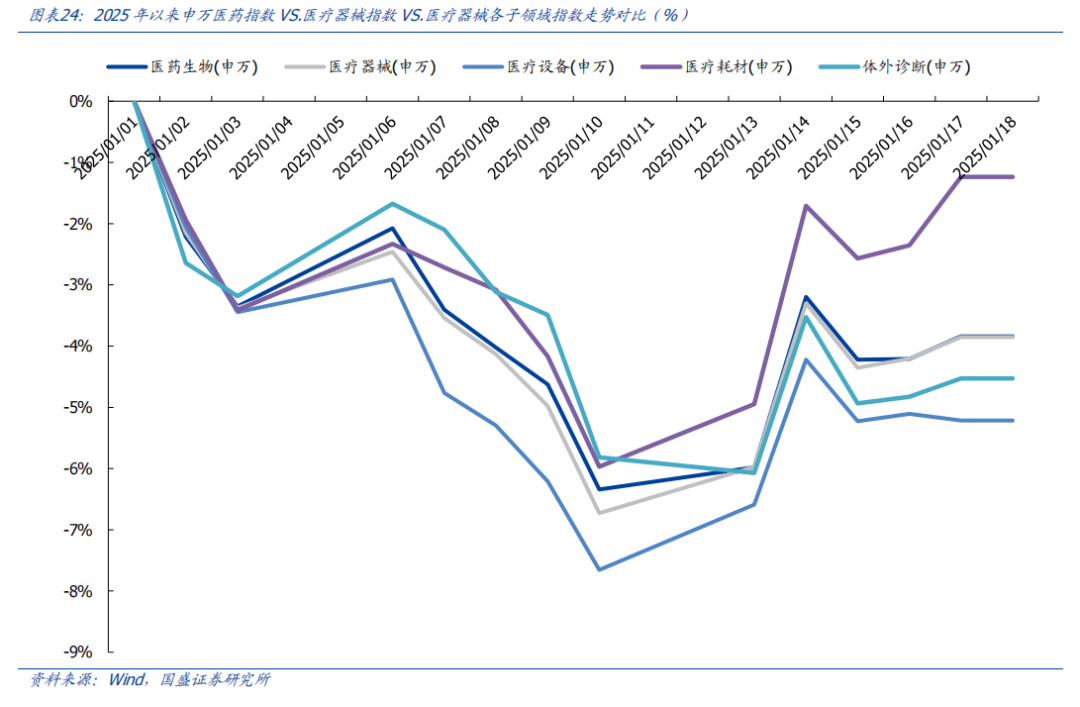

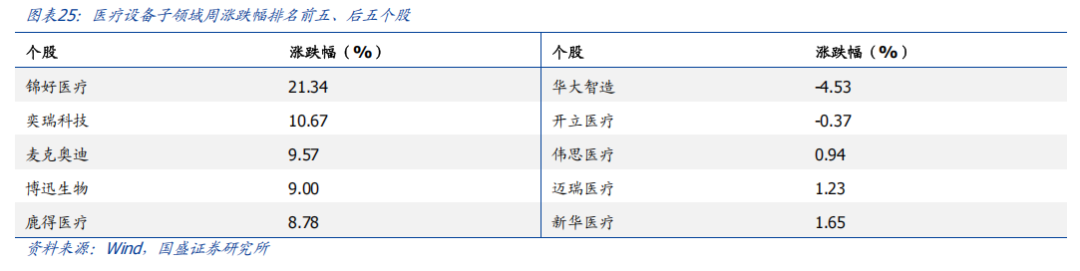

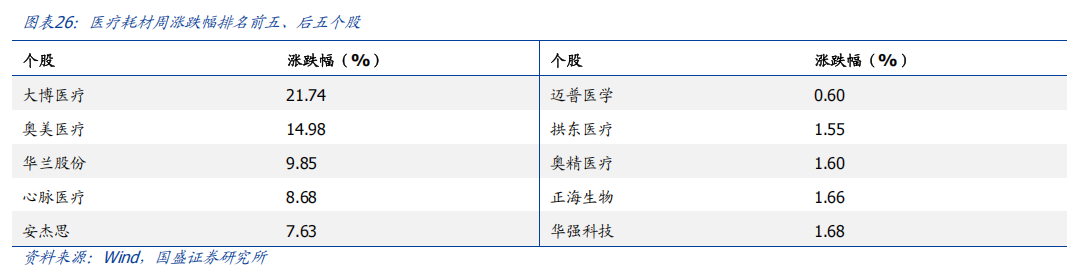

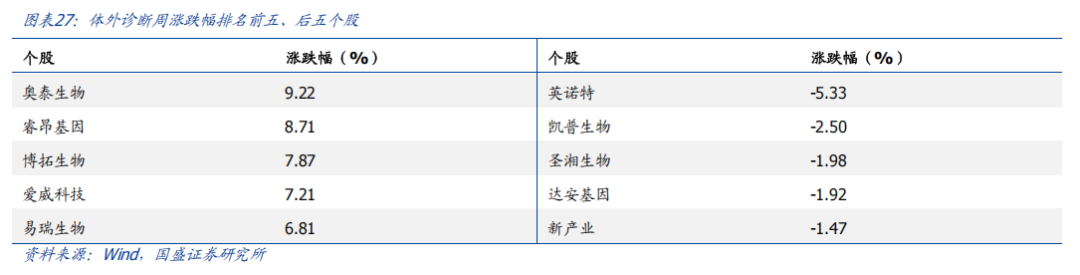

当周(1.13-1.17)申万医药指数上涨2.67%,医疗器械指数上涨3.08%,跑赢医药指数0.42个百分点。分细分领域看:医疗设备指数上涨2.64%,医疗耗材指数上涨5.03%,体外诊断指数上涨1.37%。

2025年初至今申万医药指数下跌3.84%,医疗器械指数下跌3.85%,医疗设备指数下跌5.21%,医疗耗材指数下跌1.24%,体外诊断指数下跌4.53%。医疗设备指数跑输医药指数1.37%,耗材指数跑赢医药指数2.61%,体外诊断指数跑输医药指数0.69%。

(2)医疗器械周度复盘之个股涨跌幅

(3)医疗器械周度复盘之热点聚焦

1)医疗设备领域关注的行业问题:

Ø医疗设备更新落地情况、相关标的受益程度。

Ø找寻“出海增量逻辑”相关标的有哪些?

Ø医疗设备各地招采恢复情况如何?新品入院推广恢复程度?

医疗设备领域关注个股:

迈瑞医疗、联影医疗、澳华内镜、三诺生物、美好医疗、怡和嘉业等。

2)医疗耗材领域关注的行业问题:

Ø骨科集采续约出清及边际改善情况?

Ø电生理手术景气度持续性?

Ø集采政策推行落地情况?还有哪些品种未来可能集采?

医疗耗材领域关注个股:

爱博医疗、惠泰医疗、微电生理、心脉医疗、迈普医学、英科医疗等。

3)体外诊断领域关注的行业问题:

ØDrgs推行对检测量的影响;

Ø安徽牵头的传染病、性激素等发光试剂省级联盟集采落地与执行情况?

Ø2024年12月30日安徽肿标、甲功集采结果出炉,关注后续落地执行情况。

体外诊断领域关注个股:

圣湘生物、新产业、普门科技、万孚生物、安必平、英诺特、九安医疗等。

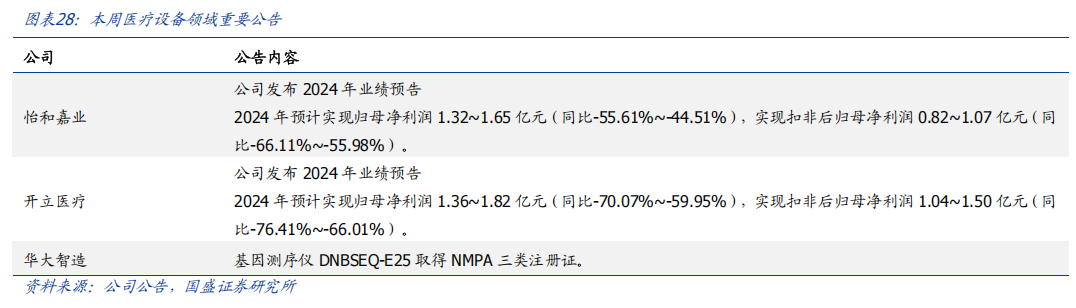

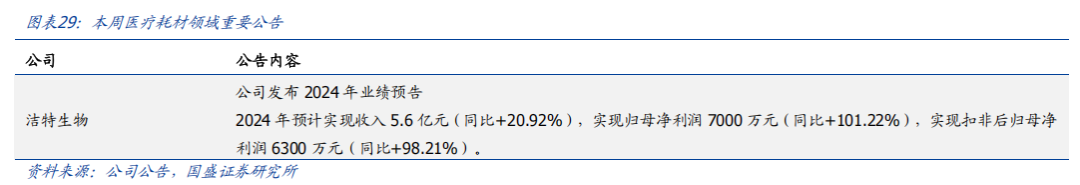

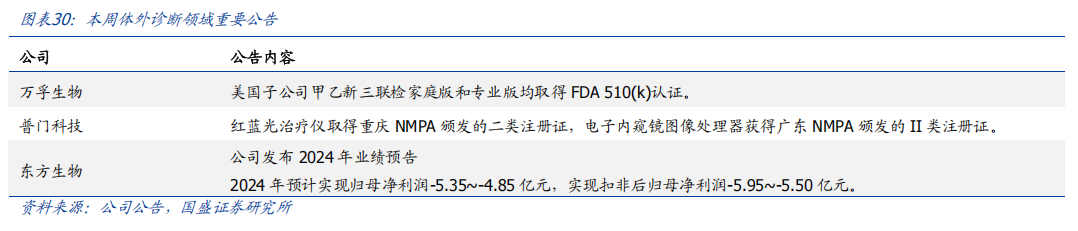

(4)医疗器械周度复盘之重点事件

(5)医疗器械近期观点及未来前瞻

1)医疗设备:

短期关注:设备更新后续推进节奏;“出海增量逻辑”相关标的;各地招投标的恢复节奏。我们认为反腐影响偏短期,积压的采购需求后续有望释放。关注:1)新品放量有望拉动业绩增长的企业;2)超跌股价处于底部且有望迎来拐点的企业;3)业绩增长稳健、确定性高兼具估值性价比的核心资产。

长期逻辑:国产替代 医疗新基建 国际化,行业角度关注政策变化 需求周期 技术周期,个股角度关注产品生命周期。

2)高值耗材:

短期关注:1)“出海增量逻辑”相关标的;2)集采政策预期有变化的行业;3)手术量同比高增长、高景气的赛道如电生理;4)医疗反腐对手术量影响、新品入院情况等。

长期逻辑:国产替代 国际化。行业角度关注集采政策变化,个股角度关注产品品类(市场空间) 销售入院等。

3)低值耗材:

短期关注:1)海外:客户去库存后需求恢复情况,是否有新拓大客户等;2)国内:常规业务恢复情况、新项目推进进展等。关注恢复弹性较大且兼具估值性价比的标的。3)美国加关税可能的影响。

长期逻辑:品类拓展 渠道扩张 绑定大客户(特别是海外)。

4)体外诊断:

短期关注:1)DRGs的推行对检测量的影响;2)关注后续安徽IVD省际联盟集采执行情况;3)2024年12月30日,安徽肿标、甲功集采结果出炉,关注后续落地执行情况;4)医疗反腐对仪器装机的影响;5)账上现金及等价物较多,投资安全边际高的个股。

长期逻辑:国产替代 国际化,行业角度关注集采政策演变,个股角度关注装机、单产提升、海外收入占比等方面。

3.3配套领域

3.3.1 CXO

(1)CXO周度复盘之指数复盘

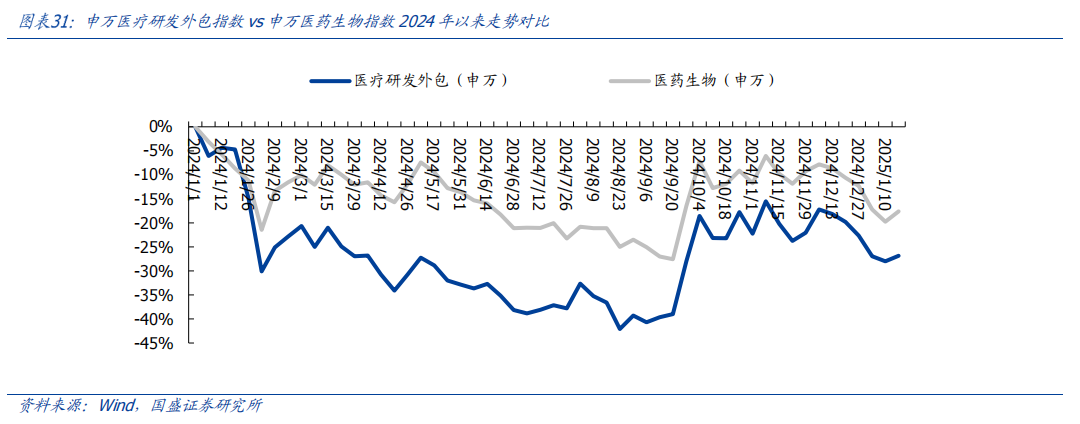

当周(1.13-1.17),申万医疗研发外包指数( 1.59%)跑输申万医药生物指数( 2.67%)1.08pcts,2024年初至今申万医疗研发外包指数(-26.85%)跑输申万医药生物指数(-17.62%)9.23个百分点。

(2)CXO周度复盘之个股涨跌幅

当周CXO子领域涨跌幅排在前五的个股分别是皓元医药、凯莱英、博腾股份、睿智医药、普蕊斯;后五的个股分别是诚达药业、药明康德、方达控股、百花医药、维亚生物。

(3)CXO周度事件

1月13日,药明生物发布公告,预计将在第43届年度摩根大通医疗健康大会进行公司业务运营的简报。公告中提到,2024年公司新增151个项目,总项目数达到817个,其中包括66个临床III期项目和21个非新冠商业化生产项目。通过研究平台,公司赋能7个全球项目,近期将收取约1.4亿美元款项,潜在总收款金额可达23亿美元。

1月15日,药明合联发布了2024年度业绩预告,收入、净利润和经调整净利润分别同比增长约85%/260%/170%。增长原因主要包括行业快速发展,下游客户抗体制剂(ADC)等生物偶联药物行业的持续高速发展;领先优势,在行业中的领先地位和独特竞争优势;利润率提升,生产设施保持高产能利用率、新生产线投产、经营效率提升及现金财务管理获得的利息收入。

(4)CXO近期观点及未来前瞻

近期观点:

我们认为CXO未来有望受益于全链条鼓励创新政策预期带来的创新情绪提升和水位提升,尤其预期国内有产业政策支持,投融资潜在可能改善的情况下,国内前端业务有望回暖。CXO经历长时间调整,板块估值&仓位均处历史低位,创新药环境变化等负向预期基本体现在当前估值里,短期风险不大。中长期看,随着新冠高基数消化、外部环境改善与新能力新产能陆续贡献,板块增速有望拐点向上,且多肽、寡核苷酸、CGT等新分子新疗法有望持续注入板块高景气,看好CXO板块底部布局机会。

未来一个月重要观测点:美国生物安全法案进展,创新药投融资变化趋势,减肥药产业链相关研发、订单、产能数据等。

3.3.2原料药

(1)原料药周度复盘之指数复盘

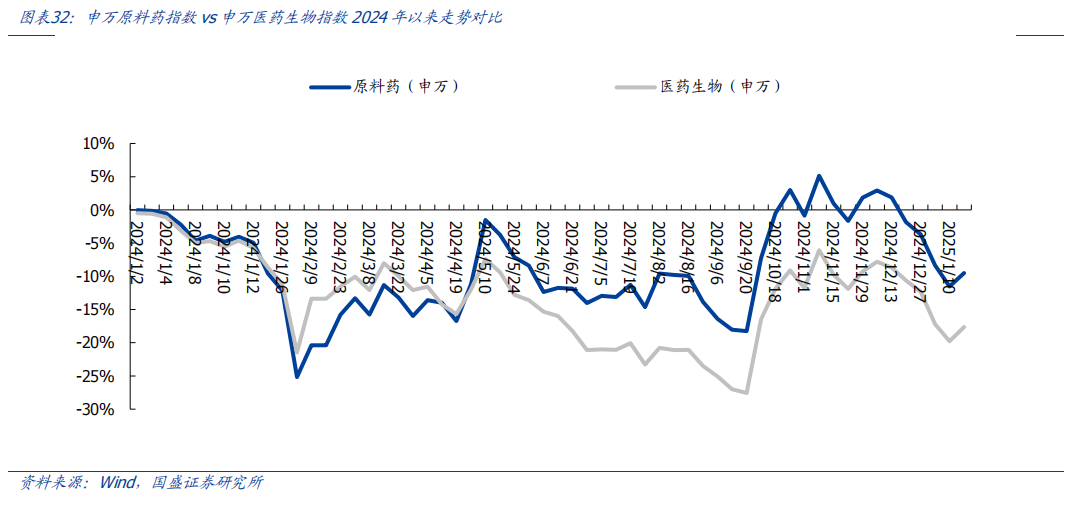

当周(1.13-1.17),申万原料药指数(2.29%)跑输申万医药生物指数(2.67%)0.38个百分点。2024年初至今,申万原料药指数(-9.52%)跑赢申万医药生物指数(-17.62%)8.11个百分点。

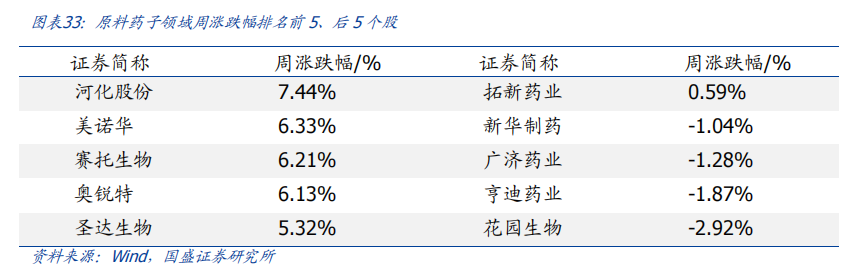

(2)原料药周度复盘之个股涨跌幅

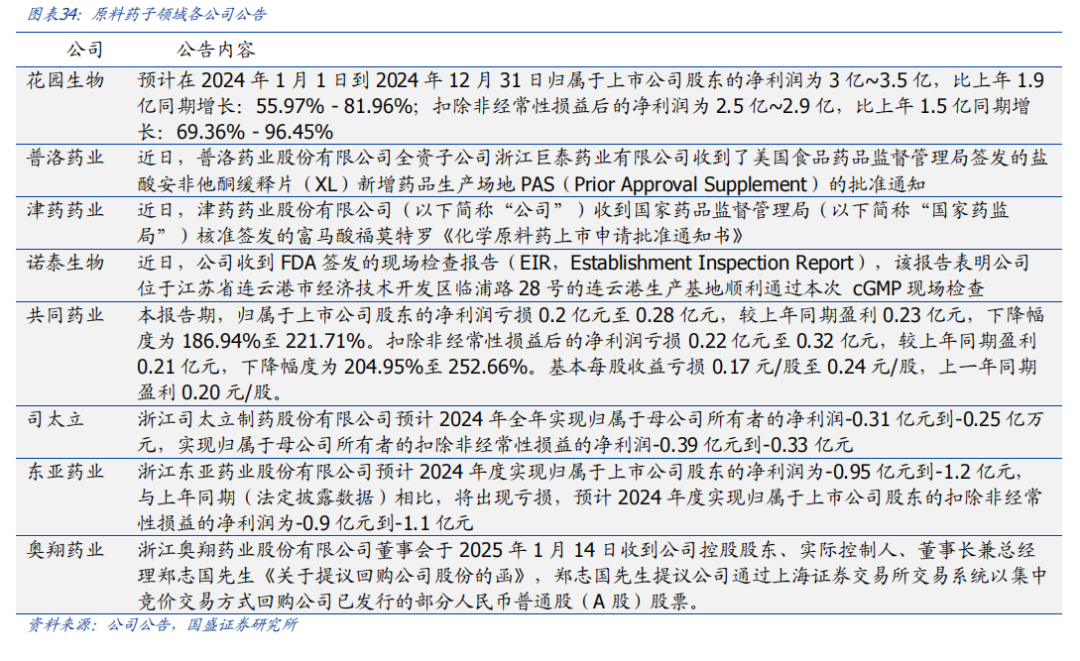

(3)原料药周度复盘之重点事件

(4)原料药近期观点及未来前瞻

1)近期观点

2023年对于原料药行业来说相对较为特殊,特殊宏观环境之后下游客户的库存水平较高、产能扩张周期、外部竞争加剧等多重因素叠加,特色原料药各品种价格基本都在低位,体现在报表上就是收入端基本没有增长,利润端甚至还有下滑。

从量到价,预计原料药板块整体业绩仍旧呈现环比恢复的趋势。与此同时,部分特色原料药企第二曲线逐步体现,尤其是制剂板块推广放量陆续体现,对冲缓解了原料药板块的压力。

节奏角度,因为部分品种降价是发生2023年下半年,包括制剂端的医疗反腐也是自去年下半年开展,故而2024年下半年同期基数会低一些,预计下半年业绩压力会小于上半年,随着成本压力释放、原料药价格回升,板块基本面有望持续向好。

此外,GLP1药物目前是市场热点,为原料药行业带来较大弹性,具有GLP-1先发优势的企业值得重点关注。

2)重要观测点

原料药价格及减肥药产业链相关研发进展、订单、产能数据等。

3.3.3药店

(1)药店周度复盘之指数复盘

以益丰药房、大参林、老百姓、一心堂、健之佳、漱玉平民、华人健康7家药店为样本池,药店板块当周(1.13-1.17)周涨幅2.63%,跑输申万医药指数0.04%。

(2)药店周度复盘之个股涨跌幅

当周(1.13-1.17)涨跌幅排名靠前的为健之佳,涨跌幅最末的为益丰药房。

(3)药店近期观点及未来前瞻

我们认为,目前政策后续推进方向尚未明确,对药店业绩未产生直接影响,短期情绪波动较大,建议积极关注业绩稳健的龙头企业与后续政策推进情况。此外,药店行业集中度提升及处方药外流大逻辑没有变化,在老龄化趋势下,龙头药房有望稳健发展。立足2024年,门诊统筹有望贡献显著增量,带动药店客流及毛利额的进一步提升,建议积极关注业绩稳健龙头企业。

门诊统筹政策已拉开序幕,市场部分演绎对处方外流的预期,但由于医保政策、监管程度、经济水平等差异,各地推进不一,我们认为,经过前期逐步摸索,2025年各省方案有望进一步明朗,门诊统筹与处方外流有望加速推进。

行业集中度仍处于持续提升阶段,龙头药房扩张速度仍处于较高水平,通过自建、并购以及加盟等不同方式,龙头企业规模有望进一步提升;同时随区域市占率的提升,盈利能力有望同步改善。

未来一个月重要观测点:部分省份个账改革、线上处方流转政策推进程度、门诊统筹进展及其对药店的影响。

3.3.4医药商业

(1)医药商业周度复盘之指数复盘

以沪深及港股20家医药商业公司(流通)为样本池,医药商业板块当周(1.13-1.17)涨跌幅2.98%,跑赢申万医药指数0.31%。

(2)医药商业周度复盘之个股涨跌幅

当周(1.13-1.17)涨跌幅排名前5为塞力医疗、国药股份、人民同泰、英特集团、嘉事堂。后5为上海医药、国药一致、百洋医药、重药控股、海王生物。

(3)医药商业近期观点及未来前瞻

近期观点:估值在大环境下有一定偏好度,后面继续关注国企商业公司、有变化的商业公司,如柳药集团、九州通,以及CSO赛道百洋医药。

未来一个月重要观测点:院内恢复情况。

3.3.5医疗服务

(1)医疗服务周度复盘之指数复盘

以沪深及港股19家医疗服务公司(医院)为样本池,医疗服务板块当周(1.13-1.17)的涨幅2.97%,跑赢申万医药指数0.30%。

(2)医疗服务周度复盘之个股涨跌幅

当周(1.13-1.17)板块内19家公司涨跌幅排名前5名为信邦制药、希玛眼科、光正眼科、三博脑科、美年健康;排名后5名为三星医疗、新里程、海吉亚医疗、固生堂、盈康生命。

(3)医疗服务近期观点及未来前瞻

近期观点:一方面,股价经过长时间调整,资金层面压力相对出清,估值分位很低(2020年初至今维度)。另一方面,消费医疗与消费恢复密切相关,若加之有经营变化,未来一段时间值博率较高。选股角度,看两个方面,一是筹码结构干净、股价低位(预期没有那么满)。二是未来几个季度经营趋势向上。

未来一个月重要观测点:各公司月度数据,市场消费数据。

3.3.6生命科学产业链上游

(1)生命科学产业链上游周度复盘之指数复盘

生命科学产业链上游暂无wind指数,该板块包括公司我们可分为三大类:耗材服务类、制药装备类、科研仪器类,自2022年以来,投融资数据承压叠加其它宏观因素等,企业经营存在一定挑战,随着业绩增速趋缓相关企业估值逐步有所消化,随着大部分企业经营趋势向好,关注后续上游企业业绩企稳回升趋势。

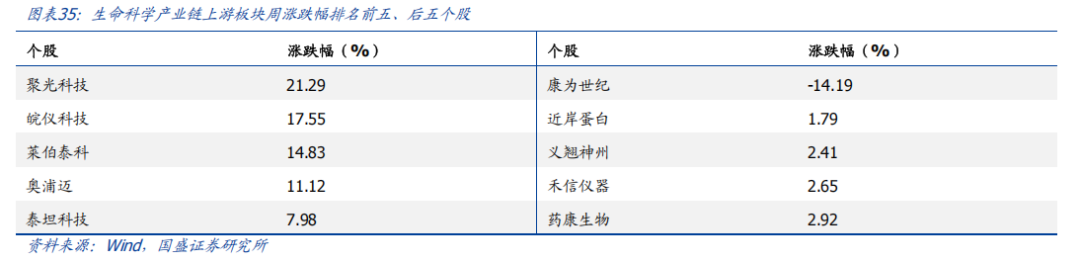

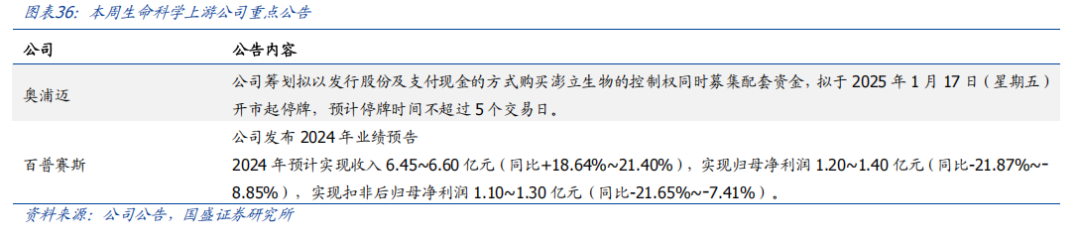

当周(1.13-1.17)申万医药指数上涨2.67%,生命科学产业链上游公司股价多数上涨,涨幅算数平均值为5.93%,涨幅中位数为4.87%。

2025年初至今申万医药指数下跌3.84%,生命科学产业链上游大部分公司“估值 业绩”承压,跌幅算数平均值为1.55%,跌幅中位数为3.32%,生命科学产业链上游板块跑赢申万医药指数。

(2)生命科学产业链上游周度复盘之个股涨跌幅

(3)生命科学产业链上游周度复盘之热点聚焦

1)生命科学产业链上游关注的行业问题:

Ø国内投融资数据何时迎来较大回暖,带动早期研发项目量增?

Ø高校研发费用划拨是否有收紧趋势?

Ø对于随研发管线推进产品需求用量迎来较大增加的企业,在手管线推进重要节点跟进;三期及商业化变更进展等;

Ø下游需求压制情况下,行业价格竞争是否加剧,毛利率变化趋势如何?

Ø上游各细分领域市场空间相对有限,国际化打开长期成长空间,海外客户突破及收入占比关注度高。

2)生命科学产业链上游关注个股:

(4)子领域重点事件/重点政策/重点公告/重要数据

(5)生命科学产业链上游近期观点

1)耗材及服务

短期关注:企业经营拐点。上游大部分企业经历业绩调整后,有望迎来企稳回升。上游相关标的政策免疫且跌幅较大,间歇性会有反弹行情,上游持续性/板块性的机会还需行业景气度回升来支撑。

a.高校科研端:需求逐步恢复但强度有限。此外需关注财政压力下科研经费投入是否受影响(2023年国家统计局R&D经费支出达3.33万亿,同比增速8.1%,维持了较高增长。继续关注2024年R&D投入变化)。

b.工业研发端:客户以早期biotech企业为主,海外投融资逐步好转,国内投融资磨底,早期管线趋稳,海外早期药物研发推进较稳定。海外占比高的标的可适当关注。

长期逻辑:国产替代 国际化,行业角度关注投融资景气度、竞争激烈程度,个股角度关注SKU扩展、客户拓展、海外收入占比等方面。

2)制药装备:

短期关注:新签订单景气度。代表性企业“合同负债”、“盈利能力”均表现一般,短期“周期股”属性比较难消除,需新增订单持续超预期支撑业绩和股价表现。因为下游药企“降本增效”、“固定资产投资谨慎”等因素,预计新签订单压力较大,产品结构变化等因素可能影响毛利率表现。

3)科研仪器:

短期关注:新签订单景气度。这是未来几年需重视的板块之一,国产替代率低提供业绩弹性空间,卡脖子属性提供估值溢价,少有的景气逻辑细分领域。目前订单受到一定扰动,后续看政策催化及国产替代进程,追踪订单,跟拐点。重点关注聚光科技。

四、行情回顾与医药热度跟踪

4.1医药行业行情回顾

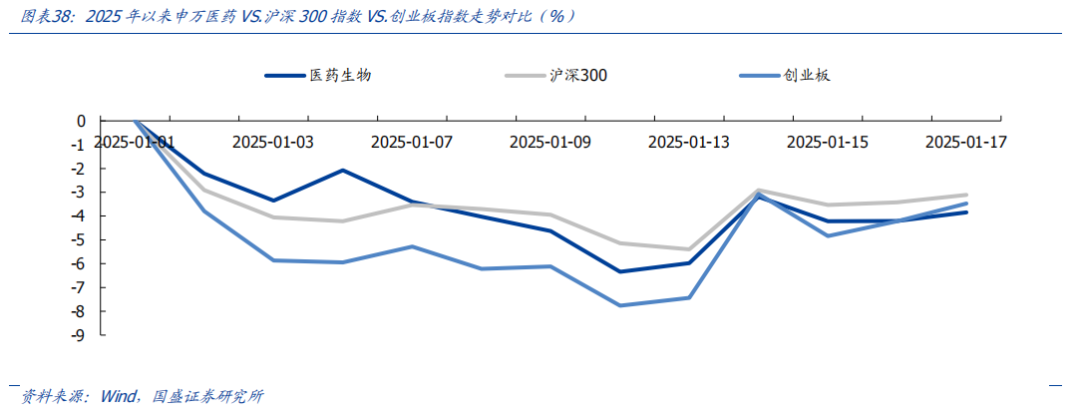

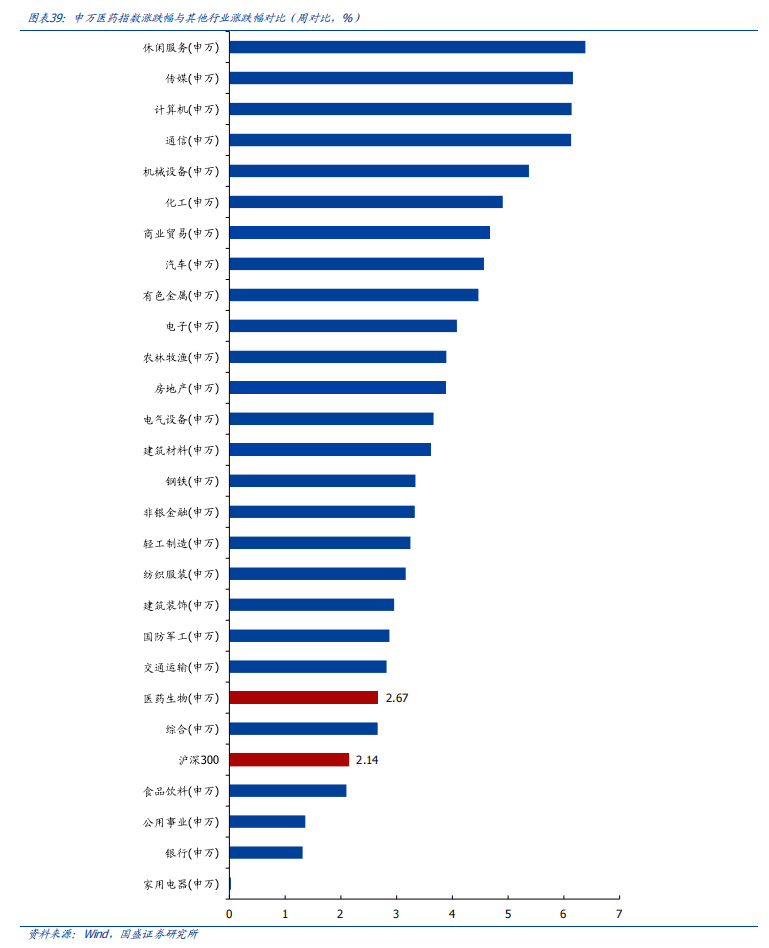

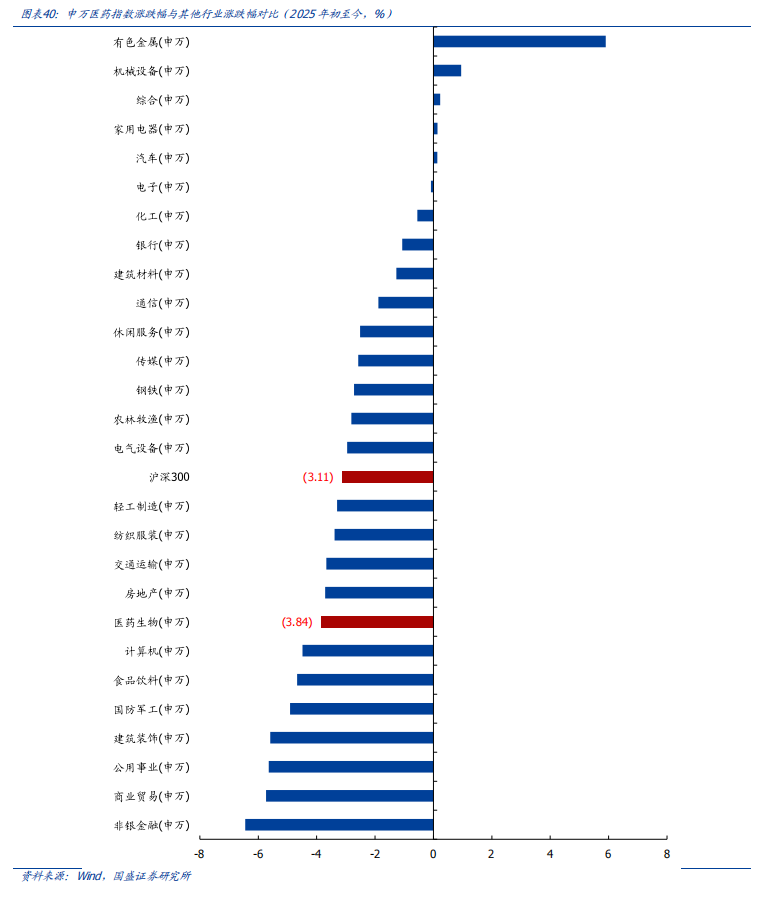

当周(1.13-1.17)申万医药指数环比 2.67%,跑输创业板指数,跑赢沪深300指数。当周申万医药指数周环比 2.67%,沪深300指数周环比 2.14%,创业板指数周环比 4.66%,医药跑赢沪深300指数0.53个百分点,跑输创业板指数1.99个百分点。2025年初至今申万医药下跌3.84%,沪深300下跌3.11%,创业板指数下跌3.47%,医药跑输沪深300指数,跑输创业板指数。

在所有行业中,当周(1.13-1.17)医药涨跌幅排在第22位。2025年初至今,医药涨跌幅排在第20位。

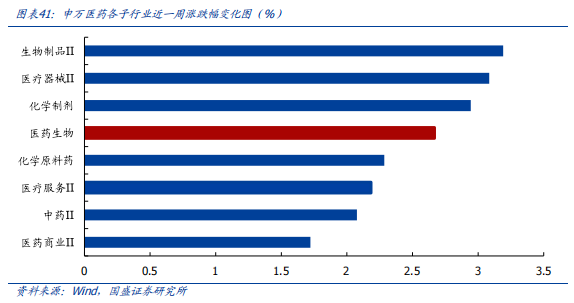

子行业方面,当周(1.13-1.17)表现最好的为生物制品II,环比 3.19%;表现最差的为医药商业II,环比 1.72%。

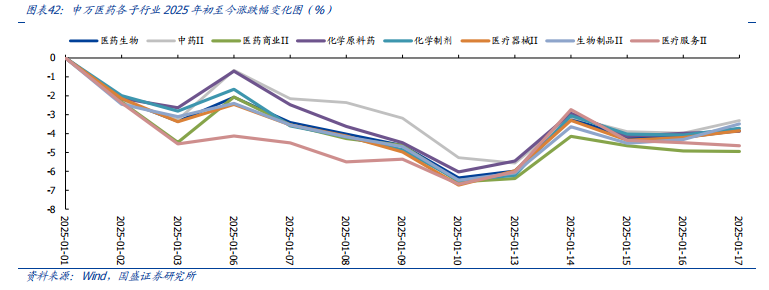

化学制剂年度涨跌幅行业内领先。2025年初至今表现最好的子行业为中药II,下跌3.31%;表现最差的为医药商业II,下跌4.95%。其他子行业中,化学原料药下跌3.88%,化学制剂下跌3.72%,医疗器械II下跌3.85%,生物制品II下跌3.49%,医疗服务II下跌4.64%。

4.2医药行业热度追踪

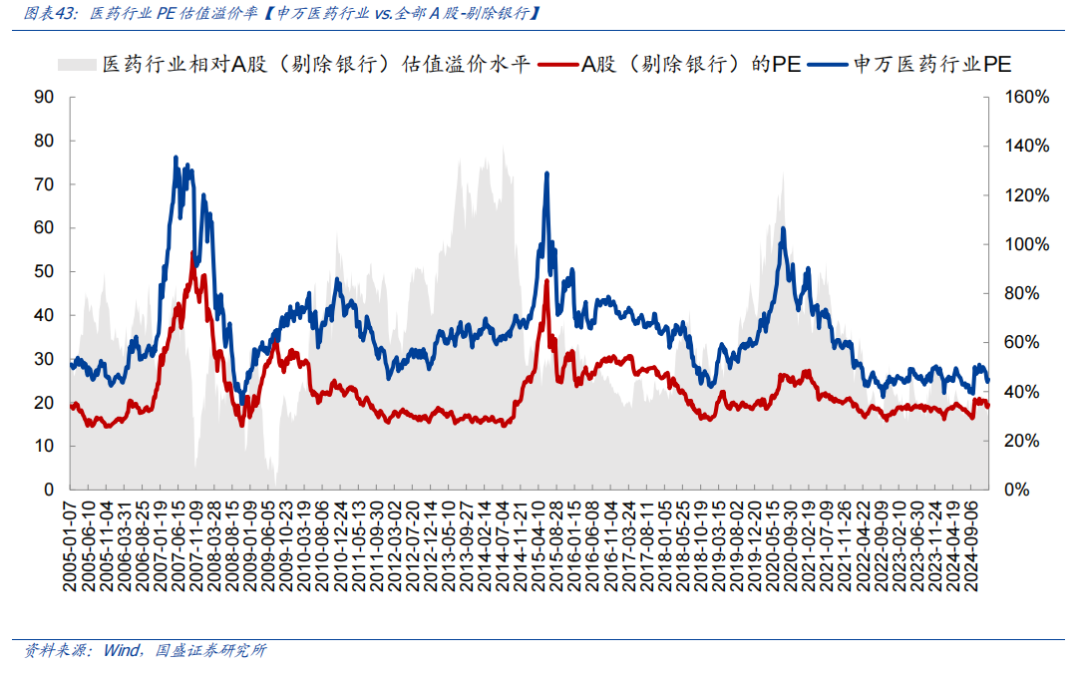

估值水平上升,处于平均线下。当周,医药行业估值PE(TTM,剔除负值)为25.31,较上一周上升0.58个单位,比2005年以来均值(36.25)低10.94个单位,当周医药行业整体估值上升。

行业估值溢价率下降,处于平均线下。当周医药行业PE估值溢价率(相较A股剔除银行)为29.76%,较上一周下降1.15个百分点。溢价率较2005年以来均值(62.50%)低32.74个百分点,处于相对低位。

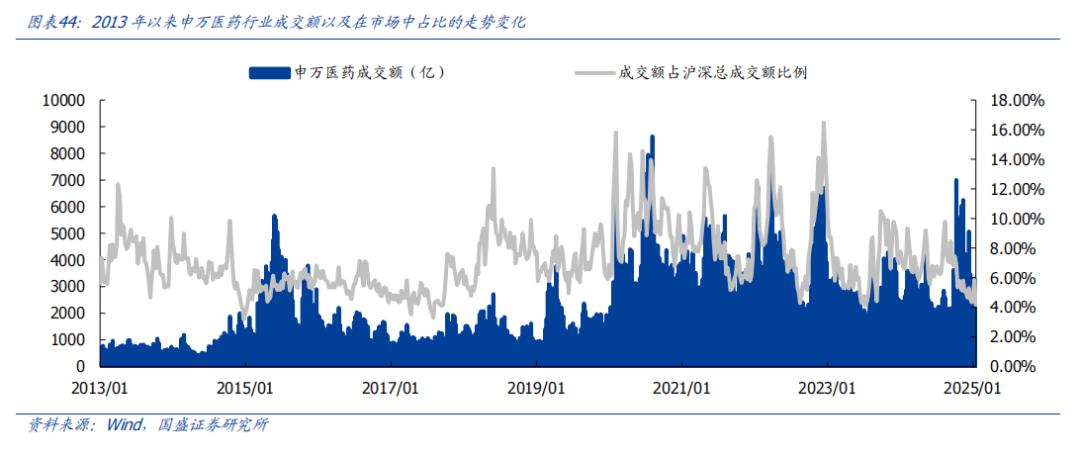

当周(1.13-1.17)医药行业热度较上一周上升。医药成交总额2459.93亿元,沪深总成交额为59152.44亿元,医药成交额占比沪深总成交额比例为4.16%(2013年以来成交额均值为7.20%)。

4.3医药板块个股行情回顾

当周(1.13-1.17)涨跌幅排名前5为大博医疗、锦好医疗、聚光科技、常山药业、艾力斯。后5为*ST普利、康为世纪、九典制药、*ST大药、麦迪科技。

滚动月涨跌幅排名前5为东阳光、交大昂立、康为世纪、热景生物、特宝生物。后5为*ST普利、*ST大药、莱美药业、九典制药、*ST吉药。

风险提示

1)医药负向政策超预期:近年来,医药领域陆续出台,如仿制药带量采购、高值耗材带量采购、创新药医保谈判等系列政策,与之相关的品种或企业实际经营情况或受到影响,如果后续还有降价等政策出台,相关企业经营可能会遇到阶段性压力。

2)行业增速不及预期:部分板块及产品竞争格局恶化,以及负向政策的扰动,导致增速不及预期。

3)行业竞争加剧风险:随着同类型产品不断上市或新一代产品上市,医药行业竞争可能加剧,产品市场份额存在不及预期或下滑风险,影响相关企业营收和利润。

---------------------------------------------------------------

VIP复盘网

VIP复盘网