投资要点

公司业绩符合预期。公司25年Q1营收35亿元,同环比42%/-5%,归母净利润1.5亿元,同环比31%/3%,扣非归母净利1.3亿元,同环比33%/42%,毛利率19.2%,同环比-0.3/-0.6pct,业绩符合市场预期。

25Q1电解液出货同比高增长、25年有望增长40%。我们预计25Q1出货14.8万吨,同环比64%/-8%,Q2单月排产稳中有升,Q2出货预计环增5% ,25年有望出货70万吨,同增40%。我们预计25Q1外售锂盐折固约0.2万吨,折电解液约2万吨,环增20% ,25年公司外供锂盐预计进一步增长,此外我们预计25年LiFSI有望出货2.2-2.5万吨(含自供),同比翻倍增长。

Q1电解液单吨盈利持平、25年盈利稳中有升。我们预计25Q1电解液单吨净利约0.08-0.09万元,环比持平,贡献利润约1.3亿元,我们预计外供锂盐贡献0.2亿元,我们预计电解液板块合计贡献1.5亿元左右。六氟Q1部分客户价格已上涨落地,大客户价格稳定,随着锂盐外售增长及LIFSI产能利用率提升,我们预计25年盈利有望逐步改善。

正极板块亏损收窄、日化业务稳定贡献利润。我们预计25Q1磷酸铁及铁锂业务出货3万吨,同比翻倍以上增长,我们预计Q1单吨净利-0.2万/吨,合计亏损0.6亿左右,环比亏损已小幅收窄,我们预计全年出货15万吨 ,预计减亏至1-2亿左右。日化业务我们预计25Q1贡献0.5亿元 利润,25年贡献稳定增长。

费用控制良好、存货小幅增加。公司25年Q1期间费用4.7亿元,同比25%,费用率13%,同比-2pct;经营性现金流-1.2亿元,同环比转负;25年Q1资本开支2.3亿元,同环比-29%/60%;25年Q1末存货14亿元,较年初 3.5%。

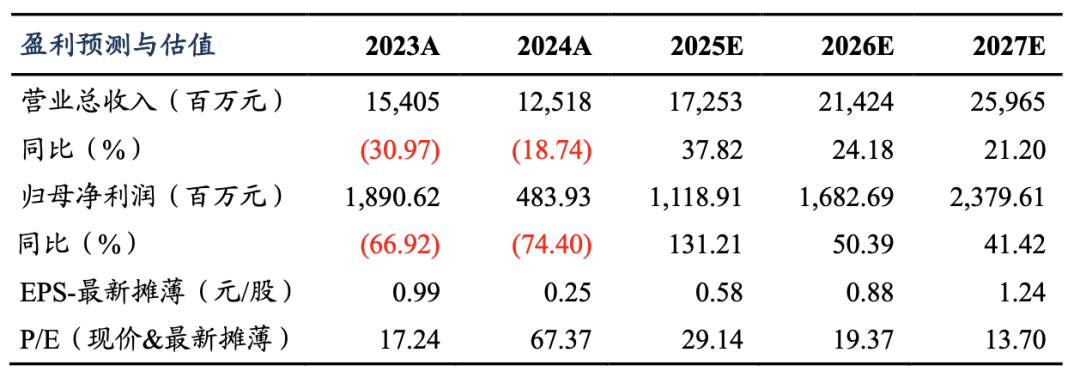

盈利预测与投资评级:我们维持25-27年归母净利润11.2/16.8/23.8亿元,对应PE为29/19/14倍,同比 131%/ 50%/ 41%,维持“买入”评级。

风险提示:下游需求不及预期,原材料价格波动,市场竞争加剧。

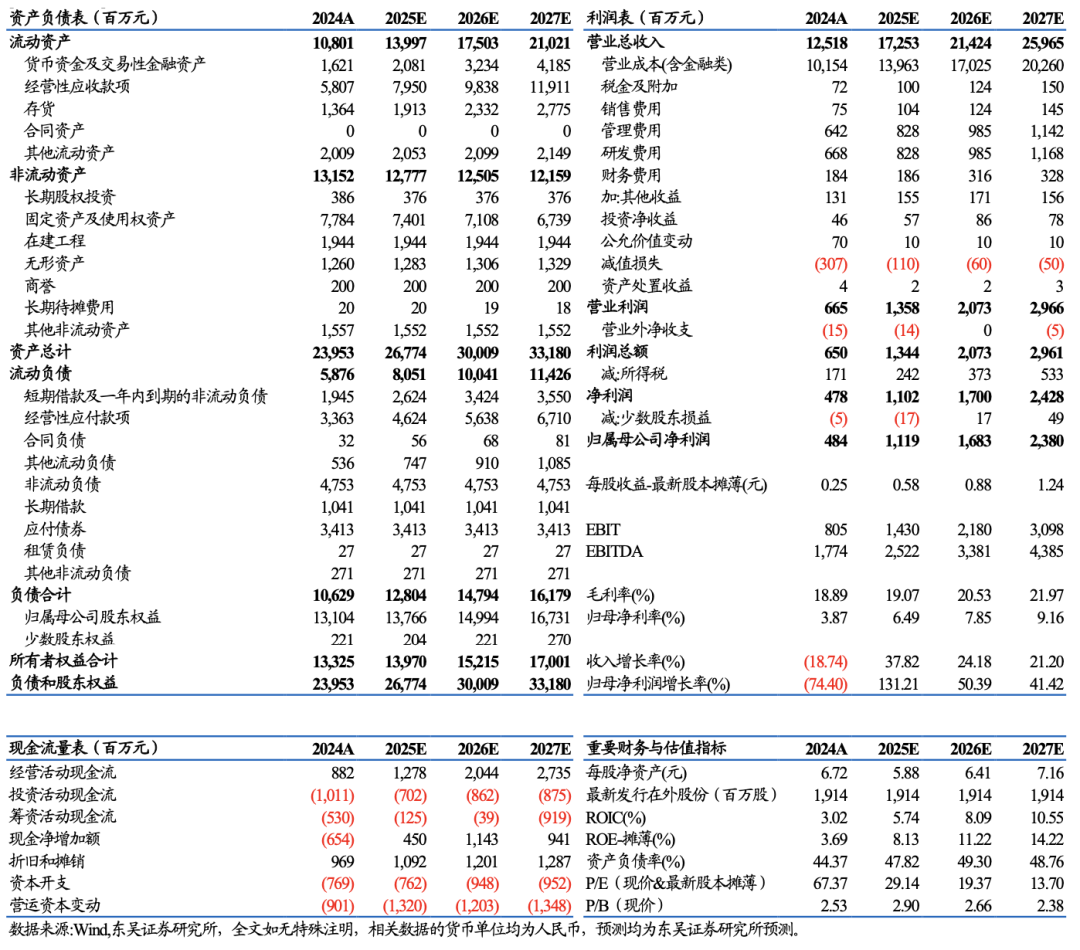

天赐材料三大财务预测表

VIP复盘网

VIP复盘网