核心观点

业绩情况

2024年产品高端化推进,叠加线上快速增长,驱动业绩稳步提升

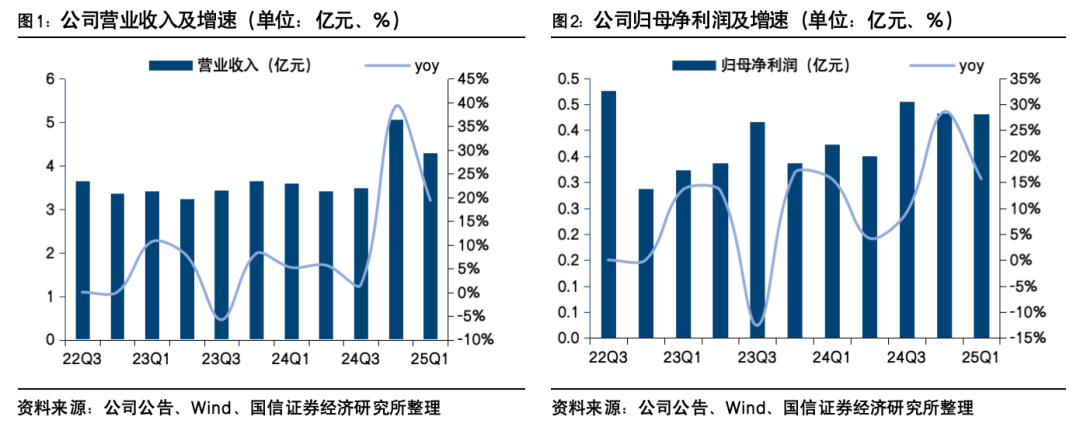

公司2024年实现营收15.60亿/yoy 13.40%;归母净利润1.61亿/yoy 14.07%;扣非归母净利润1.35亿/yoy 27.07%。其中单Q4公司分别实现营收/归母净利润增速39.12%/28.58%。公司自去年下半年开始发力线上渠道,同时产品高端化持续推进,带动业绩增速环比加速。公司拟每10股派发利7.5元(含税)。

分品类看,成人基础口腔护理为公司主要收入来源,2024年实现营收14.07亿/yoy 14.48,占比高达90.22%;儿童基础口腔护理实现营收1.03亿/yoy-1.90%;电动口腔护理/口腔医疗与美容护理分别实现营收0.10亿/0.38亿,同比yoy-14.33%/ 35.45%。从毛利率看,除电动口腔护理因竞争加剧,毛利率同比降低3.67pct外,其他品类毛利率随着产品迭代升级均呈现增长趋势。分渠道看,公司仍以经销模式为主,2024年实现营收10.32亿/yoy-3.69%,收入占比同比收缩6.19pct至66.13%;电商渠道增长表现强劲,2024年实现营收4.81亿/yoy 51.99%,占比同比提升7.83pct至30.81%。

2025年一季度保持良性成长。公司Q1实现营收4.30亿/yoy 19.36%;归母净利润0.43亿/yoy 15.64%;扣非归母净利润yoy 27.25%。同时从久谦数据来看,2025Q1线上三大平台GMV增速达98%,较2024Q4环比持续提升,进而助力线上收入占比持续提升;同时预计线下渠道整体在行业下滑背景下仍实现低个位数增长,此外公司高端医研系列占比也在持续提升。

盈利&营运能力

盈利能力持续优化

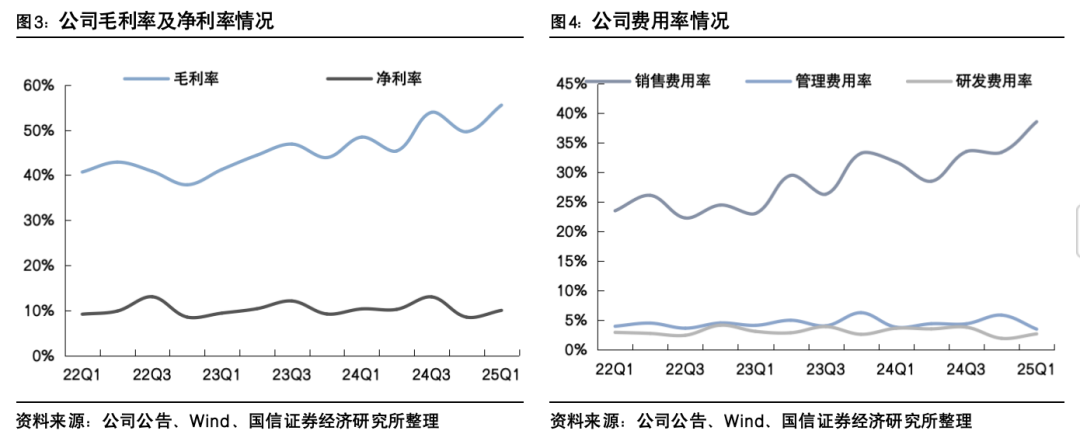

2024年毛利率/净利率分别同比 5.26/ 0.06pct。2025Q1同比 7.08/-0.32pct。毛利率在产品结构升级下持续提升。费用率方面,2024年销售/管理/研发费用率分别同比 3.88/-0.14/-0.02pct;2025Q1同比分别 6.82/-0.33/-0.95pct,毛销差17%/yoy 0.3pct,主要系高费率线上渠道占比提升等带动销售费用率上行,管理/研发费用率由于规模效应均同比下降。此外公司营运能力及现金流均保持稳定发展。

风险提示

宏观环境风险,研发及新产品开发风险,行业竞争加剧。

业绩情况

公司2024年实现营收15.60亿/yoy 13.40%;归母净利润1.61亿/yoy 14.07%;扣非归母净利润1.35亿/yoy 27.07%。单Q4实现营收5.07亿/yoy 39.12%;归母净利润0.43亿/yoy 28.58%;扣非归母净利润0.43亿/yoy 119.22%。同时公司每10股派发现金红利7.5元(含税)。公司自去年年中开始发力线上渠道,带动四季度收入增速环比提升,同时产品结构持续迭代升级推动利润实现更快增速。

分品类看,成人基础口腔护理为公司主要收入来源,2024年实现营收14.07亿/yoy 14.48,占比高达90.22%;儿童基础口腔护理实现营收1.03亿/yoy-1.90%;电动口腔护理/口腔医疗与美容护理分别实现营收0.10亿/0.38亿,同比yoy-14.33%/ 35.45%。从毛利率看,成人基础口腔护理/儿童基础口腔护理/电动口腔护理/口腔医疗与美容护理分别为48.74%/53.62%/44.88%/60.49%,除电动口腔护理因竞争加剧,毛利率同比降低3.67pct外,其他品类毛利率随着产品迭代升级均呈现增长趋势。

分渠道看,公司仍以经销模式为主,但收入占比同比收缩6.19pct至66.13%,2024年实现营收10.32亿/yoy-3.69%。直供模式2024年实现营收0.41亿/yoy-24.01%。线上渠道增长强劲,电商渠道2024年实现营收4.81亿/yoy 51.99%,占比同比提升7.83pct至30.81%。

2025Q1实现营收4.30亿/yoy 19.36%;归母净利润0.43亿/yoy 15.64%;扣非归母净利润0.36亿/yoy 27.25%;归母净利润由于保本投资收益减少而慢于扣非增速。同时从久谦数据来看,2025Q1线上三大平台增速达98%,较2024Q4环比持续提升,有望助力线上收入占比持续提升;同时预计线下整体实现低个位数增长。同时高端医研系列占比有望持续提升。

盈利能力

盈利能力方面,2024年公司毛利率/净利率分别为49.37%/10.33%,同比 5.26pct/ 0.06pct。2025Q1公司毛利率/净利率分别为55.51%/10.03%,同比 7.08pct/-0.32pct。毛利率在产品结构升级下持续提升。费用率方面,2024年销售费用率/管理费用率/研发费用率分别为31.96%/4.73%/3.08%,同比分别 3.88pct/-0.14pct/-0.02pct。2025Q1公司销售费用率/管理费用率/研发费用率分别为38.56%/3.47%/2.67%,同比分别 6.82pct/-0.33pct/-0.95pct,毛销差17%/yoy 0.3pct,主要系高费率线上渠道占比提升以及加大营销投放等带动销售费用率上行,管理/研发费用率由于规模效应均同比下降,保持基本稳定。

营运能力和现金流

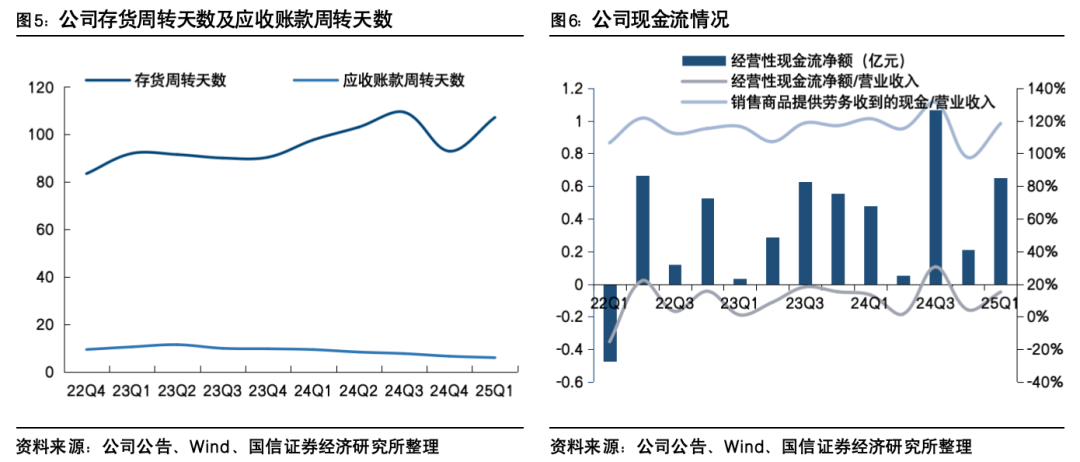

营运能力方面,公司2024年及2025Q1存货及应收账款周转天数变化不大,营运能力较稳定。现金流方面,公司2024年经营性现金流净额为1.81亿/yoy 20.09%,2025Q1经营性现金流净额为0.65亿/yoy 35.39%,主要系销售收入的稳步增长带动相应回款增加。

VIP复盘网

VIP复盘网