业绩符合预期,消费盈利能力稳健

点评

■ 事件。25年4月22日,公司发布2024年年报。24年全年实现营收560.21亿元,同比增长17.05%;实现归母净利润14.68亿元,同比增长36.43%;扣非后归母净利润16.05亿元,同比增长64.99%。

■ Q4业绩拆分。营收和净利:公司2024Q4营收177.42亿元,同比 31.00%,环比 23.55%;归母净利润为2.56亿元,同比-6.06%,环比-34.08%;扣非后净利润为4.42亿元,同比 21.75%,环比 25.63%。毛利率:2024Q4毛利率为13.36%,同比-1.66pcts,环比-1.71pcts。净利率:2024Q4净利率为-0.19%,同比-0.82pcts,环比-1.20pcts。费用率:公司2024Q4期间费用率为11.63%,同比-2.30pcts,其中销售、管理、研发、财务费用率分别为0.76%、5.13%、5.99%、-0.25%,同比变动-0.52pcts、-1.33pcts、 0.78pcts和-1.22pcts。

■ 消费盈利能力稳健,产能扩张逐步推进。2024年公司消费电池营收为304.05亿元,同比提升6.52%,毛利率为17.65%,同比增加2.74pcts,消费类锂电池业务收入继续保持增长;市场开拓方面,在手机、笔电应用方面,公司市场份额较去年有一定提升,新客户开拓方面有了新突破。研发方面,公司持续加大研发投入,在手机、PC 应用电芯、穿戴类应用电芯产品方面构建了差异化产品亮点,同时联合上下游,开展深度合作,进行前瞻性的产品技术布局,协作开发,打造产品技术差异化竞争优势;产能布局方面,2024年下半年公司启动了越南基地建设,持续布局全球化基地布局,以满足战略客户需求。

■ 动储业务出货量同比高增,技术创新火力全开。出货量方面,2024年公司动力电池出货量合计25.29GWh,同比增长116.89%,实现收入151.39亿元,较去年同比增长40.24%。储能系统装机量8.88GWh,同比增长107%;技术方面,公司发布“闪充”电池3.0系列产品——LFP欣星驰和NCM欣星耀电池,再次刷新充电速度,充电倍率达到6C,10分钟补能500-700km,应用场景覆盖A至D级全系列车型。此外,公司在2024年完成400Wh/kg固态电池方案和工艺验证。第一代半固态电池已经完成开发,第二代半固态电池的电芯样品已经开始进行中试试验;第三代全固态电池已完成实验室验证。

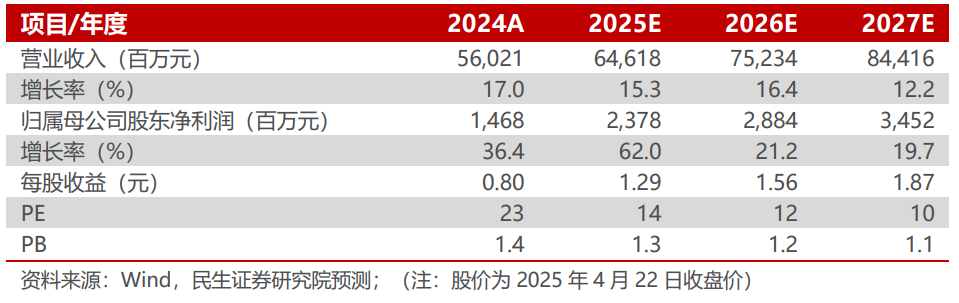

■ 投资建议:我们预计公司2025-2027年营收分别为646.18、752.34、844.16亿元,同比增速分别为15.3%、16.4%、12.2%;归母净利润分别为23.78、28.84、34.52亿元,对应增速分别为62.0%、21.2%、19.7%,以4月22日收盘价作为基准,对应2025-2027年PE为14X、12X、10X,考虑公司未来消费电池盈利稳健,动储业务逐步减亏,下游客户结构优质,维持“推荐”评级。

■ 风险提示:宏观经济与地缘政治风险,市场竞争风险,行业波动风险,产品和技术更新风险。

■ 盈利预测与财务指标:

公司财务报表数据预测汇总

VIP复盘网

VIP复盘网