军工:十四五收官,民族复兴的坚实后盾

时间:2025-04-17 17:20

上述文章报告出品方/作者:九方金融研究所;仅供参考,投资者应独立决策并承担投资风险。

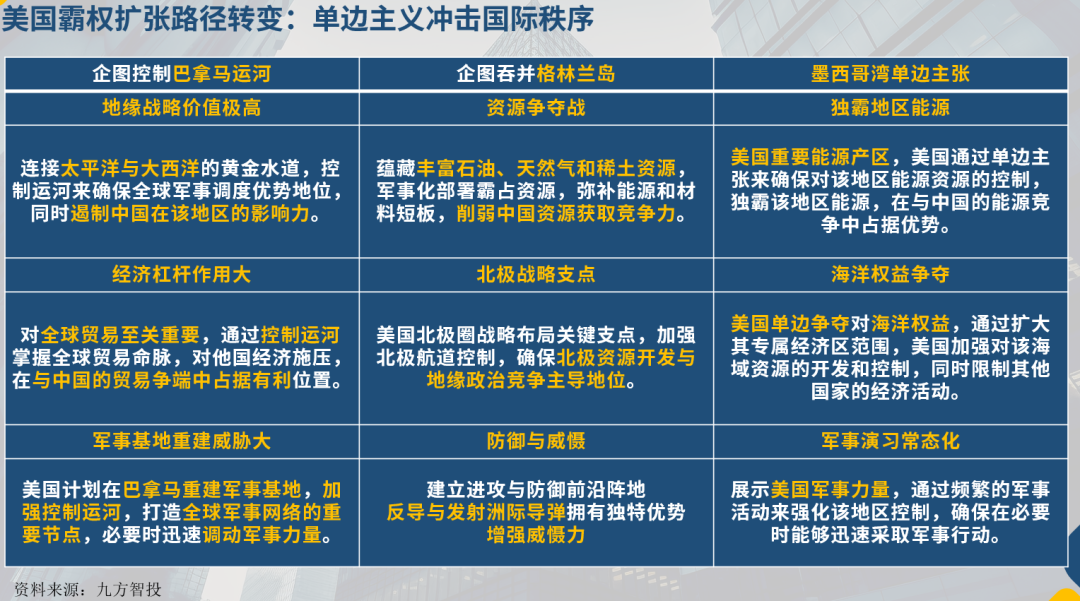

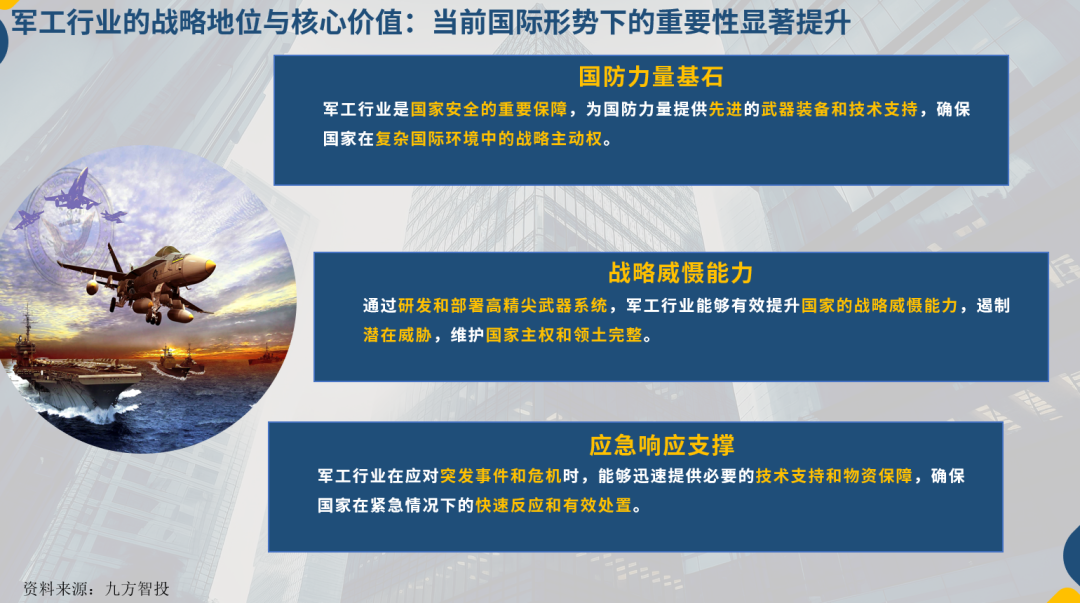

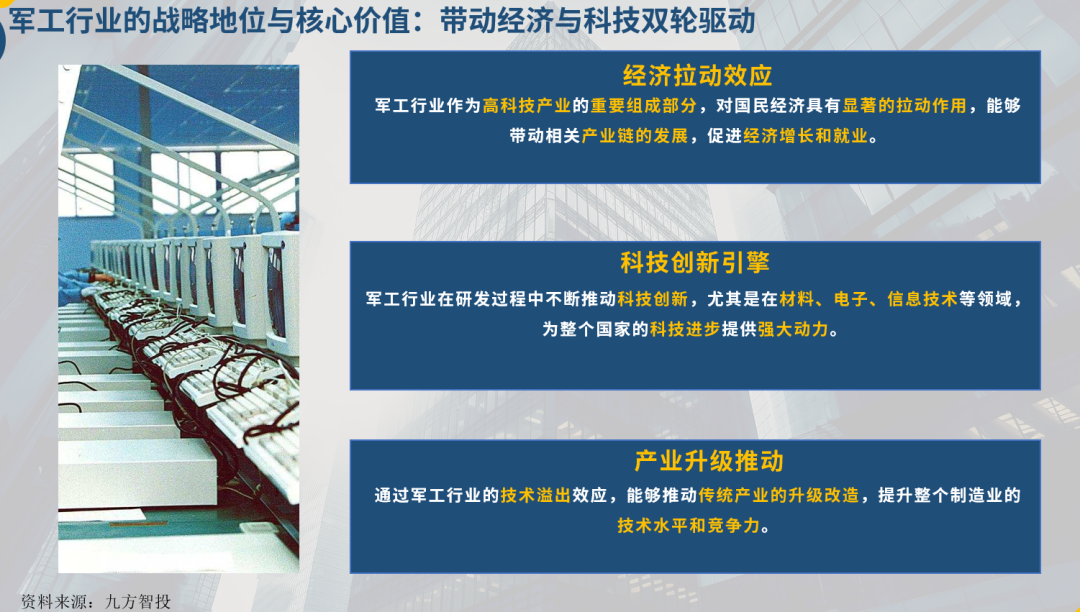

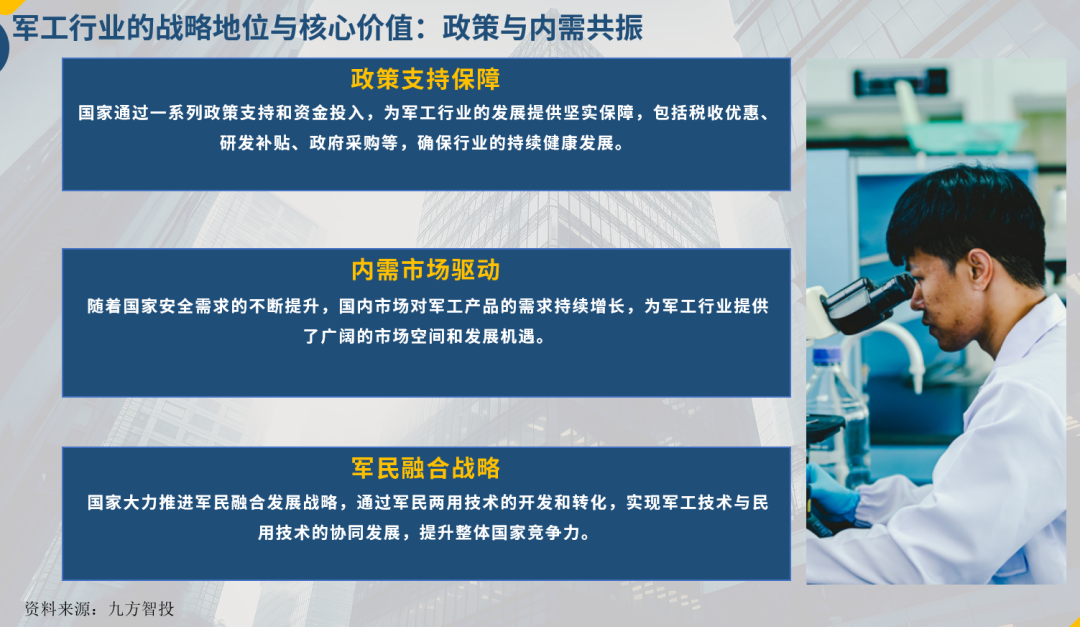

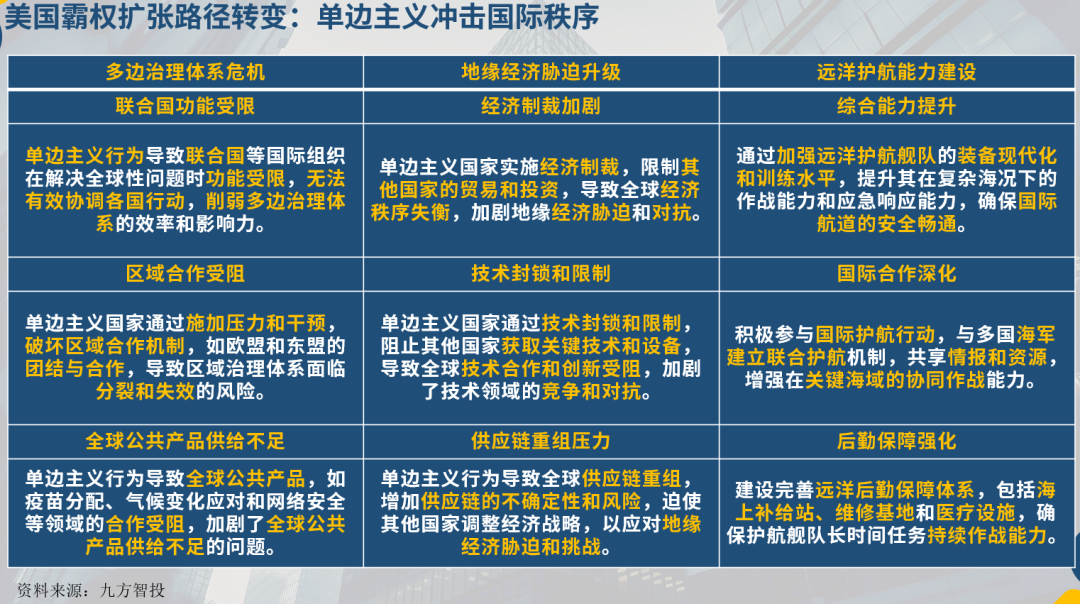

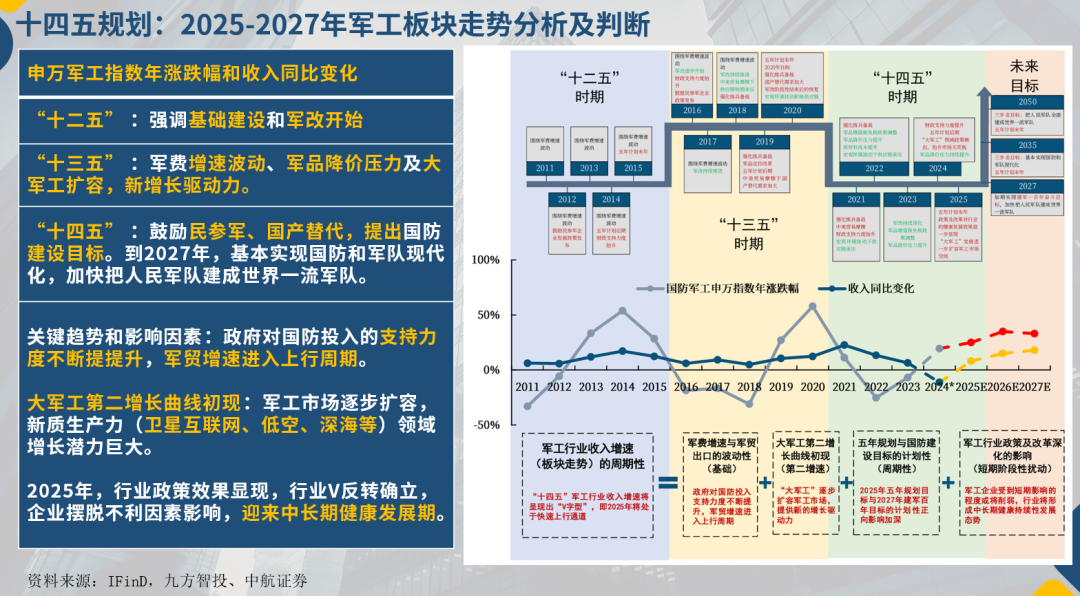

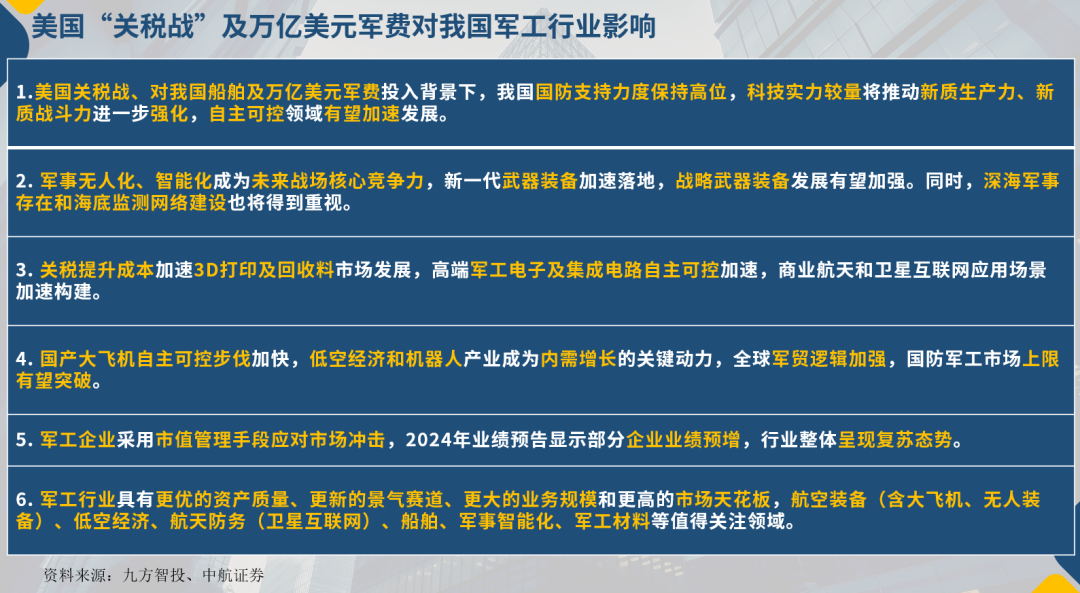

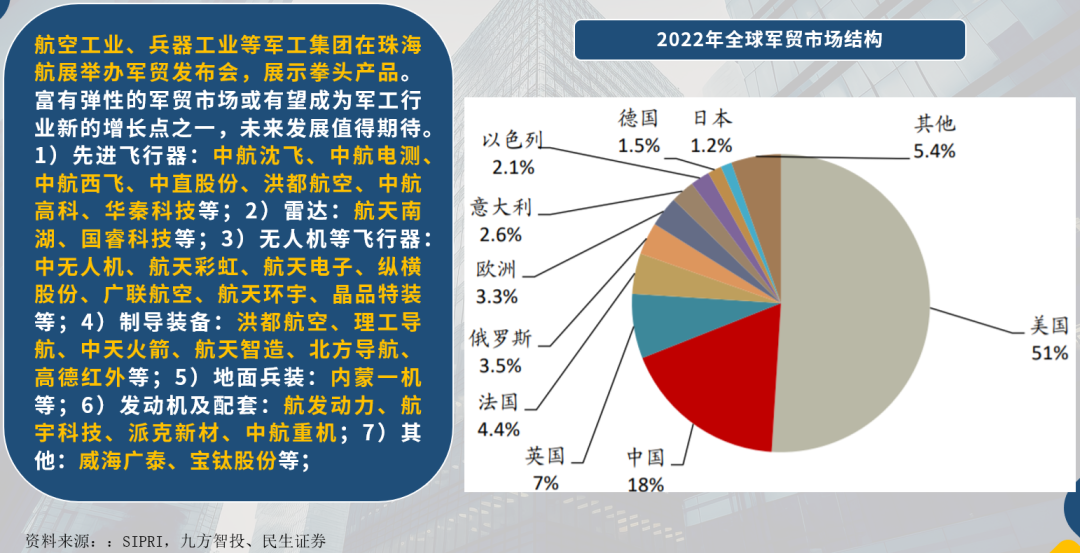

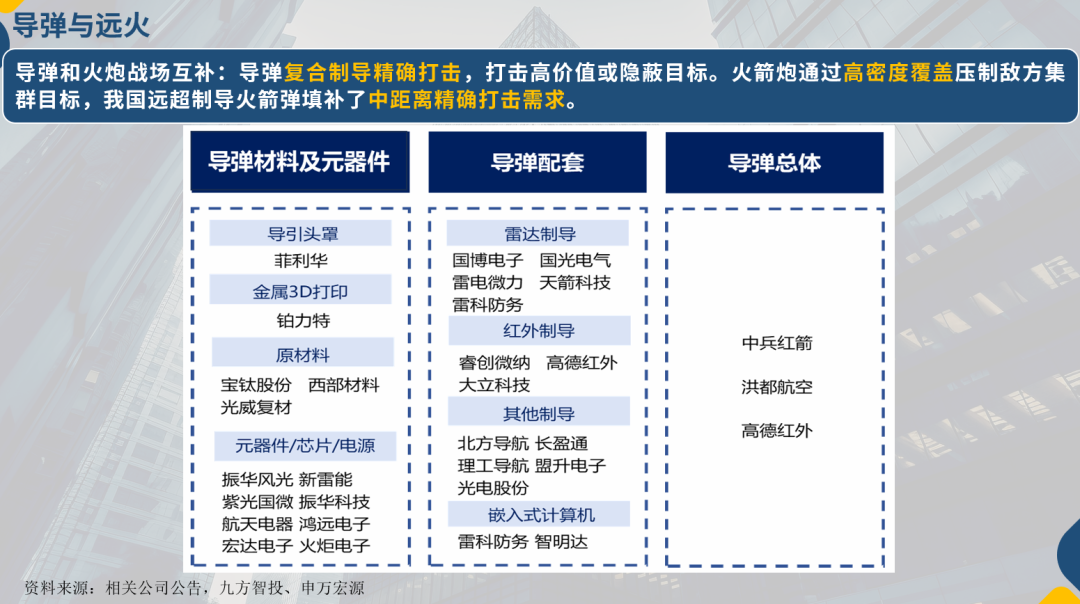

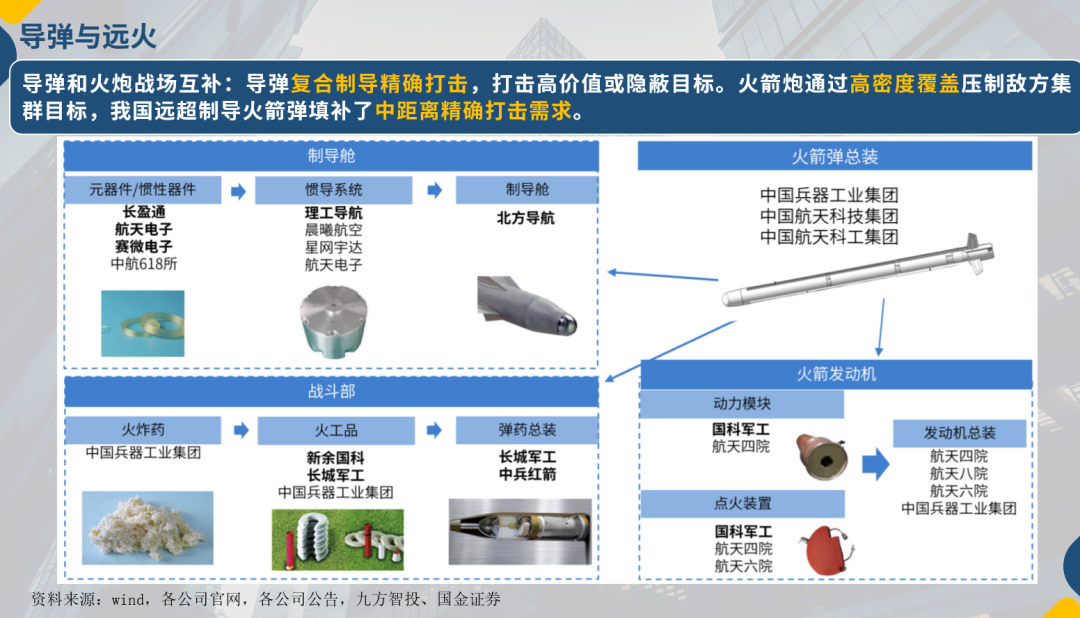

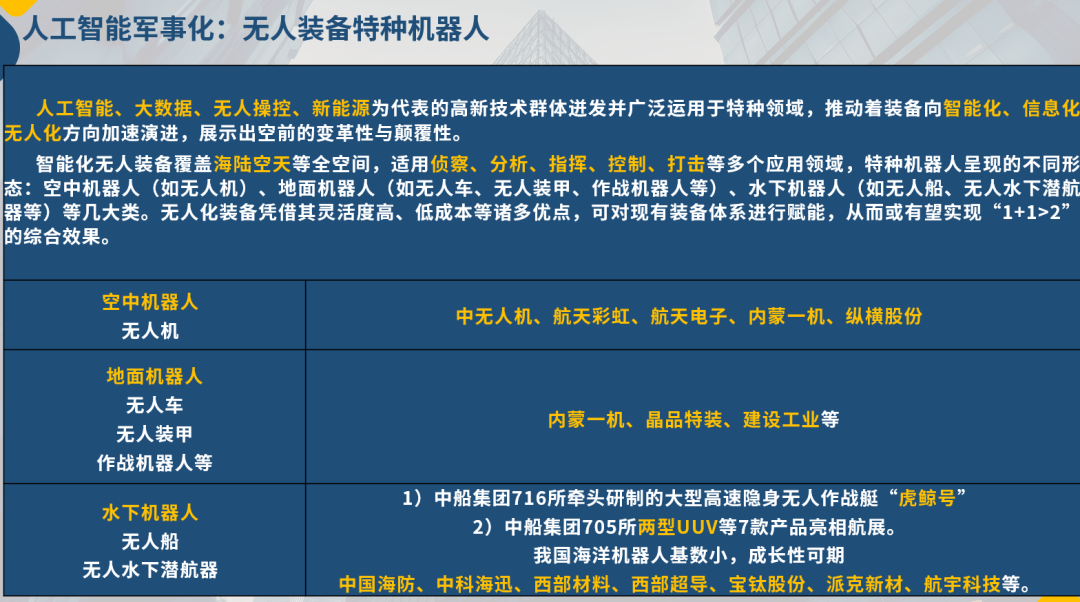

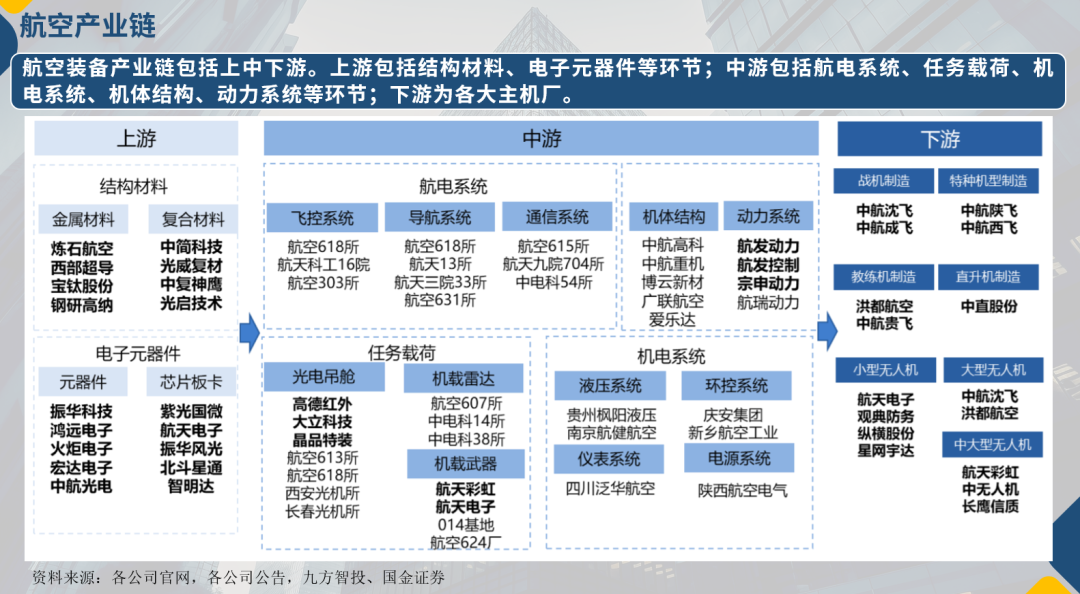

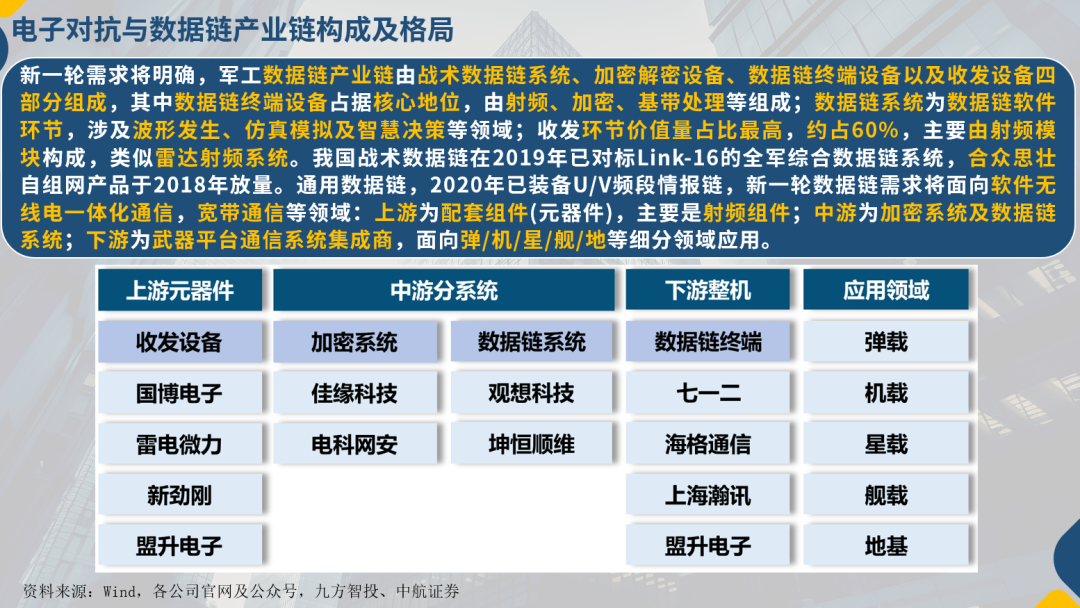

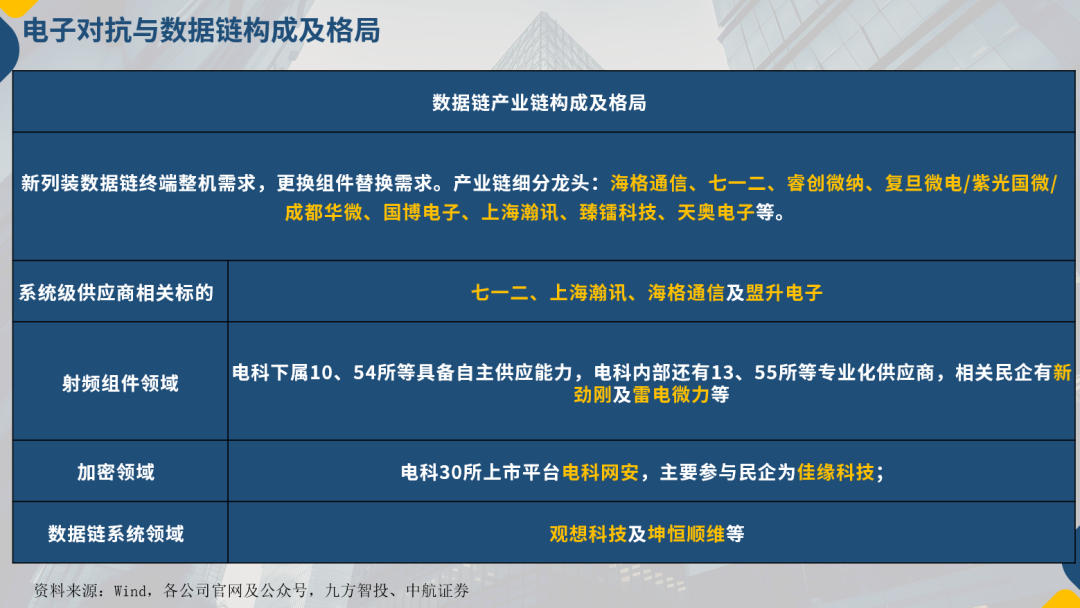

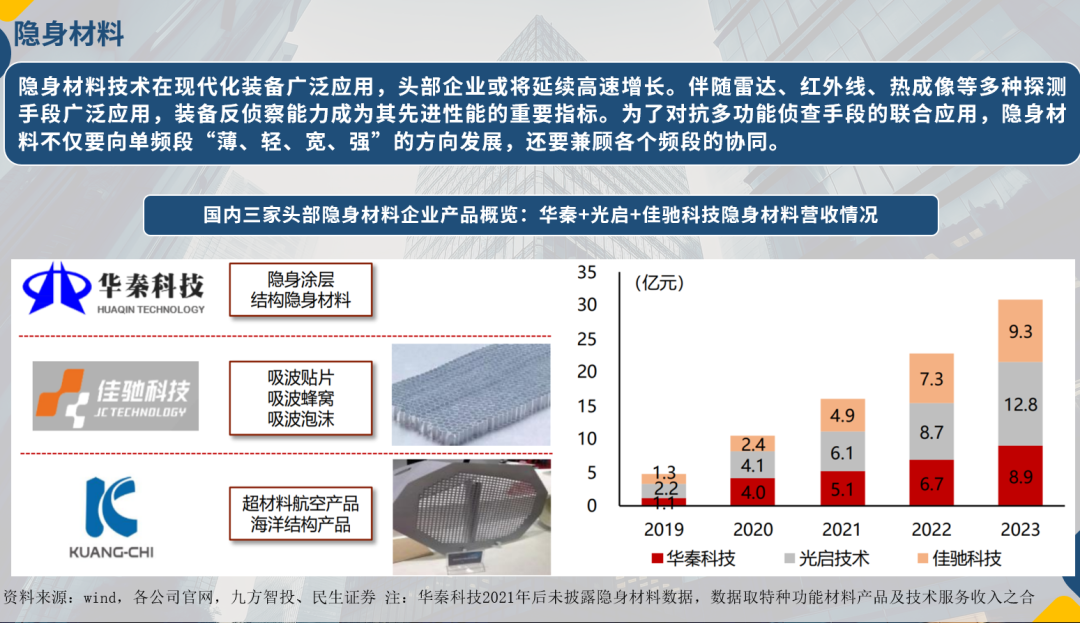

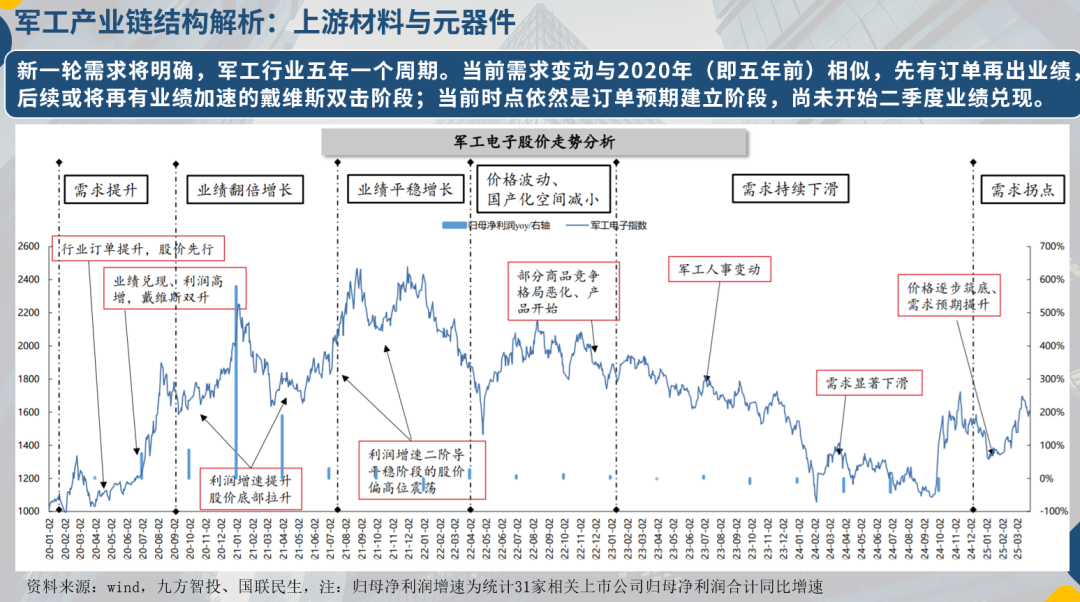

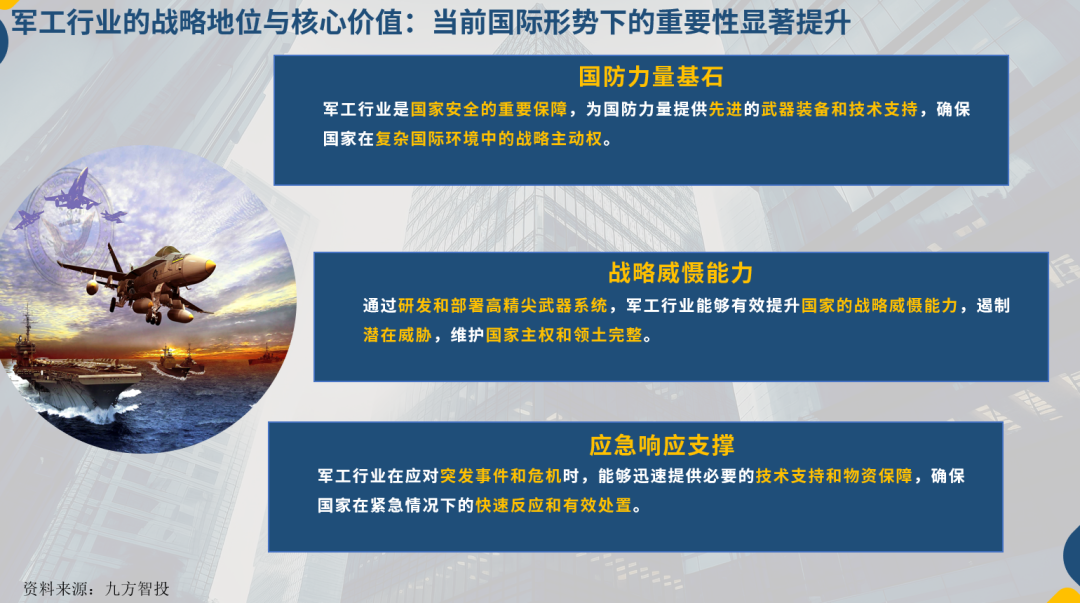

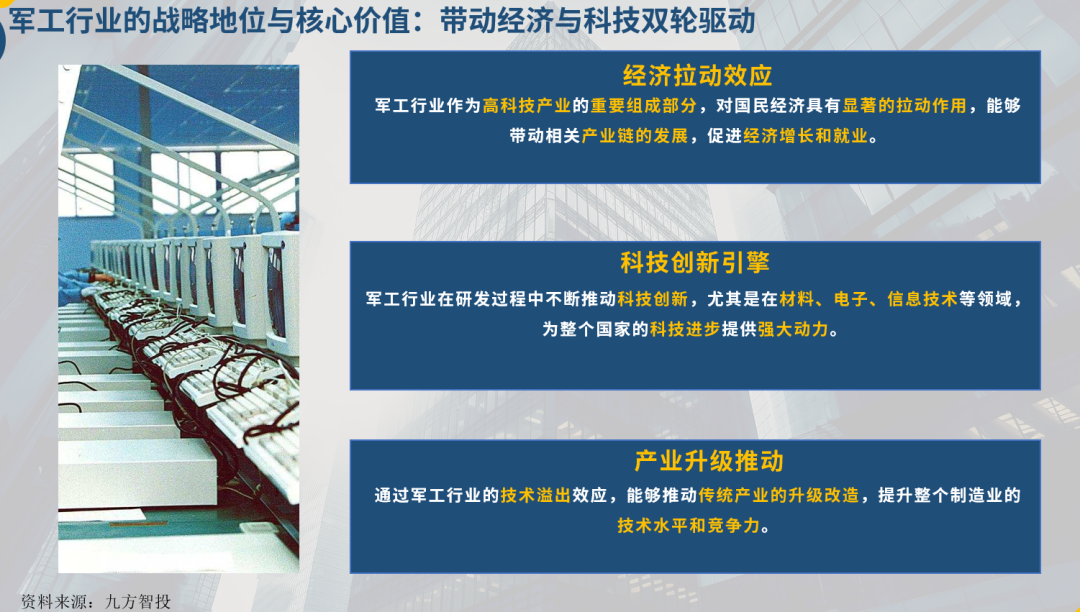

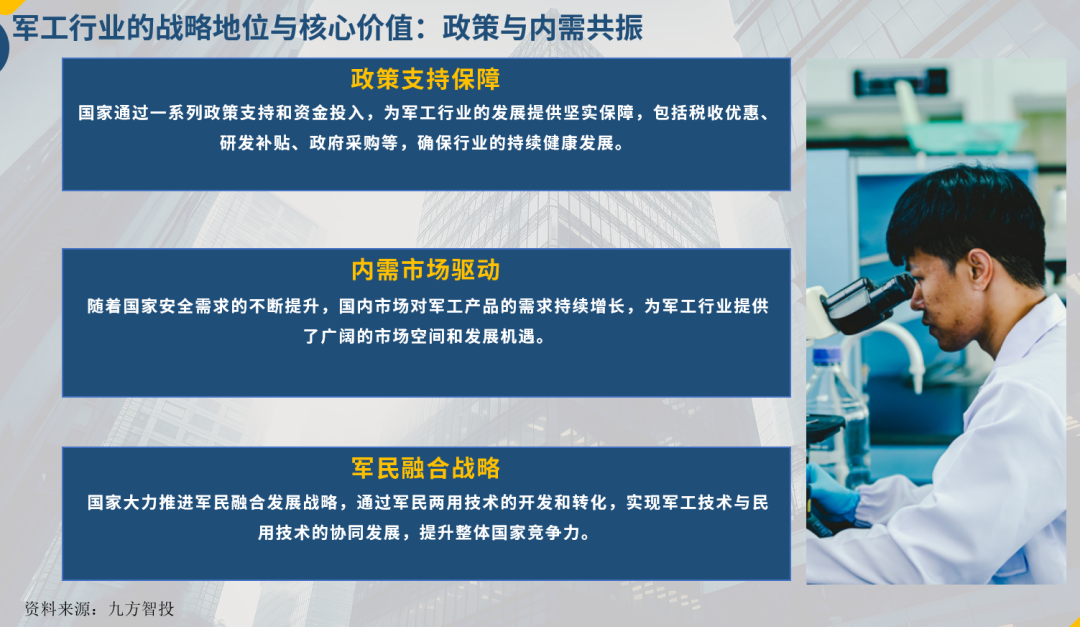

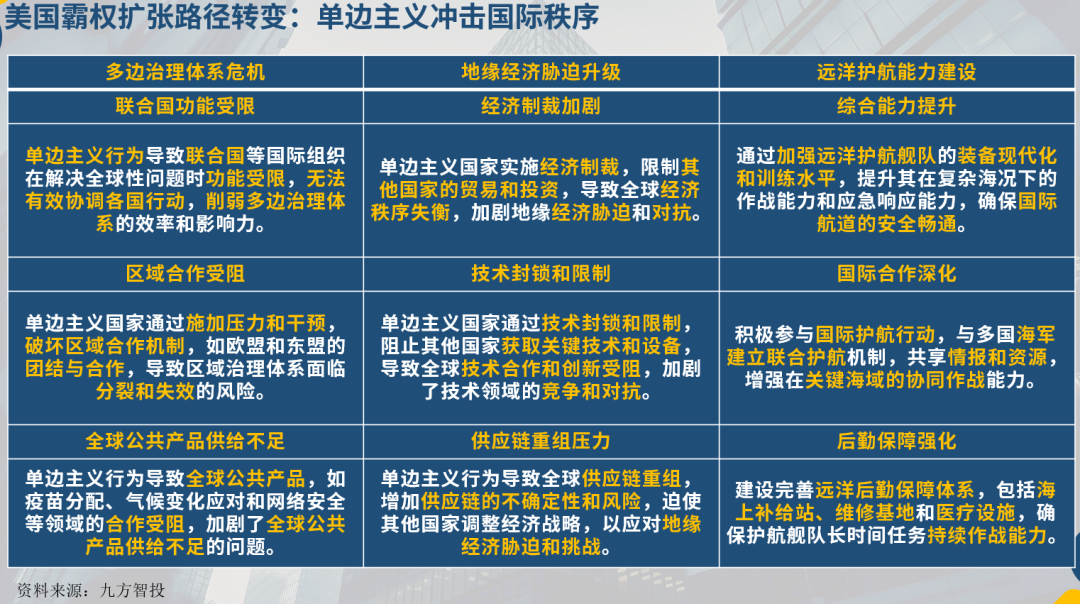

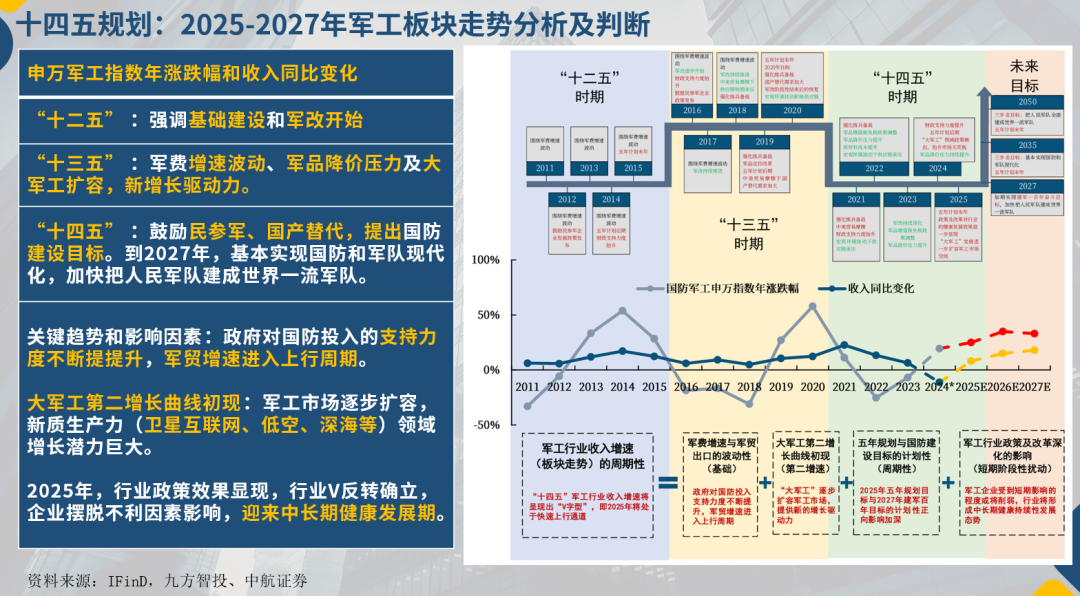

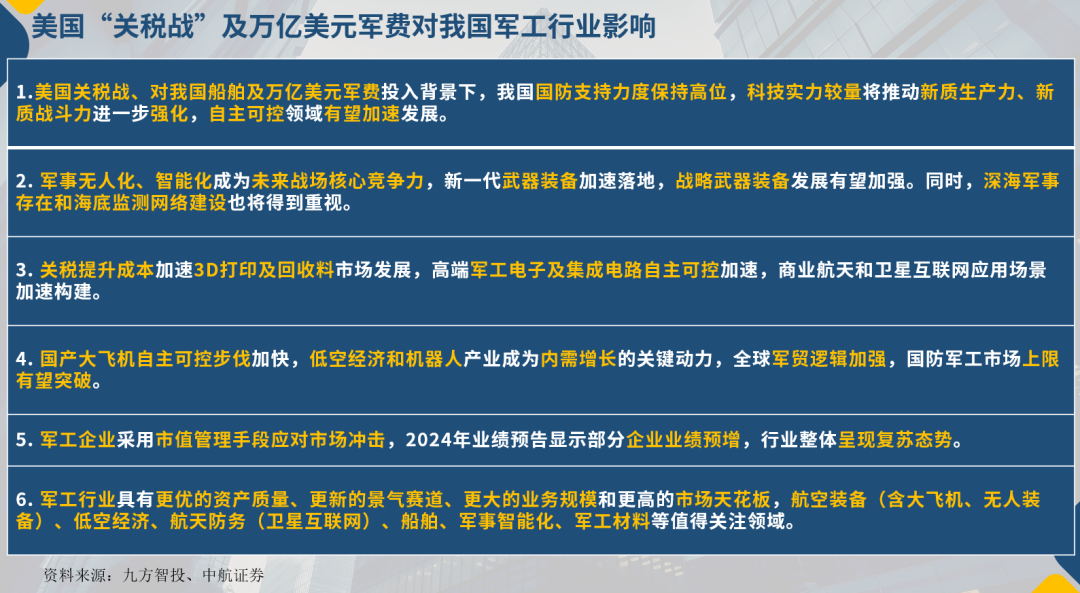

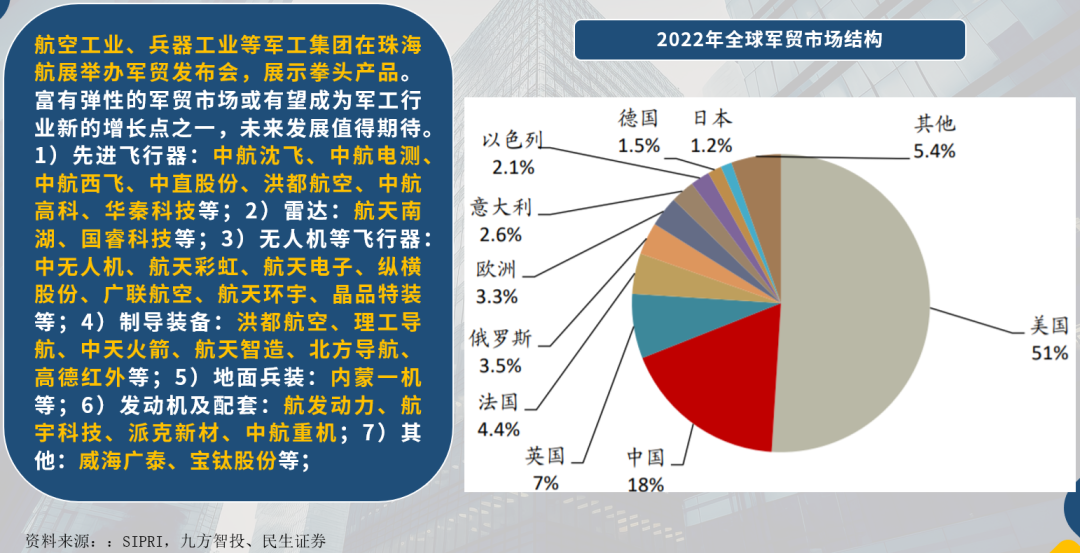

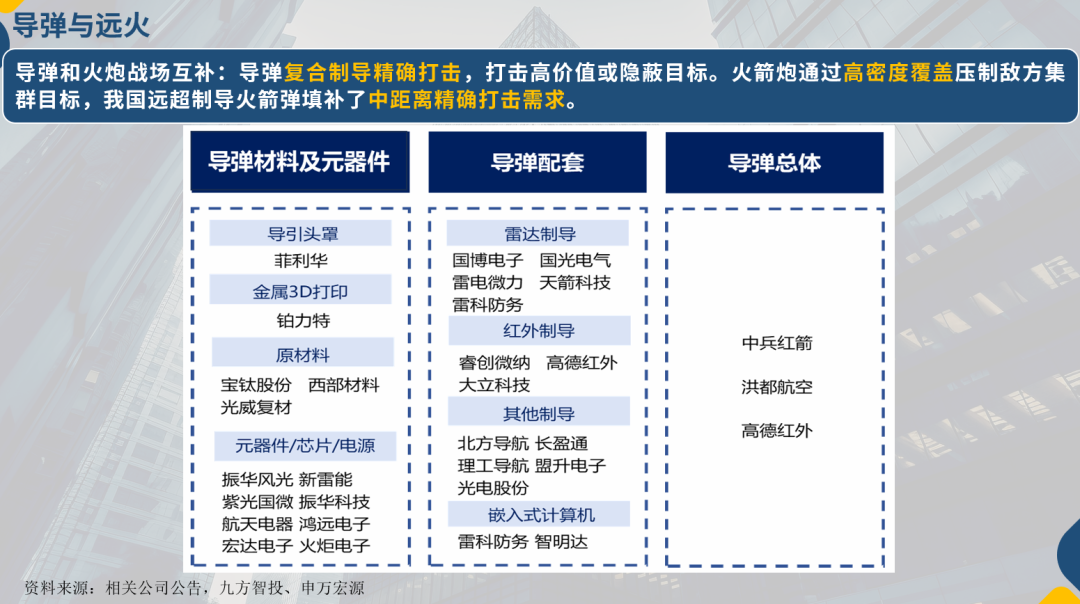

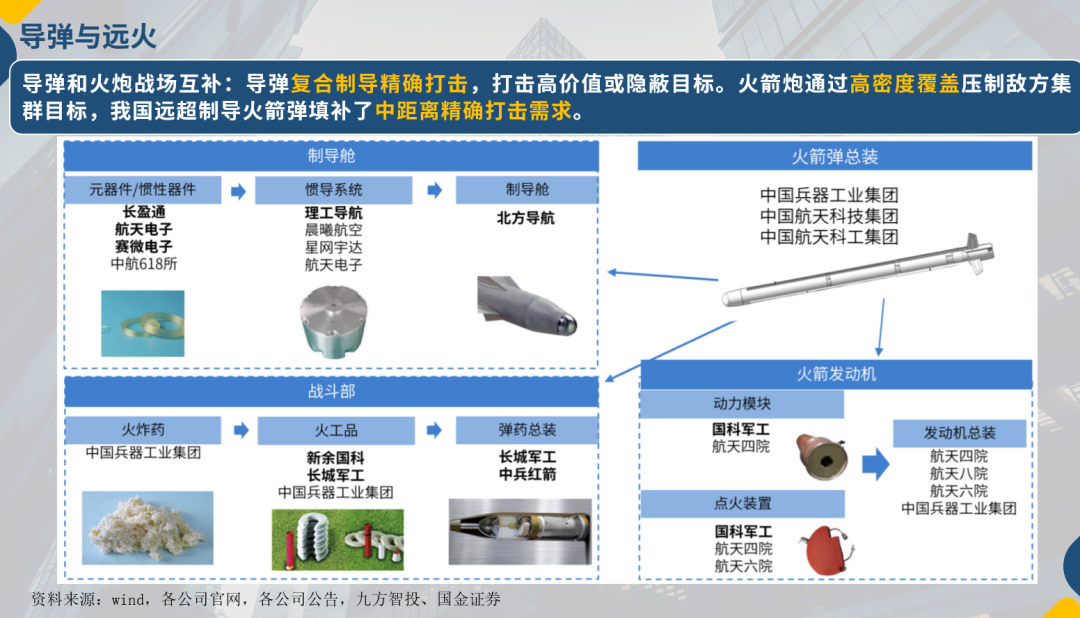

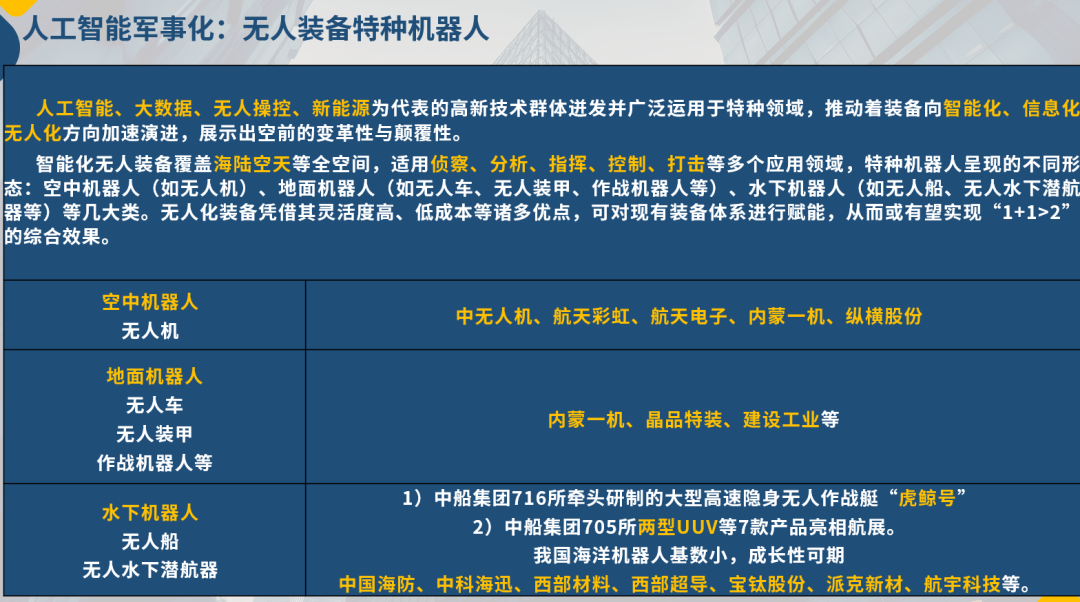

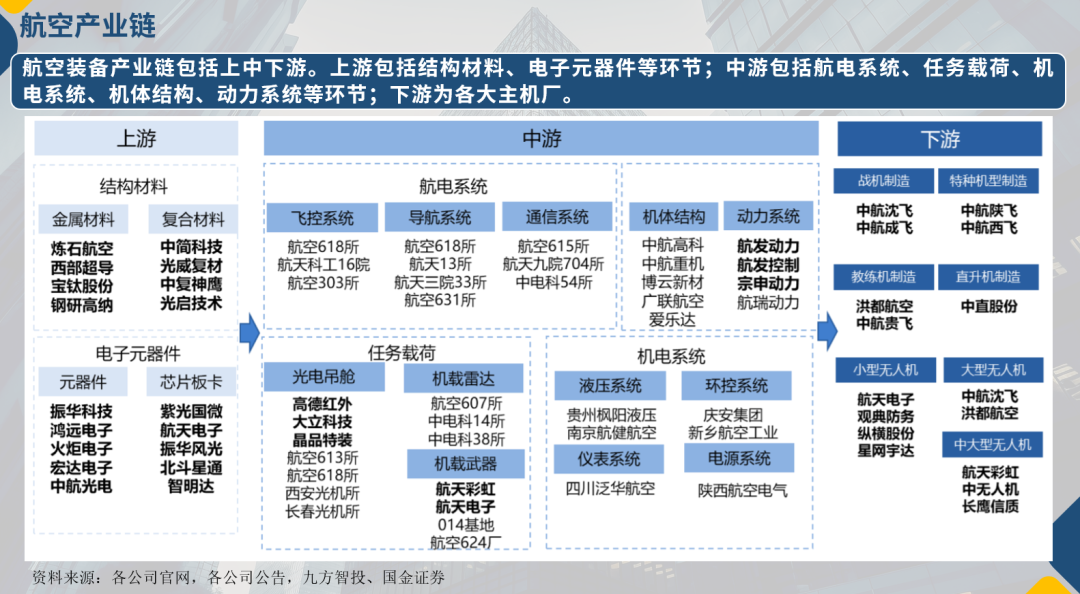

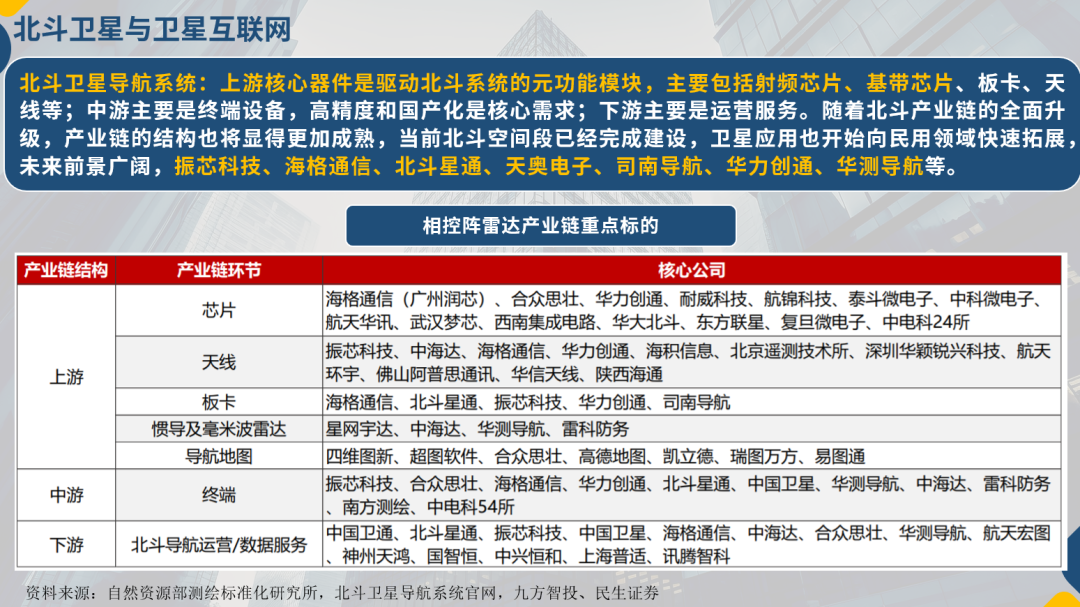

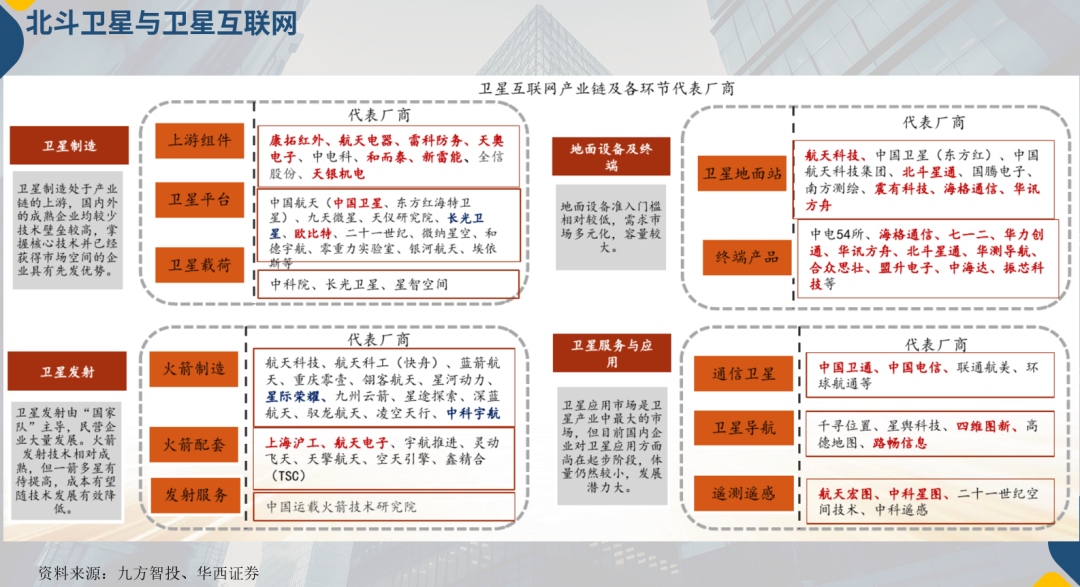

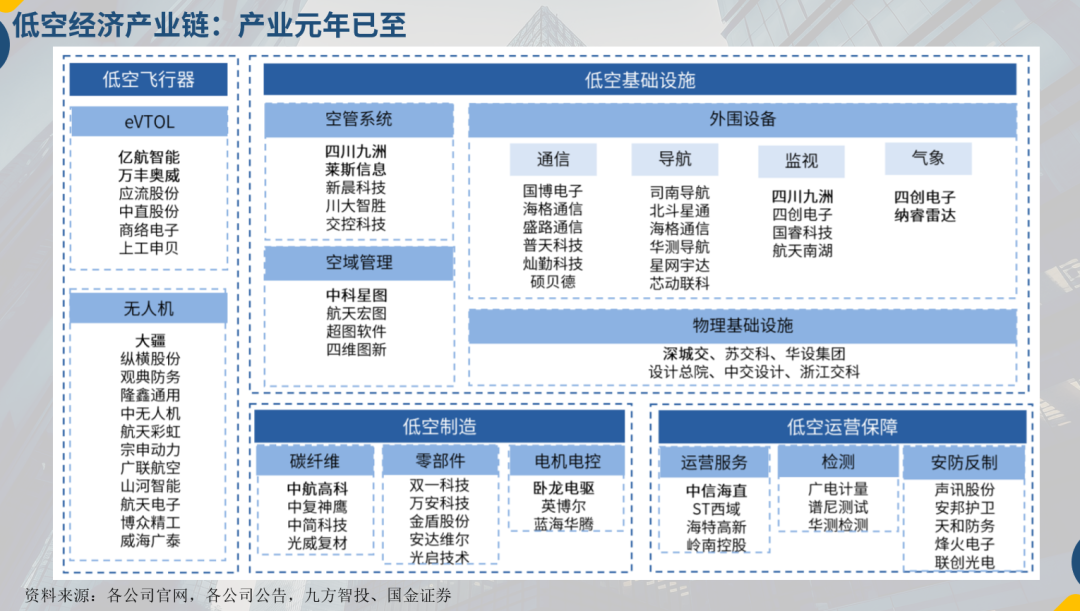

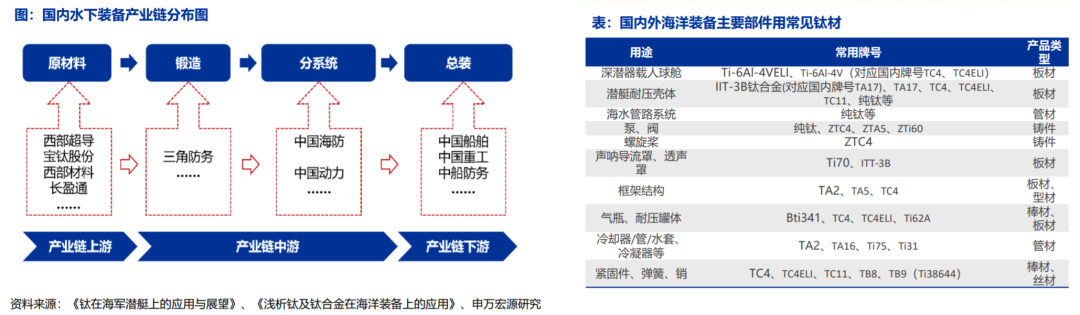

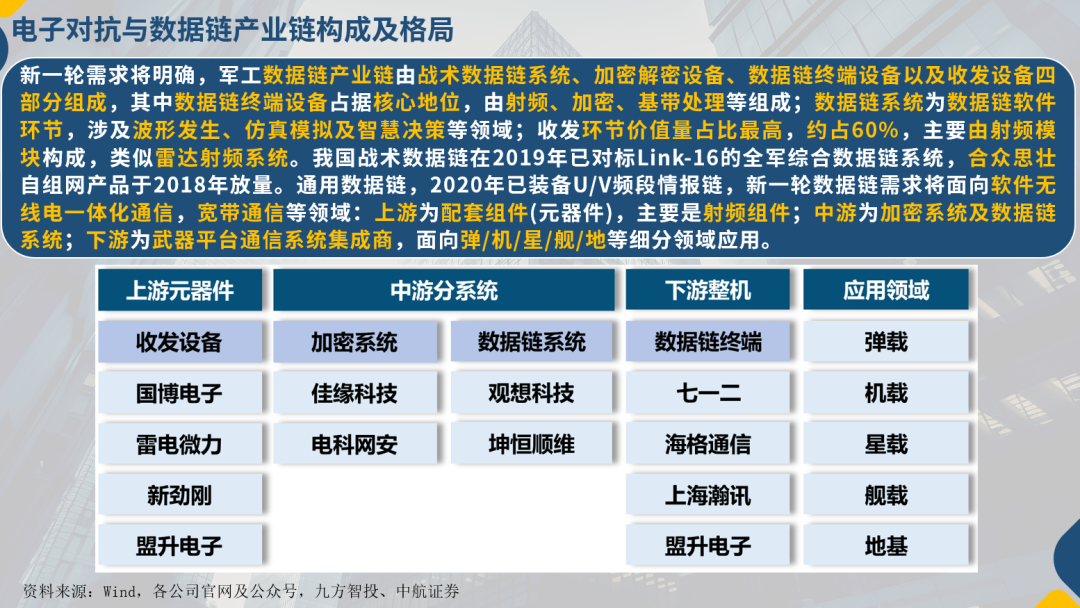

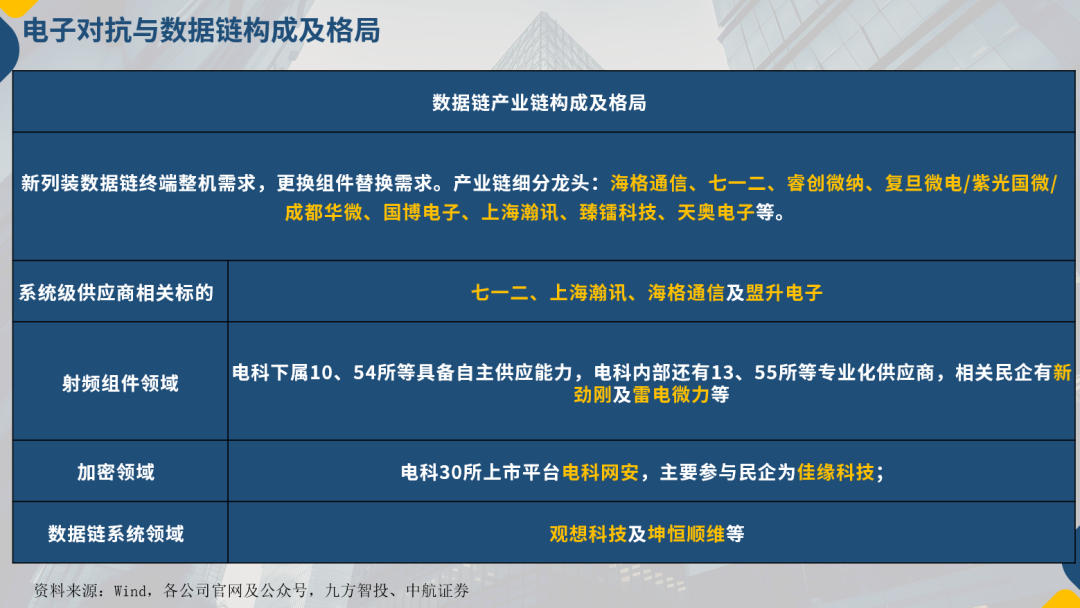

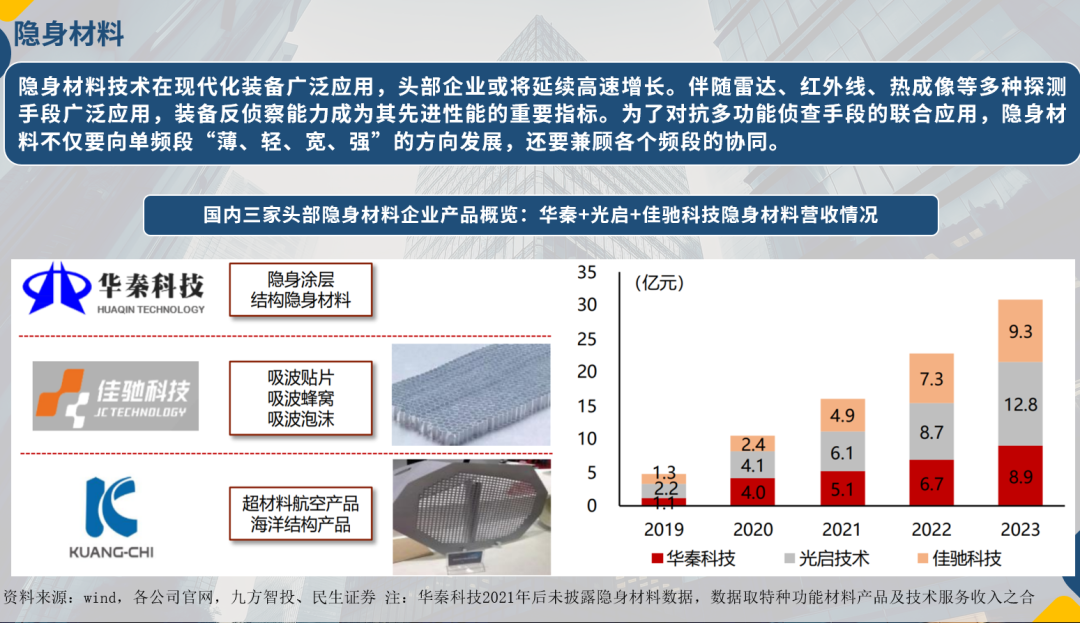

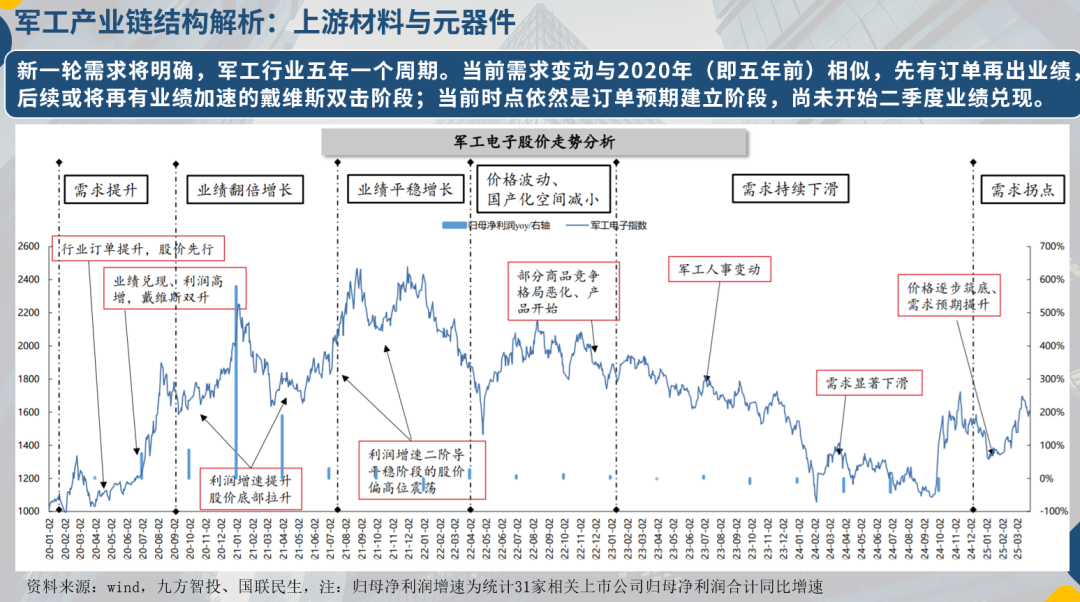

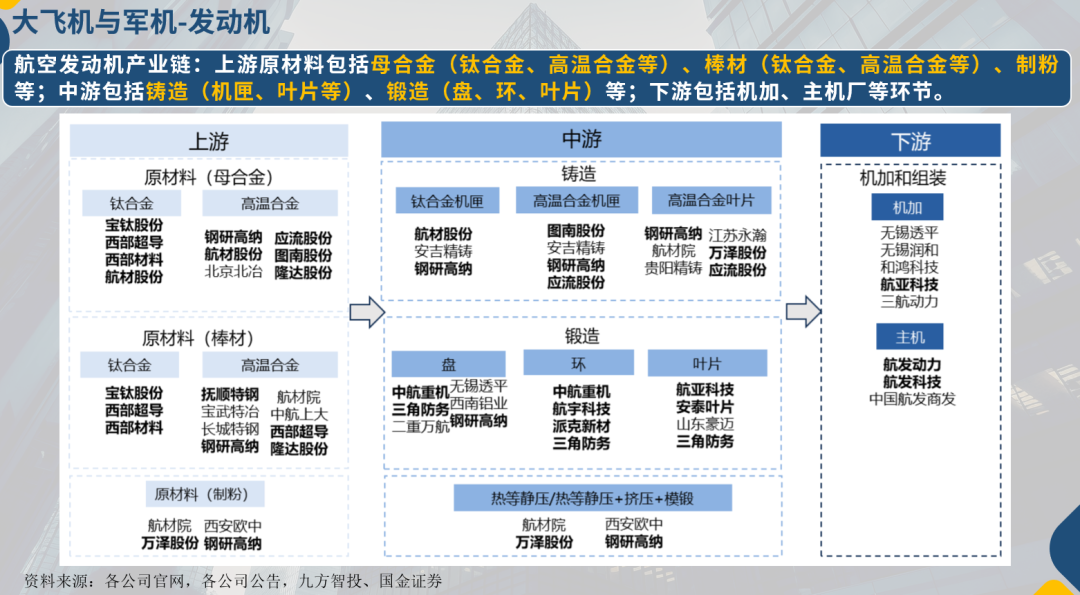

一、军工行业的重要性与“十四五”规划概览

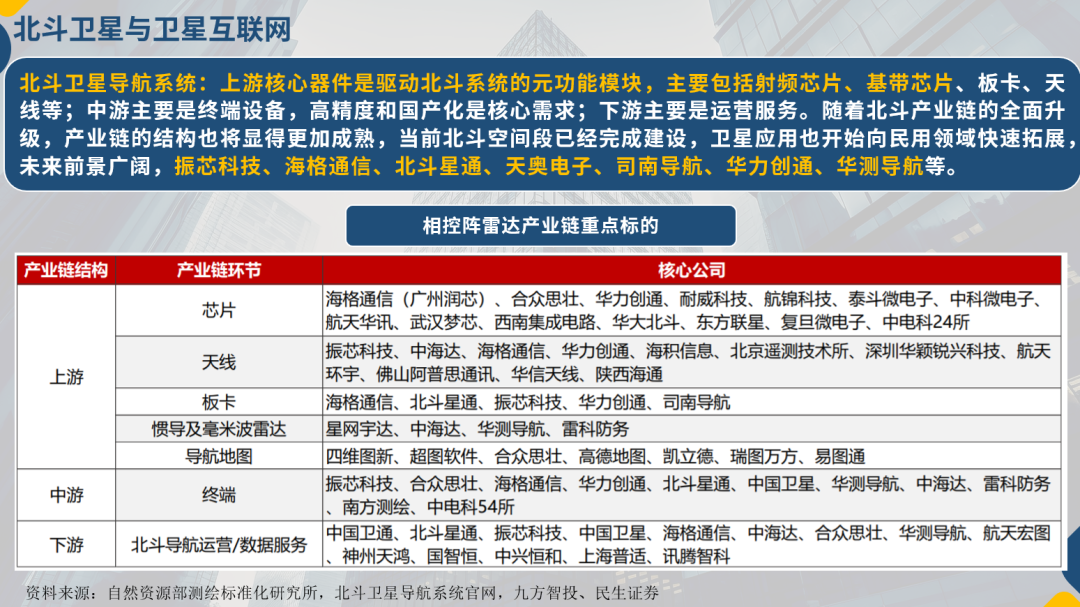

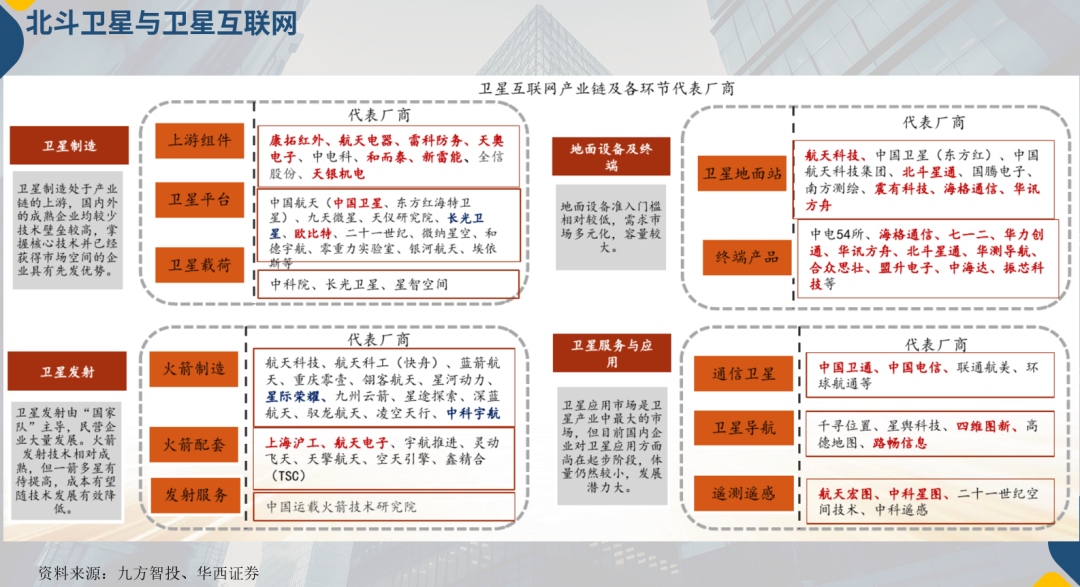

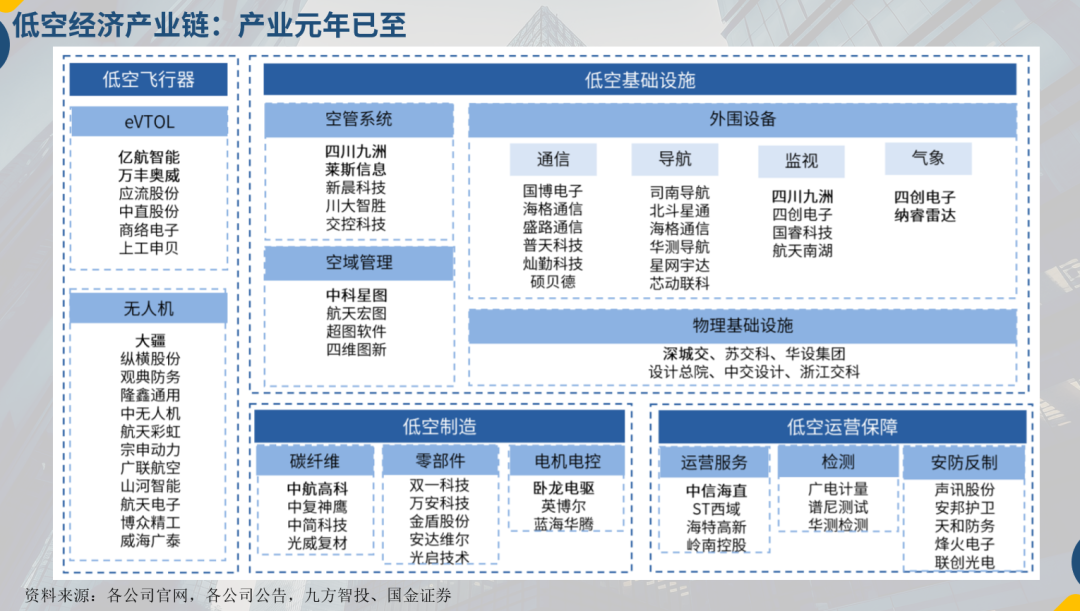

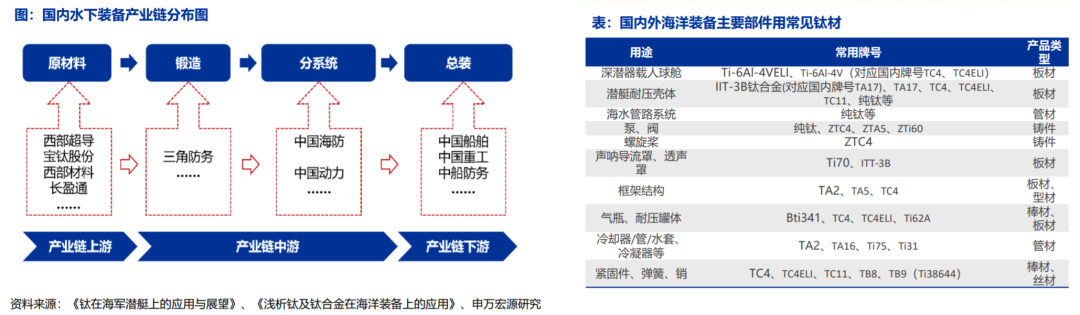

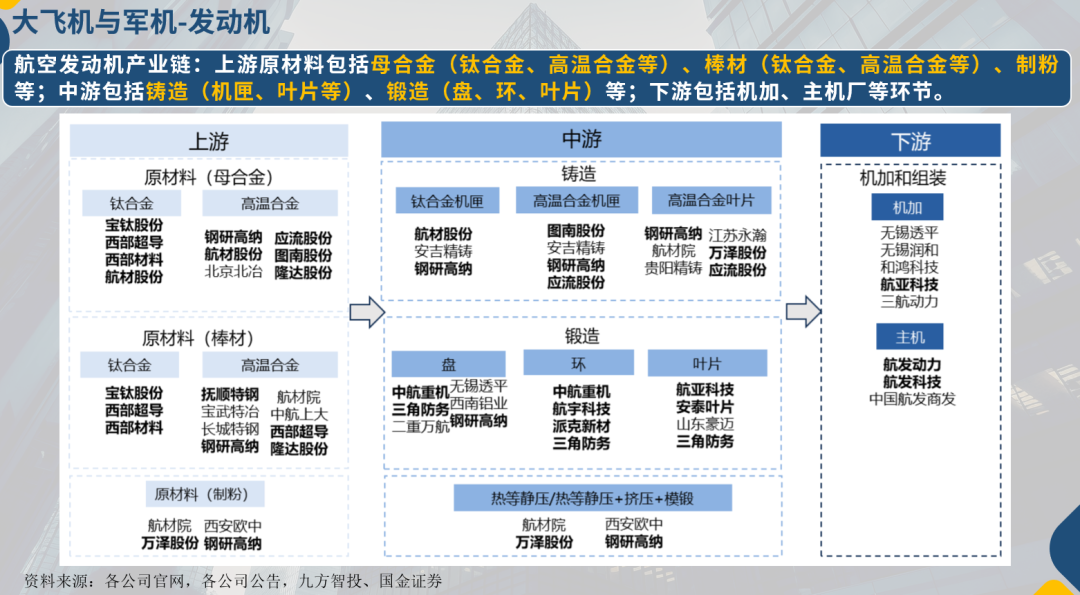

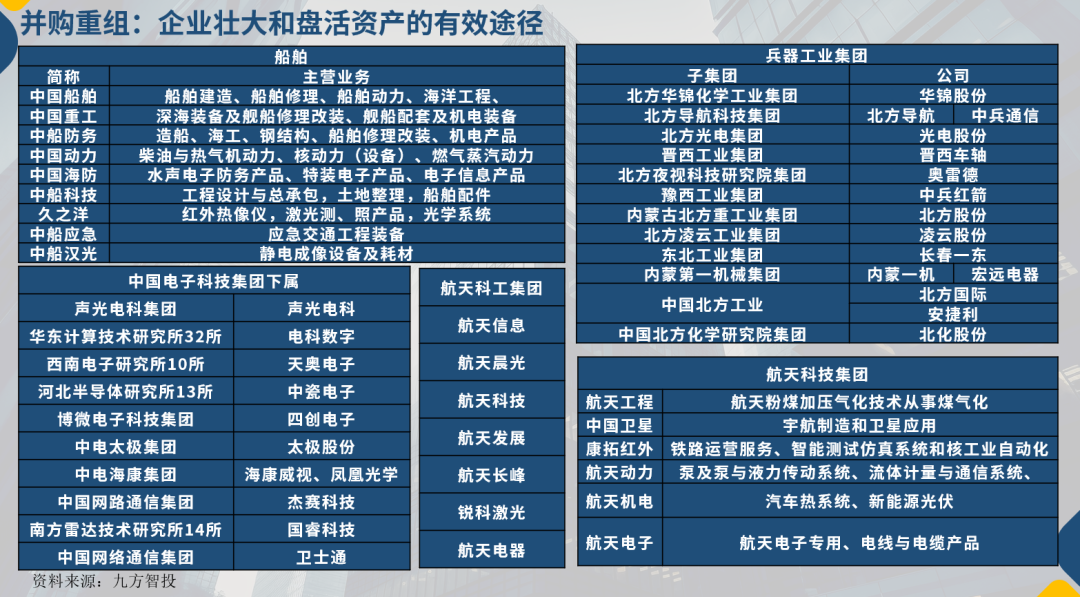

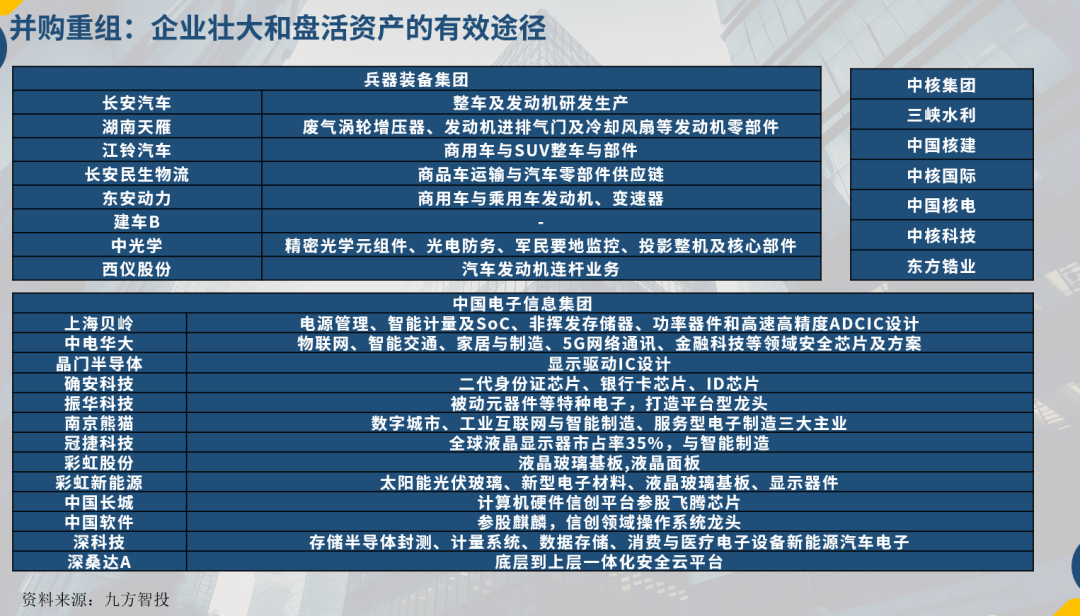

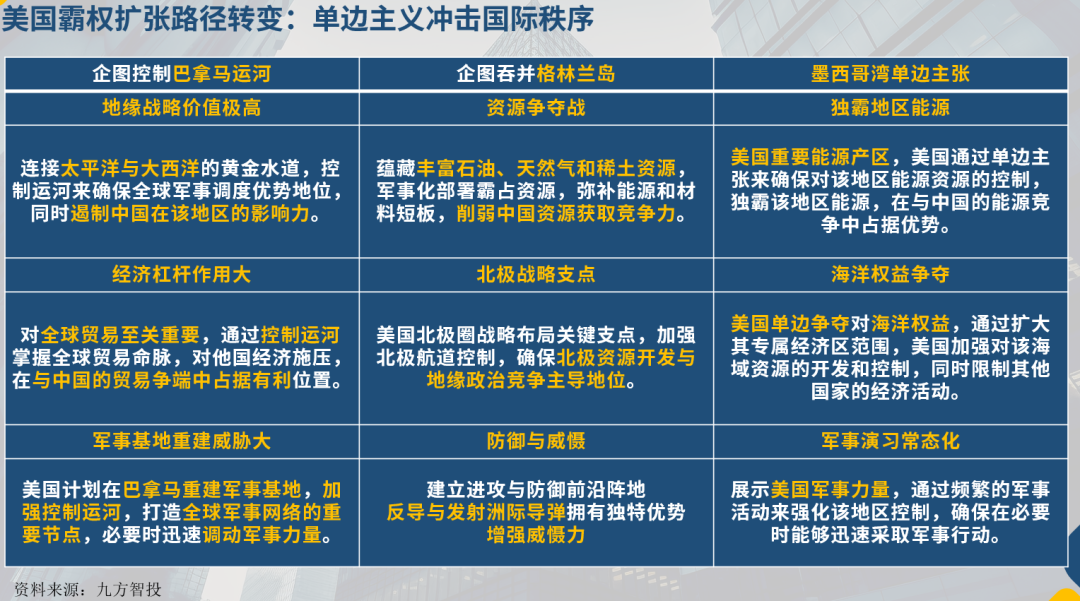

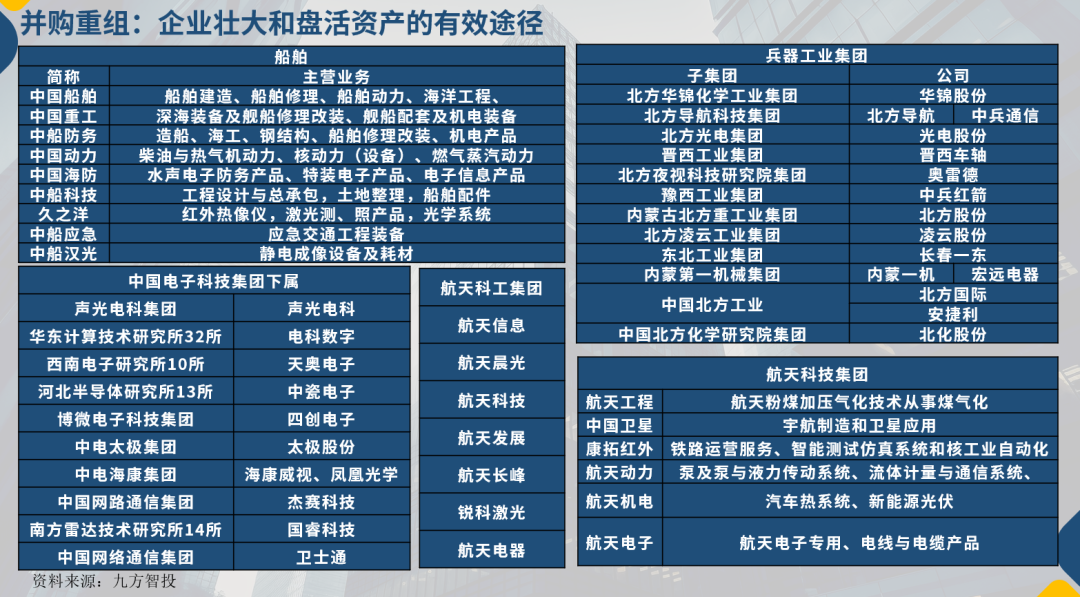

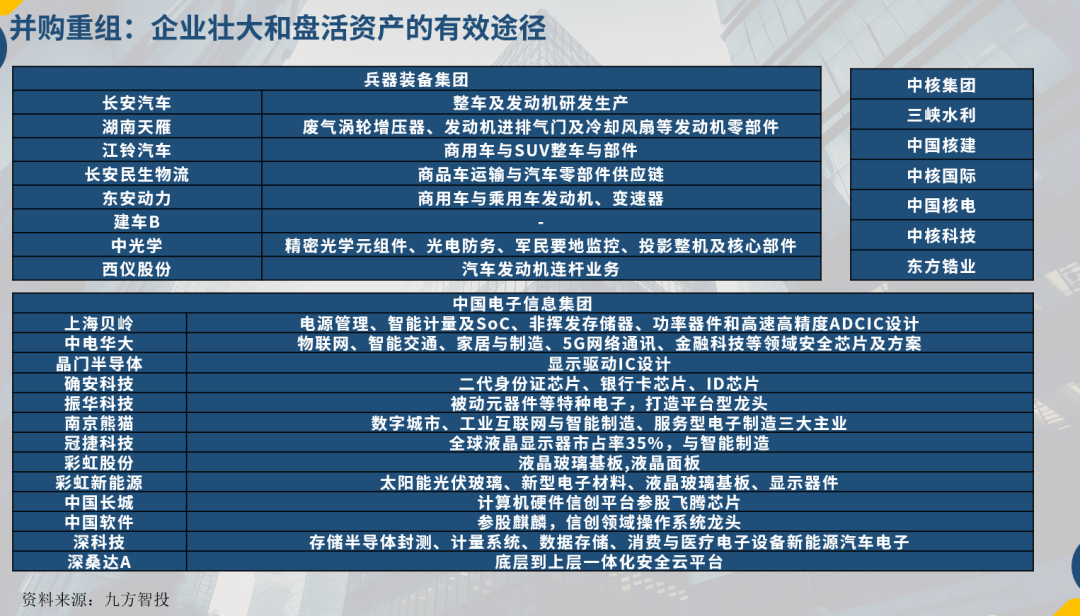

军工行业在当前国际形势下扮演着至关重要的角色,它是国家安全的核心支柱,也是民族复兴的坚实后盾。随着全球地缘政治局势的持续紧张,如俄乌冲突、印太战略升级等,各国军费开支显著增加,中国亦面临复杂的安全环境压力,亟需强化国防实力以维护主权与战略利益。军工行业通过技术突破,特别是在导弹、航空、航天等关键领域,成为大国博弈的“硬实力”基础。“十四五”规划期间,军工行业以战略目标牵引,强化国防现代化建设,推动装备代际升级。技术创新驱动方面,规划强调军事智能化、信息化与装备体系化,新质生产力成为核心驱动力。同时,深化体制改革,优化产业生态,通过推进军工央企资产证券化与国企改革,提升效率。军民协同发展方面,规划鼓励“大军工”模式,拓展全球竞争力。面对国际变局,军工行业通过扩产和技术自主可控,保障战略自主。军工行业正经历从“规模扩张”向“质量跃升”的转型,细分领域的技术突破与市场扩容共同驱动行业进入高景气周期。智能化、无人化、体系化成为核心竞争维度,军民融合与全球市场拓展将决定行业天花板的高度。市场规模:2025年全球军贸市场规模预计突破7000亿美元,中国占比14.3%。国内军工行业市场规模达2.8万亿元,其中军工电子、卫星互联网、低空经济等贡献超60%增量。增长驱动:政策端订单集中释放,技术端AI、量子技术等推动装备升级,国际端美国军费刺激全球军备竞赛,中国军贸出口逻辑强化。未来趋势:传统装备增速稳健,新兴领域增速超20%。军民协同方面,低空经济、商业航天等打开增长“第二曲线”。全球竞争中,中美技术差距逐步缩小,中国在部分赛道已形成领先优势。大飞机:C919订单突破千架,国产化率提升,带动航发、航电产业链发展。未来5年,民机领域年均增速15%,军用运输机列装加速。远火:精确制导主导增量,智能化弹药、高超声速技术成主流。中国远程火箭炮射程覆盖广,精确制导弹药占比高,出口市场增速显著。军舰:海军装备升级加速,电磁弹射技术突破。055型驱逐舰、福建舰航母列装加速,无人舰艇、核动力潜艇成为重点。六代机:中美技术竞速,中国歼-20已列装,下一代战机进入原型机阶段。全球六代机研发投入巨大,中国占比约25%。卫星互联网:抢占近地轨道资源,中国“G60星链”计划发射超万颗卫星。卫星互联网市场规模巨大,6G空天地一体化网络加速融合。低空经济:无人机出口占全球市场30%,eVTOL进入适航审定阶段。低空经济规模持续增长,无人机产业链复合增速高。深海装备:战略资源争夺与技术突破,蛟龙号载人潜水器深度突破7000米。深海装备市场规模扩大,声呐系统、耐压材料需求占比高。军工数据链与信息支援:智能化战争核心,数据链实现三军互联,AI指挥系统实战化应用。军工信息化市场规模持续扩大,量子通信、认知电子战技术突破。中国军工产业链可分为上游原材料、中游制造、下游应用三大核心环节。上游关键材料与元器件由中国核工业集团、中国航发集团等提供;中游制造涵盖航空、船舶、导弹与航天等领域,由中航工业、中国船舶集团等企业主导;下游应用包括主战装备总装和军民融合应用,如中航沈飞、中国卫星等企业。十大军工集团通过垂直整合与专业化分工,形成闭环生态,强化产业链抗风险能力。1.军工行业在当前国际形势下的重要性显著提升,主要体现:1)国家安全保障,中国海外巨额利益需要保障:全球地缘政治局势持续紧张(如俄乌冲突、印太战略升级),各国军费开支显著增加,美国军费占GDP超3%,中国亦面临安全环境压力,亟需强化国防实力以维护主权与战略利益。军工行业作为国防现代化的核心支撑,直接决定装备自主化与战备能力,尤其在导弹、航空、航天等关键领域的技术突破,成为大国博弈的“硬实力”基础。2)经济与科技双驱动:军工行业通过技术外溢推动民用领域创新,如卫星互联网、AI融合、商业航天等新兴方向,形成“军民协同”增长模式,助力产业链升级。同时,军贸出口成为新增长极,中国凭借高性价比装备在国际市场逐步扩大份额,分摊研发成本并提升全球影响力。3)政策与内需共振:国内“十四五”收官与“十五五”规划启动叠加建军百年目标,订单加速释放,政策推动装备更新与国产替代,行业进入高确定性发展周期。此外,低空经济、无人装备等新质战斗力需求激增,进一步拓宽市场空间。4)抗风险与战略自主:面对美国加征关税等外部冲击,军工产业链自主可控性强,需求刚性与内需占比高的特点使其具备较强抗波动能力,成为经济“安全垫”。军工行业不仅是国家安全的核心支柱,更是技术突破、经济转型与国际竞争的战略高地,其重要性在复杂国际环境中愈发凸显。1)战略目标牵引,强化国防现代化建设。规划明确提出“2027年建军百年奋斗目标”,通过顶层设计加速国防和军队现代化进程,推动装备代际升级。例如,航空领域执行率较高,歼-35A等新一代战机量产,导弹领域需求恢复加速,订单逐步释放。2025年作为“十四五”收官年,政策倒逼订单集中兑现,行业进入业绩确认高峰期,为估值修复奠定基础。2)技术创新驱动,培育新质战斗力。规划强调军事智能化、信息化与装备体系化,推动AI、卫星互联网、无人系统等前沿技术与军工深度融合。新质生产力(如高端芯片、数据链、仿真技术)成为核心驱动力,助力构建“低成本、可持续”的作战体系,提升战场效能。同时,低空经济、商业航天等新兴领域被纳入国家战略,形成万亿级增量市场。3)深化体制改革,优化产业生态。规划要求推进军工央企资产证券化与国企改革,通过科研院所改制、核心资产注入、市值管理等措施提升效率。2024年中央推动央企重组整合,军工板块成为改革重点,民参军企业收入占比增至25%,但需通过技术整合提升盈利能力。4)军民协同发展,拓展全球竞争力。规划鼓励“大军工”模式,推动军贸出口与民用技术转化。国产大飞机C919订单突破千架,军贸逻辑强化(如歼-10C出口),叠加关税扰动下内需占比高(超70%),行业抗风险能力显著增强,全球市场份额持续扩大。5)应对国际变局,保障战略自主。面对地缘冲突加剧与大国博弈,规划通过扩产和技术自主可控(如复材、高端电子器件国产化率超90%),降低供应链对外依赖。2025年军费预算达1.78万亿元,同比增7.2%,占GDP比重提升至1.27%,为装备采购和技术研发提供资金保障。总结:“十四五”规划通过目标牵引、技术革新、体制改革与全球化布局,推动军工行业从规模扩张转向高质量发展,成为国家安全保障、经济转型与科技创新的战略支柱。其指导意义不仅在于短期订单释放,更在于构建长期可持续的产业竞争力。3.在百年未有之大变局下,军工行业作为国家安全与战略博弈的核心支柱,其作用愈发凸显。当前国际格局呈现三大特征:大国竞争白热化(美国将中国列为“唯一全面竞争对手”并征收145%关税)、地缘冲突复杂化(如美方试图通过军事手段介入巴拿马运河控制权,遭中方坚决反对)。以及技术革命与军备竞赛交织(美国提出创纪录的1万亿美元国防预算,加速推进核武器、第六代战机及导弹防御系统等超级项目)。在此背景下,军工行业的后盾作用体现在以下维度:1)国家安全屏障:面对美国在印太地区军事存在预算增加12%、扬言武力介入巴拿马运河和格陵兰岛主权争议等威胁。中国军工行业通过高超音速武器、反舰弹道导弹等非对称优势装备,筑牢国防底线,确保战略通道自主可控(如卫星互联网与北斗系统保障通信安全)。2)经济与科技双轮驱动:美国军费扩张刺激全球军备竞赛,2023年全球军贸市场规模达6320亿美元,中国以14.3%的市占率稳居第二,无人机出口占比超30%。军工技术外溢推动商业航天、低空经济等万亿级民用市场发展,形成“军民协同”增长极。3)战略自主与抗风险能力:美国对华关税政策与供应链脱钩企图,凸显军工产业链内需占比超70%的优势。通过复材国产化率超90%、高端电子器件自主可控等,军工行业成为抵御外部冲击的“安全垫”。4)规则博弈的硬实力支撑:在中美围绕巴拿马运河的博弈中,中国运用法律与市场规则维护战略资产,反制美国以“国家安全”为名的霸权行径,军工实力为外交博弈提供底层威慑。军工行业不仅是应对“新冷战”式围堵的盾牌,更是技术突破、经济转型与国际规则重构的引擎。其发展深度绑定国家命运,在捍卫主权、突破科技封锁与重塑全球权力结构中发挥不可替代的作用。1.军工行业正经历从“规模扩张”向“质量跃升”的转型,细分领域的技术突破与市场扩容共同驱动行业进入高景气周期。未来,智能化、无人化、体系化将成为核心竞争维度,而军民融合与全球市场拓展将决定行业天花板的高度。2025年全球军贸市场规模预计突破7000亿美元,中国占比14.3%(无人机、导弹出口主导)。国内军工行业2025年市场规模达2.8万亿元,其中军工电子、卫星互联网、低空经济贡献超60%增量。政策端:“十四五”收官与“十五五”规划启动,订单集中释放(导弹、电子战设备需求激增)。技术端:AI、量子技术、高超声速武器推动装备代际升级,研发投入占比提升至15%。国际端:美国1万亿美元军费刺激全球军备竞赛,中国军贸出口逻辑强化(性价比优势 地缘需求)。结构性增长:传统装备(舰船、战机)增速5%-8%,新兴领域(卫星互联网、AI军事应用)增速超20H。军民协同:低空经济、商业航天等民用市场打开军工增长“第二曲线”,2030年军民融合产值占比或超30F。全球竞争:中美在六代机、高超声速武器、量子雷达等领域的技术差距逐步缩小,中国在部分赛道(如无人机、电子战)已形成领先优势178。2.结合当前国际形势、技术突破及政策导向,军工行业正从传统装备制造向智能化、体系化方向转型,各细分领域呈现差异化增长态势。重点关注技术壁垒高、政策支持明确、出口潜力大的细分赛道,如卫星互联网、军工数据链、六代机产业链等领域。现状:国产大飞机C919订单突破千架,2025年产能提升至50架/年,国产化率从60%提升至80%(复材、航电系统突破显著)。C929宽体客机进入详细设计阶段,瞄准国际长途航线市场。市场规模:2025年民机市场规模预计达1.2万亿元,军用运输机(如运-20)需求同步增长,带动配套航发、航电产业链发展。趋势:未来5年,民机领域年均增速15%,军用运输机列装加速,航发国产化(如长江-1000A)将成核心突破点。现状:中国远程火箭炮(如PHL-191)射程覆盖500公里,精确制导弹药占比提升至70%;东风系列导弹形成反介入/区域拒止能力。市场规模:2025年全球精确制导武器市场规模达1200亿美元,中国占比超20%,出口中东、北非市场增速显著。趋势:智能化弹药(AI目标识别)、高超声速技术(如DF-17)将成主流,伺服控制系统精度要求达微米级。现状:2024年船舶板块合同负债同比增长18.33%,055型驱逐舰、福建舰航母列装加速,电磁弹射技术实现突破。市场规模:中国海军装备市场规模2025年预计达2800亿元,占军工总市场20%,舰载电子战系统、综合电力推进需求激增。趋势:无人舰艇(如JARI-USV)、核动力潜艇(09Ⅴ型)将成为重点,2030年前新增航母2-3艘。现状:美国加速F-35升级与B-21隐身轰炸机量产;中国歼-20已列装200架,下一代战机(可能命名歼-XX)进入原型机阶段,重点突破变循环发动机与全向隐身技术。市场规模:全球六代机研发投入超2000亿美元,中国占比约25%,航发、机载雷达(氮化镓技术)产业链受益显著。趋势:AI辅助空战系统、无人机僚机协同作战(“忠诚僚机”概念)将重塑空战模式。现状:中国“G60星链”计划2025年发射超1.4万颗卫星,航天科技、科工集团主导低轨星座建设,星载相控阵天线、激光通信技术突破显著。市场规模:2025年全球卫星互联网市场规模达6000亿元,中国占比18%,卫星制造与地面设备环节增速超30%。趋势:6G空天地一体化网络加速融合,卫星互联网在应急通信、物联网领域应用爆发。现状:无人机出口占全球市场30%(翼龙、彩虹系列主导),eVTOL(电动垂直起降飞行器)进入适航审定阶段,深圳、合肥试点低空物流网络。市场规模:2025年低空经济规模突破5000亿元,无人机产业链(动力电池、飞控系统)复合增速25%。趋势:城市空中交通(UAM)、无人货运将成为军民融合新场景,反无人机技术同步升级。现状:蛟龙号载人潜水器深度突破7000米,无人潜航器(如HSU-001)列装海军,深海采矿机器人进入试验阶段。市场规模:深海装备市场2025年达800亿元,声呐系统、耐压材料(钛合金)需求占比超40%。趋势:海底观测网、深海空间站(2030年建成)推动海洋资源开发与军事部署。现状:数据链(如Link-16国产化版本)实现三军互联,AI指挥系统在朱日和演习中实战化应用,电子对抗装备出口北非、中东。市场规模:军工信息化市场规模2025年突破1万亿元,军事通信、指挥控制占比55%。趋势:量子通信、认知电子战(AI动态频谱对抗)技术突破,军用云计算平台(如“神威·太湖之光”适配)加速部署。3.产业链分析:中国军工产业链可分为上游原材料、中游制造、下游应用三大核心环节,各环节与十大军工集团的分工协作关系如下:核工业:中核集团(核燃料、铀矿采冶),旗下中核科技(阀门及核级材料)。航空材料:中国航发集团(高温合金、钛合金),光威复材(碳纤维)。电子器件:中国电科(高端芯片、FPGA),航天科技(卫星用氮化镓器件)。中国兵器工业集团(特种钢材、装甲材料),中国电子(网络安全核心元器件)。航空领域:中航工业(航电系统、发动机叶片),航发动力(涡扇发动机总成)。导弹与航天:航天科工(导弹制导系统),航天电子(卫星载荷)。中国电科(雷达、数据链),海康威视(军用光电设备);低空经济:中直股份(直升机)、亿航智能(eVTOL)。航空工业集团:覆盖军机全产业链,从复材(上游)到整机(下游)。航天科技/科工:聚焦航天器与导弹系统,上游材料依赖中国电科,下游应用延伸至卫星通信。船舶集团:以舰船总装为核心,中游配套动力系统(中国动力),上游材料与中船船舶协同。核工业集团:从铀矿(上游)到核电站/核潜艇(下游),中游反应堆技术自主化。十大军工集团通过垂直整合与专业化分工,形成“材料—部件—总装—应用”的闭环生态,同时依托军民融合拓展商业航天、低空经济等新兴领域,强化产业链抗风险能力。