核心观点

1)制冷剂在供给受配额约束下,处于长期景气周期,2024年以来公司制冷剂产品价格逐季递增,公司利润率持续增长;2)含氟聚合物等非制冷剂化工产品总体呈现“供强需弱”格局,2025年行业新增产能有限,产品价格企稳;3)公司控股股东拟以5000-10000万元增持公司股份,彰显了控股股东对公司未来长期发展的信心。

1

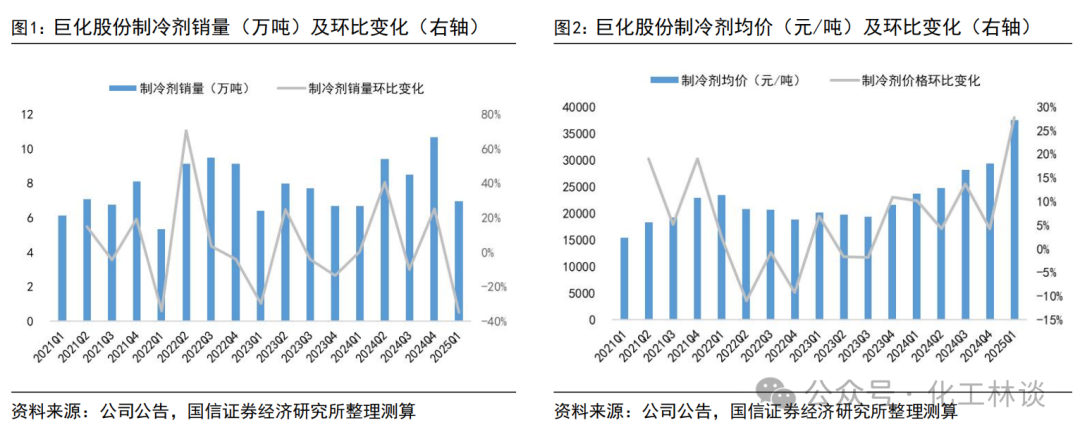

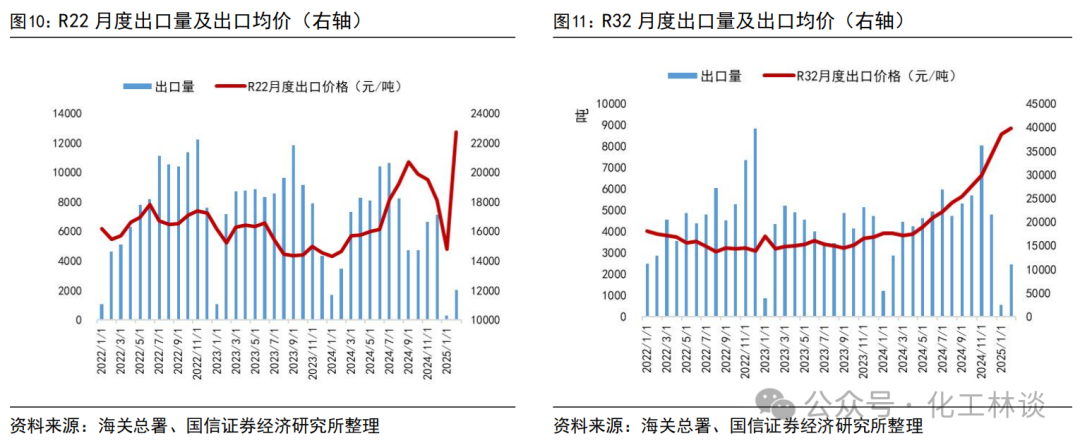

2025年1-3月,公司实现制冷剂销售6.98万吨,同比提升4%;公司实现制冷剂销售均价逐季提升,2025年1-3月制冷剂销售均价为3.75万元,同比提升58%,环比提升28%。随着制冷剂产品价格回升,公司制冷剂业务在主营业务结构、盈利结构中的占比大幅提升,由2024年Q1的收入占比38.8%提升至2025年Q1的49.7%,对公司盈利提升起到了正面影响。

2

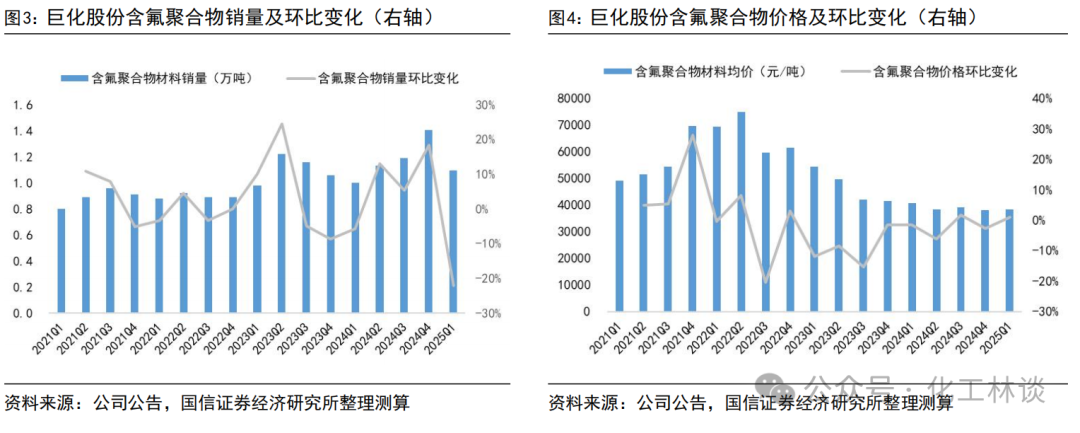

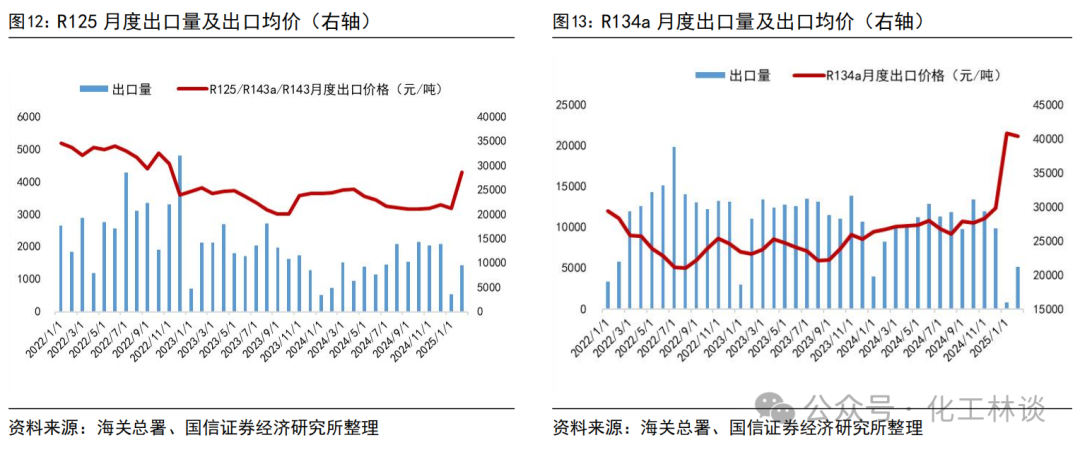

含氟聚合物四大主要品种PTFE、PVDF、FEP、FKM,近两年供给端持续性增加,需求增速不及供给增量,而出现失衡状态。在此影响下,2024年公司含氟聚合物销量虽逐季递增,但售价逐季下行,对公司收入、利润贡献有限。进入2025年,行业整体扩产周期进入尾声,产品价格在原材料上涨的背景下企稳回升,预计后续随着需求端逐渐起量,行业供需格局有望持续优化。2025年1-3月,公司实现含氟聚合物材料销售1.10万吨,同比提升10%;实现销售均价3.83万元/吨,同比下滑6%,环比提升1%。

行业方面,截止至2025年4月7日,根据氟务在线,PTFE市场维稳运行,企业因成本上涨调价后市场供需博弈短期内持稳,整体市场向好发展,叠加新生储能电池、干法电极等新领域需求逐步提升,企业开工积极性提高。当前悬浮中粒报盘价格在3.9-4.2万元/吨,悬浮细粉报盘价格在4.4-4.7万元/吨,分散树脂报盘价格在4.0-4.3万元/吨,分散乳液报盘价格在3.0-3.1万元/吨。PVDF市场上调价格后持稳运行,受原料上涨市场成交呈震荡波动,涂料级市场关注度提升,锂电、光伏等领域因企业竞争激烈及下游削减用量影响,市占份额提高,但不敌产量供给过多。整体看锂电级市场价格5.0-5.5万元/吨附近,涂料级5.5-6.5万元/吨,实际成交弱于市场预期,涂料需求市场产能释放有限提价显著。FEP市场受原料上涨以及供应量短缺等因素刺激价格上行波动,近期因部分企业装置检修、产量缩减,市场供需短期错配,市场价格微调提升。目前挤出料报价推涨至5.0-5.1万元/吨,模压料高端品触及6.4-6.7万元/吨。整体来看,除FEP存在短期成本驱动外,多数聚合物材料产品仍处于供需博弈阶段,价格实质性突破需等待终端需求放量支撑。

3

根据公司2025年4月8日发布的《控股股东首次增持股份情况及增持计划的公告》,公司控股股东巨化集团一致行动人巨化投资于2025年4月8日通过上海证券交易所证券交易系统增持本公司股份219.2万股,占公司已发行总股份的0.08%,增持后巨化集团及其一致行动人巨化投资合计持股比例由53.43%增至53.51%。后续巨化投资将在未来3个月内继续增持公司股份,增持金额为5000-10000万元(含本次)。公司控股股东对公司股份的增持彰显了其对公司长期发展的信心。

4

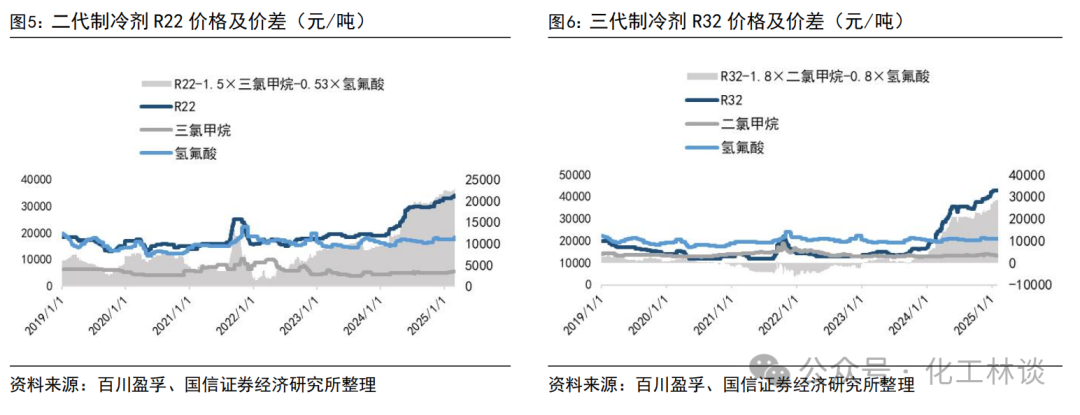

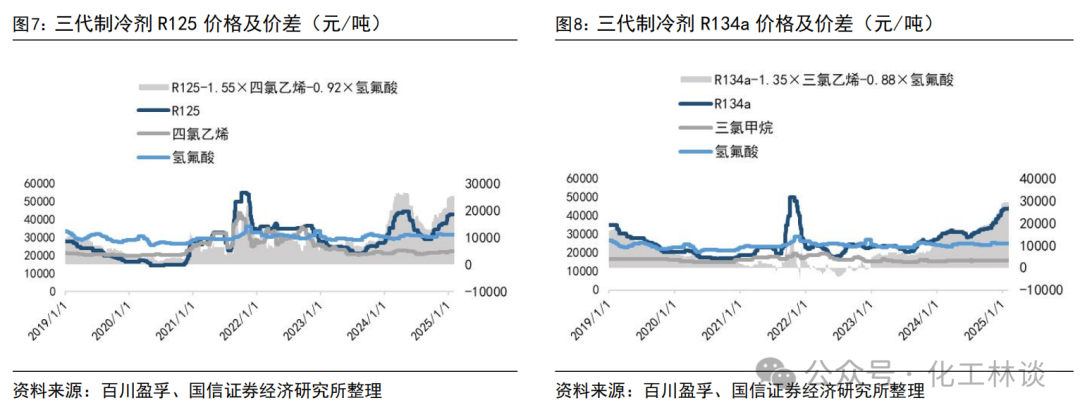

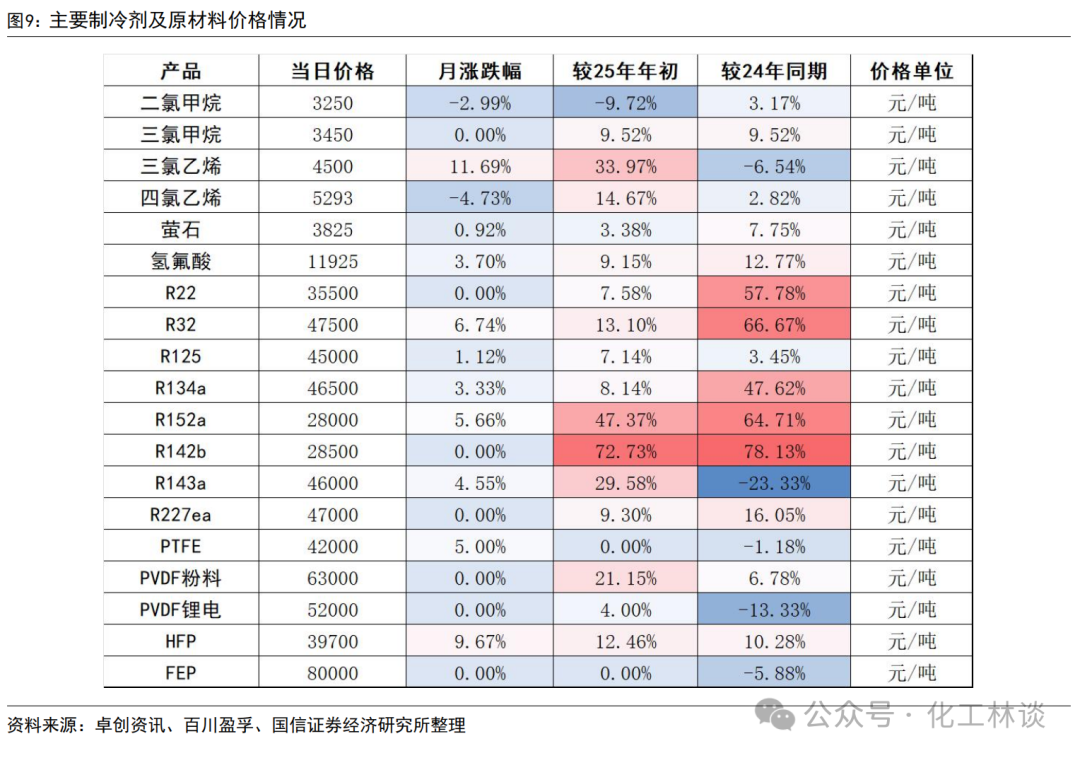

截止至4月8日,R32价格、价差分别为47500元/吨/32110元/吨,较3月初分别 7%/ 12%;R22价格、价差分别为35500元/吨/24005元/吨,较3月初分别 0%/ 6%;R125价格、价差分别为45000元/吨/25825元/吨,较3月初分别 1%/ 2%;R134a价格、价差分别为46500元/吨/29931元/吨,较3月初分别 3%/ 1%;R152a价格、价差分别为28000元/吨/14705元/吨,较3月初分别 6%/ 1%;R143a价格、价差分别为46000元/吨/33792元/吨,较3月初分别 5%/ 4%。

6

风险提示

氟化工需求疲弱;项目投产进度不及预期;产品价格大幅下滑等。

VIP复盘网

VIP复盘网