投资要点

本周核心观点:电价机制完善,电力资产模式变革价值重估。1)发电侧:要求分品种、有节奏推进各类电源上网电价市场化改革,稳妥有序推动电能量价格、容量价格和辅助服务价格由市场形成。健全跨省跨区送电市场化价格形成机制。2)用电侧:要求加快完善电网代理购电制度,推动更多工商业用户直接参与市场交易。优化居民阶梯电价制度。3)市场建设:要求完善多层次电力市场体系,健全交易规则和技术标准,推进电力中长期、现货、辅助服务市场建设,培育多元化竞争主体。完善售电市场管理制度。4)绿色低碳转型价格政策:要求健全天然气发电、储能等调节性资源价格机制,完善新能源就近交易价格政策,完善工业重点领域阶梯电价制度,以及完善全国统一的绿色电力证书交易体系,健全绿色能源国际标准和认证机制。5)防止政府对价格形成的不当干预,促进电网公平接入等。电价机制改革将有效通过价格信号引导电力产业各环节高质量发展,推动新型电力系统转型,电源依托自身特点,迎来定位与模式的转变。重点推荐火电:依然是最重要的保供电源,电价机制完善,火电尖峰电量价值发掘电价提升,容量市场与辅助服务市场推进增加火电收益渠道,盈利稳定性提升;绿电:绿电消纳是电改解决的核心问题,136号文印发推动2025年绿电全面进入市场,机制电量机制电价稳定新增项目收益率预期,绿色市场挖掘绿色溢价;水电:成本最低的低碳电源,市场化趋势水电电价有支撑有弹性;核电:基荷电源价值锁定确定性成长,资本开支见顶分红与ROE双升。

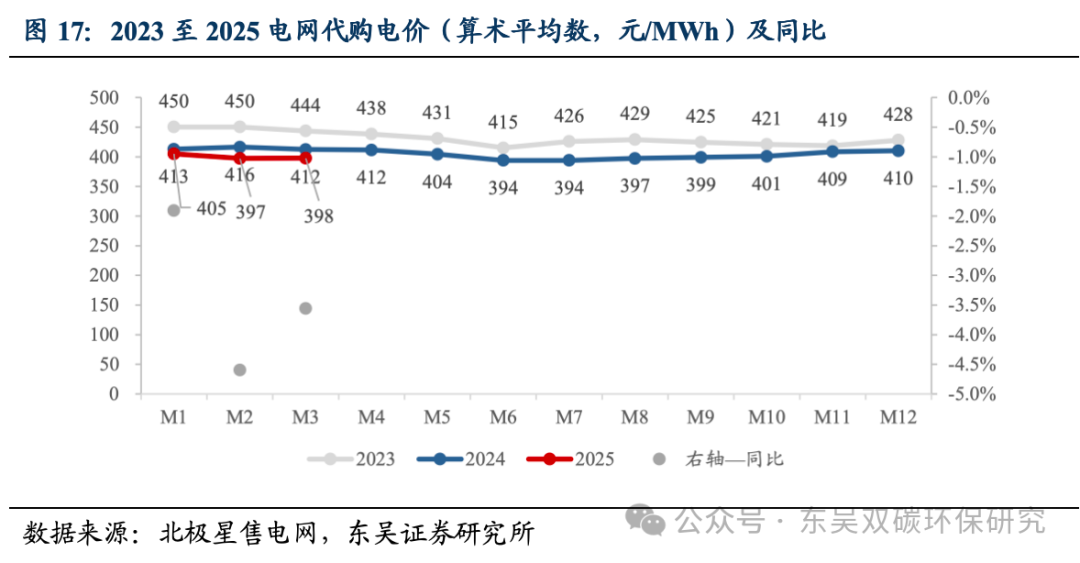

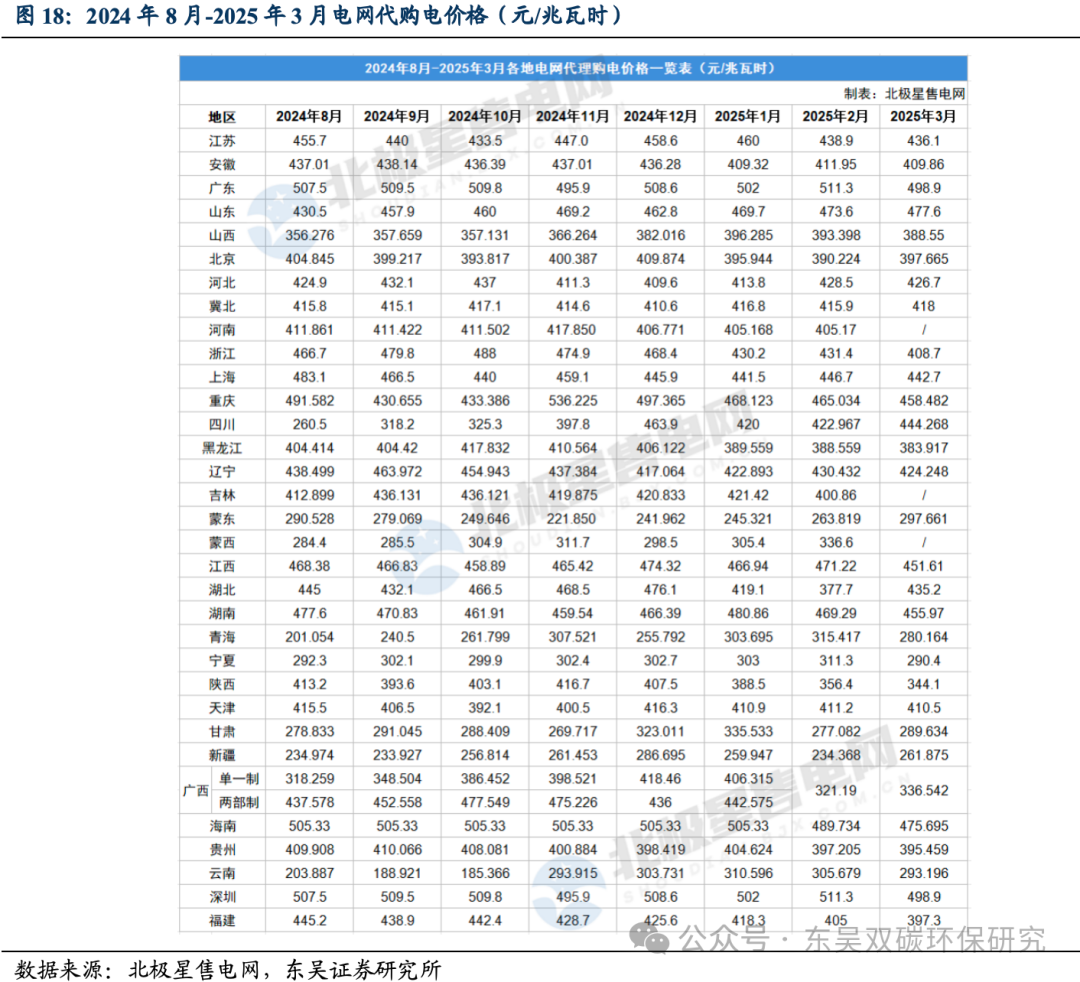

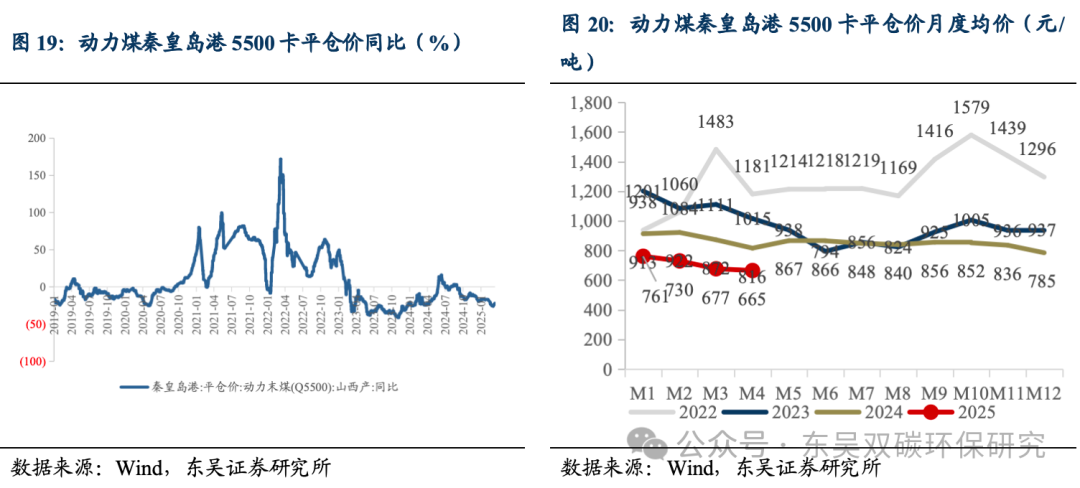

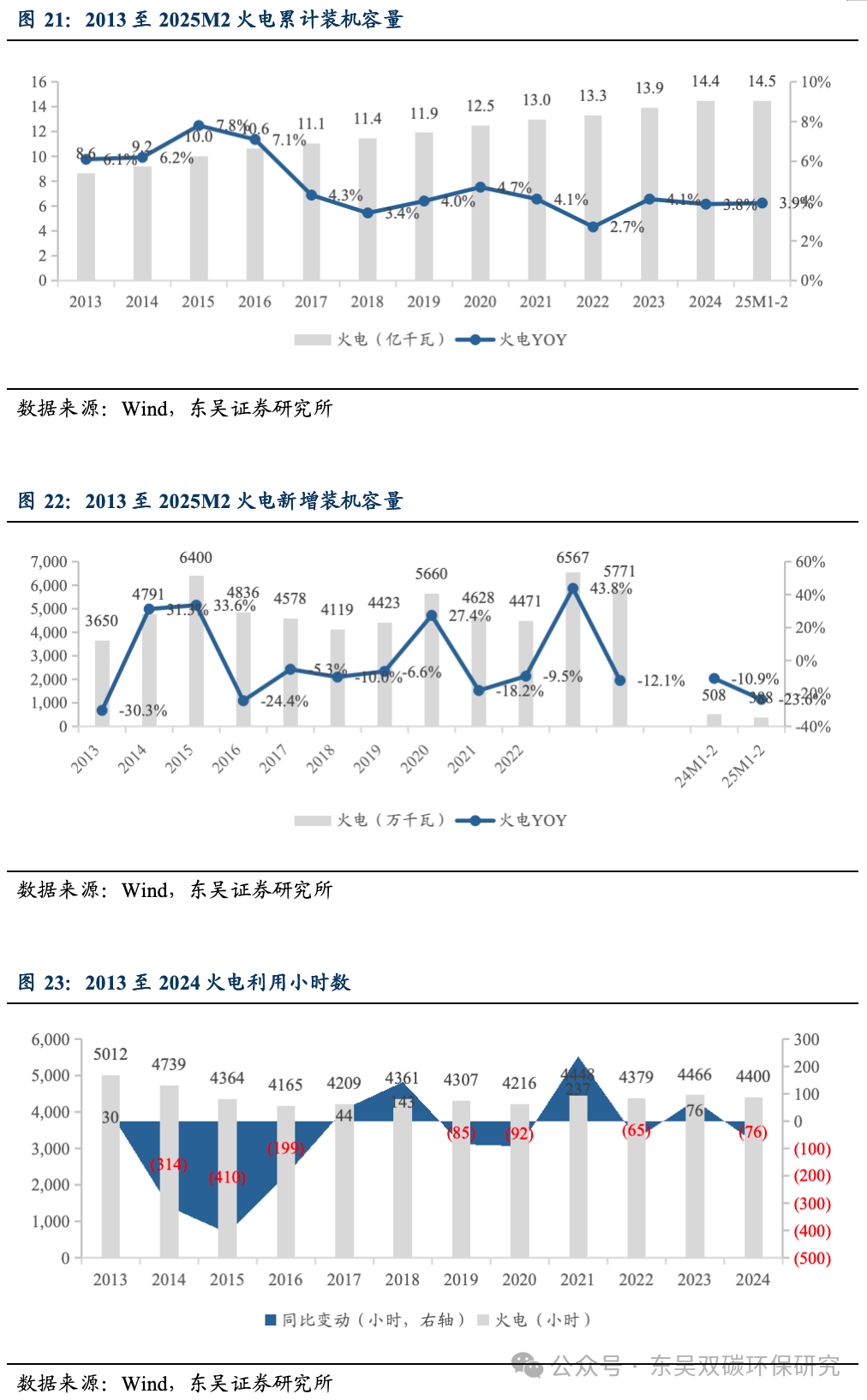

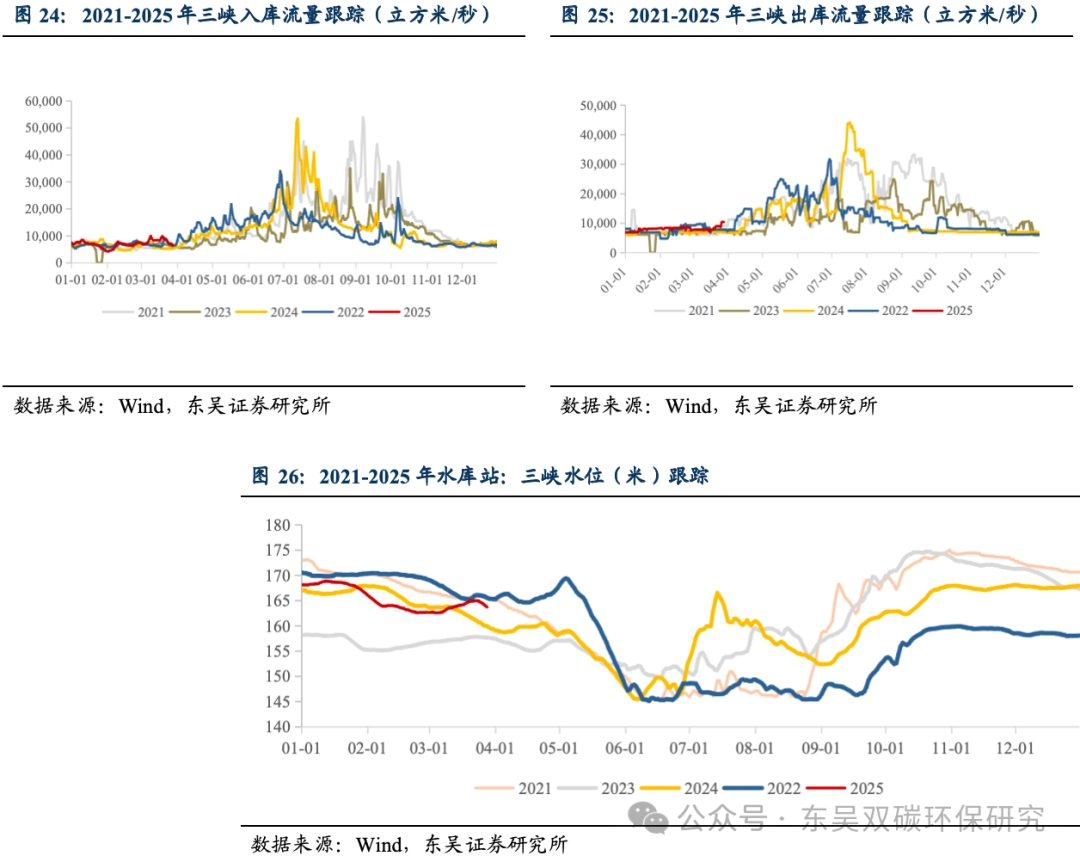

行业核心数据跟踪:电价:2025年3月电网代购电价同比下降环比持平。煤价:截至2025/4/3,动力煤秦皇岛5500卡平仓价665元/吨,周环比持平。水情:截至2025/4/3,三峡水库站水位162米,2021、2022、2023、2024年同期水位分别为165米、166米、157、159米,蓄水水位正常。三峡水库站入库流量6100立方米/秒,同比持平,三峡水库站出库流量9350立方米/秒,同比 38.72%。用电量:2025M1-2全社会用电量1.56万亿千瓦时(同比 1.3%),其中,第一产业、第二产业、第三产业、居民城乡用电分别同比 8.2%、 0.9%、 3.6%、 0.1%。发电量:2025M1-2年累计发电量1.49万亿千瓦时(同比-1.3%),其中火电、水电、核电、风电、光伏分别-5.8%、 4.5%、 7.7%、 10.4%、 27.4%。 装机容量:2025M1-2新增装机容量,火电新增388万千瓦(同比-23.6%),水电新增191万千瓦(同比 85.4%),核电新增0万千瓦(同比持平),风电新增928万千瓦(同比-6.2%),光伏新增3947万千瓦(同比 7.5%)。

投资建议:国债收益率下降红利配置正当时。1)水电:量价齐升、低成本受益市场化。度电成本所有电源中最低,省内水电市场电价持续提升,外输可享当地电价。现金流优异分红能力强,折旧期满盈利持续释放。重点推荐【长江电力】。2)火电:优质区域火电电量电价有支撑,业绩稳定性提升红利属性彰显。建议关注【皖能电力】【申能股份】,建议关注【华电国际】【浙能电力】【华能国际】【国电电力】。3)核电:成长确定、远期盈利&分红提升。22/23年连续两年核准10台,24年再获11台核准,成长再提速。在建机组投运 资本开支逐步见顶。公司ROE看齐成熟项目有望翻倍,分红同步提升。重点推荐【中国核电】【中国广核】,建议关注【中广核电力H】。4)绿电:化债推进财政发力,绿电国补欠款历史问题有望得到解决。资产质量见底回升,绿电成长性再次彰显。重点推荐【龙净环保】,建议关注【龙源电力H】【中闽能源】【三峡能源】。5)消纳:关注特高压和电网智能化产业链。趋势一配电网智能化:关注【威胜信息】【东软载波】【安科瑞】;趋势二电网数字化:推荐虚拟电厂;趋势三国际化:推荐特高压和电网设备。

风险提示:需求不及预期、电价煤价波动风险、流域来水不及预期等

正文

1. 行情回顾

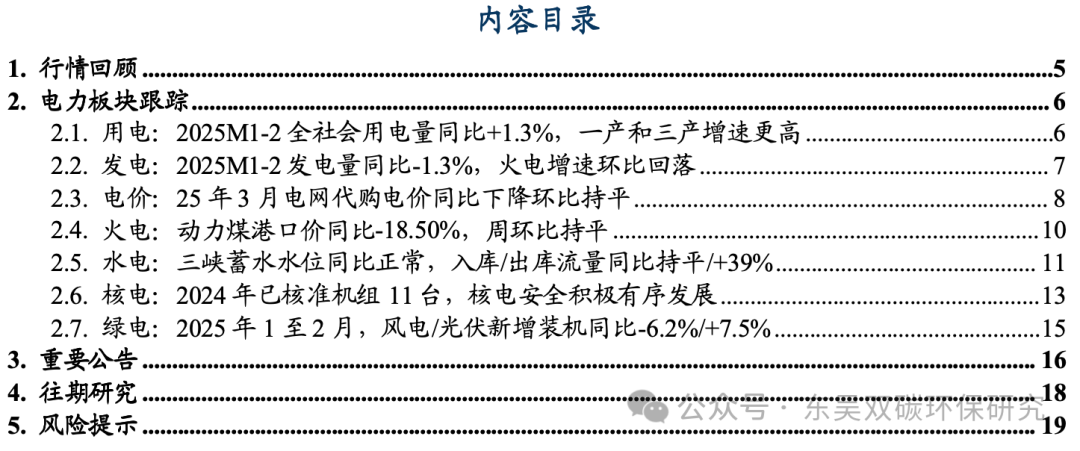

板块周行情:本周(2025/3/31-2025/4/4),SW公用指数上升2.55%,整体优于市场,从细分板块来看,核电(中国核电 0.97%、港股中广核电力 4.07%)、火电( 3.61 %)、风电( 3.49%)、水电( 2.92%)、光伏( 0.74%)、燃气(-0.04%)。

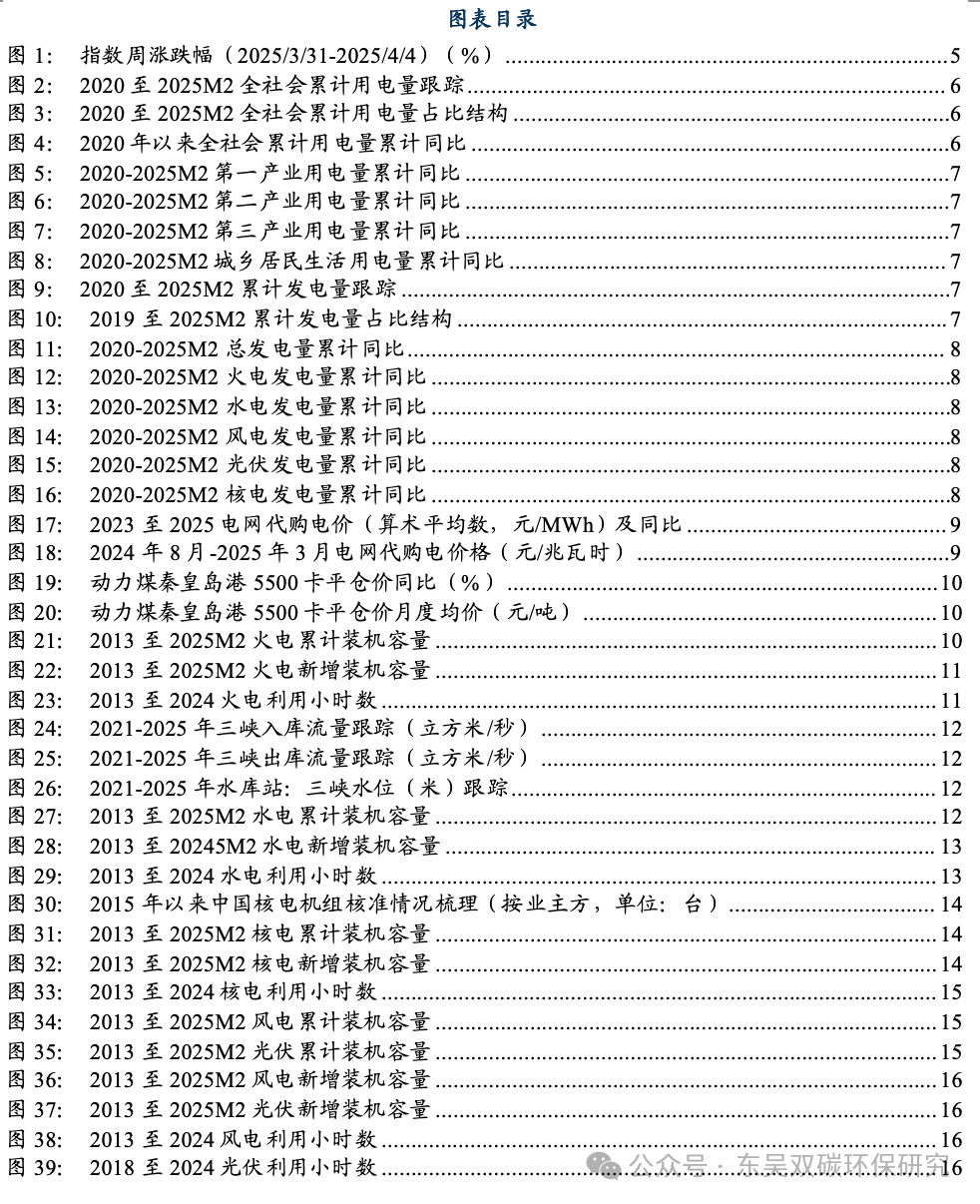

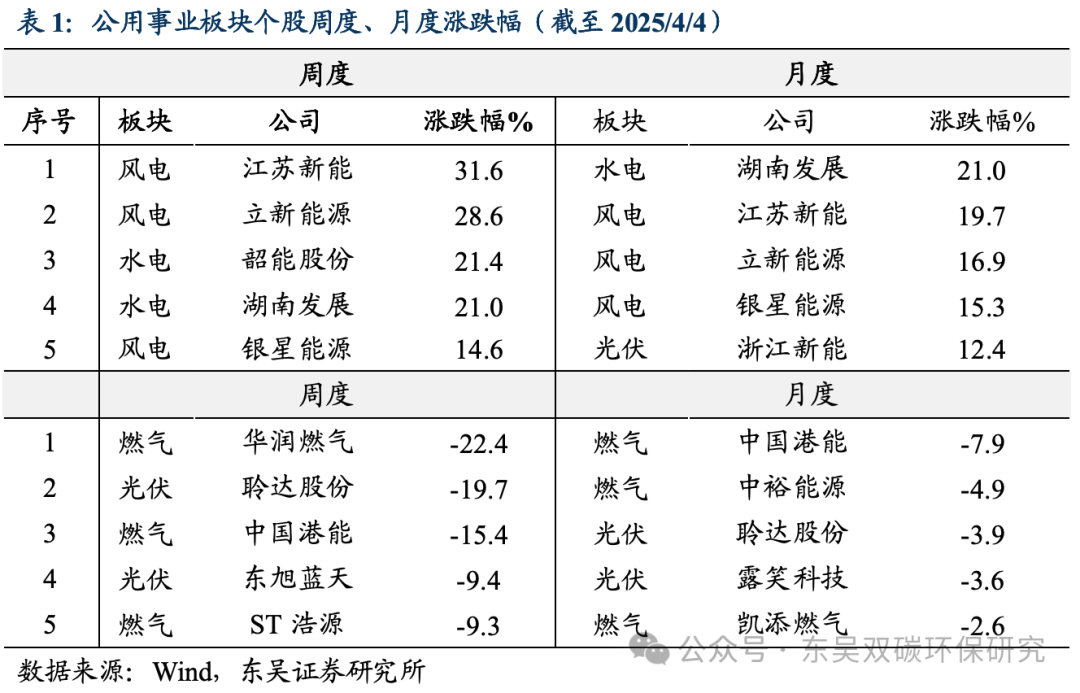

个股涨跌幅:本周(2025/3/31-2025/4/4), 涨幅前五的标的为:江苏新能( 31.6%)、立新能源( 28.6%)、韶能股份( 21.4%)、湖南发展( 21.0%)、银星能源( 14.6%)。跌幅前五的标的为:华润燃气(-22.4%)、聆达股份(-19.7%)、中国港能(-15.4%)、东旭蓝天(-9.4%)、ST浩源(-9.3%)。

2. 电力板块跟踪

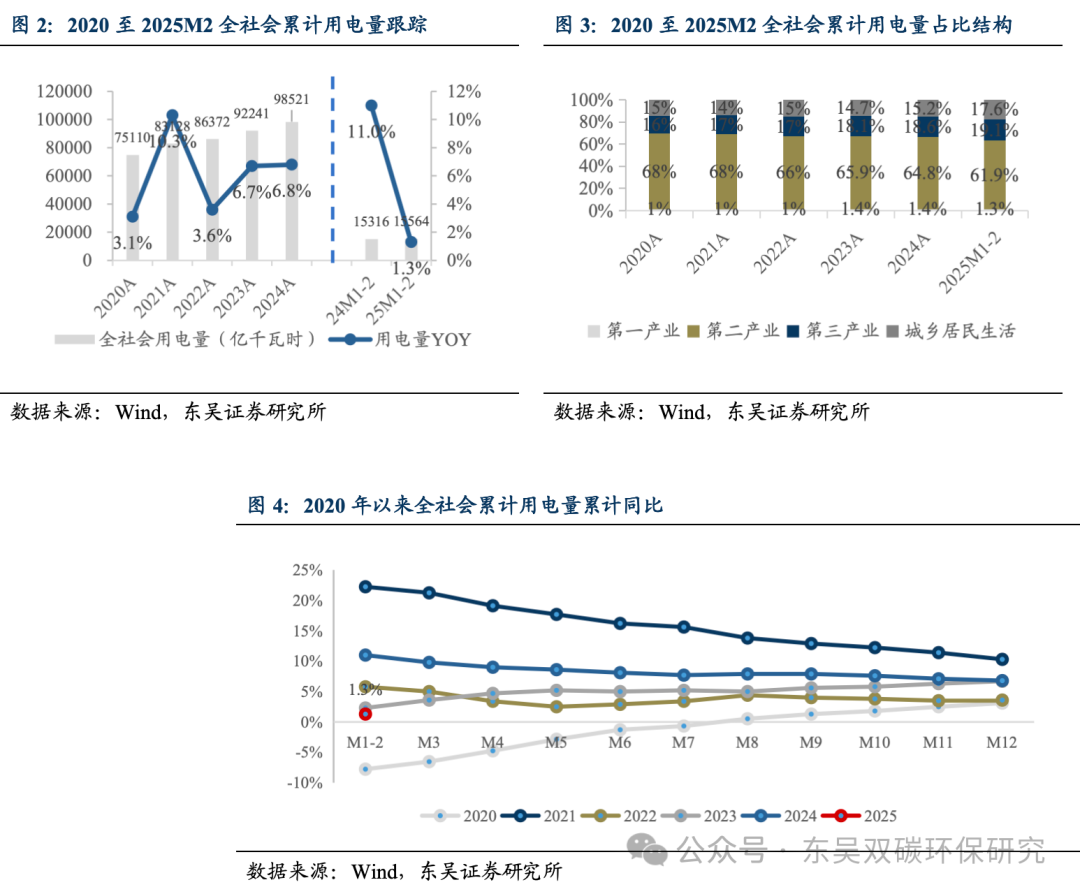

2.1. 用电:2025M1-2全社会用电量同比 1.3%,一产和三产增速更高

全社会用电量:2025M1-2全社会用电量1.56万亿千瓦时(同比 1.3%),同比增速较2024A同比增速6.8%下降5.5pct,其中,第一产业、第二产业、第三产业、居民城乡用电分别同比 8.2%(2024A同比 6.3%)、 0.9%(2024A同比 5.1%)、 3.6%(2024A同比 9.9%)、 0.1%(2024A同比 10.6%)。第一产业与第三产业用电增速更高,占比持续提升。

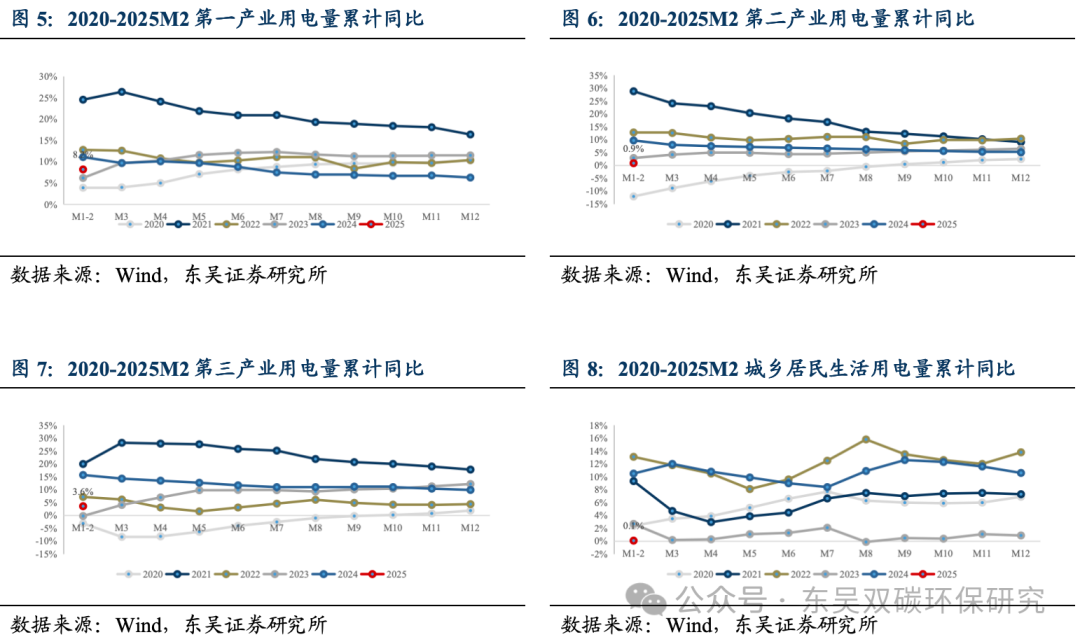

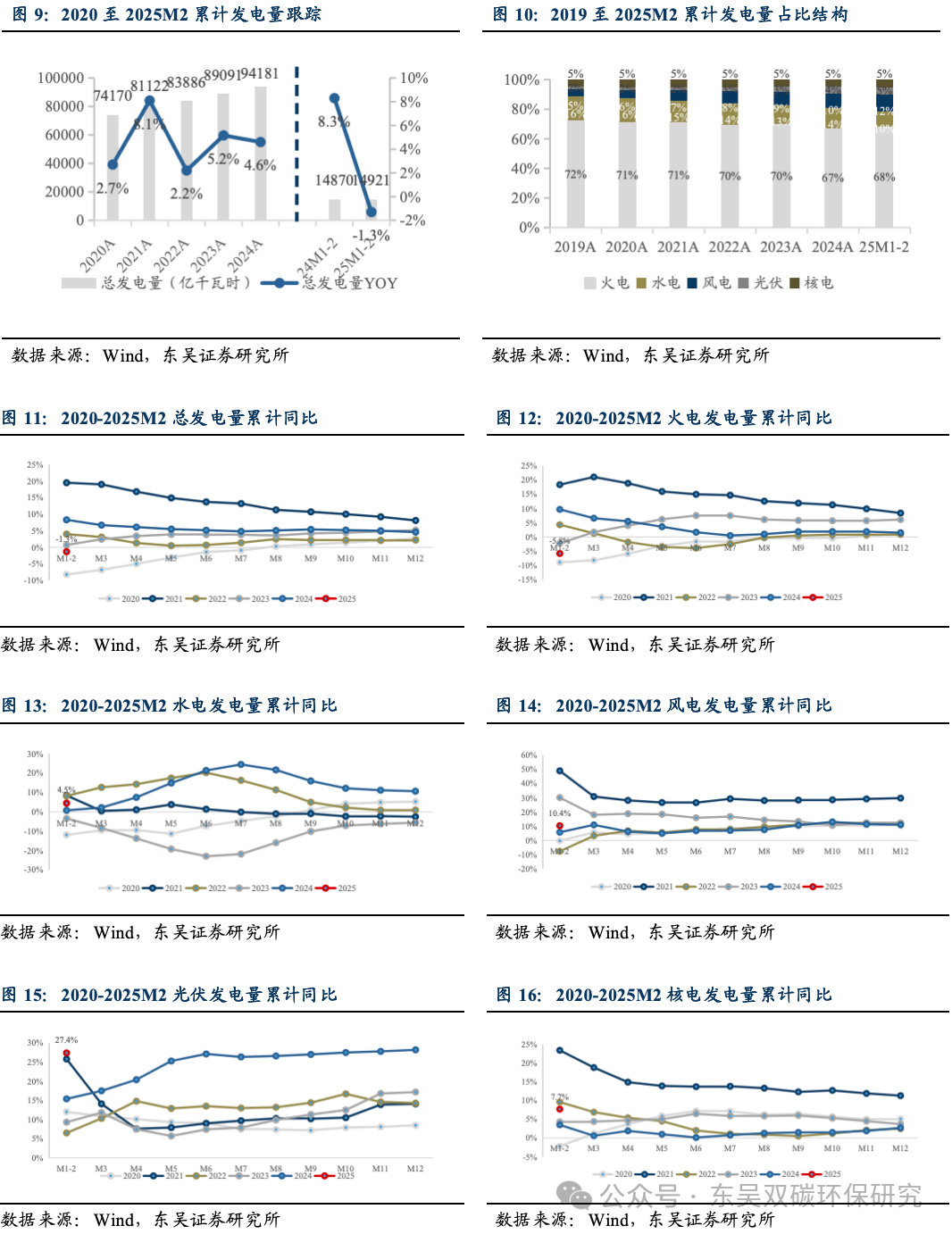

2.2. 发电:2025M1-2发电量同比-1.3%,火电增速环比回落

发电:2025M1-2年累计发电量1.49万亿千瓦时(同比-1.3%),较2024A同比增速4.6%回落5.9pct,其中,火电、水电、核电、风电、光伏分别-5.8%(2024A同比 1.5%)、 4.5%(2024A同比10.7%)、 7.7%(2024A同比 2.7%)、 10.4%(2024A同比 11.1%)、 27.4%(2024A同比 28.2%)。

2.3. 电价:25年3月电网代购电价同比下降环比持平

电网代购电价:2025年3月各省均价(算术平均数)398元/MWh,同比下降4%,环比0%。

2.4. 火电:动力煤港口价同比-18.50%,周环比持平

煤价:2025年4月3日,动力煤秦皇岛港5500卡平仓价为665元/吨,同比2024年下跌18.50%,周环比持平(0.00%)。2025年4月月均价为665元/吨,同比2024年4月下跌151元/吨,同比-18.52%。

装机容量与利用小时数:截至2025年2月28日,中国火电累计装机容量达到14.5亿千瓦,同比提升3.9%。2025年1至2月,中国火电新增装机容量388万千瓦,同比下降23.6%。2024年1至12月,中国火电利用小时数4400小时,同比下降76小时。

2.5. 水电:三峡蓄水水位同比正常,入库/出库流量同比持平/ 39%

水情跟踪:2025年4月3日,三峡水库站水位162米,2021、2022、2023、2024年同期水位分别为165米、166米、157米、159米,蓄水水位正常。2025年4月3日,三峡水库站入库流量6100立方米/秒,同比持平(0.00%),三峡水库站出库流量9350立方米/秒,同比 38.72%。

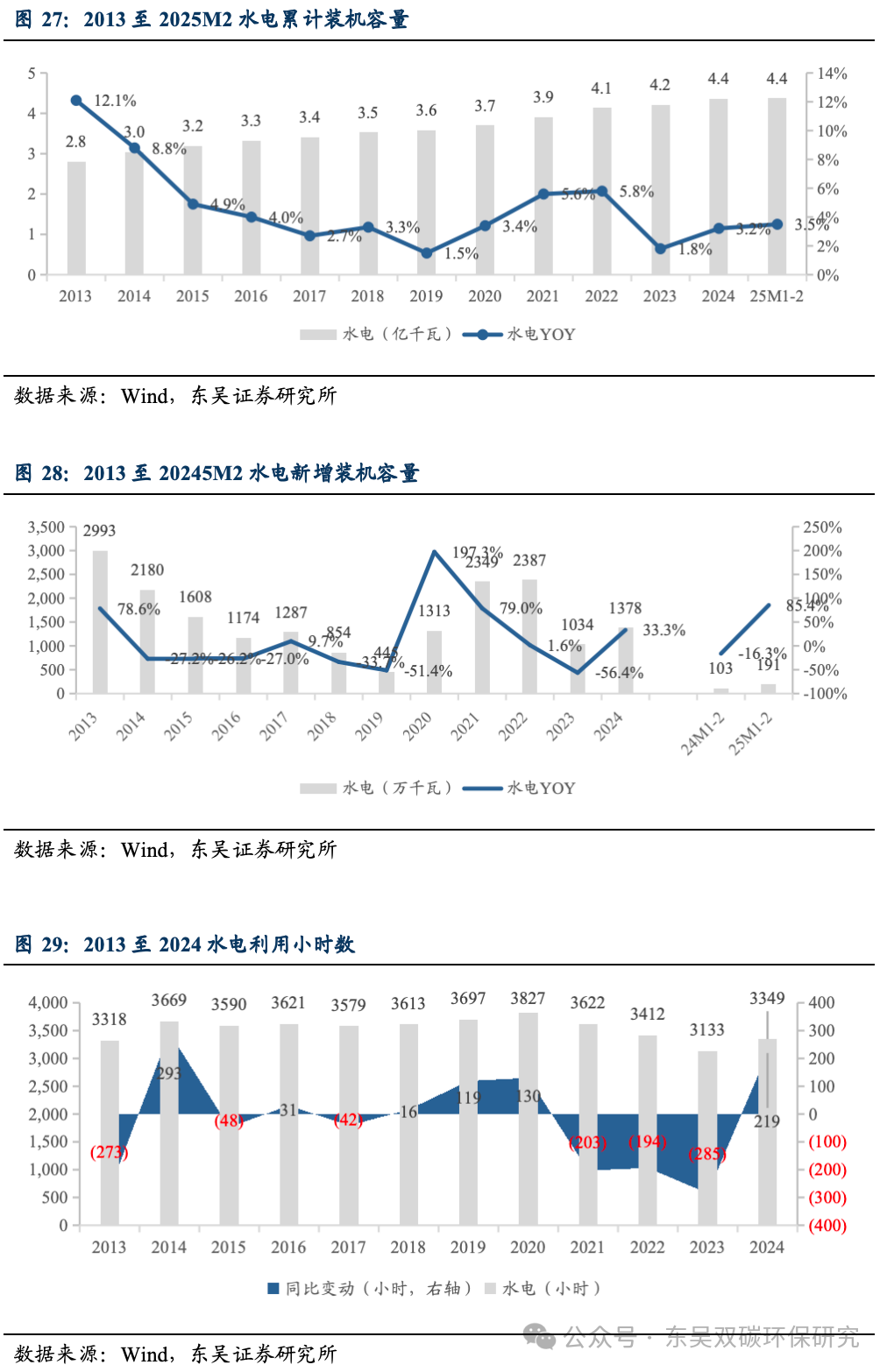

装机容量与利用小时数:截至2月28日,中国水电累计装机容量达到4.4亿千瓦,同比提升3.5%。2025年1至2月,中国水电新增装机容量191万千瓦,同比 85.4%。2024年1至12月,中国水电利用小时数3349小时,同比提升219小时。

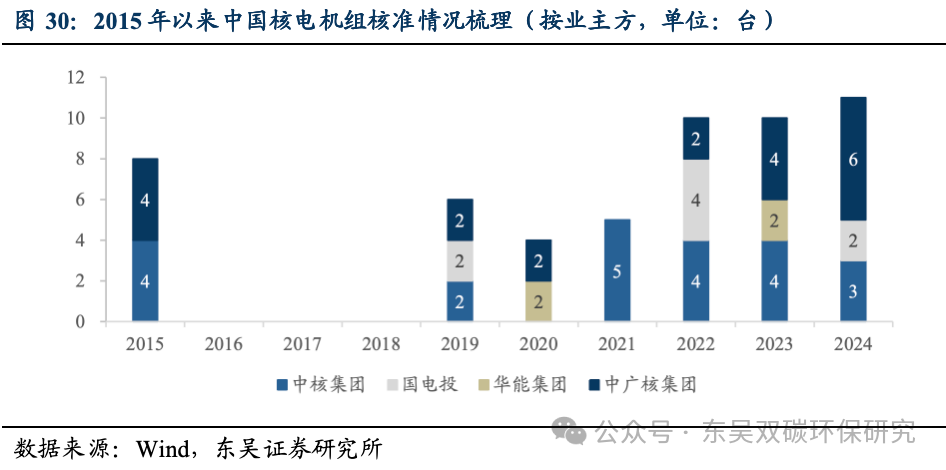

核电核准:2024年8月19日,国务院总理李强主持召开国务院常务会议,决定核准江苏徐圩一期工程等5个核电项目。继2019年核电核准重启以来,2019-2023年分别年核准6、4、5、10、10台,2024年核电行业再获11台核准,再次表明“安全积极有序发展核电”的确定趋势。此次核准中,中国核电/中国广核/国电投分别获得新项目3/6/2台。从2019至2024年合计核准的46台核电机组中,中国核电/中国广核/国电投/华能集团分别获18/16/8/4台,占比39%/35%/17%/9%。

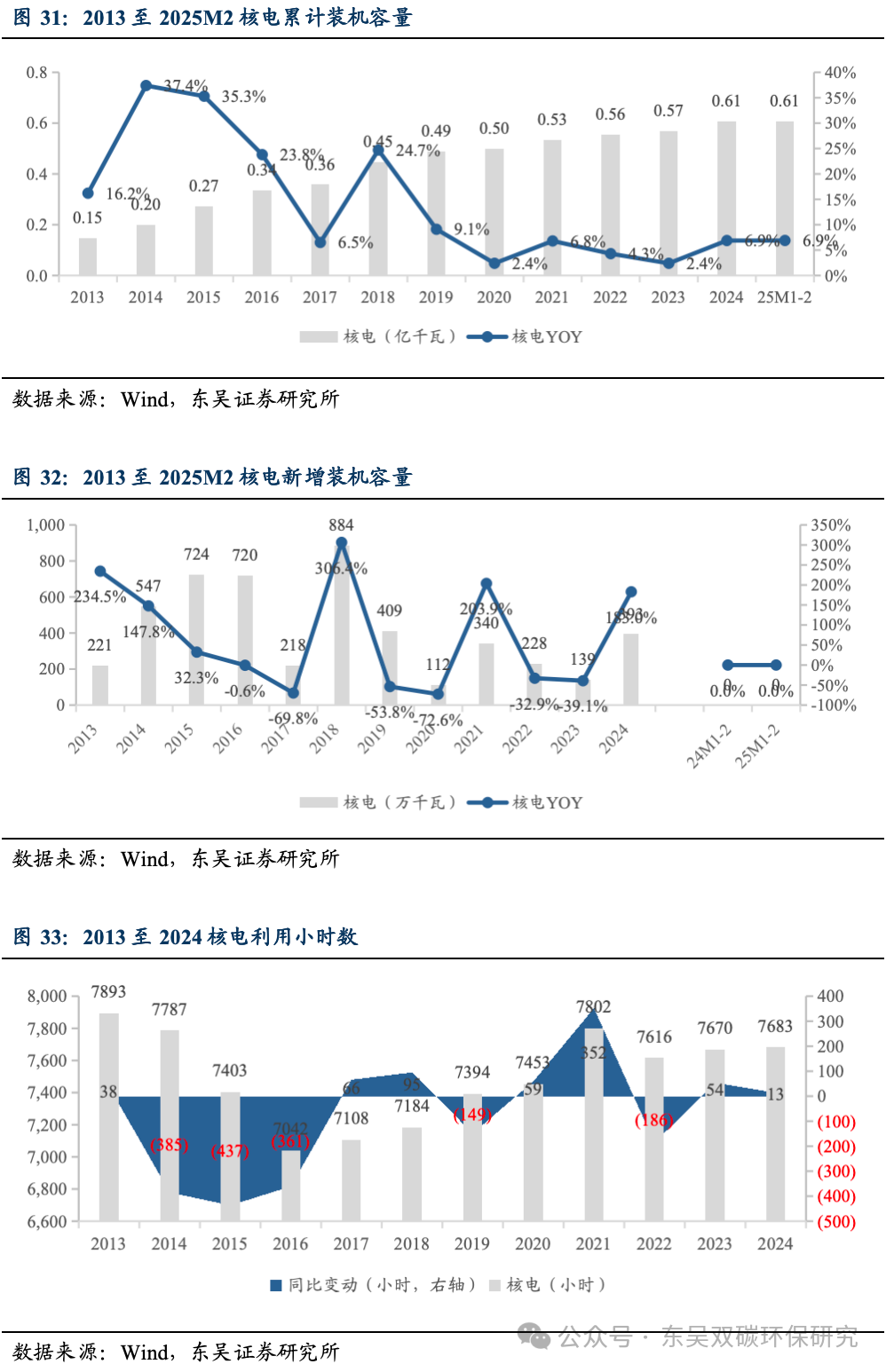

装机容量与利用小时数:截至2025年2月28日,中国核电累计装机容量达到0.61亿千瓦,同比提升6.9%。2025年1至2月,中国核电新增装机容量0万千瓦,同比持平。2024年1至12月,中国核电利用小时数7683小时,同比上升13小时。

2.7.绿电:2025年1至2月,风电/光伏新增装机同比-6.2%/ 7.5%

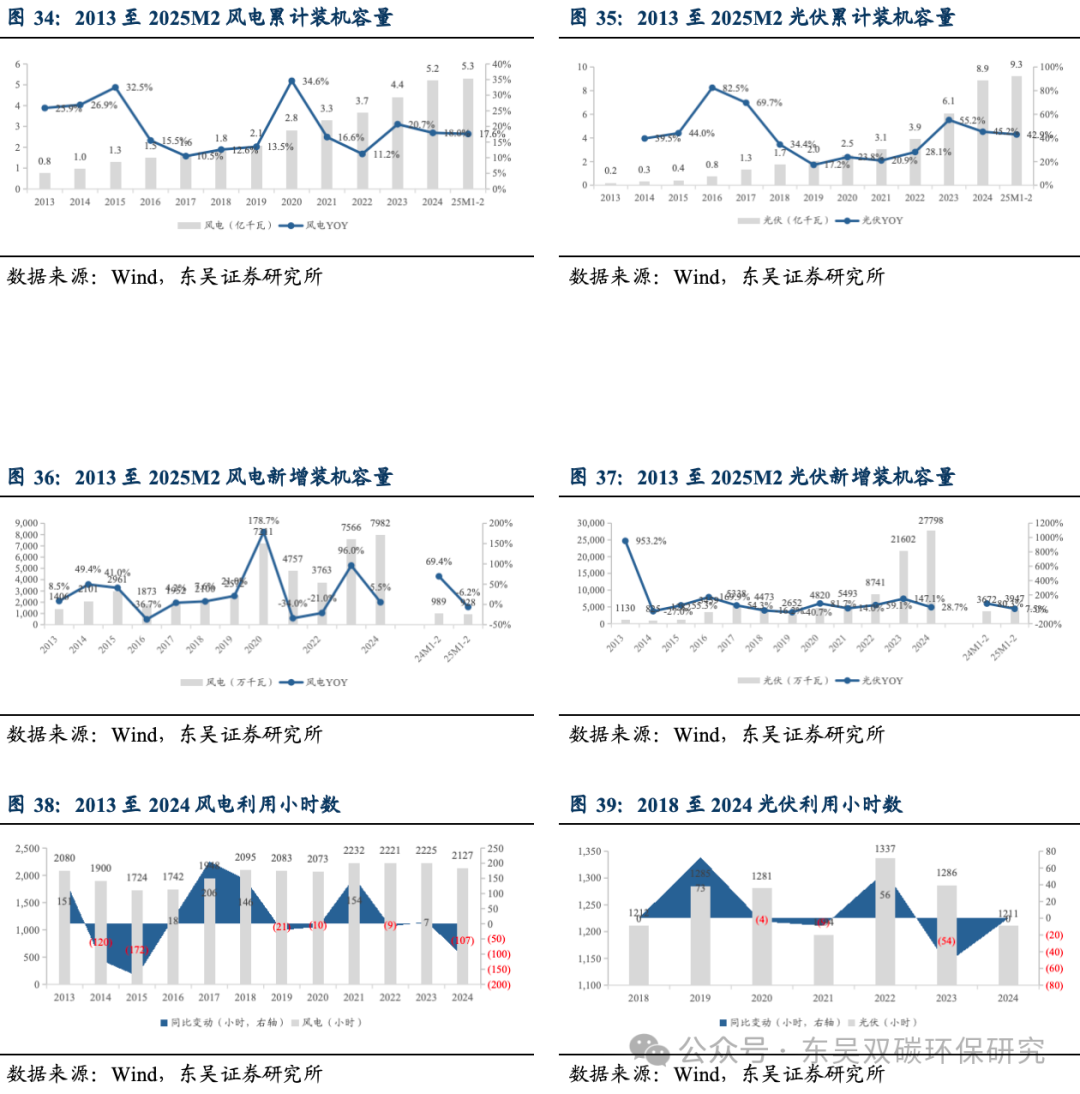

装机容量:截至2025年2月28日,中国风电累计装机容量达到5.3亿千瓦,同比提升17.6%,光伏累计装机容量达到9.3亿千瓦,同比提升42.9%。2025年1至2月,中国风电新增装机容量928万千瓦,同比下降6.2%,光伏新增装机容量3947万千瓦,同比提升7.5%。

利用小时数:2024年1至12月,中国风电利用小时数2127小时,同比下降107小时,光伏利用小时数1211小时,同比持平。

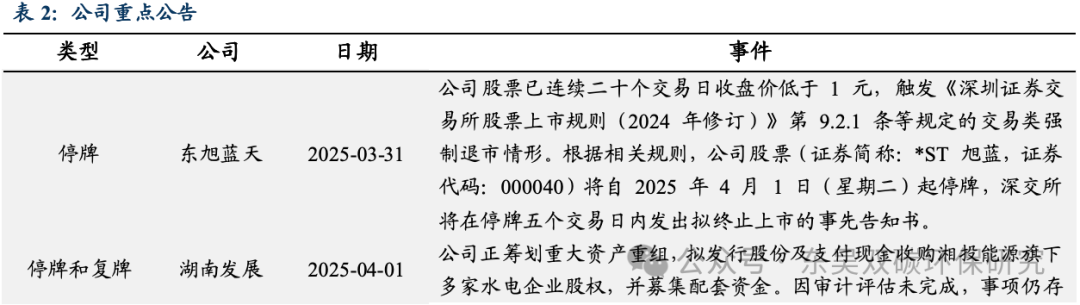

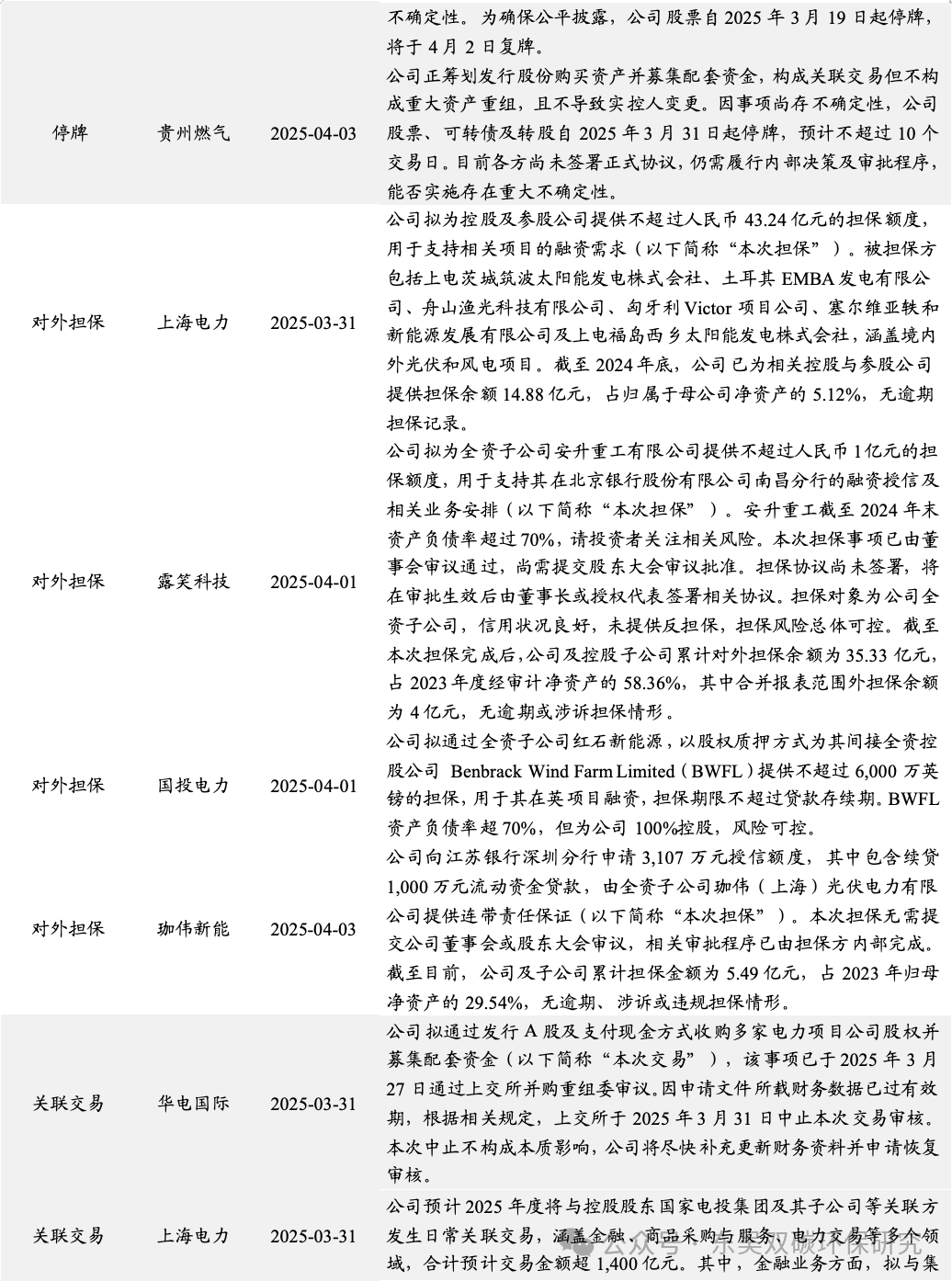

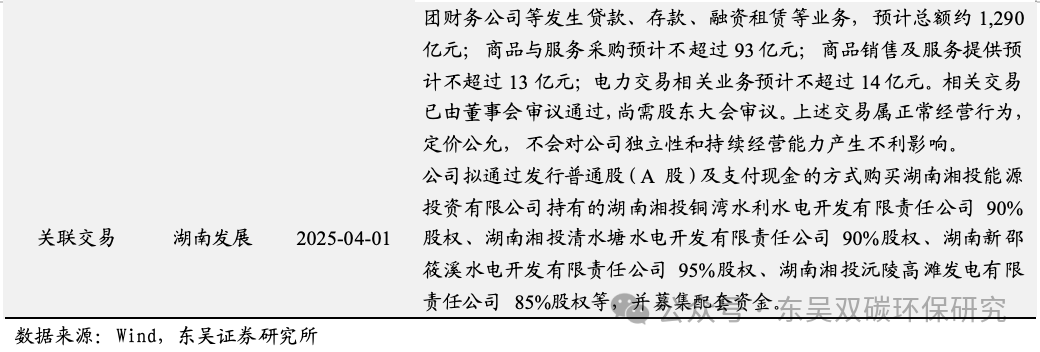

3. 重要公告

5. 风险提示

1)电力需求增长不及预期:若电力需求增长低于预期,可能影响电力企业上网电量,影响电力运营商收入。

2)电价波动风险:当电力供需形势等因素发生变化,电价发生波动,将影响电力运营商收入。

3)煤价波动风险:煤价波动对火电企业成本影响较大,带来较大成本波动风险。

4)流域来水不及预期:若来水不及预期,将影响水电运营商发电量,影响水电企业收入。

VIP复盘网

VIP复盘网