一、医药核心观点

当周(2.10-2.14)回顾与周专题:

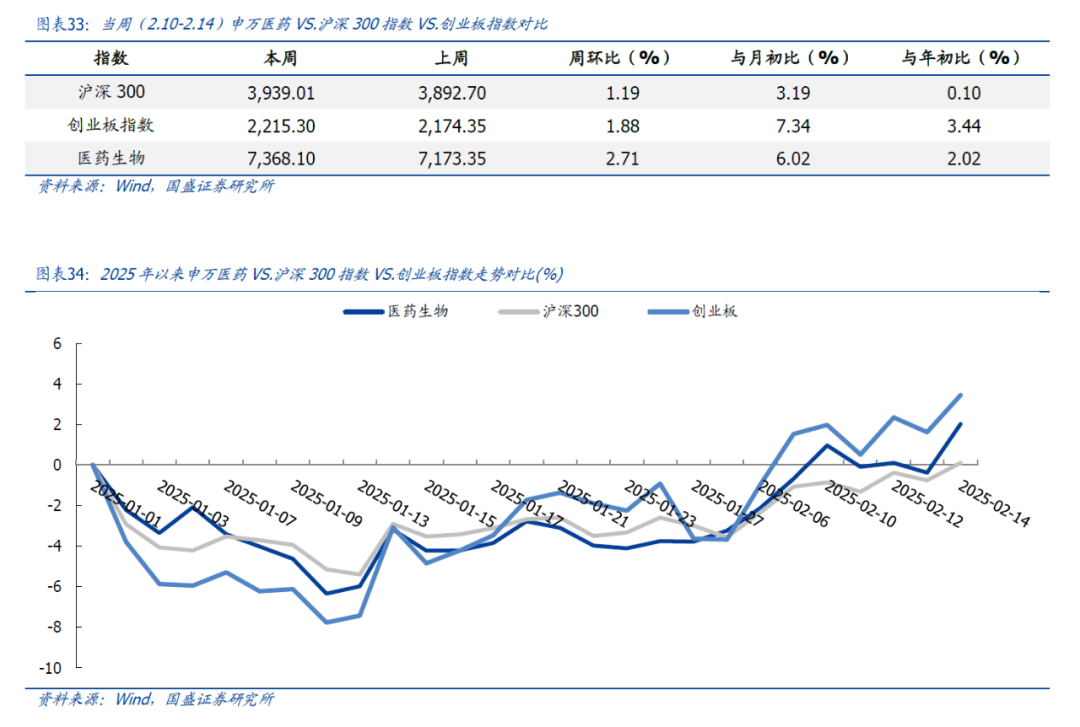

当周(2.10-2.14)申万医药指数环比 2.71%,跑赢创业板指数,跑赢沪深300指数。当周周专题,我们梳理了2024年跨国药企业绩表现和AI领域交易、全球药品销售额排名及FDA批准上市的创新药物,并整理了2025年潜在上市的重磅创新疗法和有望获得研发进展的重磅产品管线。

近期复盘:

1、当周表现:A股震荡上行,仍然是AI应用为核心主线,港股表现更为亮眼,恒生科技一骑绝尘。医药这周表现不错相对靠前,尤其是AI医药医疗表现最好。

2、原因分析:本周市场走势大逻辑和上周没有大的变化,在上周走势基础上进一步演绎,最主要的就是和Deepseek有关,Deepseek的崛起往小了看带动了国内AI链条以及科技股地位重估行情,往大了看带动了中国资产重估逻辑,进入2月,过了1月的业绩预告期,宏大叙事容易起作用的时间阶段恰好叠加了Deepseek,市场如此演绎顺理成章,本周又叠加了座谈会增量逻辑。医药这边和上周类似,主要是映射AI应用,尤其是基因数据价值逻辑分支更强一些,一个是tempus映射,一个就是AI应用逻辑推演需要,但周五已经全面扩散:要么强化存量业务竞争力,要么创造新需求业务增量,医药这边强化存量业务竞争力暂时看不到特别清晰的商业模式,那么演绎可能性新需求业务增量就是一个出路,叠加tempus在美股演绎,基因数据价值逻辑分支变被强势演绎,这个过程中小CXO表现也不错,也是类似推导逻辑,当然其他AI医疗应用分支也有演绎。另外,中国资产重估逻辑映射,医药这边选择了港股创新药,前期跌的也多,另外从产业逻辑角度,中国创新药确实到了奇点,国际竞争力到了一定阶段,演绎也是顺理成章,结构性买什么是关键,我们觉得三个方向值得重视:全球性大药、早期新技术新靶点、国内爆发性商业化。当然一些重要的产品数据读出临床基站、重要BD也值得阶段性关注。

3、未来展望:(1)中短期维度看,医药近期的思路,还是围绕2个方面5点:第一方面,市场映射角度,找找AI应用医疗映射,找找两会政策预期,例如生育等。第二个方面,产业逻辑角度,围绕创新持续演绎,包括出海、商业化和早期创新品种价值演绎。(2)展望2025,我们再次强调近期以及未来一年各个方面对于商业健康险的鼓励和支持,让医药支付端这个核心矛盾,在中长期角度预期得到改善,当然这个变化后续过程比较慢,需要长时间积累演绎,所以是一个【预期脉冲】和【慢变量积累改善】的过程。具体思路主要有四个:【创新药】海外大药、早研双新(包括干细胞、通用CarT、TCE实体瘤、PD1 PLUS、白介素多靶点、蛋白降解、小核酸、TL1A、减肥PRO、IGA肾病等等)、国内超卖、【新科技】AI医药、脑机、【泛整合】国改、大集团小公司、【国际化】CXO、器械出海、生物类似药出海。

三、策略配置思路:

1、思路一【医药风格节奏】

(一)【创新药】百济神州、科伦博泰生物、益方生物、贝达药业、热景生物、歌礼制药、科兴制药、三生制药、广生堂、奥赛康、德琪医药等。

(二)【AI医疗应用】晶泰控股、美年健康、华大制造、华大基因、金域医学等。

(四)【其他标的】健友股份、福瑞股份、药明康德、浩欧博、哈药股份等。

2、思路二【医药产业逻辑】

(一)【创新药】商业化超预期、新技术&新机制&新靶点(包括干细胞、通用CarT、TCE实体瘤、PD1 PLUS、白介素多靶点、蛋白降解、小核酸、TL1A、减肥PRO、IGA肾病等等)、出海&授权,包括:百济神州、科伦博泰生物、益方生物、贝达药业、热景生物、歌礼制药、科兴制药、三生制药、广生堂、奥赛康、德琪医药、信达生物、康方生物、中国生物制药、君实生物、泽璟制药、康诺亚、新诺威、百利天恒、智翔金泰、华东医药、恒瑞医药、艾力斯、诺思兰德、亿帆医药、众生药业等。其产业链也须密切跟踪,包括泰格医药、诺思格、阳光诺和等。

(二)【新科技】 AI医药、脑机接口,包括:晶泰控股、美年健康、诚益通等。

(三)【泛整合】国改、大集团小公司,包括:浩欧博、人福医药、万东医疗、哈药股份等。

(四)【国际化】CXO、器械出海、生物类似药出海,包括:健友股份、三诺生物、怡和嘉业、美好医疗、迈瑞医疗、联影医疗、药明康德、康龙化成、凯莱英、九洲药业、昌红科技等。

二、2024年跨国药企业绩表现&AI布局,创新药销售及获批盘点,2025年创新药领域展望

当周周专题,我们梳理了2024年跨国药企业绩表现和AI领域交易、全球药品销售额排名及FDA批准上市的创新药物,并整理了2025年潜在上市的重磅创新疗法和有望获得研发进展的重磅产品管线。

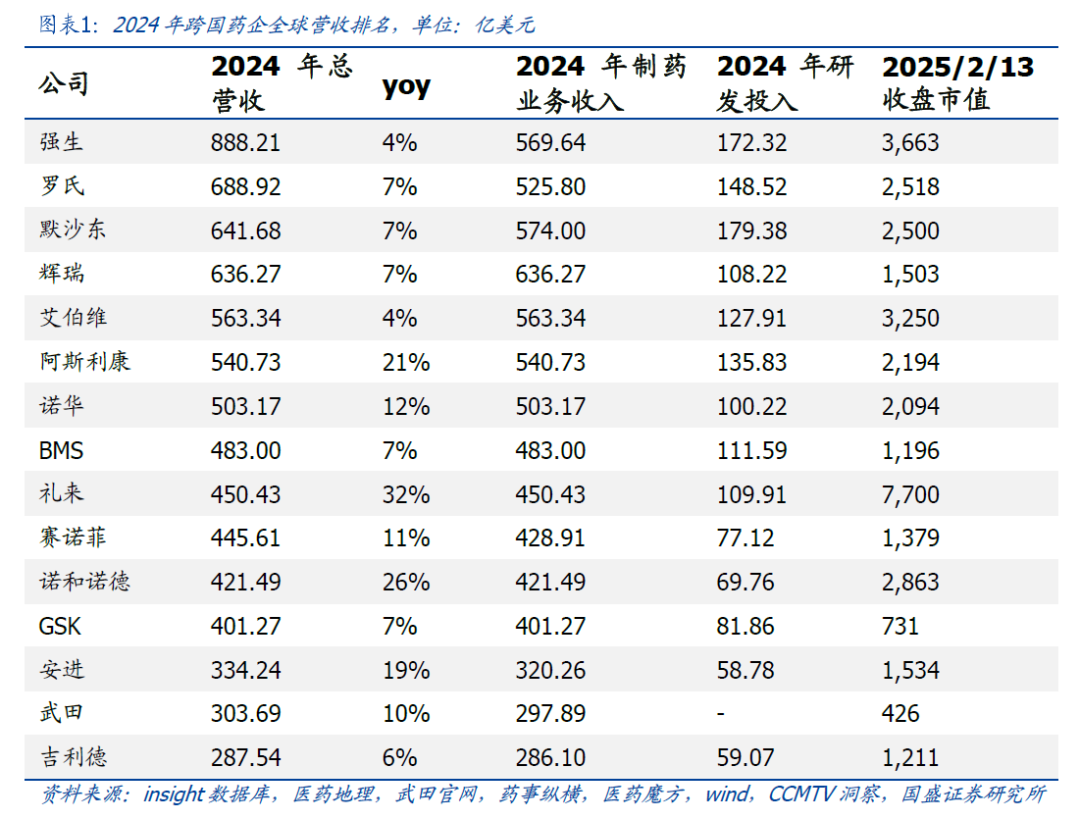

全球总营收方面,强生以888.21亿美元的收入规模登顶,同比增速最快的是礼来,达到32%;此外辉瑞以636.27亿美元成为制药业务收入榜首。

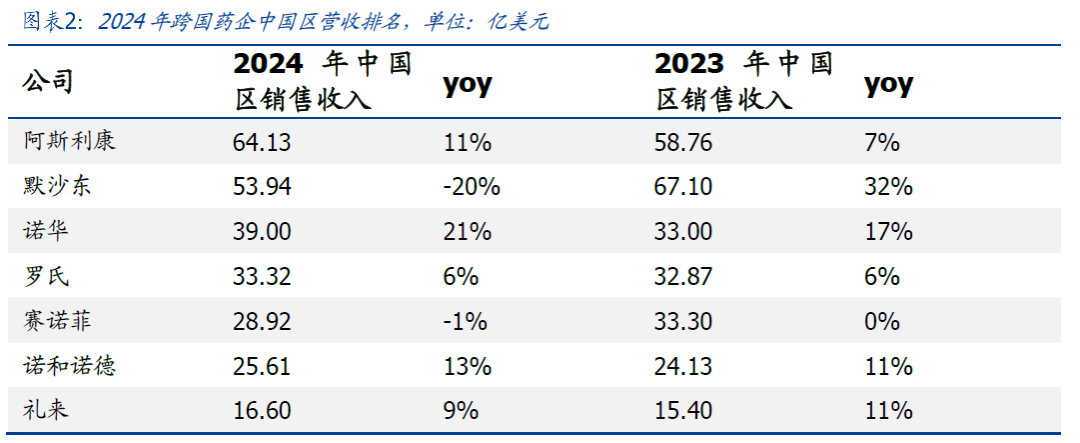

中国区营收方面,阿斯利康回归跨国药企中国区销售榜首,营收同比增速达到11%、占比公司全球总营收12%。2023年阿斯利康共有8个新药及新适应证在中国获批,9个药物及适应症新被纳入国家医保目录。默沙东中国区营收同比下滑20%,在全球营收中占比下降至9.4%,主要由于HPV疫苗市场需求下降。

全球畅销药物排名中,

Ø Keytruda以总营收294.82亿美元、同比增长18%问鼎“药王”,得益于在黑色素瘤、肺癌、肾癌等多个癌种中的广泛应用;

Ø 免疫炎症药物需求旺盛,已诞生Dupixent(IL-4/IL-13,135.03亿美元)、Skyrizi(IL-23,117.18亿美元)、Stelara(IL-12/IL-23,103.61亿美元)等超级重磅大单品;

Ø GLP-1类药物增幅显著,诺和诺德Ozempic、Wegovy销售额分别达到166.63亿美元和80.6亿美元;礼来Mounjaro在2024年的销售额首次突破100亿美元,同比增长124%。

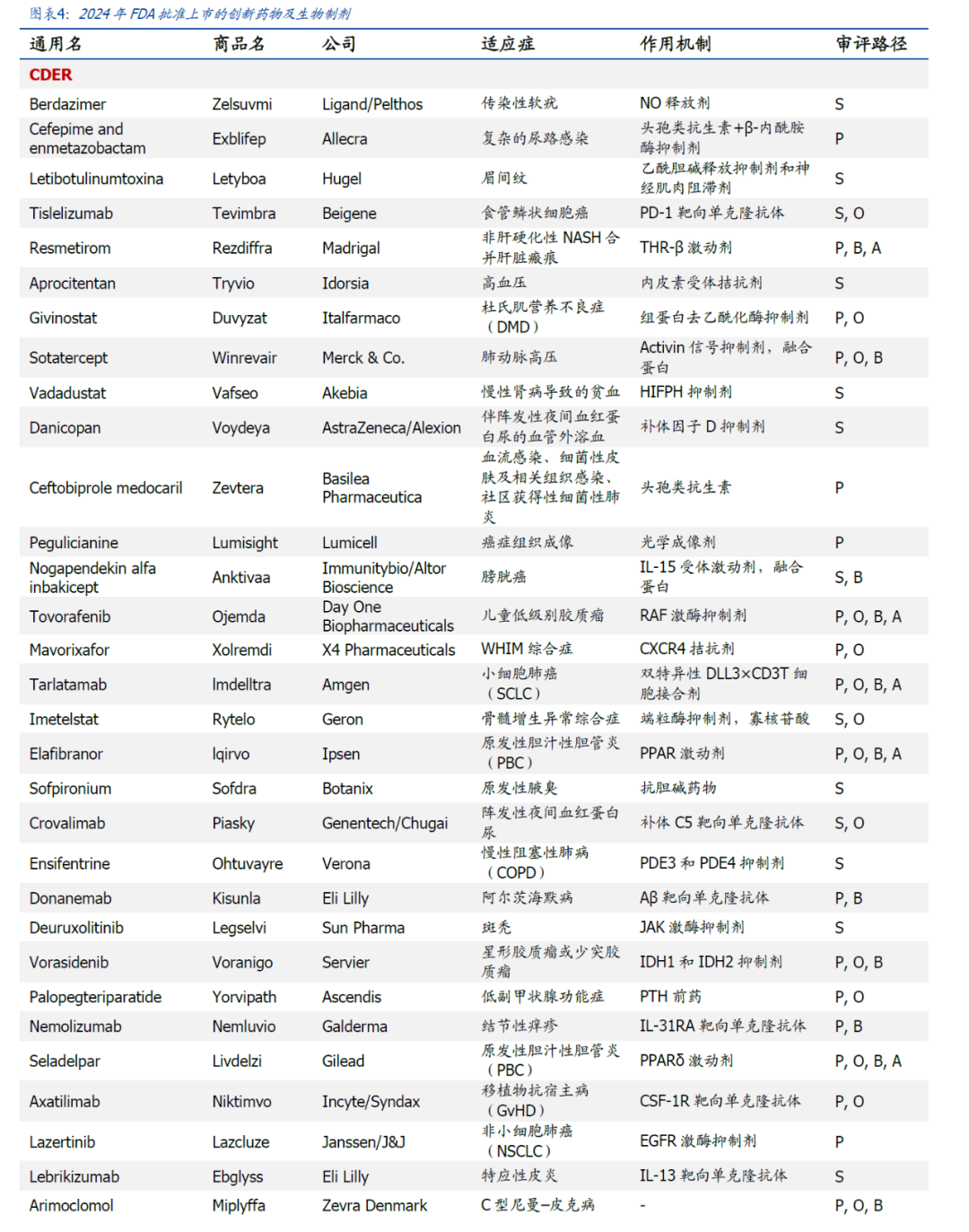

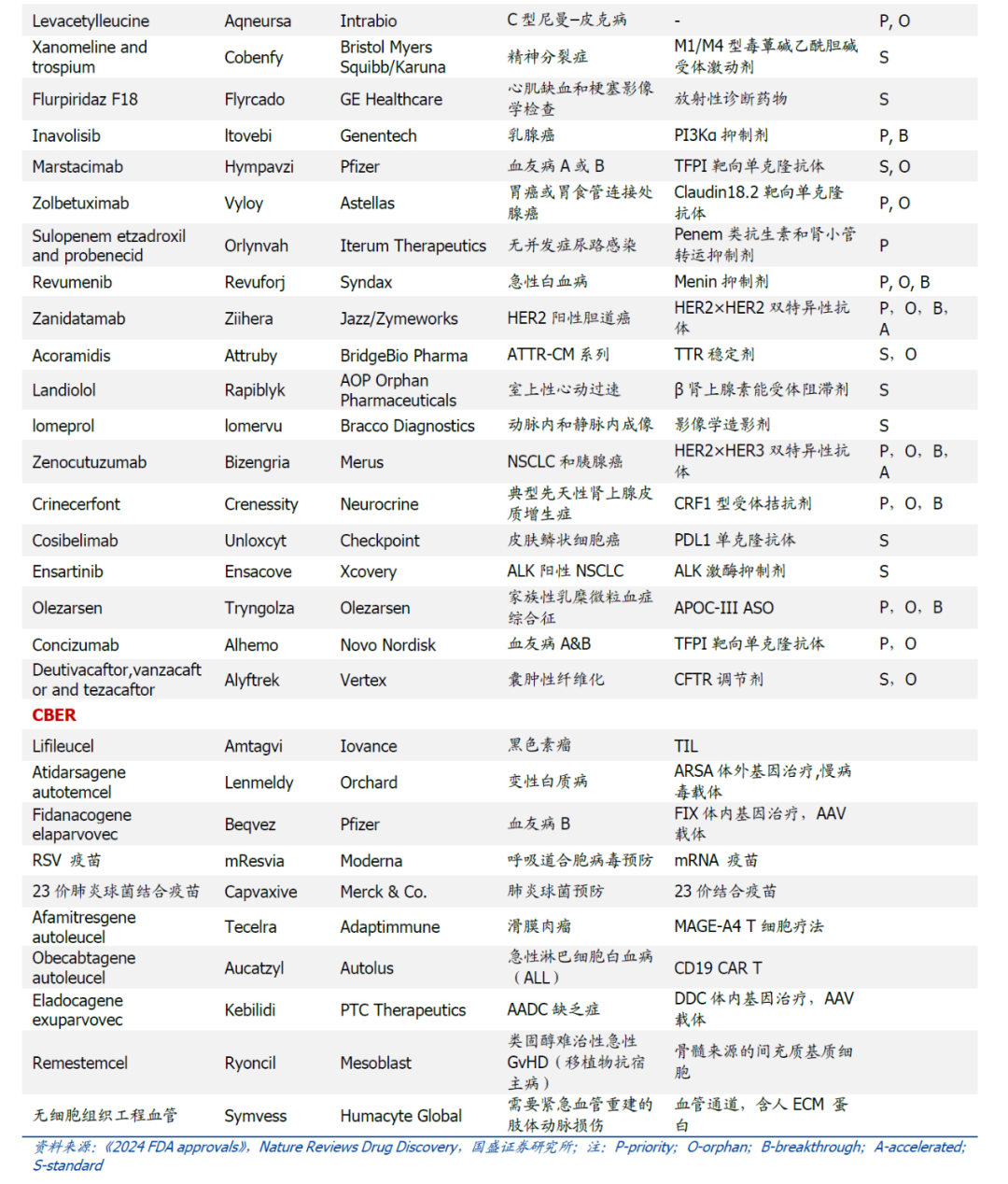

2024年FDA CDER批准50款新药,包括34个化药和16个生物药。其中MNC输出的重点品种包括:

Ø BMS开发Cobenfy(xanomeline,trospium chloride)为数十年来首个治疗精神分裂症的新机制药物,再鼎医药已引入大中华区权益;

Ø 安进CD3/DLL3双特异性T细胞结合器(BiTE)Imdelltra(tarlatamab)上市,是第一个也是唯一一个靶向DLL3的双特异性T细胞接合疗法;

Ø Almirall/礼来联合开发抗IL-13抗体Ebglyss(lebrikizumab)有望成为治疗特应性皮炎的新一线生物制品疗法;

Ø 礼来开发阿尔茨海默病药物Aβ单抗Kisunla(donanemab)是首个有证据表明在淀粉样斑块清除后可停止治疗的淀粉样斑块靶向疗法;

Ø 默沙东“first-in-class” IIA型激活素受体(ActRIIA)融合蛋白Winrevair(sotatercept)具有成为治疗肺动脉高压的基石性疗法的潜力。

CBER批准了10项生物细胞产品、基因疗法、疫苗和其他疗法。

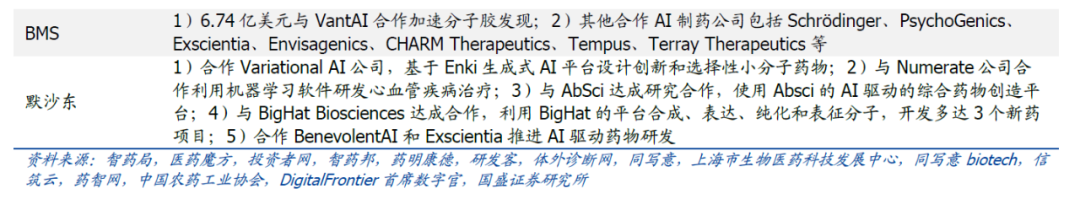

MNC关注AI制药技术,多个跨国龙头药企已在AI制药领域深入布局多年。

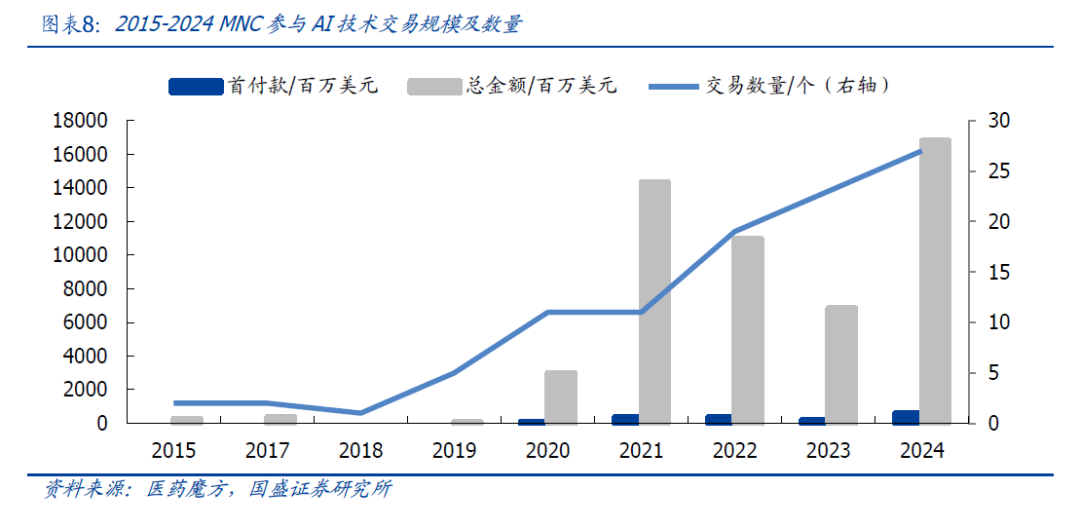

2024年TOP MNC参与AI技术相关交易数量和交易总金额均创新高,积极参与AI制药企业融资或与之开展合作。主要亮点:

Ø 对AI制药公司的注资大部分始于B轮及以前的早期发展阶段;

Ø 与AI制药企业技术合作涵盖靶点识别、候选化合物筛选、分子优化等多个环节,囊括了分子胶、疫苗、环肽等多种创新药物类型;

Ø 最重视AI制药合作的MNC是阿斯利康和BMS,均与多家AI制药企业在肿瘤学、蛋白质药物、分子胶等领域达成技术合作。

展望2025年,创新药领域有望取得更多突破:

Evaluate Pharma评选2025年10款潜在重磅疗法,其中小分子占比50%,单抗占比20%,ADC、多肽、疫苗各占比10%。

Ø 首个IL-5靶向超长效生物制品,每6个月给药一次、用于治疗严重哮喘的depemokimab(GSK);

Ø 20多年来潜在首个用于治疗急性疼痛的新机制药物,NaV1.8抑制剂suzetrigine(Vertex);

Ø 干燥综合征首款BTD认定疗法,FcRn靶向单抗nipocalimab(强生)。

Evaluate Pharma评选2025年10项重磅研发管线,重点集中于降糖减重和自身免疫领域。

Ø 诺和诺德开发双重作用机制Cagrisema多项3期试验数据预计2025年公布;

Ø 礼来两项关键减重疗法,retatrutide正处于大规模关键性试验阶段,orforglipron口服减重疗法2025年预计公布3期数据;

Ø MoonLake Immunotherapeutics的IL-17纳米抗体sonelokimab针对炎症性疾病3期研究预计2025年中公布初步结果;

Ø 康方生物/Summit Therapeutics联合开发PD-1/VEGF双抗ivonescimab一线治疗非小细胞肺癌,部分3期试验结果亦预计2025年公布。

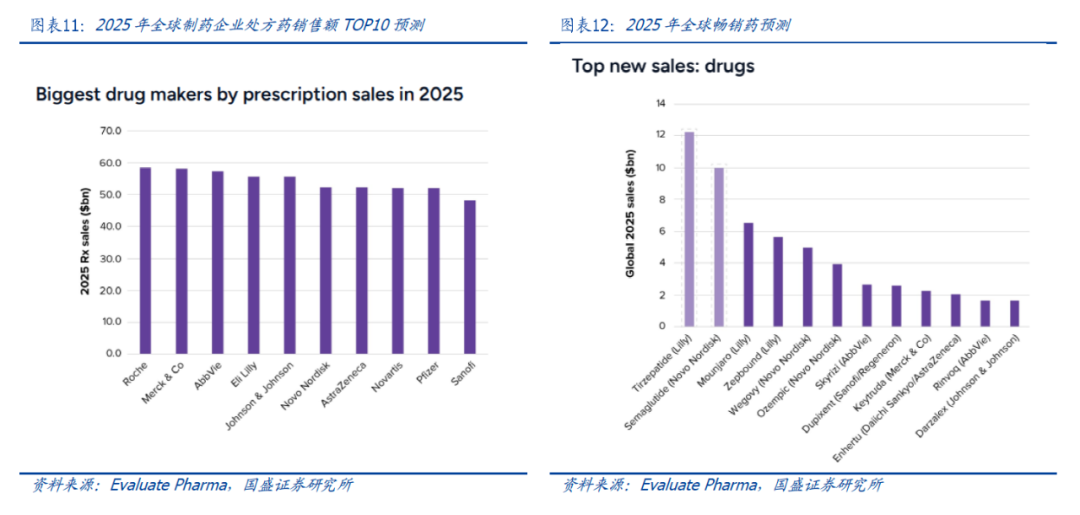

Evaluate预测,罗氏有望在2025年问鼎全球处方药销售冠军,其产品中囊括Ocrevus、Hemlibra、Perjeta、Tecentriq、Vabysmo等近20款blockbuster级别药物;礼来和诺和诺德得益于GLP-1药物放量排名有望上升。

对于畅销药排名,Evaluate预测默沙东Keytruda销售额将保持增长,2025年销售额有望超过300亿美元,保持单品榜首地位;若以通用名计算,诺和诺德司美格鲁肽2个品种加和预计约400亿美元,礼来替尔泊肽2个品种加和预计超过300亿美元。

三、细分领域投资策略及思考

3.1 广义药品

3.1.1 创新药

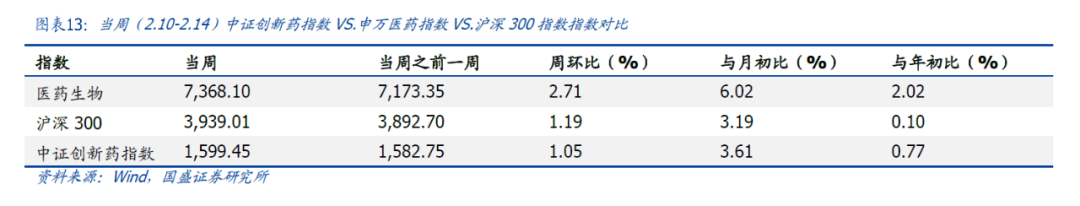

(1)创新药周度复盘之指数复盘

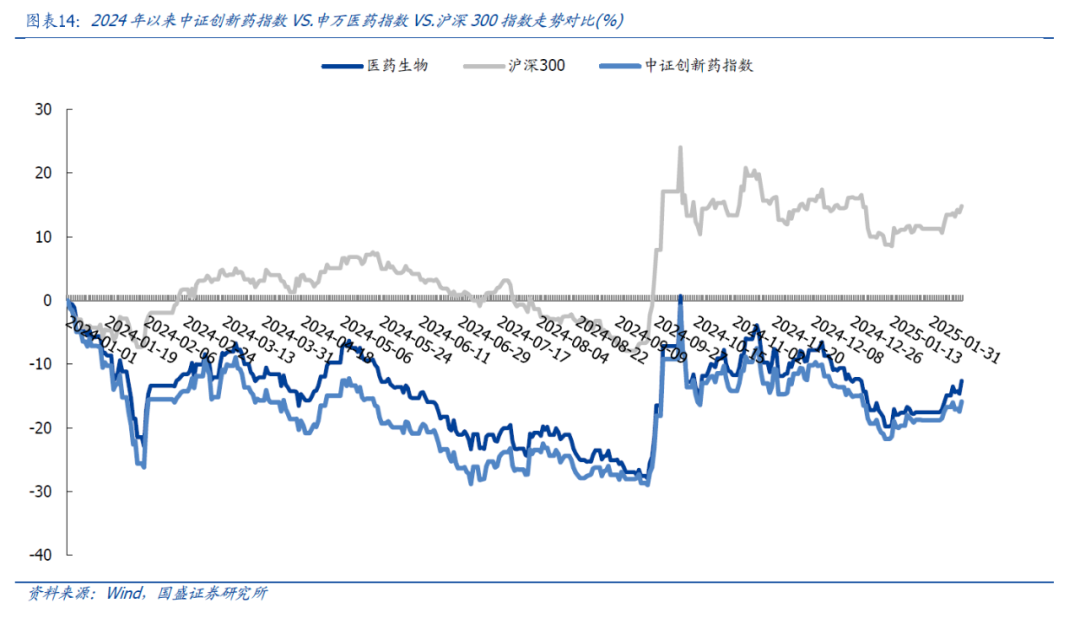

当周(2.10-2.14)中证创新药指数环比 1.05%,跑输医药指数,跑输沪深300指数。截至2月14日,中证创新药指数1,599.45点,周环比 1.05%。申万医药指数周环比 2.71%,沪深300指数周环比 1.19%,中证创新药指数跑输申万医药指数1.66个百分点,跑输沪深300指数0.13个百分点。

2025年初至今中证创新药指数上涨0.77%,申万医药指数上涨2.02%,沪深300上涨0.10%,中证创新药指数跑输申万医药指数,跑赢沪深300指数。

(2)创新药周度复盘之个股涨跌幅

当周(2.10-2.14)涨跌幅排名前5为德琪医药-B、基石药业-B、诺诚健华、药明巨诺-B,和铂医药-B。后5为贝达药业、云顶新耀-B、康方生物、加科思-B、亚盛医药-B。

(3)创新药周度复盘之热点聚焦

创新药赛道关注的行业问题:双抗ADC的发展;自免领域新技术发展

创新药领域关注个股:泽璟制药,亚盛医药,贝达药业,信达生物,诺诚健华-U

(4)创新药周度复盘之重点事件

2月13日,安斯泰来宣布FDA批准Izervay(avacincaptad pegol)用于治疗年龄相关性黄斑变性(AMD)继发地图样萎缩(GA)的补充新药申请(sNDA)。经此次批准,Izervay的给药持续时间再无限制——为医生和患者管理GA提供了更大的灵活性。根据III期GATHER2研究的两年结果,此次安斯泰来的sNDA申请延长Izervay的用药间隔、减少其用药频率。

(5)创新药领域观点

近期观点: GLP-1产业链整体经历了一轮上涨回调再启动的大行情,由于其减肥药的海外及国内市场整体量级较大,我们认为后续仍可能存在多波行情。伴随替尔泊肽在各个适应症上的临床数据读出以及司美短期内NASH和AD适应症揭盲数据仍较晚,双靶点/三靶点减肥药可能是重要的行情催化来源,推荐关注博瑞医药,信达生物,联邦制药,恒瑞医药,华东医药等。

PD-1/ADC combo是肿瘤治疗的主线之一,建议关注Trop-2,Nectin-4,HER-3等重点ADC靶点,建议关注科伦博泰,迈威生物,恒瑞医药等。

3.1.2 仿制药

(1)仿制药周度复盘之指数复盘

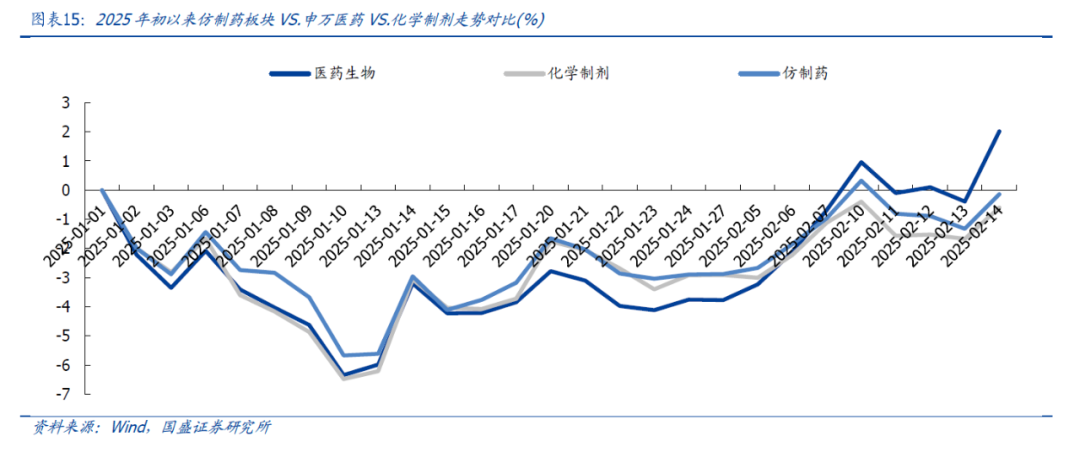

以沪深及港股113家仿制药企业为样本池,仿制药板块当周(2.10-2.14)环比 0.84%,跑输申万医药指数1.88%,跑赢化学制剂子行业0.32%。

(2)仿制药周度复盘之个股涨跌幅

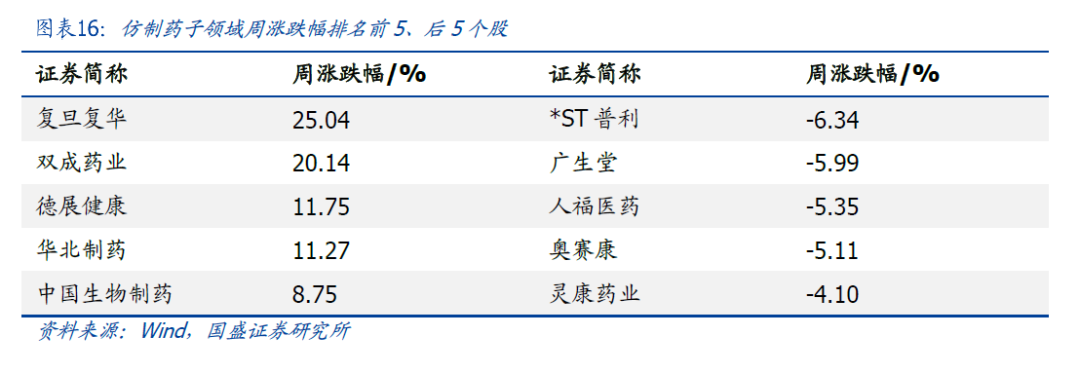

当周(2.10-2.14)涨跌幅排名前5为复旦复华、双成药业、德展健康、华北制药、中国生物制药。后5为*ST普利、广生堂、人福医药、奥赛康、灵康药业。

(3)仿制药周度复盘之重点事件

事件:通化东宝注射用THDBH120(GLP-1/GIP)完成了一项关键Ib期临床试验并获得临床试验总结报告,研究结果显示达到主要终点目标。试验结果显示,肥胖受试者的PK 特征与健康受试者相似,半衰期与同靶点产品替尔泊肽相比明显延长。注射用 THDBH120多次给药后安全性、耐受性良好,无受试者因不良事件终止用药或退出研究,胃肠道不良反应特征与同类产品相似,恶心、呕吐等不良事件均为1~2级。

事件:翰森制药伊奈利珠单抗(CD19)注射液用于免疫球蛋白G4相关性疾病(IgG4-RD)新适应症正式纳入国家药品监督管理局(NMPA)优先审评审批程序。2024年8月,美国食品药品监督管理局(FDA)已根据MITIGATE的研究数据授予伊奈利珠单抗用于IgG4相关性疾病的突破性疗法认定,目前相关监管手续正在申报中。

(4)仿制药近期观点

产业趋势的角度,【集采出清 中期第二条成长曲线 复苏】成了关键词,集采影响已经越来越小,传统仿制药企经营趋势向上。传统药企2024年整体走向积极,平台型pharma有望走出强者恒强格局,迎来估值的修复甚至提升。建议从三年估值/增速性价比,存量业务集采风险、创新药体系整体能力&产品线、销售能力、管理层等几个方面分析。

3.1.3 中药

(1)中药周度复盘之指数复盘

当周(2.10-2.14)申万医药指数上涨2.71%,中药指数上涨0.80%,跑输医药指数1.92个百分点;2025年初至今申万医药指数上涨2.02%,中药指数下跌2.41%,跑输医药指数4.43个百分点。

(2)中药周度复盘之个股涨跌幅

当周(2.10-2.14)涨跌幅排名前5为长药控股、昆药集团、葫芦娃、*ST龙津、盘龙药业。后5为*ST吉药、万邦德、羚锐制药、健民集团、佐力药业。

(3)中药近期观点及未来前瞻

从三季报来看,中药超预期的来源:一方面是院内集采带来的放量;另一方面是中药创新药放量超预期。此前大家对于中药集采后放量预期较低,但从实际情况来看,集采后凭借身份优势,在进院准入等方面有较大优势,能够带动一定程度的放量。

部分中药企业业绩走弱的原因分析:1)从需求及下游端来看,药店端承压以及消费力下降,导致部分企业产品消费走弱。从目前的情况来看,比价政策对于部分中药企业带来些许影响,后续需进一步观察政策走势。2)从成本端来看,虽然中药材价格水平有所回落,但由于企业库存的规则,导致目前使用的部分中药材仍处于价格高位,给成本端带来压力。3)从品类来看,四类药销售较差,报表期呼吸道疾病低发,需求较弱,同时部分公司有主动管控库存等行为,导致相关企业业绩承压。

后续建议积极关注:1)政策友好企业,如利空出尽后的集采放量、基药预期;2)25年进入十四五收官之年,积极关注起国企的相关潜在动作;3)院外四类药相关OTC企业业绩拐点。

3.1.4 疫苗

(1)疫苗周度复盘之指数复盘&个股涨跌幅

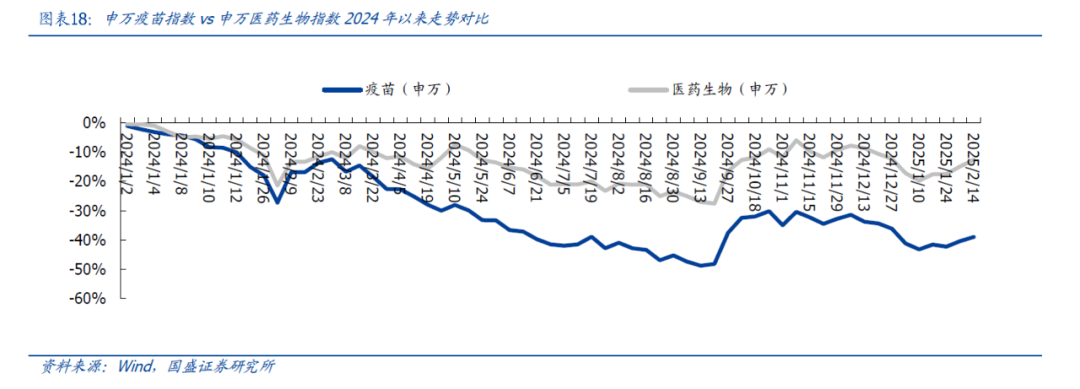

当周(2.10-2.14),申万疫苗指数(2.46%)跑输申万医药生物指数(2.71%)0.25个百分点。2024年初至今,申万疫苗指数(-38.94%)跑输申万医药生物指数(-12.60%)26.33个百分点。

当周板块涨跌幅前3位分别是辽宁成大12.13%、欧林生物9.88%、成大生物5.06%;涨跌幅后3位分别是康乐卫士-4.01%、智飞生物0.35%、万泰生物0.99%。

(2)疫苗近期观点及未来前瞻

近期观点:考虑经济周期,疫苗行业正在并预期还将面临一定挑战,需要探索新发展机遇,其中HPV疫苗、带状疱疹疫苗、RSV疫苗、金葡菌疫苗等大单品受到市场较高关注,具有较大发展潜力。

3.1.5 血制品

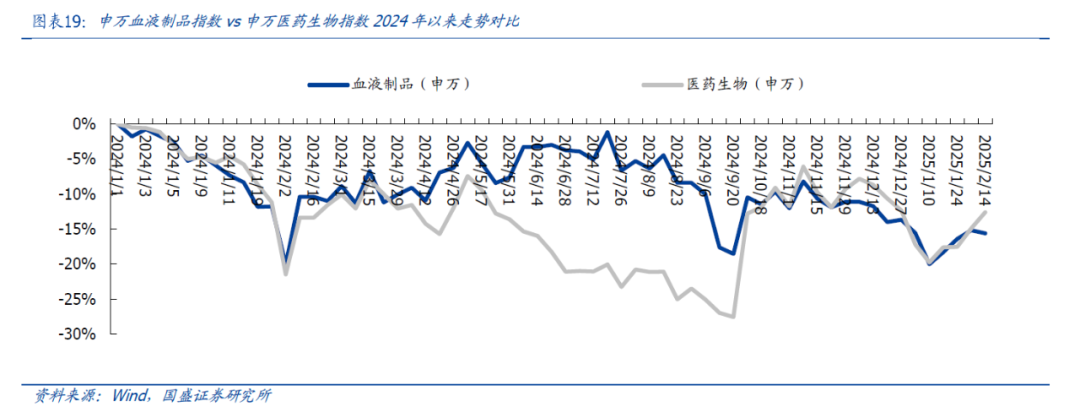

(1)血制品周度复盘之指数复盘&个股涨跌幅

当周(2.10-2.14),申万血液制品指数(-0.52%)跑输申万医药生物指数(2.71%)3.24个百分点。2024年初至今,申万血液制品指数(-15.60%)跑输申万医药生物指数(-12.60%)3.00个百分点。

当周板块涨跌幅第1位是卫光生物0.41%、最后一位是天坛生物-1.01%。

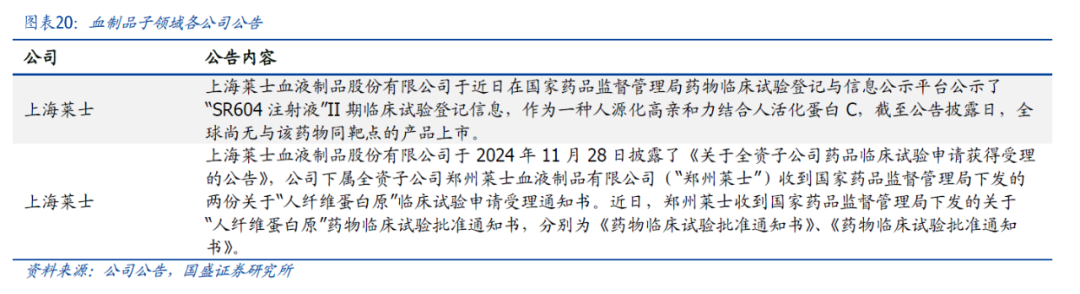

(2)血制品周度复盘之热点事件

(3)血制品近期观点及未来前瞻

近期观点:板块属资源刚需,整体增长平稳。进一步整合不断壮大以及浆站的持续拓展将是未来趋势,吨浆规模仍然是板块内企业发展的重中之重。特殊宏观环境后,医生、患者对血制品尤其是静丙的认知度有较大提升,预计后续静丙将持续驱动行业增长,此外,纤原、PCC等产品在我国亦有一定深挖潜力。有一些标的受益于股东转化的近期也要重视,比如上海莱士等,后续行业整合可持续跟踪。

重要观测点:行业整合情况、产品价格情况

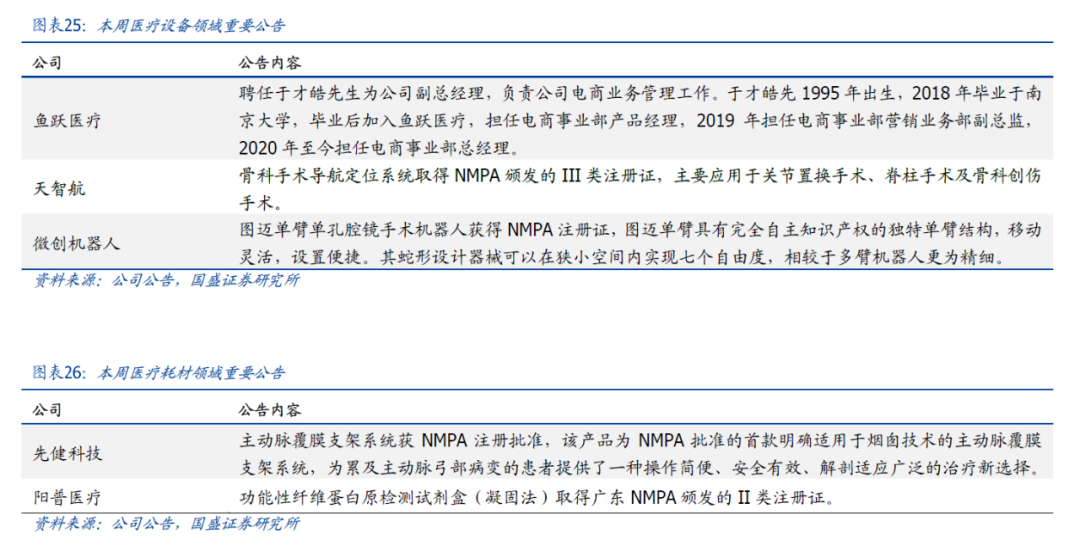

3.2 医疗器械板块周度复盘

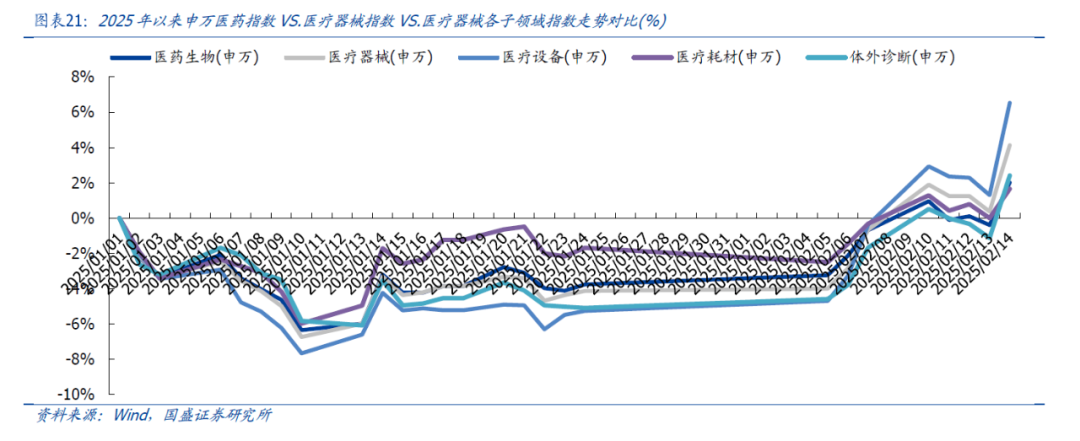

(1)医疗器械周度复盘之指数复盘

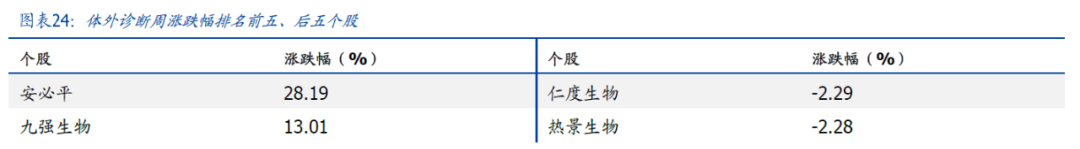

当周(2.10-2.14)申万医药指数上涨2.71%,医疗器械指数上涨4.81%,跑赢医药指数2.10个百分点。分细分领域看:医疗设备指数上涨6.94%,医疗耗材指数上涨1.97%,体外诊断指数上涨4.15%。

2025年初至今申万医药指数上涨2.02%,医疗器械指数上涨4.13%,医疗设备指数上涨6.53%,医疗耗材指数上涨1.66%,体外诊断指数上涨2.41%。医疗设备指数跑赢医药指数4.52%,耗材指数跑输医药指数0.36%,体外诊断指数跑赢医药指数0.40%。

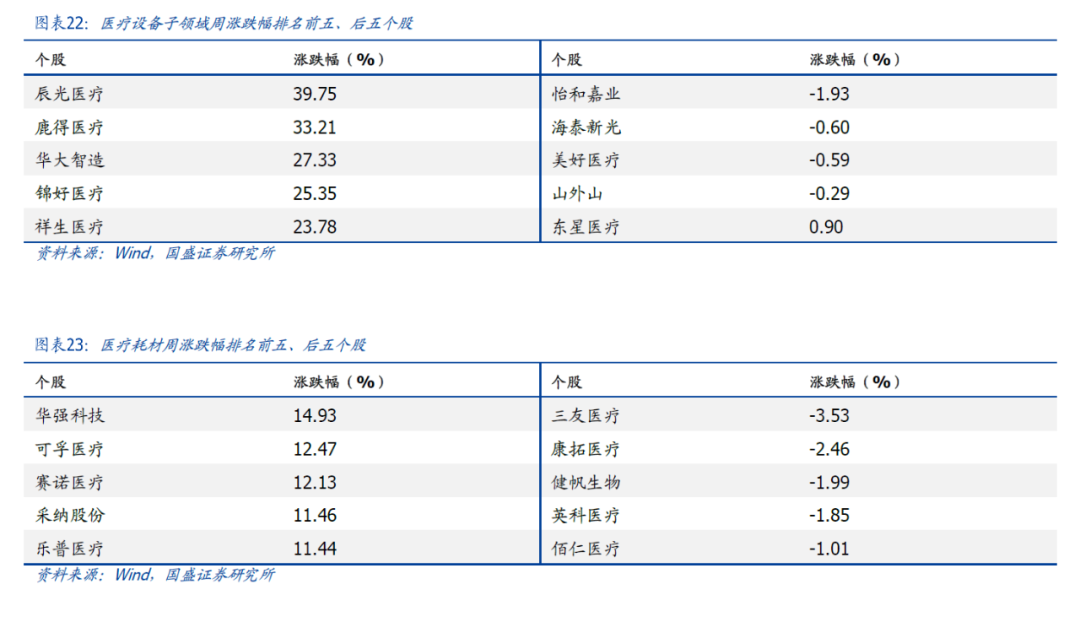

(2)医疗器械周度复盘之个股涨跌幅

(3)医疗器械周度复盘之热点聚焦

1)医疗设备领域关注的行业问题:

Ø医疗设备更新落地情况、相关标的受益程度。

Ø找寻“出海增量逻辑”相关标的有哪些?

Ø医疗设备各地招采恢复情况如何?新品入院推广恢复程度?

医疗设备领域关注个股:

华大智造、超研股份、迈瑞医疗、联影医疗、三诺生物、美好医疗等。

2)医疗耗材领域关注的行业问题:

Ø 骨科集采续约出清及边际改善情况?

Ø电生理手术景气度持续性?

Ø集采政策推行落地情况?还有哪些品种未来可能集采?

医疗耗材领域关注个股:

可孚医疗、爱博医疗、惠泰医疗、微电生理、心脉医疗、迈普医学、英科医疗等。

3)体外诊断领域关注的行业问题:

ØDrgs推行对检测量的影响;

Ø 安徽牵头的传染病、性激素等发光试剂省级联盟集采落地与执行情况;

Ø 2024年12月30日安徽肿标、甲功集采结果出炉,关注后续落地执行情况。

体外诊断领域关注个股:

安必平、九强生物、圣湘生物、新产业、普门科技、万孚生物、英诺特、九安医疗等。

(4)医疗器械周度复盘之重点事件

(5)医疗器械近期观点及未来前瞻

1)医疗设备:

短期关注:设备更新后续推进节奏;“出海增量逻辑”相关标的;各地招投标的恢复节奏。我们认为反腐影响偏短期,积压的采购需求后续有望释放。关注:1)新品放量有望拉动业绩增长的企业;2)超跌股价处于底部且有望迎来拐点的企业;3)业绩增长稳健、确定性高兼具估值性价比的核心资产。

长期逻辑:国产替代 医疗新基建 国际化,行业角度关注政策变化 需求周期 技术周期,个股角度关注产品生命周期。

2)高值耗材:

短期关注:1)“出海增量逻辑”相关标的;2)集采政策预期有变化的行业;3)手术量同比高增长、高景气的赛道如电生理;4)医疗反腐对手术量影响、新品入院情况等。

长期逻辑:国产替代 国际化。行业角度关注集采政策变化,个股角度关注产品品类(市场空间) 销售入院等。

3)低值耗材:

短期关注:1)海外:客户去库存后需求恢复情况,是否有新拓大客户等;2)国内:常规业务恢复情况、新项目推进进展等。关注恢复弹性较大且兼具估值性价比的标的。3)美国加关税可能的影响。

长期逻辑:品类拓展 渠道扩张 绑定大客户(特别是海外)。

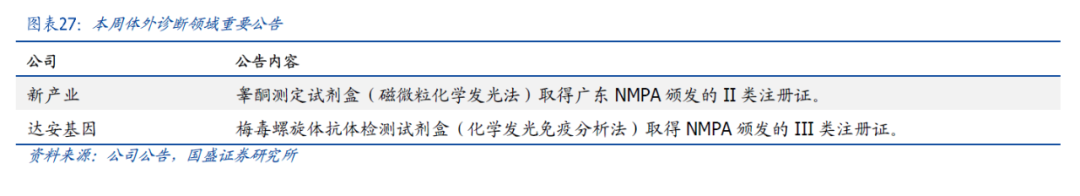

4)体外诊断:

短期关注:1)DRGs的推行对检测量的影响;2)关注后续安徽IVD省际联盟集采执行情况;3)2024年12月30日,安徽肿标、甲功集采结果出炉,关注后续落地执行情况; 4)医疗反腐对仪器装机的影响;5)账上现金及等价物较多,投资安全边际高的个股。

长期逻辑:国产替代 国际化,行业角度关注集采政策演变,个股角度关注装机、单产提升、海外收入占比等方面。

3.3 配套领域

3.3.1CXO

(1)CXO 周度复盘之指数复盘

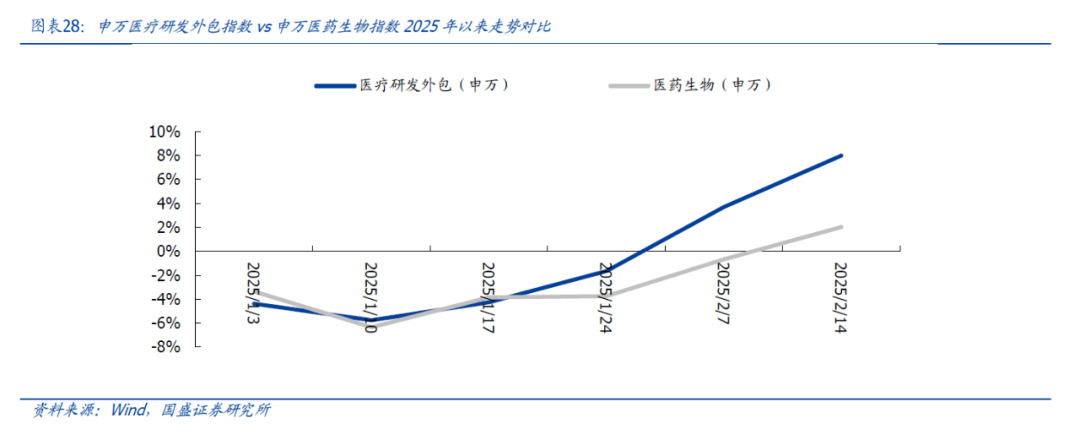

当周(2.10-2.14),申万医疗研发外包指数( 4.14%)跑赢申万医药生物指数( 2.71%)1.43pcts,2025年初至今申万医疗研发外包指数( 7.98%)跑赢申万医药生物指数( 2.02%)5.96个百分点。

(2)CXO周度复盘之个股涨跌幅

当周CXO子领域涨跌幅排在前五的个股分别是维亚生物、成都先导、美迪西、药石科技、金斯瑞生物科技;后五的个股分别是方达控股、博腾股份、万邦医药、圣诺生物、诺泰生物。

(3)CXO近期观点及未来前瞻

近期观点:

我们认为CXO未来有望受益于全链条鼓励创新政策预期带来的创新情绪提升和水位提升,尤其预期国内有产业政策支持,投融资潜在可能改善的情况下,国内前端业务有望回暖。CXO经历长时间调整,板块估值&仓位均处历史低位,创新药环境变化等负向预期基本体现在当前估值里,短期风险不大。中长期看,随着新冠高基数消化、外部环境改善与新能力新产能陆续贡献,板块增速有望拐点向上,且多肽、寡核苷酸、CGT等新分子新疗法有望持续注入板块高景气,看好CXO板块底部布局机会。

重要观测点:年报披露情况,美国生物安全法案进展,创新药投融资变化趋势,减肥药产业链相关研发、订单、产能数据等。

3.3.2 原料药

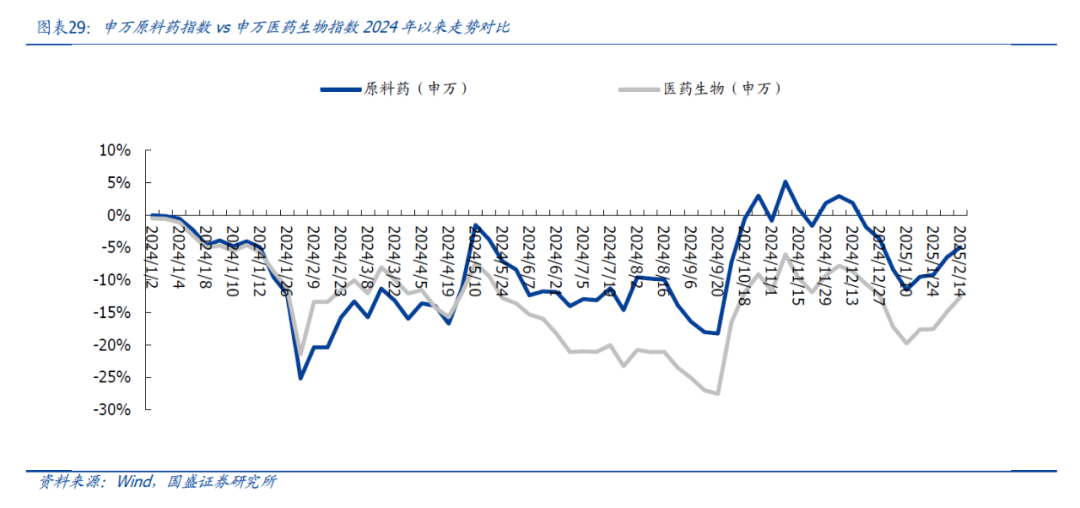

(1)原料药周度复盘之指数复盘

当周(2.10-2.14),申万原料药指数(1.69%)跑输申万医药生物指数(2.71%)1.02个百分点。2024年初至今,申万原料药指数(-4.94%)跑赢申万医药生物指数(-12.60%)7.66个百分点。

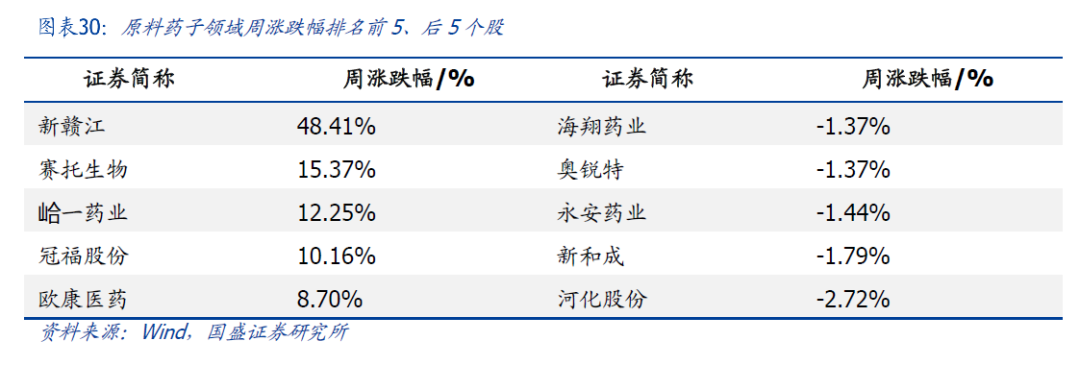

(2)原料药周度复盘之个股涨跌幅

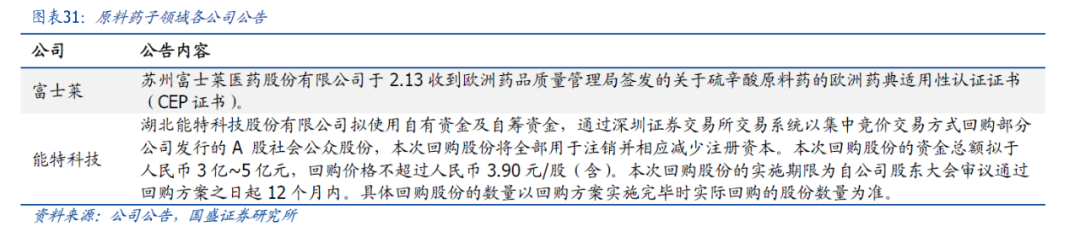

(3)原料药周度复盘之重点事件

(4)原料药近期观点及未来前瞻

1)近期观点

2023年对于原料药行业来说相对较为特殊,特殊宏观环境之后下游客户的库存水平较高、产能扩张周期、外部竞争加剧等多重因素叠加,特色原料药各品种价格基本都在低位,体现在报表上就是收入端基本没有增长,利润端甚至还有下滑。

从量到价,预计原料药板块整体业绩仍旧呈现环比恢复的趋势。与此同时,部分特色原料药企第二曲线逐步体现,尤其是制剂板块推广放量陆续体现,对冲缓解了原料药板块的压力。

节奏角度,因为部分品种降价是发生2023年下半年,包括制剂端的医疗反腐也是自去年下半年开展,故而2024年下半年同期基数会低一些,预计下半年业绩压力会小于上半年,随着成本压力释放、原料药价格回升,板块基本面有望持续向好。

此外,GLP1药物目前是市场热点,为原料药行业带来较大弹性,具有GLP-1先发优势的企业值得重点关注。

2)未来一个月重要观测点

3.3.3 药店

(1)药店周度复盘之指数复盘

以益丰药房、大参林、老百姓、一心堂、健之佳、漱玉平民、华人健康7家药店为样本池,药店板块当周(2.10-2.14)周涨幅8.60%,跑赢申万医药指数5.88%。

(2)药店周度复盘之个股涨跌幅

当周(2.10-2.14)涨跌幅排名靠前的为华人健康,涨跌幅最末的为健之佳。

(3)药店近期观点及未来前瞻

我们认为,目前政策后续推进方向尚未明确,对药店业绩未产生直接影响,短期情绪波动较大,建议积极关注业绩稳健的龙头企业与后续政策推进情况。此外,药店行业集中度提升及处方药外流大逻辑没有变化,在老龄化趋势下,龙头药房有望稳健发展。立足2024年,门诊统筹有望贡献显著增量,带动药店客流及毛利额的进一步提升,建议积极关注业绩稳健龙头企业。

门诊统筹政策已拉开序幕,市场部分演绎对处方外流的预期,但由于医保政策、监管程度、经济水平等差异,各地推进不一,我们认为,经过前期逐步摸索,2024年各省方案有望进一步明朗,门诊统筹与处方外流有望加速推进。

行业集中度仍处于持续提升阶段,龙头药房扩张速度仍处于较高水平,通过自建、并购以及加盟等不同方式,龙头企业规模有望进一步提升;同时随区域市占率的提升,盈利能力有望同步改善。

重要观测点:部分省份个账改革、线上处方流转政策推进程度、门诊统筹进展及其对药店的影响。

3.3.4 医药商业

(1)医药商业周度复盘之指数复盘

以沪深及港股20家医药商业公司(流通)为样本池,医药商业板块当周(2.10-2.14)涨跌幅2.84%,跑赢申万医药指数0.13%。

(2)医药商业周度复盘之个股涨跌幅

当周(2.10-2.14)涨跌幅排名前5为药易购、塞力医疗、百洋医药、人民同泰、瑞康医药。后5为上海医药、南京医药、国药股份、嘉事堂、鹭燕医药。

(3)医药商业近期观点及未来前瞻

近期观点:估值在大环境下有一定偏好度,后面继续关注国企商业公司、有变化的商业公司,如柳药集团、九州通,以及CSO赛道百洋医药。

3.3.5 医疗服务

(1)医疗服务周度复盘之指数复盘

以沪深及港股19家医疗服务公司(医院)为样本池,医疗服务板块当周(2.10-2.14)的涨幅6.74 %,跑赢申万医药指数4.02%。

(2)医疗服务周度复盘之个股涨跌幅

当周(2.10-2.14)板块内19家公司涨跌幅前5名为美年健康、固生堂、盈康生命、光正眼科、普瑞眼科;排名后5名为三星医疗、朝聚眼科、瑞尔集团、信邦制药、新里程。

(3)医疗服务近期观点及未来前瞻

近期观点:一方面,股价经过长时间调整,资金层面压力相对出清,估值分位很低(2020年初至今维度)。另一方面,消费医疗与消费恢复密切相关,若加之有经营变化,未来一段时间值博率较高。选股角度,看两个方面,一是筹码结构干净、股价低位(预期没有那么满)。二是未来几个季度经营趋势向上。

重要观测点:年报披露情况,各公司月度数据,市场消费数据。

3.3.6 生命科学产业链上游周度复盘

(1)生命科学产业链上游周度复盘之指数复盘

生命科学产业链上游暂无wind指数,该板块包括公司我们可分为三大类:耗材服务类、制药装备类、科研仪器类,自2022年以来,投融资数据承压叠加其它宏观因素等,企业经营存在一定挑战,随着业绩增速趋缓相关企业估值逐步有所消化,随着大部分企业经营趋势向好,关注后续上游企业业绩企稳回升趋势。

当周(2.10-2.14)申万医药指数上涨2.71%,生命科学产业链上游公司股价多数上涨,涨幅算数平均值为3.49%,涨幅中位数为1.98%。

2025年初至今申万医药指数上涨2.02%,生命科学产业链上游公司股价多数上涨,涨幅算数平均值为6.38%,涨幅中位数为7.22%,生命科学产业链上游板块跑赢申万医药指数。

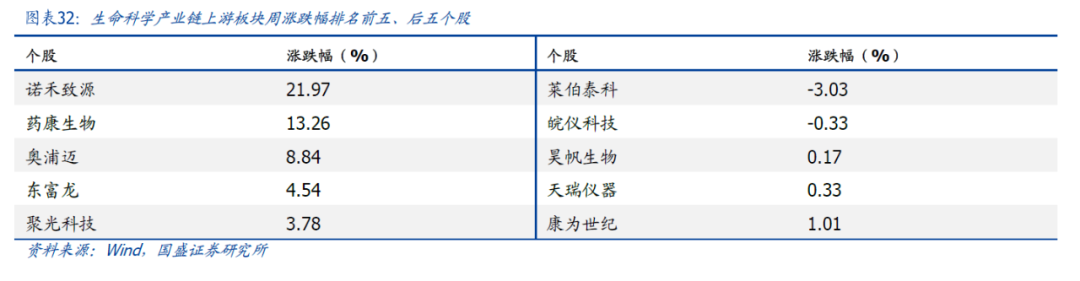

(2)生命科学产业链上游周度复盘之个股涨跌幅

(3)生命科学产业链上游周度复盘之热点聚焦

1)生命科学产业链上游关注的行业问题:

Ø国内投融资数据何时迎来较大回暖,带动早期研发项目量增?

Ø高校研发费用划拨是否有收紧趋势?

Ø对于随研发管线推进产品需求用量迎来较大增加的企业,在手管线推进重要节点跟进;三期及商业化变更进展等;

Ø下游需求压制情况下,行业价格竞争是否加剧,毛利率变化趋势如何?

Ø上游各细分领域市场空间相对有限,国际化打开长期成长空间,海外客户突破及收入占比关注度高。

2)生命科学产业链上游关注个股:

(4)子领域重点事件/重点政策/重点公告/重要数据

本周上游公司无重要公告。

(5)生命科学产业链上游近期观点

1)耗材及服务

短期关注:企业经营拐点。上游大部分企业经历业绩调整后,有望迎来企稳回升。上游相关标的政策免疫且跌幅较大,间歇性会有反弹行情,上游持续性/板块性的机会还需行业景气度回升来支撑。

a.高校科研端:需求逐步恢复但强度有限。此外需关注财政压力下科研经费投入是否受影响(2023年国家统计局R&D经费支出达3.33万亿,同比增速8.1%,维持了较高增长。继续关注2024年R&D投入变化)。

b.工业研发端:客户以早期biotech企业为主,国内投融资数据承压导致企业优化管线,研发投入谨慎,新增管线及项目推进不太乐观。后续景气度还需投融资激发活力。海外早期药物研发推进较稳定。海外占比高的标的可适当关注。

长期逻辑:国产替代 国际化,行业角度关注投融资景气度、竞争激烈程度,个股角度关注SKU扩展、客户拓展、海外收入占比等方面。

2)制药装备:

短期关注:新签订单景气度。代表性企业“合同负债”、“盈利能力”均表现一般,短期“周期股”属性比较难消除,需新增订单持续超预期支撑业绩和股价表现。因为下游药企“降本增效”、“固定资产投资谨慎”等因素,预计新签订单压力较大,产品结构变化等因素可能影响毛利率表现。

3)科研仪器:

短期关注:新签订单景气度。这是未来几年需重视的板块之一,国产替代率低提供业绩弹性空间,卡脖子属性提供估值溢价,少有的景气逻辑细分领域。目前订单受到一定扰动,后续看政策催化及国产替代进程,追踪订单,跟拐点。重点关注聚光科技。

四、医药行情回顾与热点追踪

4.1 医药行业行情回顾

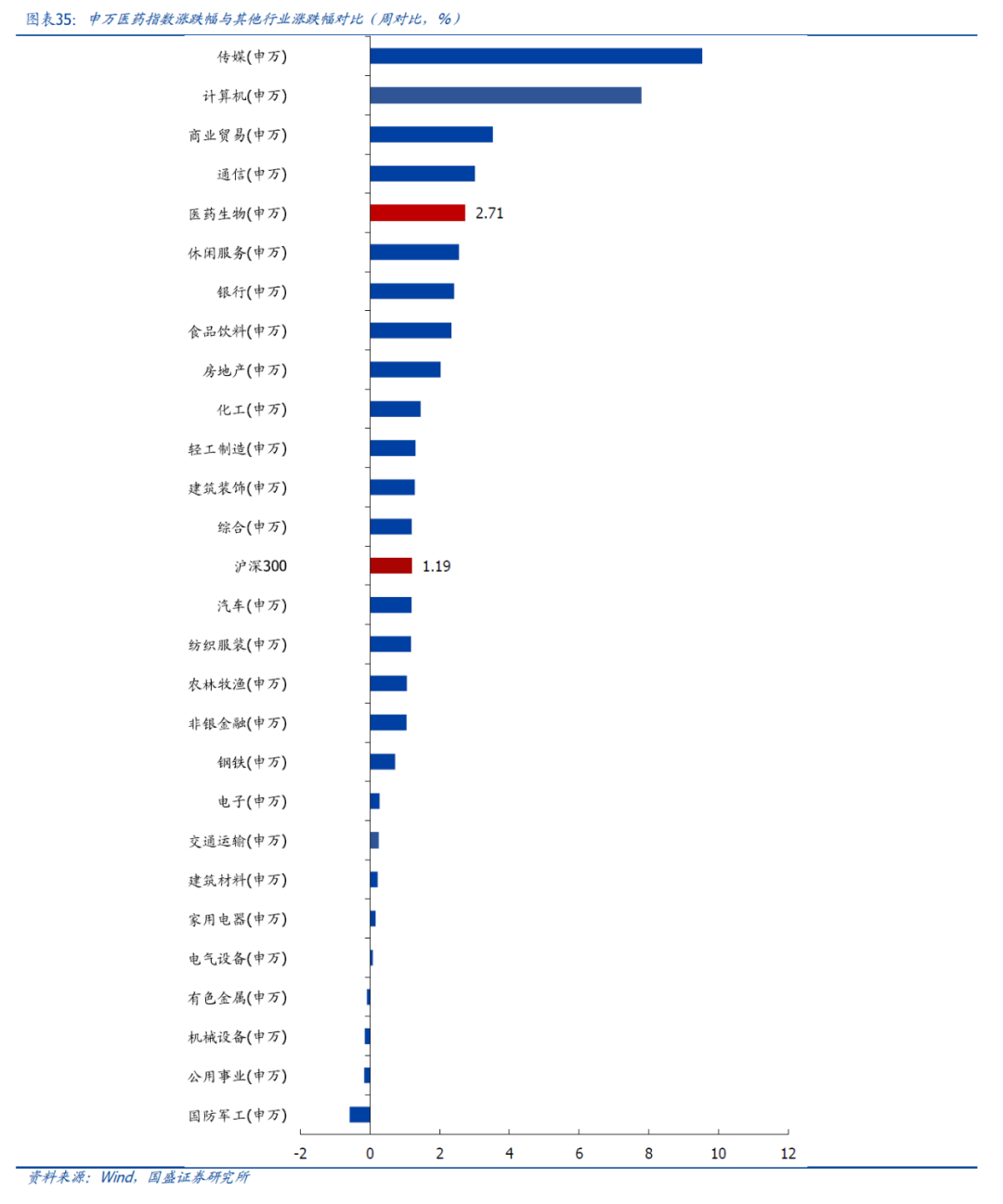

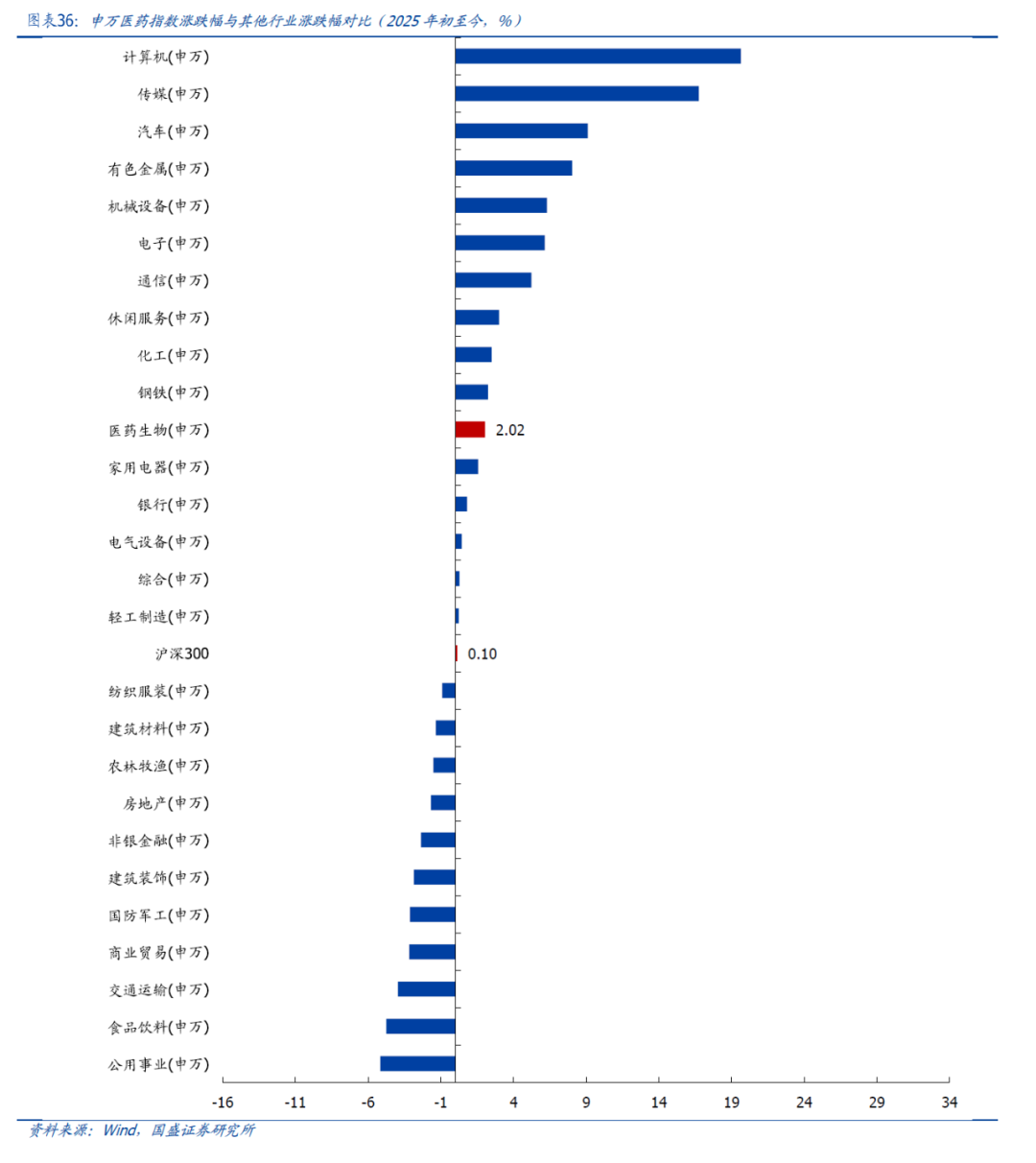

当周(2.10-2.14)申万医药指数环比 2.71%,跑赢创业板指数,跑赢沪深300指数。当周申万医药指数周环比 2.71%,沪深300指数周环比 1.19%,创业板指数周环比 1.88%,医药跑赢沪深300指数1.53个百分点,跑赢创业板指数0.83个百分点。2025年初至今申万医药上涨2.02%,沪深300上涨0.10%,创业板指数上涨3.44%,医药跑赢沪深300指数,跑输创业板指数。

在所有行业中,当周(2.10-2.14)医药涨跌幅排在第5位。2025年初至今,医药涨跌幅排在第11位。

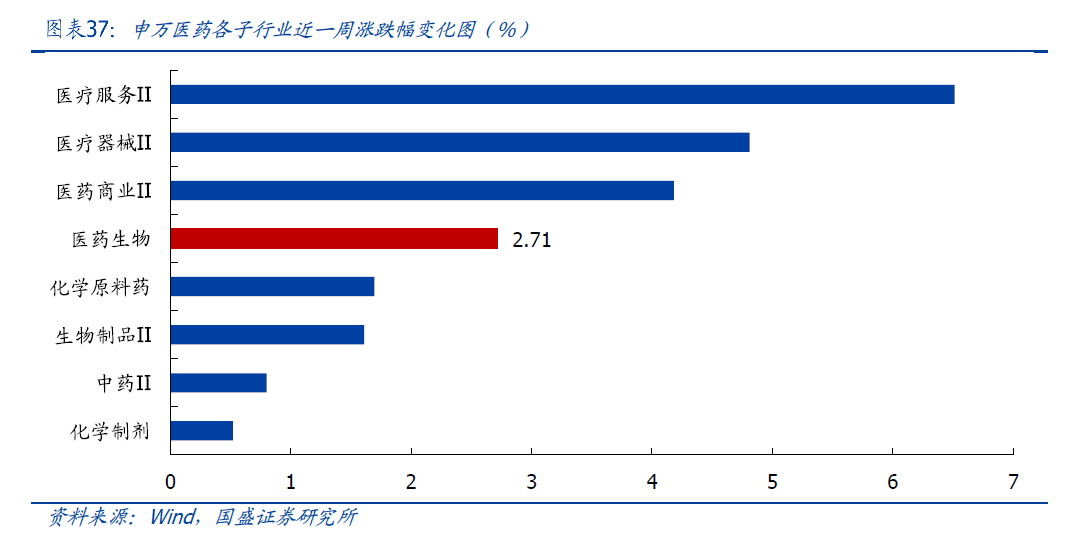

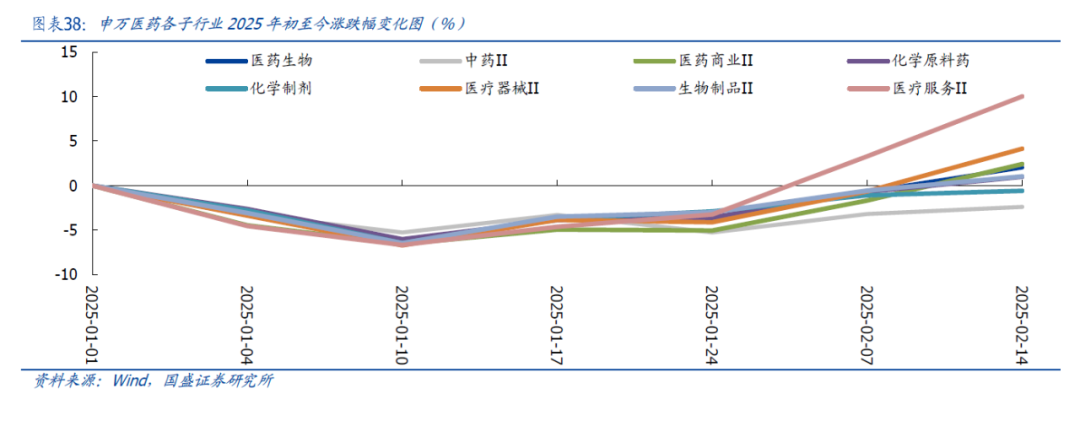

子行业方面,当周(2.10-2.14)表现最好的为医疗服务II,环比 6.51%;表现最差的为化学制剂,环比 0.52%。

化学制剂年度涨跌幅行业内领先。2025年初至今表现最好的子行业为医疗服务II,上涨10.01%;表现最差的为中药II,下跌2.41%。其他子行业中,化学制剂下跌0.60%,医药商业II上涨2.41%,化学原料药上涨0.98%,医疗器械II上涨4.13%,生物制品II上涨1.03%。

4.2 医药行业热度追踪

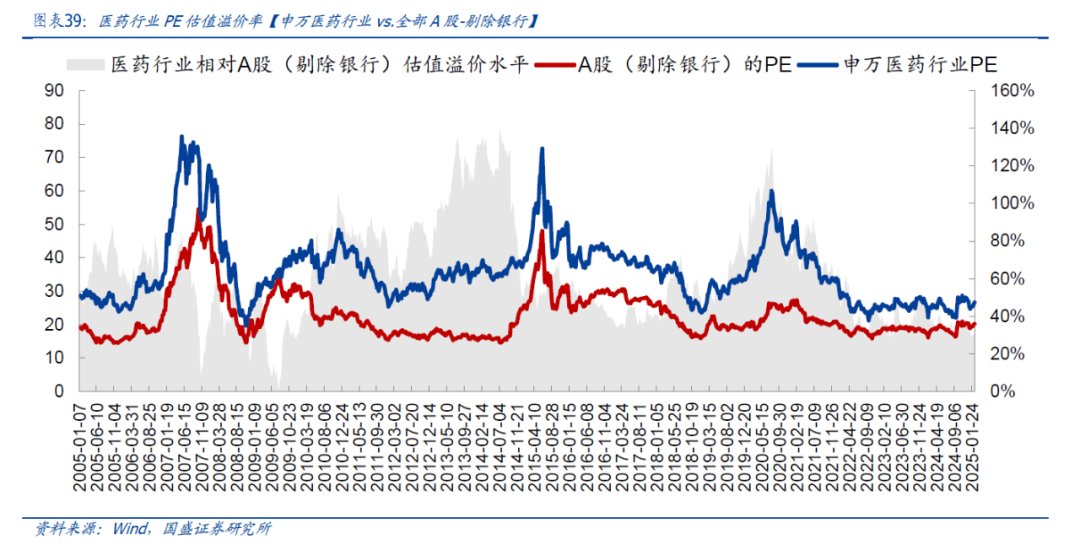

估值水平上升,处于平均线下。当周,医药行业估值PE(TTM,剔除负值)为26.68,较上一周上升0.60个单位,比2005年以来均值(36.21)低9.54个单位,当周医药行业整体估值上升。

行业估值溢价率上升,处于平均线下。当周医药行业PE估值溢价率(相较A股剔除银行)为31.55%,较上一周上升1.48个百分点。溢价率较2005年以来均值(62.37%)低30.82个百分点,处于相对低位。

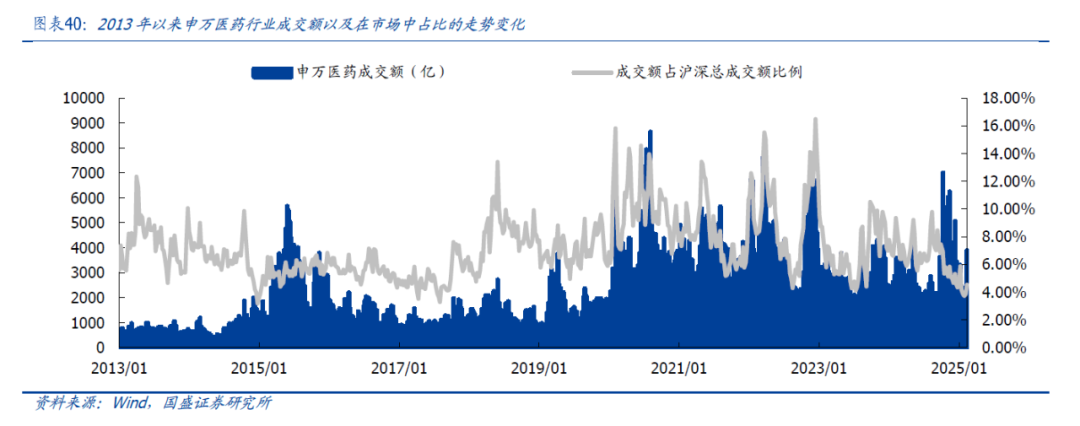

当周(2.10-2.14)医药行业热度较上一周提升。医药成交总额3886.33亿元,沪深总成交额为85787.84亿元,医药成交额占比沪深总成交额比例为4.53%(2013年以来成交额均值为7.18%)。

4.3医药板块个股行情回顾

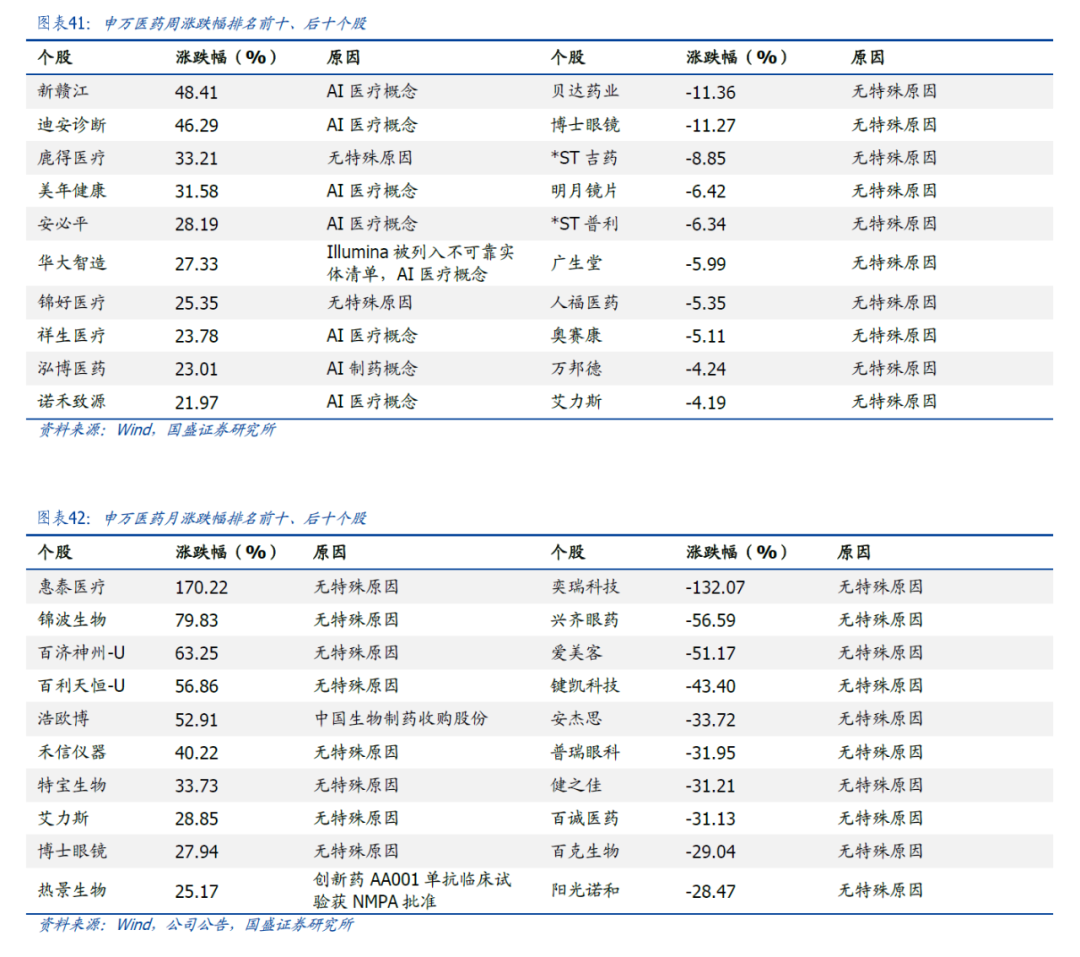

当周(2.10-2.14)涨跌幅排名前5为新赣江、迪安诊断、鹿得医疗、美年健康、安必平。后5为贝达药业、博士眼镜、*ST吉药、明月镜片、*ST普利。

风险提示

1)医药负向政策超预期:近年来,医药领域陆续出台,如仿制药带量采购、高值耗材带量采购、创新药医保谈判等系列政策,与之相关的品种或企业实际经营情况或受到影响,如果后续还有降价等政策出台,相关企业经营可能会遇到阶段性压力。

2)行业增速不及预期:部分板块及产品竞争格局恶化,以及负向政策的扰动,导致增速不及预期。

-------------------------------

VIP复盘网

VIP复盘网