投资要点

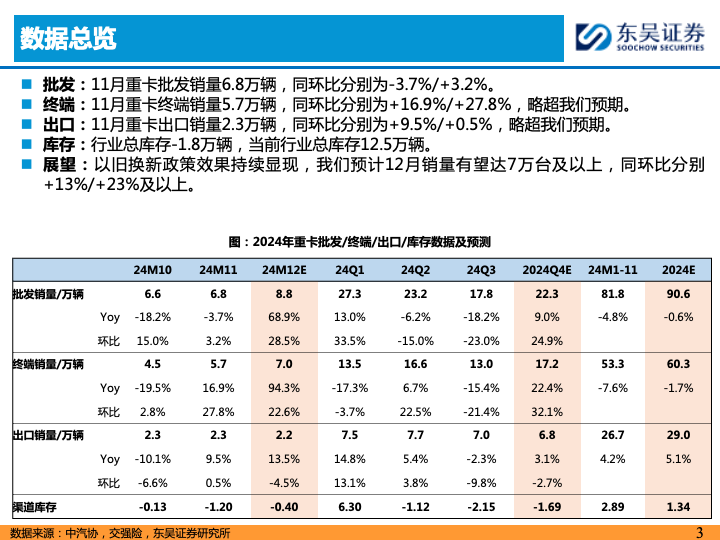

数据概览:

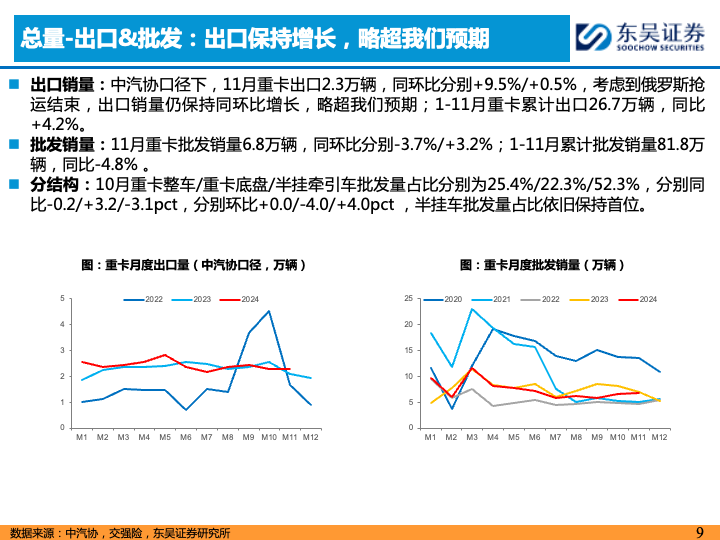

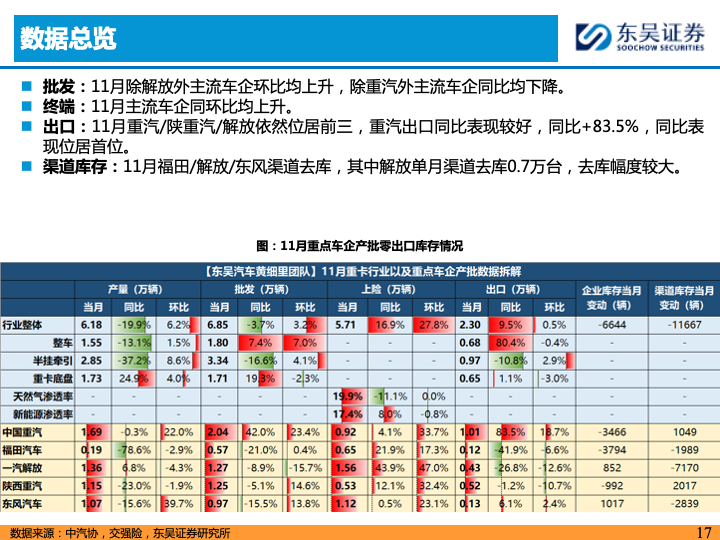

批发:11月重卡批发销量6.8万辆,同环比分别为-3.7%/ 3.2%。

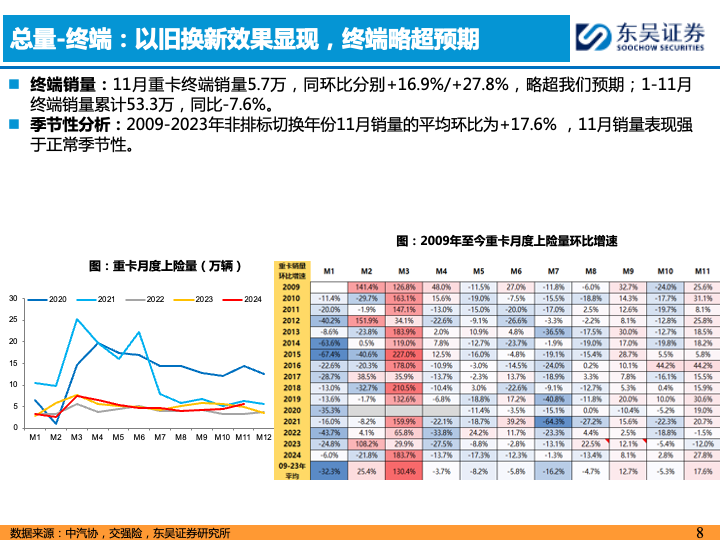

终端:11月重卡终端销量5.7万辆,同环比分别为 16.9%/ 27.8%,略超我们预期。

出口:11月重卡出口销量2.3万辆,同环比分别为 9.5%/ 0.5%,略超我们预期。

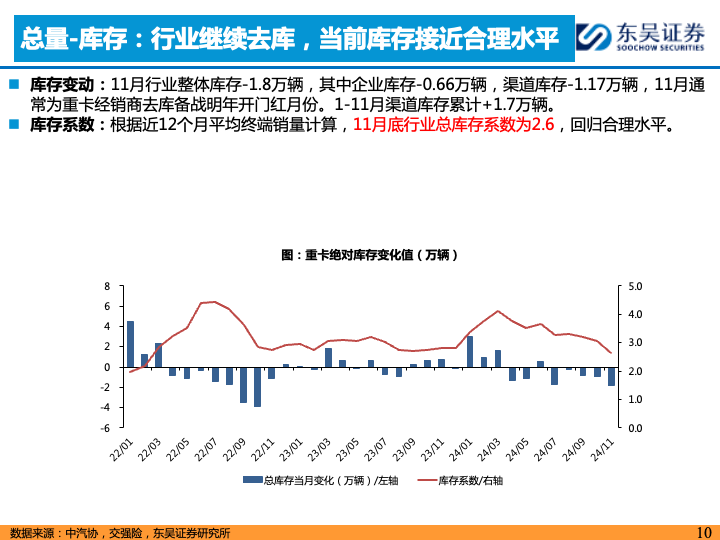

库存:行业总库存-1.8万辆,当前行业总库存12.5万辆。

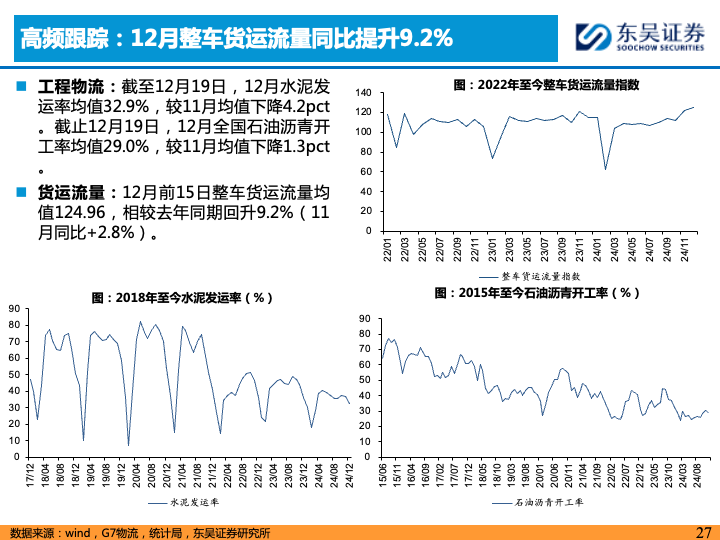

展望:以旧换新政策效果持续显现,我们预计12月销量有望达7万台及以上,同环比分别 13%/ 23%及以上。

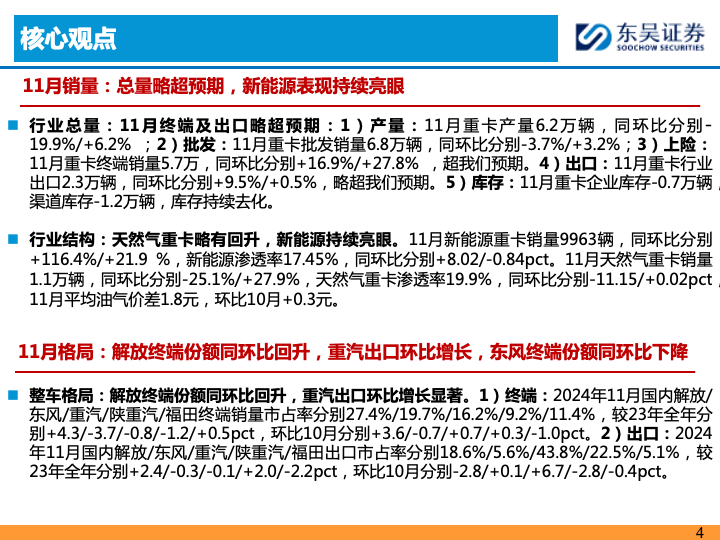

核心观点:

11月销量:总量略超预期,新能源表现持续亮眼

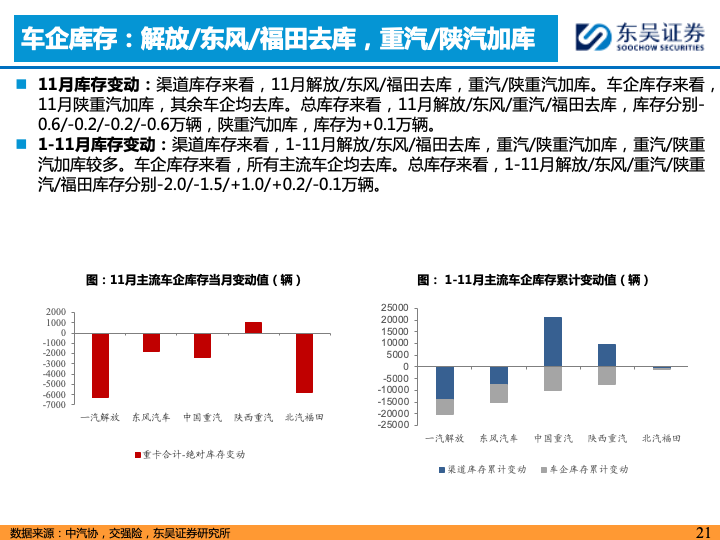

行业总量:11月终端及出口略超预期:1)产量:11月重卡产量6.2万辆,同环比分别-19.9%/ 6.2% ;2)批发:11月重卡批发销量6.8万辆,同环比分别-3.7%/ 3.2%;3)上险:11月重卡终端销量5.7万,同环比分别 16.9%/ 27.8% ,超我们预期。4)出口:11月重卡行业出口2.3万辆,同环比分别 9.5%/ 0.5%,略超我们预期。5)库存:11月重卡企业库存-0.7万辆,渠道库存-1.2万辆,库存持续去化。

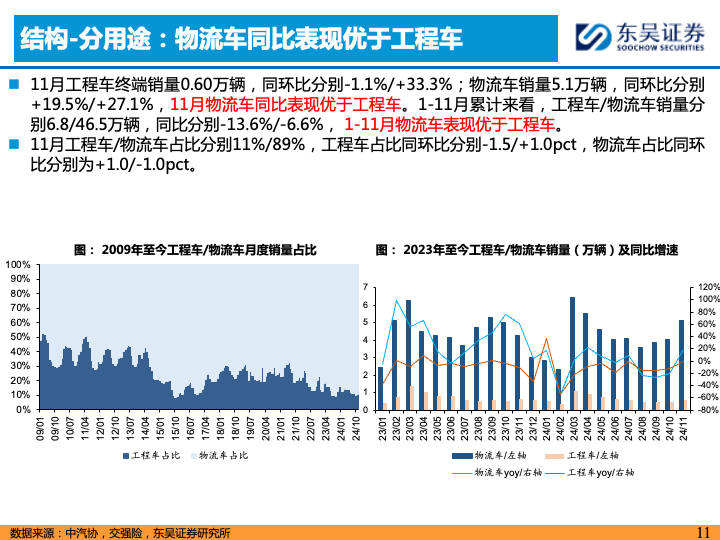

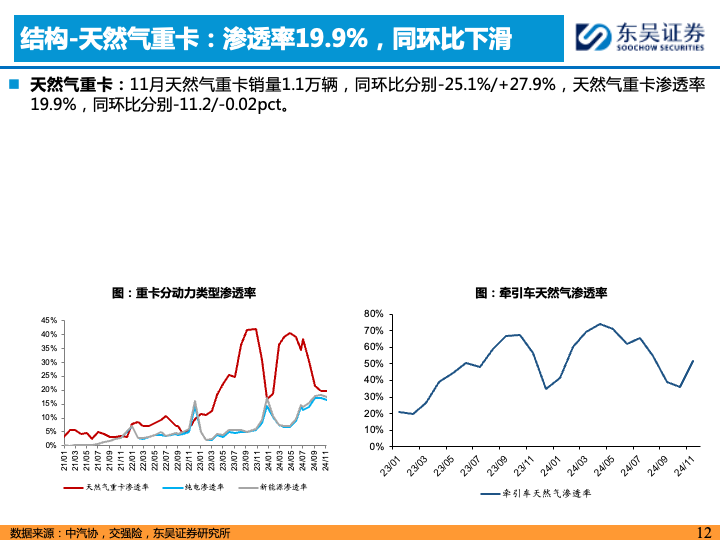

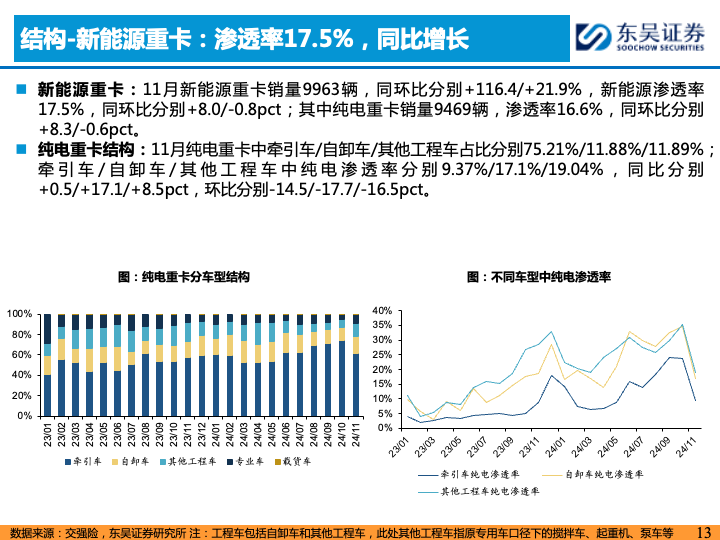

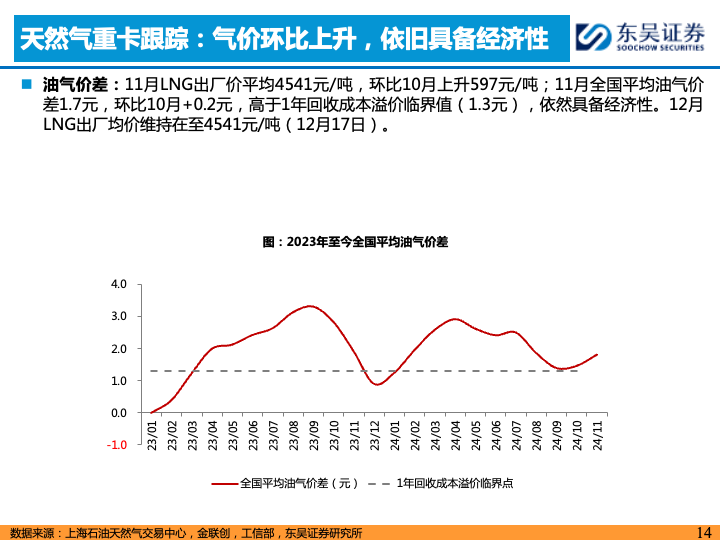

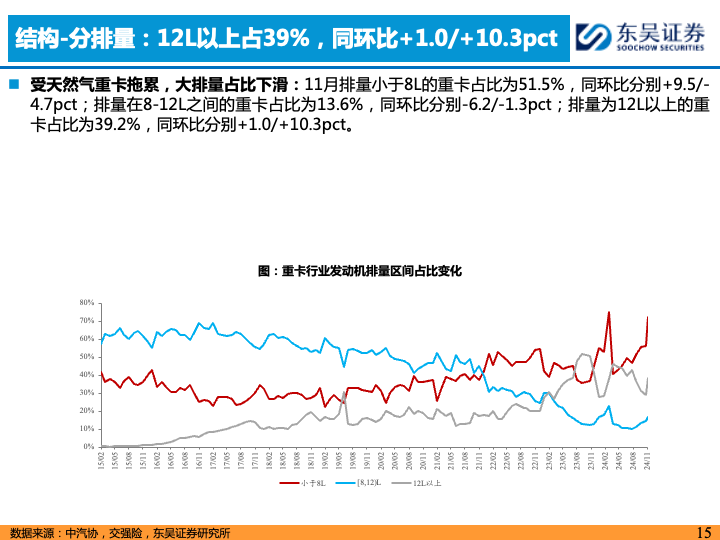

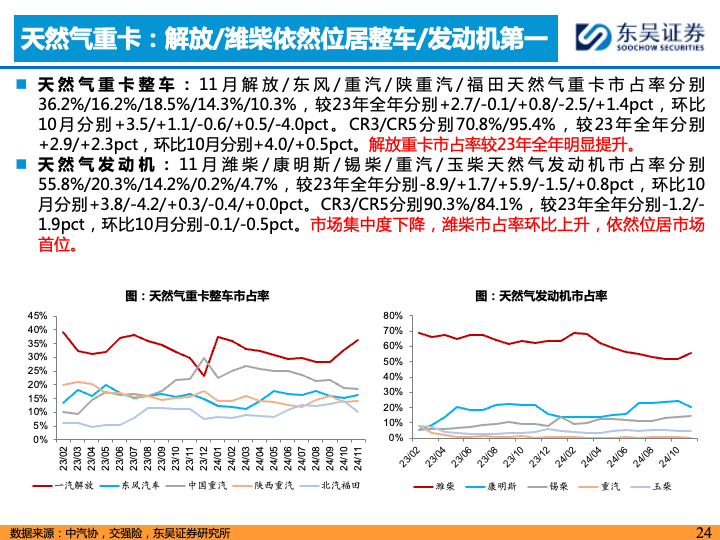

行业结构:天然气重卡略有回升,新能源持续亮眼。11月新能源重卡销量9963辆,同环比分别 116.4%/ 21.9 %,新能源渗透率17.45%,同环比分别 8.02/-0.84pct。11月天然气重卡销量1.1万辆,同环比分别-25.1%/ 27.9%,天然气重卡渗透率19.9%,同环比分别-11.15/ 0.02pct,11月平均油气价差1.8元,环比10月 0.3元。

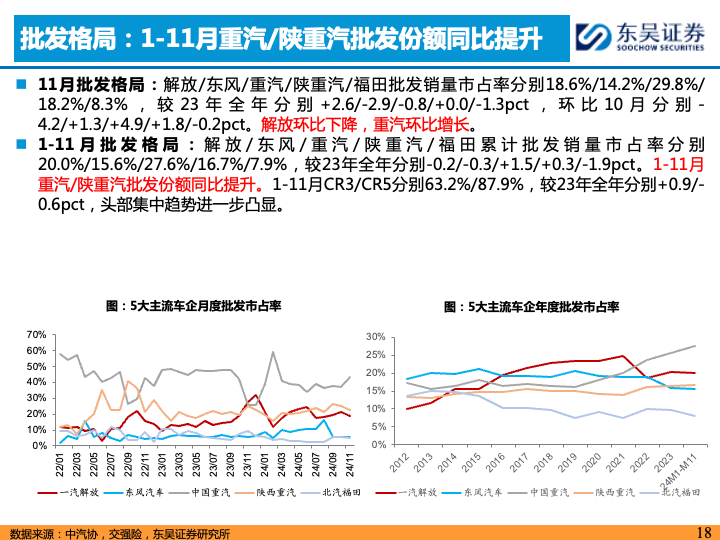

11月格局:解放终端份额同环比回升,重汽出口环比增长,东风终端份额同环比下降

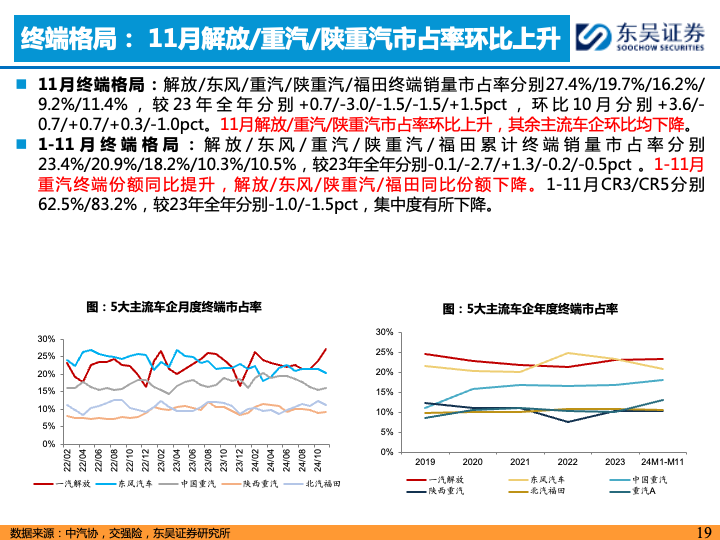

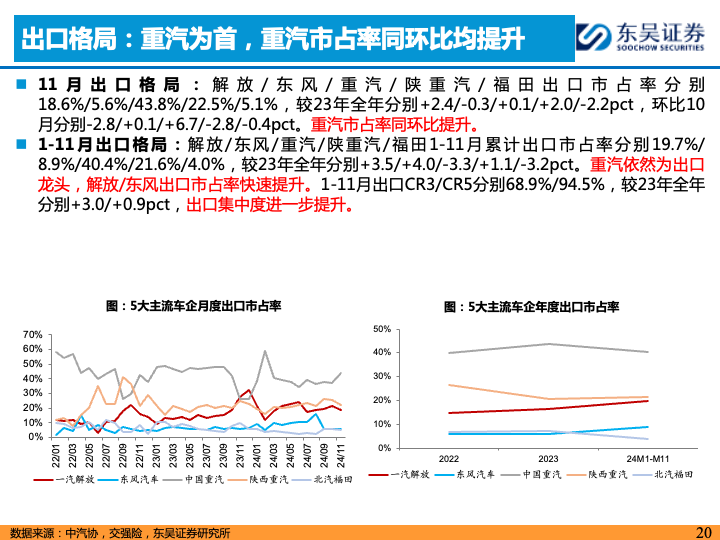

整车格局:解放终端份额同环比回升,重汽出口环比增长显著。1)终端:2024年11月国内解放/东风/重汽/陕重汽/福田终端销量市占率分别27.4%/19.7%/16.2%/9.2%/11.4%,较23年全年分别 4.3/-3.7/-0.8/-1.2/ 0.5pct,环比10月分别 3.6/-0.7/ 0.7/ 0.3/-1.0pct。2)出口:2024年11月国内解放/东风/重汽/陕重汽/福田出口市占率分别18.6%/5.6%/43.8%/22.5%/5.1%,较23年全年分别 2.4/-0.3/-0.1/ 2.0/-2.2pct,环比10月分别-2.8/ 0.1/ 6.7/-2.8/-0.4pct。

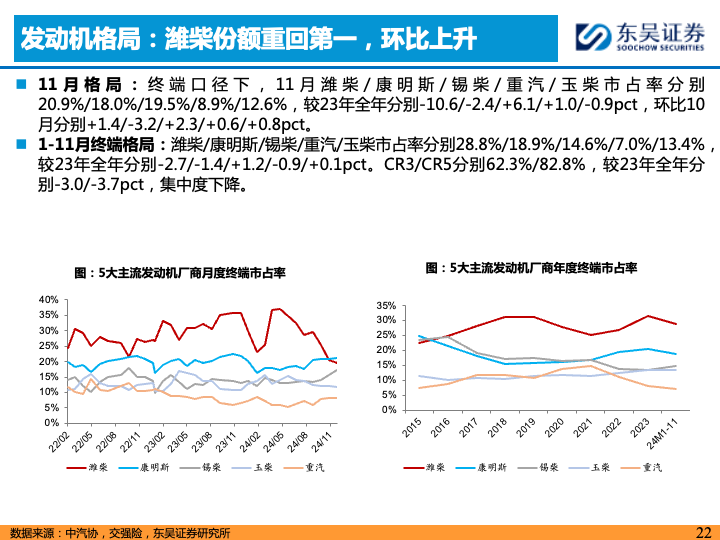

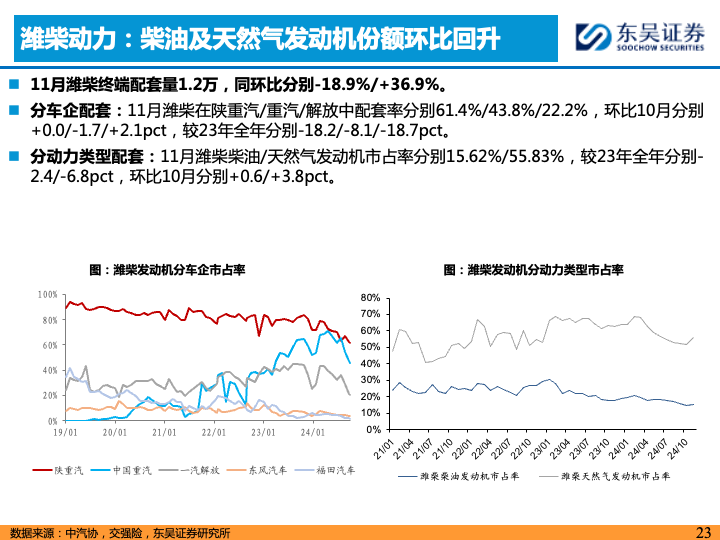

发动机格局:潍柴终端份额同比下降环比上升,柴油/天然气发动机均有提升。1)整体:11月潍柴/康明斯/锡柴/重汽/玉柴市占率分别20.9%/18.0%/19.5%/8.9%/12.6%,较23年全年分别-10.6/-2.4/ 6.1/ 1.0/-0.9pct,环比10月分别 1.4/-3.2/ 2.3/ 0.6/ 0.8pct;2)潍柴:11月潍柴终端配套量1.2万,同环比分别-18.9%/ 36.9%。分车企来看,11月潍柴在陕重汽/重汽/解放中配套率分别61.4%/43.8%/22.2%,环比10月分别 0.0/-1.6/ 1.1pct,较23年全年分别-18.2/-8.0/-19.7pct。分燃料类型来看,11月潍柴柴油/天然气发动机市占率分别15.62%/55.8%,较23年全年分别-6.6/-8.9pct,环比10月分别 0.6/ 3.8pct。

投资建议及风险提示:

投资建议:国三政策效果显现,年底反弹如期到来。24Q4重卡板块投资优选低估值 内需弹性标的【中国重汽A 潍柴动力 一汽解放 福田汽车】,低估值 出口强α标的【中国重汽H】。

风险提示:国内重卡行业复苏不及预期,天然气价格上涨超出预期。

VIP复盘网

VIP复盘网