摘要

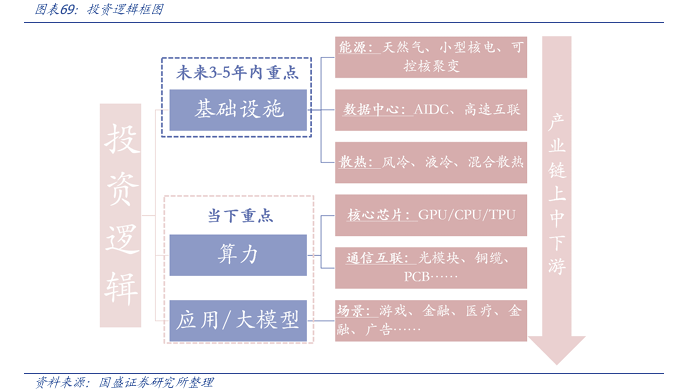

站在当前时点,我们重新评估AGI的发展趋势和投资者预期。市场以算力为起点,延伸出GPU、光模块、交换机、存储等赛道,并借力海外映射,对AI应用翘首以盼,但忽略了当算力放量时对上游基础设施的拉动。如果说应用是爆发力最强的方向,那基础设施便需久久为功,不仅是液冷散热,对能源的需求才是根本,这也是本文的出发点。

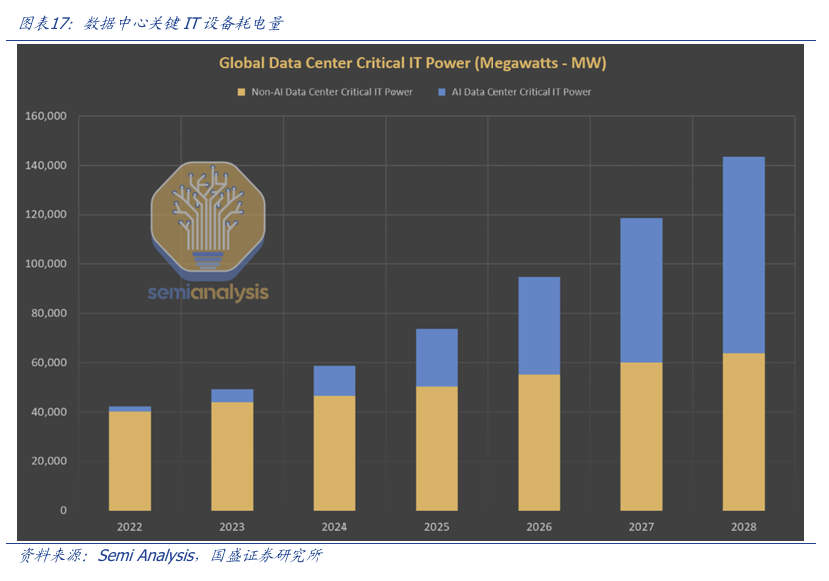

边际变化:AIDC与传统数据中心最大的区别点之一,在于用电水平大幅提高。AIDC具有数据量大、算法复杂以及24/7即时响应的特点,因此与传统的数据中心相比,AIDC需要消耗大量电量。随着AI的迅速发展,预计集成大语言模型的AI软件将会迅速发展,训练需求和推理需求共振,未来数据中心用电量将大幅提升,AIDC会成为新一代“电老虎”,数据中心消耗电力的比重会进一步提升。SemiAnalysis预测,全球数据中心关键IT电力需求将从2023年的49GW激增至2026年的96GW,其中AI将消耗约40GW。Vertiv指引在未来五年内,数据中心耗电量将增加100GW,到2029年全球数据中心电力需求增至140GW。

困境:美国电网难以支撑AI算力发展。相比于数据中心的建设速度,目前美国电网建设速度相对缓慢,且发电容量有限,因此短期内美国将面临AI发展下的电力需求困境。目前美国电力供应面临基础设施建设周期长、基建设施短缺、劳动力紧张、从业人员缺乏经验、建设电网需要协调多方利益相关者等阻力。而AI的迅速发展已导致部分地区电力供应短缺,北美公用事业公司Dominion Energy表示,其可能无法满足弗吉尼亚州的电力需求,导致全球增长最快的数据中心枢纽建设项目推迟多年。

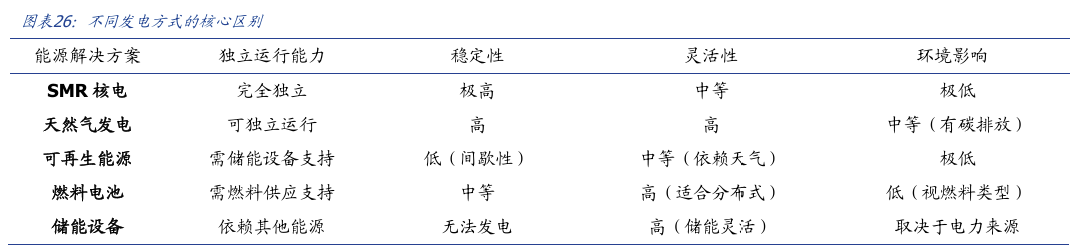

解决方案:短期-天然气,中期-SMR核电,远期-可控核聚变。AI的崛起正在将资源竞争引向算力 能源。在AI驱动的数字世界中,算力是迭代和创新的基础,而能源则是支撑这些算力运转的关键。短期内,天然气结合燃料电池为数据中心提供灵活且高效的发电方案,满足当前快速扩张的需求。中期来看,小型模块化反应堆(SMR)因其稳定性和适应分布式部署的特性,成为应对数据中心功率瓶颈的关键路径。远期而言,可控核聚变有望彻底突破能源供给限制,为未来的算力生态提供无限、清洁的动力支持。在这一进程中,从能源技术的持续创新到算力生态的高效协同,不仅推动了AI技术的飞跃,也重塑了能源与计算深度融合的未来格局。

我们认为,目前尚处于算力之战,但展望未来5年,能源基础设施之争或将成为主流。短期来看,今年三季度CSP巨头资本开支均创新高,且倾向于算力侧,而未来5-10年,结合AI算力投资持续加码和美国目前的电力供应现状,我们认为美国目前电力持平的时代即将结束,算力之战将逐步转变为能源之争。亚马逊、微软、谷歌等算力巨头对SMR等核电项目的投资计划已初步证明了这一点,IT巨头的加入将大幅引进新技术并加速迭代,相关能源基础设施的投资机会将逐步显现。

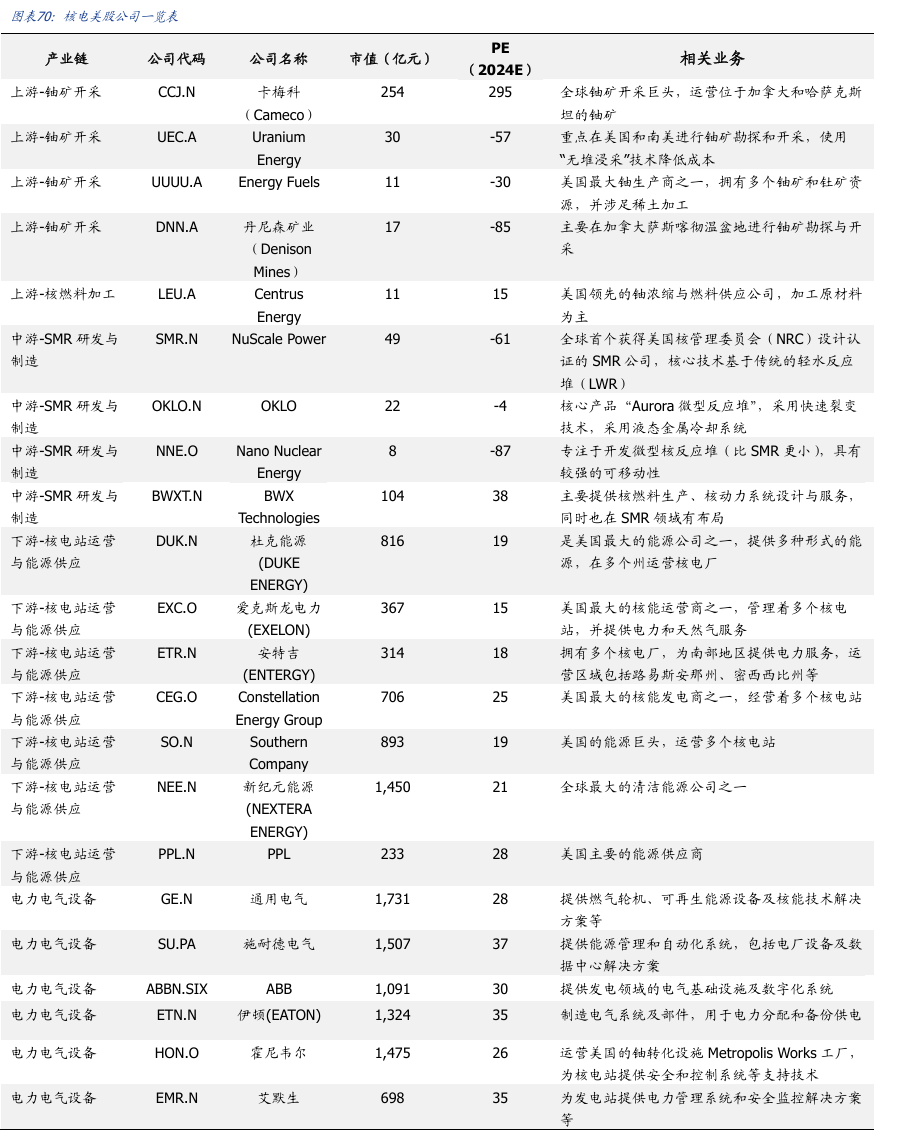

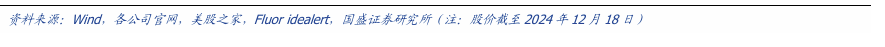

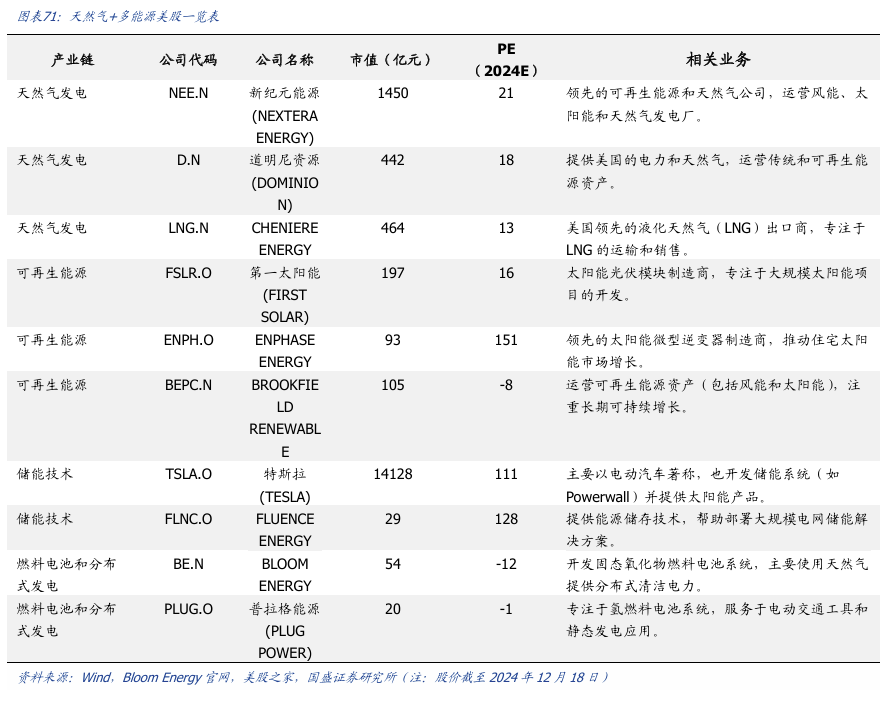

投资建议:综上所述,能源是科技竞争的下一场战役,正如液冷从可选到必选的过程一样,AI上游基础设施赛道也正在从传统行业走向核心科技配套,抢占布局先机是未来胜出的关键。建议关注美股核心标的ETN、EMR、SMR、OKLO、NNE、BE等,A股在核电、天然气及基建供应链建议关注中国广核、中国核电、新天然气、中广核矿业、金盘科技、英维克、麦格米特、能科科技、科华数据、欧陆通、壹石通等。

风险提示:技术与监管风险,高资本需求与融资压力,市场需求与竞争风险

投资要件

OpenAI创始人Sam Altman在访谈中曾说过一句话:未来的两种重要资源,将是算力和能源。AI对性能的追逐,在算力领域已经逐步呈现白热化,而下一阶段竞争的核心因子,将在能源基础设施上初步显现。

【从算力到能源:科技竞争的下一场战役】

人工智能的崛起更直接地将资源竞争引向算力和能源。在AI驱动的数字世界中,算力是迭代和创新的基础,而能源则是支撑这些算力运转的关键。“未来最重要的两种资源是算力和能源”,这一趋势从算法优化到硬件突破,再到当前对高效能源系统的需求,将贯穿AI技术发展的每一阶段。

【算力的加速需求与硬件极限】

AI算力的需求呈指数级增长。以英伟达H100 GPU为例,60 TFLOPS的计算能力正在推动大模型的规模化训练,算力激增带来了巨大的能耗挑战。Vertiv预计,到2029年,全球数据中心的总装机功率需求预计将从40GW飙升至140GW,而数据中心每MW价值量将从250-300万美元提高到300-350万美元。英伟达下一代产品Rubin ultra单机柜高达1MW以上的功耗也表明,AI算力提升正对电力基础设施施加前所未有的压力,算得多快很大程度上依赖于功率大小。

【能源瓶颈的突显与基础设施的挑战】

数据中心的扩张暴露了电力供应体系的脆弱性。Elon Musk曾经指出,变压器等关键电气设备的生产能力难以满足当下AI需求,而这种电力基础设施的短缺还会进一步放大电网负载的摆幅效应(load fluctuation),尤其是在AI训练峰值期,功率需求可能瞬时超过平均负载的数倍,高峰低谷的用电模式对能源系统的稳定性构成巨大威胁。这种瓶颈在AI发展的初期并不明显,而随着集群规模扩大、AI应用放量将愈发明显,Sora的落地过程就能看出这样的窘境。

【能源技术革新与算力生态协同】

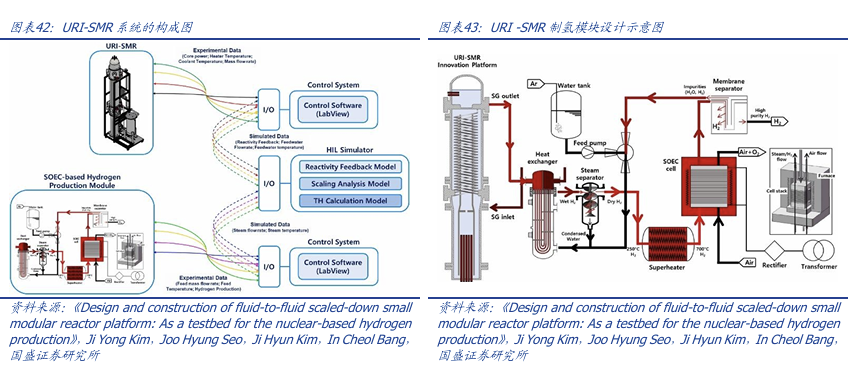

在算力需求飞速增长的背景下,能源瓶颈正成为限制AI发展的核心障碍。核能,尤其是小型模块化反应堆(SMR),逐步显露头角,成为适配AIDC的最佳方案之一。以OKLO\Nuscale为代表的新兴核能企业正在开发微型反应堆技术,Google和Microsoft等云服务提供商已经启动SMR项目布局,目标是通过分布式小型核电站为未来的数据中心供电,提供持续、稳定的算力支持。天然气 燃料电池/清洁能源/储能等方案也作为快速落地的选项之一,积极推进中,以Bloom Energy为代表的初创公司也借助行业东风快速崛起。

从投资角度看,市场对算力的重要性已有认知,对应用的落地也翘首以盼,不断寻找映射,而忽略了AI基础设施的重要性,这不仅仅是液冷、机房的机会,更大的视角来看,下一阶段的竞争,正在各个能源(天然气、核电等)领域逐步蓄力。

1、“电老虎”AIDC与薄弱电网

1.1 用电:AIDC下一个短板

1.1.1 美国用电的供与需

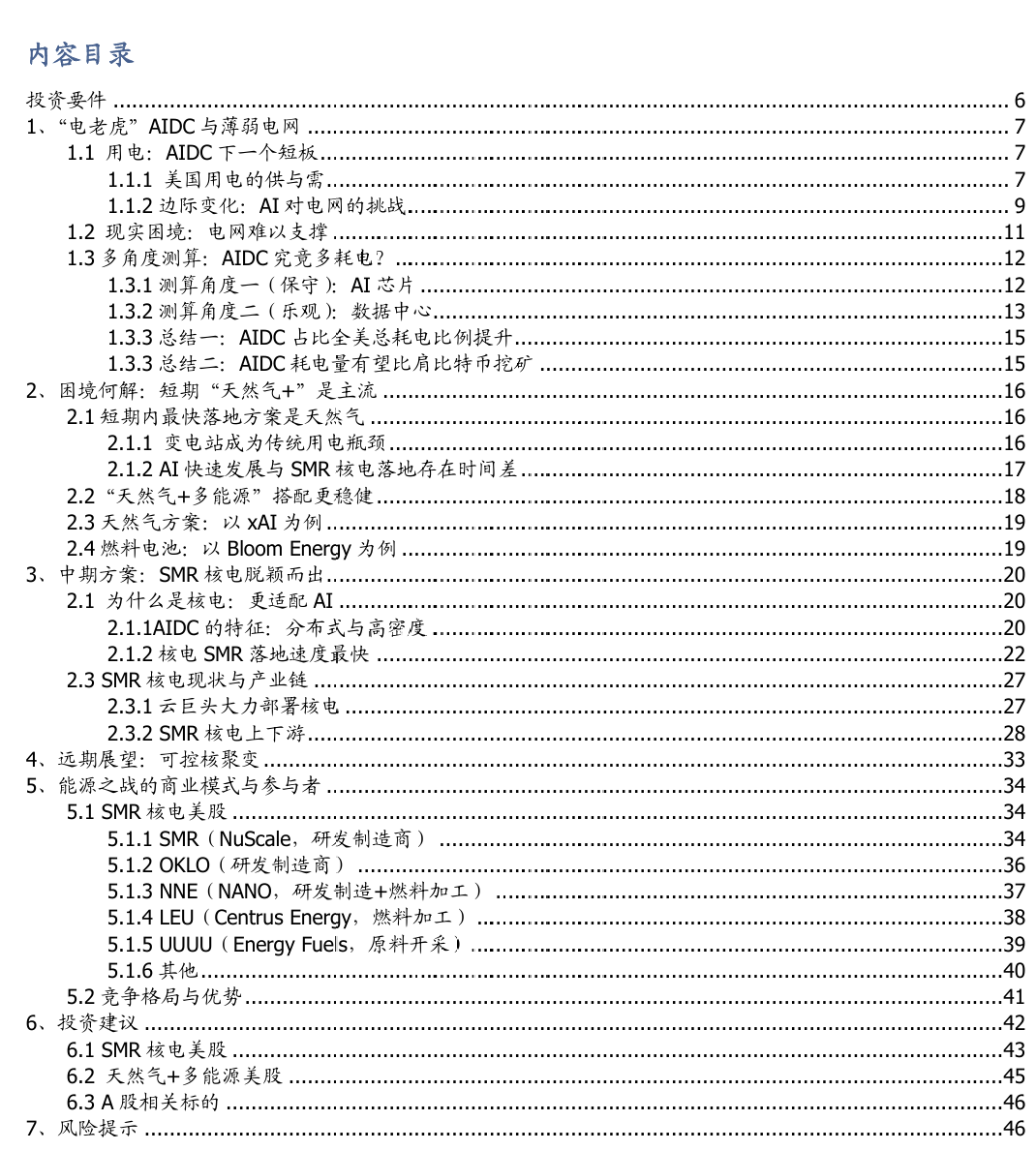

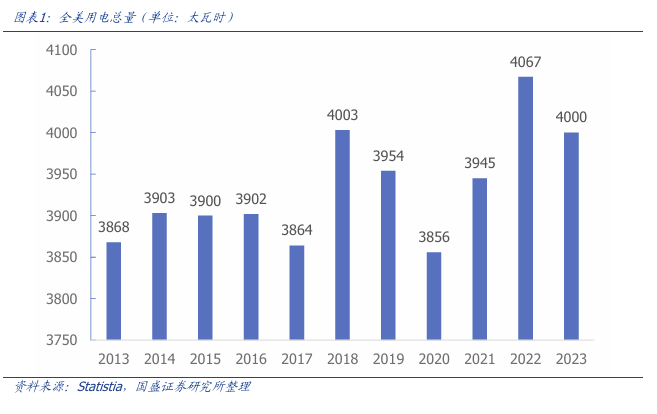

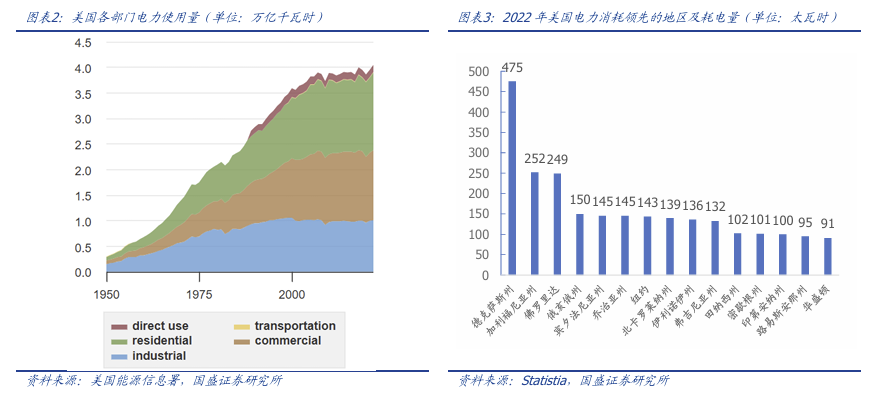

需求侧:数据中心已经是“烧电大户”,用电量占比达到全美4%。2023年美国数据中心合计功率约19GW,按此估算全年耗电量约166TWh(太瓦时),在全国用电量中占比4%。

数据中心烧电166 TWh,超过纽约市全年耗电量,相当于1538万家庭用户全年耗电量。分地区来看,22年纽约全年耗电量143.2TWh,德州全年耗电量475.4TWh,加州251.9TWh,佛罗里达248.8TWh,华盛顿90.9TWh,美国数据中心全年耗电量超过纽约市全年耗电量。而2022年每位住宅用户的年平均用电量为10791kWh,照此估算,166TWh相当于约1538万家庭用户一年的耗电量。

*1 TWh = 1000 GWh = 10^6 MWh = 10^9KWh

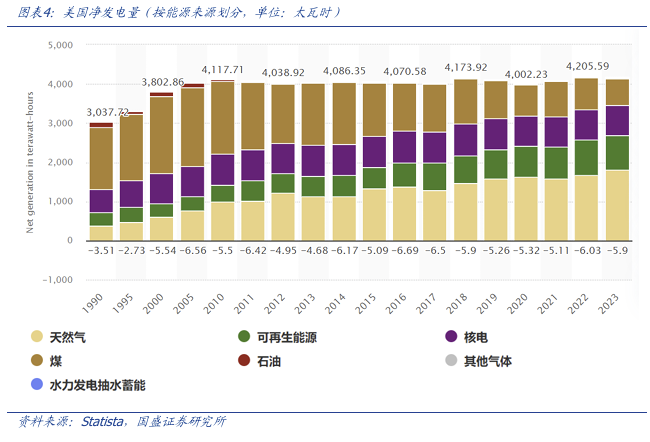

供给侧:美国全年的发电量较为固定,目前仍以火电为主要来源,新能源发电增速较快,核能占比进一步提高。美国全年的发电量大约在4000-4300太瓦时(TWh)之间,其中2023年火电(燃煤、天然气、石油)占比约60%,是主要能源来源;新能源发电(风能、太阳能等)近年来快速增长占比达到21%;核能约占19%,占比进一步提高。

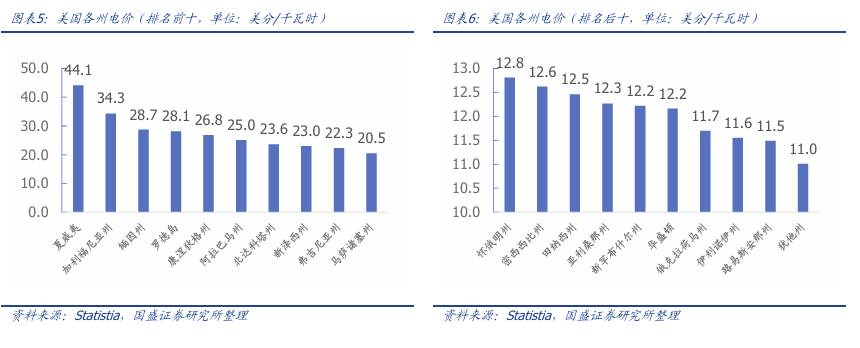

电价:美国是全球电价最低的国家之一,且个别州因为能源优势有更低的电价水平。美国电力消费结构主要划分为4个领域:居民、商业、工业和运输。2024年9月居民用户电价为0.17美元/千瓦时(约折1.24元/千瓦时,汇率截至12月13日),商业用户电价为0.135美元/千瓦时(约折0.98元/千瓦时);工业用电价为0.09美元/千瓦时,运输用电价为0.13美元/千瓦时,2023年批发电价为0.036美元/千瓦时。而一些州因为其能源优势电价水平较低,截至2024年4月,德克萨斯州(天然气和可再生能源丰富)的电价约为0.147美元/千瓦时、路易斯安那州(能源资源丰富)约为0.115美元/千万时、田纳西州(水电资源丰富)约为0.125美元/千瓦时。一些较为耗电的大型基建比如数据中心等,往往在低电价省份建设,上述州府也成为当今算力产业集中地。

数据中心全年用电成本测算:按照批发价0.036美元/千瓦时估算,美国数据中心(AI尚未大规模应用情况下)一年耗电166TWh,预估需要约60亿美元。

1.1.2边际变化:AI对电网的挑战

【挑战一:用电总量大幅提升】

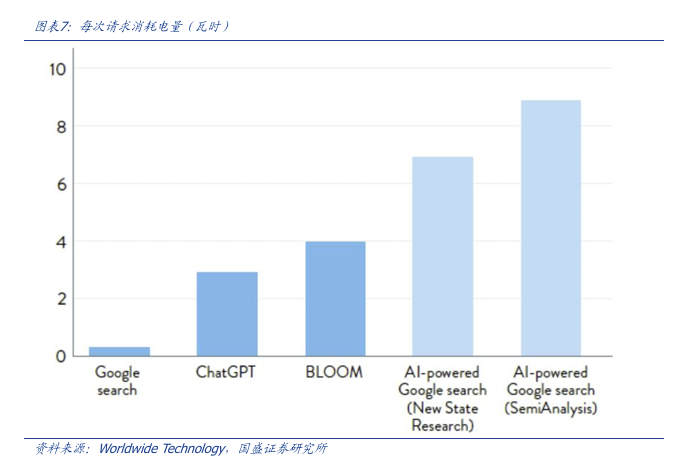

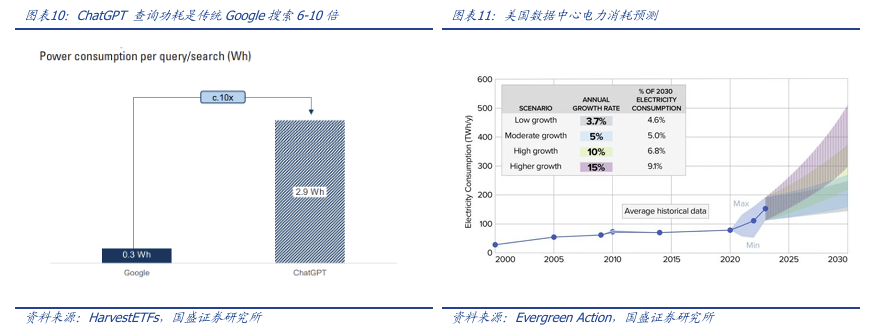

与传统的数据中心相比,AI数据中心需要消耗大量电量。主要原因是数据量的大幅增长、复杂的算法以及24/7即时相应的需求。例如,一个Google传统搜索的请求消耗约0.3Wh,而一个ChatGPT请求需要消耗2.9Wh,为前者的十倍;《焦耳》上发表的一篇论文称,如果谷歌每一次搜索都使用AIGC,其用电量将上升到每年290亿KWh,这将超过肯尼亚、克罗地亚等许多国家的总用电量;根据纽约客杂志报道,ChatGPT每天消耗超过50万KWh。

【挑战二:用电摆伏加剧】

现象: AI数据中心(无论是训练还是推理)电流需求高度瞬变,会在几秒内出现巨大的摆幅。随着神经网络模型任务负载的增加或减少,电流需求会有剧烈波动,每微秒变化甚至可达 2000A。

原理:1)高峰负载波动:AI模型的训练和推理对算力需求巨大,但并非持续运行,模型训练启动时会出现高峰负载,而低谷时则维持基础运行,导致用电摆伏;2)资源动态调度:AI任务具有周期性,例如大规模训练需要集中资源,而推理阶段相对分散,这使得功耗曲线更加不稳定;3)实时响应需求:生成式AI和大模型应用需要低延迟和高吞吐,驱动基础设施实时扩展,进一步放大功耗波动性。

结果:影响电网稳定性。电网设计并不适应摆伏过大,电网基本针对用电负荷进行设计,希望看到一个比较平稳、有规律的缓慢变化的负载,例如,用电负荷100GW的用电设备接入电网后可能会有两条200GW的传输线进行供电,两条传输线有一条传输线正常就可以保证运行。而AI用电特征会在几秒内出现巨大摆幅,这种剧烈波动可能会影响电网的稳定性。

【挑战三:后续用电需求更大】

AI数据中心的推理由于用户的大量请求,会比训练更消耗能源。目前,谷歌已在今年上半年宣布将加入新的AI功能完善搜索体验,将推出基于Gemini的AI Overviews,该功能已面向部分用户开放试用;微软推出名为Microsoft Copilot的个人AI助手,并已将ChatGPT集成到Bing中。而目前谷歌搜索引擎的访问量已经达到每月820亿次,Office商业产品的付费用户数量已超过4亿,庞大的用户基数意味着训练好的大模型如果集成到公司产品中,用户请求数将大量增长,AI即时响应次数激增,导致模型推理耗能超过训练耗能。根据麦肯锡估计,直到2030年美国数据中心电力负载可能占所有新增需求的30%至40%。

结论:随着AI的迅速发展,预计集成大语言模型的AI软件将会迅速发展,训练需求和推理需求共振,未来数据中心用电量将大幅提升,AIDC会成为新一代“电老虎”,数据中心消耗电力的比重会进一步提升。

1.2 现实困境:电网难以支撑

经济发展结构决定了北美电网基建较为薄弱。近20年来,美国电力需求与经济增长脱钩速度急剧加快。自2010年以来,美国经济累计增长24%,而电力需求却几乎保持不变,2023年,美国电力消耗甚至比2022年下降了2%。其本质是区别于国内经济主要靠工业和服务业带动,美国的经济增长主要并不依靠用电或能源的消耗,而主要依赖于高科技产业,能源消耗较低。且效率的提高(主要是用荧光灯和 LED 取代白炽灯)已经抵消了人口和经济增长带来的电力需求,使得公用事业公司和监管机构没有扩大电网或发电能力。

现状:缺时间、缺人、缺基建、缺经验、阻力多。

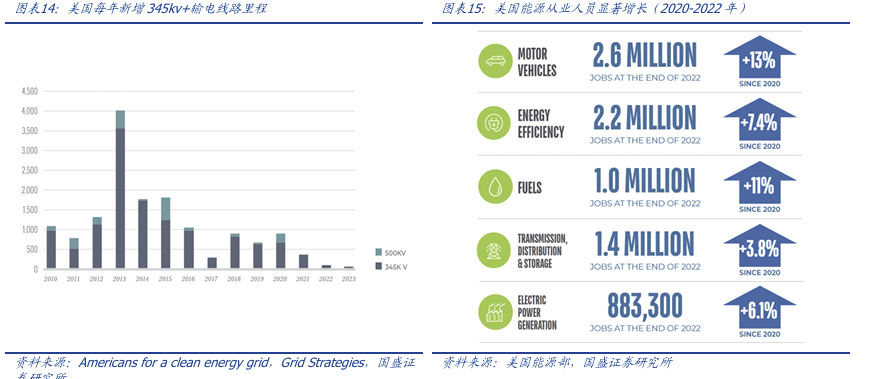

缺时间:建设一个数据中心大概要两年时间,但是电网的建设要慢得多,建设一个发电站可能需要三五年的时间,而建设一条长距离的高容量的传输线,则需要 8 年甚至 10 年的时间。根据美国区域输电组织MISO的说法,其正在规划的18个新输电项目可能需要7到9年的时间,而历史上类似的项目需要10到12年。据此推断,电网的建设速度很可能无法追赶 AI 的增长速度。

缺基建:根据美国的电力投资趋势,从2016年到2023年,美国公用事业的资本开支显著增加,尤其是发电、配电和输电领域,电网投资从2018年开始提速,主要由于制造业回流对电力需求的推动,在这种背景下,美国依旧没有大规模扩建电网,根据Grid Strategy出具的调查报告,2010-2014年美国平均每年安装1700英里的新高压输电里程,但在2015-2019年下降到每年仅645英里。

缺人:劳动力紧张也是一个制约因素,尤其是实施新电网项目所必需的电气专业工人的短缺问题。根据麦肯锡的估计,根据预计的数据中心建设和需要类似技能的类似资产,美国可能出现40万名专业工人的短缺。

缺经验:对于美国来说,整个电力行业的从业人员,在过去 20 年中没有见过电力需求的大规模增长,而且这 20 年很可能意味着有整整一批工程师、工作人员都没有大规模建设新电网的经验。

阻力多:电网的建设需要电站、传输线等基础设施,而这些可能需要无数利益相关者共同努力,就线路走向和承担费用达成妥协。

结论:相比于数据中心的建设速度,目前美国电网建设速度相对缓慢,且发电容量有限,因此短期内美国将面临AI发展下的电力需求困境。比如,北美公用事业公司Dominion Energy表示,可能无法满足弗吉尼亚州的电力需求,导致全球增长最快的数据中心枢纽建设项目推迟多年。而根据Wood Mackenzie机构的说法,在电力行业,新的基础设施规划需要5到10年的时间。此外,大多数州公用事业委员会在经济增长环境中监管经验不足。由此推断,未来几年电力能源可能将成为AI发展的最大制约因素之一。虽然市场关注可控核聚变等创新方案,但远水解不了近渴,形成短期、中期、长期的综合解决方案是必然。

1.3多角度测算:AIDC究竟多耗电?

*总电量(GWh)=总功率(GW)×时间(h)

*总功率(GW)=IT设备功率(GW)×PUE(能效比)

1.3.1测算角度一(保守):AI芯片

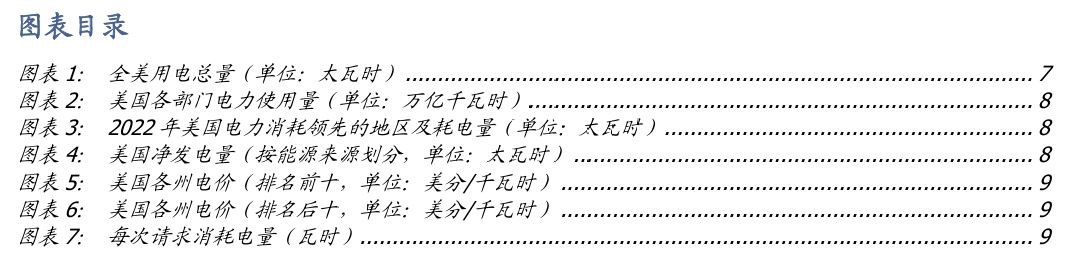

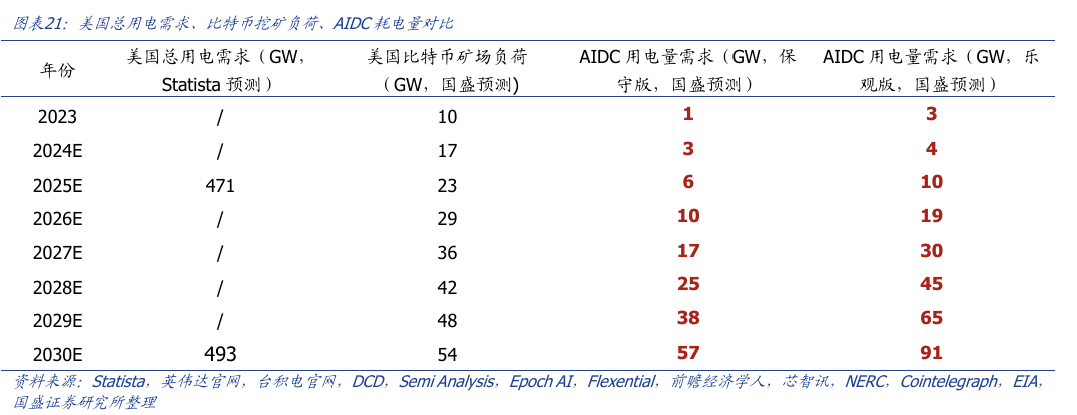

测算逻辑:测算角度一是从芯片数量角度出发,推演到2030年,再用芯片数量*芯片功耗来预测用电总量,未考虑服务器整体功耗会大于单芯片*数量,未考虑将来芯片升级迭代后可能发生的单芯片功耗提升情况,因此我们认为测算角度一属于“保守型”测算,测算数据是几种方法中较小的,2030年AIDC用电需求为57GW。

在用GPU、TPU数量:根据DCD报道,2023年英伟达、AMD和英特尔三家企业数据中心GPU总出货量预估为385万个,2023年为谷歌生产的TPU数量预计为93万个。进一步追溯供应链,台积电预测,2024至2029年AI服务器制造的需求的同比增长率约为50%。以此计算,2030年GPU出货量约为6578万,TPU出货量约为1589万。而根据英伟达官方说法,大部分H100、A100的使用寿命平均为5年,因此我们假设2030年在用芯片数量为26-30年芯片出货量的总和,因此2030年在用GPU、TPU数量约为17136万和4139万。

GPU、TPU功耗: H100 NVL的最大功率可达到800W。则2030年预计将有17136万个GPU,假设GPU、TPU能耗占IT设备总能耗的90%,假设美国占比34%,利用率为80%,PUE为1.3计算,2030年美国AIDC中GPU电力需求约为54GW(GPU数量*GPU功耗*美国占比*PUE*利用率÷芯片占比=17136万个*0.8kW*34%*1.3*80%÷90%=54GW);

而根据谷歌官方说法,TPU v4芯片平均功率为200W,结合上述2030年在用TPU量约为4139万的估计,我们预计2030年TPU总功耗约为3.3GW(其他指标假设与GPU相同)。

角度一结论:2030年美国AIDC用电总量为57GW。23-26年芯片存量仅考虑23年之后的芯片出货量进行加总,其他计算方法与上述方法相同,27年至30年与上述计算方法相同,最终加总GPU与TPU功耗得出美国AIDC所需电容量在24-30年将分别达到3/6/10/17/25/38/57GW。

假设一:芯片增速为每年50%(参考台积电说法)。

假设二:假设芯片平均寿命为5年(参考英伟达给出的GPU寿命)。

假设三:IT设备平均功率利用率为90%(考虑IT设备中NVSwitches、NVLink、NIC、重定时器、网络收发器等功耗,假设GPU、TPU耗能占比90%,其他IT设备耗能占比10%)。

假设四:考虑IT不可能都满负荷运行,且不可能永远24小时运行,参考Semi analysis,将可能利用率设置为80%。

假设五:PUE为1.3(PUE为数据中心总耗电量除以IT设备所用电量)。

假设六:美国算力需求占比全球34%(经中国信息通信研究院测算,美国在全球算力规模中的份额为34%)。

1.3.2测算角度二(乐观):数据中心

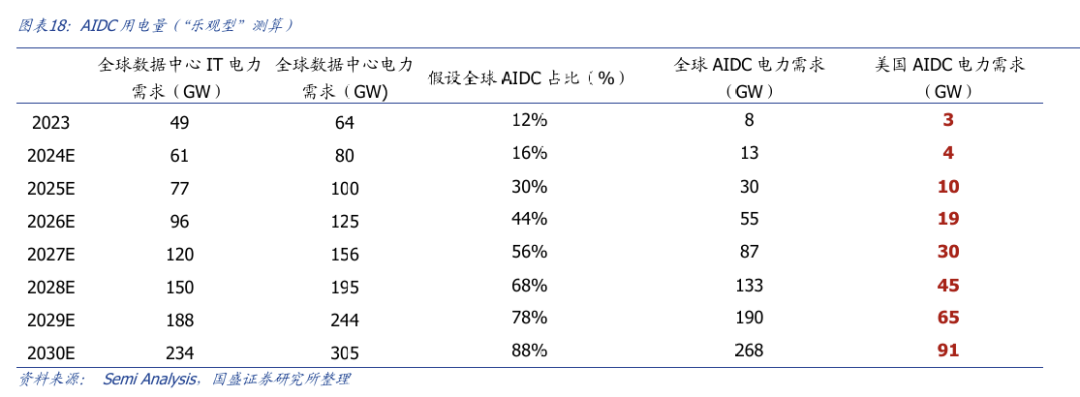

测算逻辑:测算角度二是从数据中心建设角度出发,参考第三方预测的全球数据中心建设进度(复合增速25%),同时由于预测数据截至2026年,我们假设2027至2030年依旧维持25%的复合增速,对全球数据中心电力需求进行预测,并假设其中AIDC的用电量和占比,因此我们认为,该预测角度得到的数据较为“乐观”,最终预测到2030年美国AIDC用电需求最高为91GW。

研究公司SemiAnalysis利用了5000多个数据中心的分析和建设预测,并将这些数据与全球数据以及卫星图像分析相结合,预计未来几年数据中心电力容量增长将加速至25%的复合年增长率,同时AIDC占比将进一步提升,数据中心方面,根据预测数据,全球数据中心关键IT电力需求将从23年的49GW激增到26年的96GW,我们假设27-30年继续保持数据中心25%的复合增速(参考2023到2026年增速,为25%),那么到29、30年全球数据中心关键IT电力需求分别增长至188、234GW;参考Semi Analysis数据,结合AI算力蓬勃发展、下游应用陆续爆发大背景,我们认为未来AI在数据中心中占比有望持续加速提升,因此我们假设23-30年全球AIDC占比分别达到12%/16%/30%/44%/56%/68%/78%/88%,从而计算出29、30年全球的AIDC IT设备电力需求分别为65GW、91GW。

角度二结论:以美国占比为34%,PUE为1.3计算,到2030年美国AIDC电力需求将达到91GW。

假设一:结合AI算力蓬勃发展、下游应用陆续爆发大背景,我们认为未来AI在数据中心中占比有望持续加速提升,因此我们假设23-30年全球AIDC占比分别达到12%/16%/30%/44%/56%/68%/78%/88%。

假设二:PUE为1.3(PUE为数据中心总耗电量除以IT设备所用电量)。

假设三:美国算力需求占比全球34%(经中国信息通信研究院测算,美国在全球算力规模中的份额为34%)。

1.3.3总结一:AIDC占比全美总耗电比例提升

(1)AI耗电量占全美耗电量比重提升,占比有望超1成

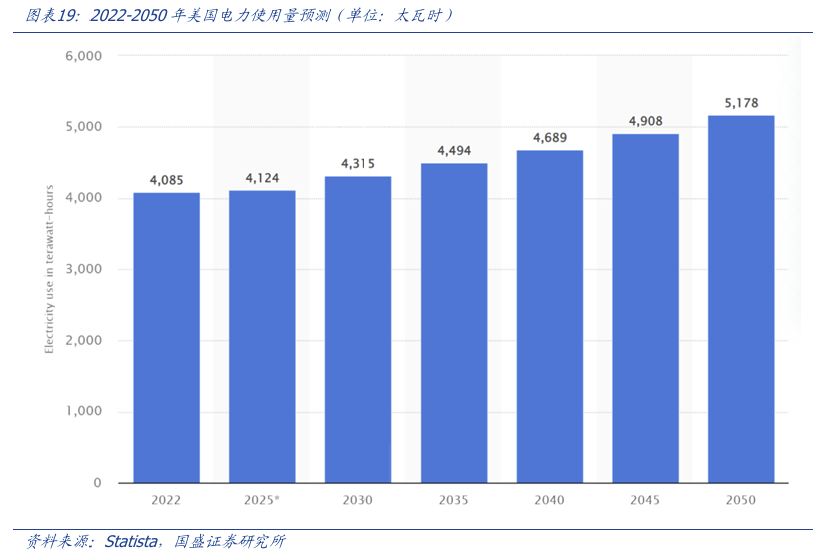

根据Statista预测数据,2022年,美国的电力使用量约为4085太瓦时,预计未来几十年美国的电力使用量将继续上升,到2030年达到4315太瓦时(对应493GW),到 2050年将达到5178太瓦时。根据我们前面的“测算角度一”,假如2030年AIDC总功耗最高为57GW,那么占全美用电量的比重将提升至12%(57GW/493GW),较2023年的4%大幅提升。

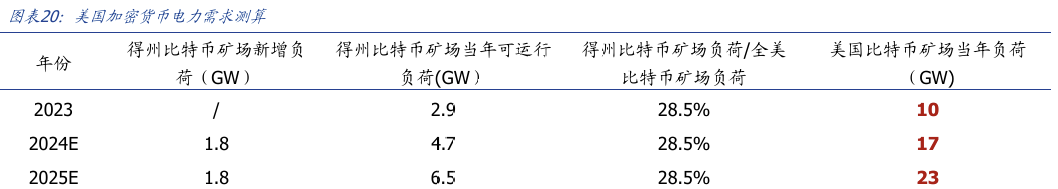

1.3.3总结二:AIDC耗电量有望比肩比特币挖矿

在我们2024年8月6日发布的报告《AI东风已至,比特币矿场开启第二增长曲线》中,对比特币矿场用电量进行过假设和预测,在该报告中,据我们预测2024/2025/2026/2027/2028年得州比特币矿场负荷分别为4.7/6.5/8.3/10.1/11.9GW(假设得州比特币矿场年新增负荷为1.8GW),关于得州比特币矿场负荷在美国的份额,我们假设保持28.5%不变,因此据我们预测美国比特币矿场年负荷分别为17/23/29/36/42GW。

为了方便对比,我们将数据预测至2030年,假设:1)得州比特币矿场年新增负荷为1.8GW,2)假设2029年和2030年德州矿场份额保持28.5%不变。因此得出2024/2025/2026/2027/2028/2029/2030年,美国比特币矿场每年耗电分别为17GW/23GW/29GW/26GW/42GW/48GW/54GW。

结论:保守预测下,美国AIDC耗电量将在2030年赶超比特币挖矿电力需求;乐观预测下,美国AIDC电力需求将在2029年超过比特币挖矿。

2、困境何解:短期“天然气 ”是主流

2.1短期内最快落地方案是天然气

2.1.1 变电站成为传统用电瓶颈

【数据中心供电的现状】

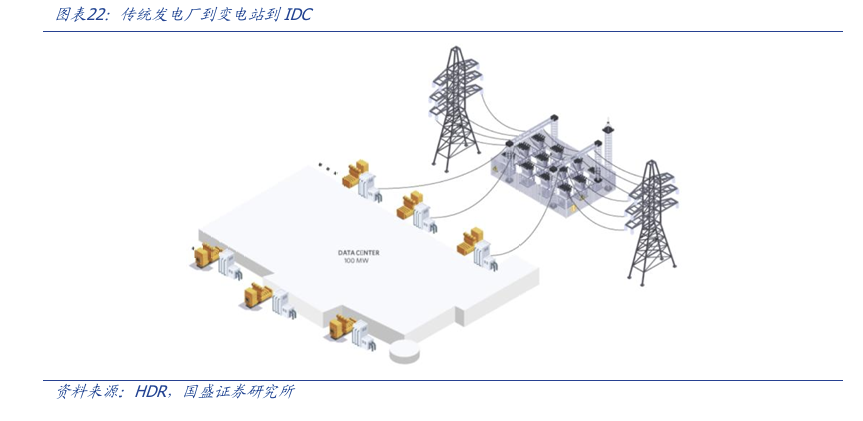

购买电力与变电站:数据中心通常通过与电力公司签订合同来购买电力,这意味着数据中心的电力供应是从发电站生成的电流经过传输网络输送到数据中心。然而,电力经过长距离输送后,电压通常需要通过变电站进行调整,以确保电力符合数据中心的电压需求。

变电站的必要性:变电站将高电压的电力转化为适合本地使用的低电压。大多数电力系统都需要经过变电站进行电压转换和分配。若没有本地变电站,电力就无法直接用于数据中心。

变电站的建设难度较大、周期较长、成本较高:变电站的建设通常需要大量资金投入,涉及到土地、基础设施建设、设备采购和人力储备等。此外,变电站建设的周期较长,且需要满足严格的环境和安全标准。

结论:目前现有买电方式下,变电站成为制约AIDC用电的瓶颈。由于数据中心的电力需求不断增长,新建变电站或扩容现有变电站需要较长的时间,而且需要大量的审批和建设时间,可能无法迅速跟上数据中心的需求。

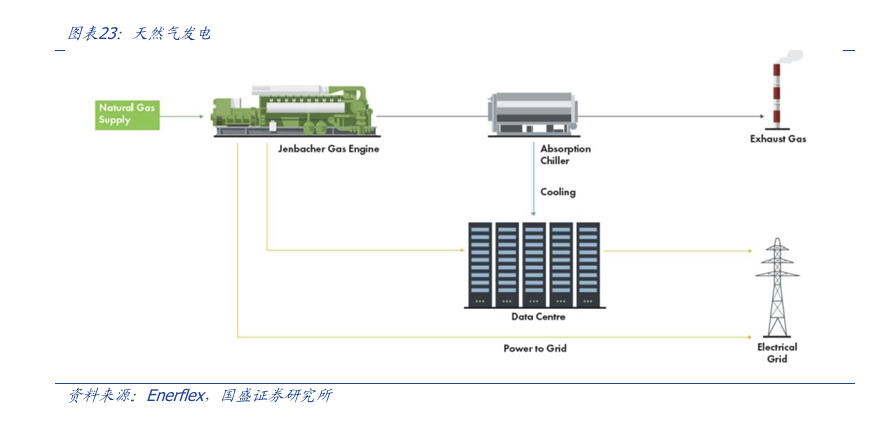

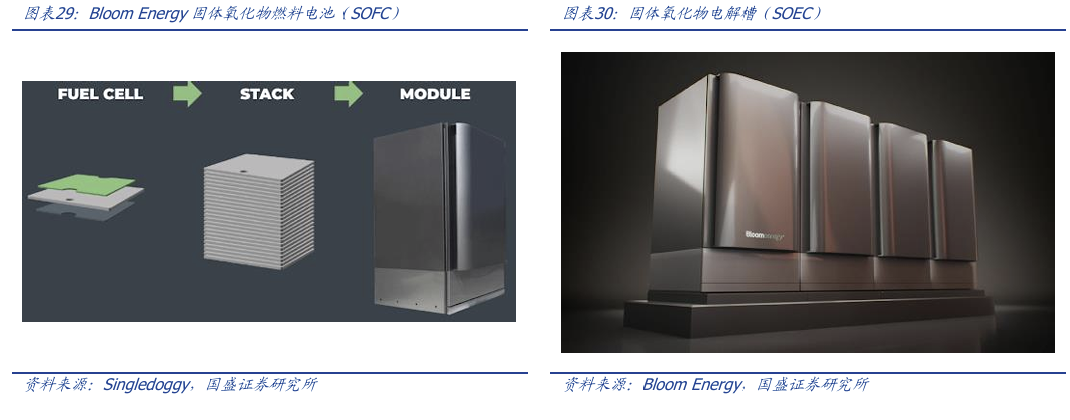

【天然气不需要变电站,是分布式供电的优选】

天然气发电不依赖变电站。天然气发电是通过燃烧天然气产生电力,天然气发电站通常与数据中心通过专用管道连接,直接将天然气输送到发电设施进行燃烧发电,然后生成的电力通过当地的电网或专用线路供应给数据中心,通常可以在数据中心附近的发电设施中完成,与传统电力传输方式不同,天然气发电不需要经过高压电力传输网,因此不依赖于远程变电站和电力输送设施。天然气发电可以在数据中心附近建造小型的天然气发电站(如分布式发电系统),降低对外部电网的依赖,同时缩短电力供应的响应时间。

2.1.2 AI快速发展与SMR核电落地存在时间差

虽然核电在诸多方面具备优势,但北美算力市场当下最重要的需求是“快速实施”,迅速点亮GPU获得算力,天然气成为当下首选。

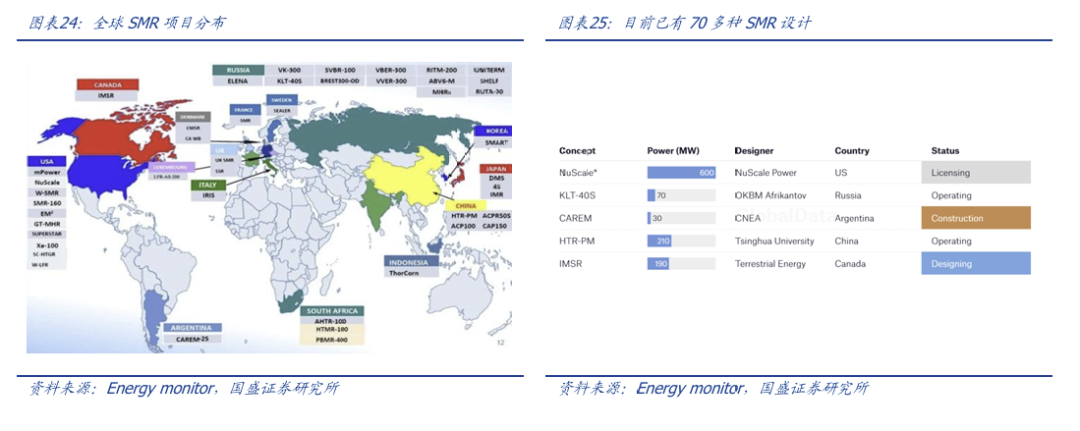

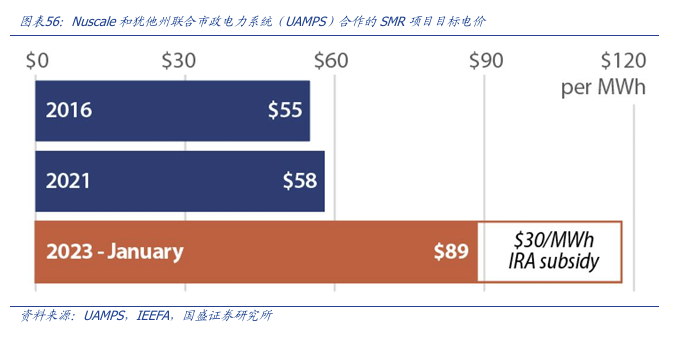

尽管2023年2月美国核管理委员会批准核电公司Nuscale Power设计首个SMR(Small Modular Reactors小型模块化反应堆),且中俄等世界各国都在竞相将SMR技术付诸实践,但SMR的商业化仍需要一段时间,安全审批流程复杂且较为耗时。目前已经可以看到SMR已唤起全球对核能的兴趣。在美国核裂变行业已获得《通胀削减法案》提振,该法案包括多项税收抵免和激励措施,同时为核能办公室提供7亿美元资金,用于支持发展高纯度低浓缩铀(SMR 所需的燃料)的国内供应;全球有70多种商业SMR设计正在开发中,且目前已经有两个SMR项目在中国和俄罗斯运营。但根据美国能源监管部门的说法,核反应堆是极其复杂的系统,必须符合严格的安全要求,并考虑到各种各样的事故情景,且许可流程繁琐且因国家而异。这意味着SMR需要一定的标准化才能进入商业市场,因此需要寻找其他方案解决短期的能源短缺问题。

2.2“天然气 多能源”搭配更稳健

天然气 其他多能源的搭配方案,是目前能适应AI电力需求的最快落地方案。相比SMR核电这种高能量密度但部署周期较长的独立解决方案,天然气发电因其高效性和灵活性,可作为基础能源快速响应负载需求,同时与可再生能源、燃料电池、储能系统协同使用,有效弥补间歇性和稳定性不足。这种多能源组合既能满足AI数据中心对稳定供电的需求,又在碳排放和成本之间提供平衡,成为当前数据中心能源战略的重要选择。

协同不是必需,但对于需要综合平衡稳定性、环保性和成本的大规模AI数据中心,协同使用多能源方案是更灵活且长远的选择,有明确目标(如低成本、超快速部署)的情况下,单一方案也可以满足:

【仅用天然气发电(单一方案)】

优点:天然气发电本身可以作为独立的供电方案,适合对电力需求稳定、快速部署要求高的场景,尤其是需要高可调度性的AI数据中心;

局限:虽然部署速度快,但长期来看碳排放较高。

【多能源协同的必要性】

更稳定安全:AI数据中心对电力连续性要求极高(不允许短时断电),可以采用天然气 储能系统或燃料电池作为后备支持;

更环保:天然气 风能、太阳能等低碳能源搭配。

2.3天然气方案:以xAI为例

天然气发电技术路径成熟、配套设备完善、且性价比较高,在短期内是能够最快解决AI电力短缺问题的选择,特斯拉xAI采用天然气方案作为应急电力供应。天然气发电机是一种使用天然气而不是汽油或柴油的发电机。相比于柴油,天然气购买成本较低且不存在“湿堆积”问题。因此从短期的能源解决方案来看,天然气发电机相比于燃油等其他使用化石燃料的发电机相比具有成本效益、运行效率高、更环保等优势。根据DCD报道,目前特斯拉CEO马斯克已从Voltagrid采购了14台移动天然气发电机,每台发电机可提供2.5 MW电力,用以缓解其初创公司xAI的数据中心电力短缺问题。

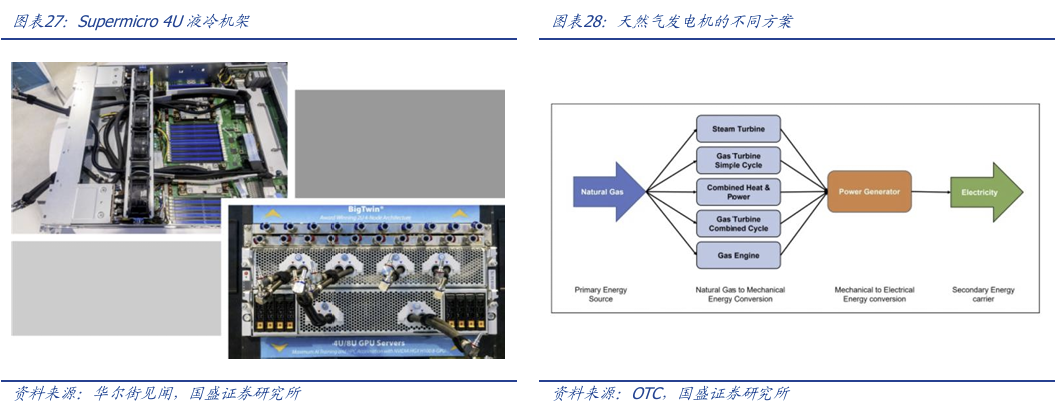

*补充细节1:马斯克xAI主要采用英伟达H系服务器,集群散热采用液冷方案。xAI数据中心中的每个液冷机架包含8个英伟达H100 GPU服务器,总计64块GPU,密集布局要求每个计算节点都能高效散热,传统风冷方式难以适应,因此xAI选择了超微的液冷方案。

*补充细节2:xAI数据中心同时采用了Megapack储能系统。xAI表示其团队在建设计算集群时发现AI 服务器并不会全天候以100% 的功率运行,而是存在许多功耗的峰值和谷底,因此在中间添加特斯拉的电池存储产品Megapack来缓冲波动,从而提高整体系统的可靠性,减少电力损耗。

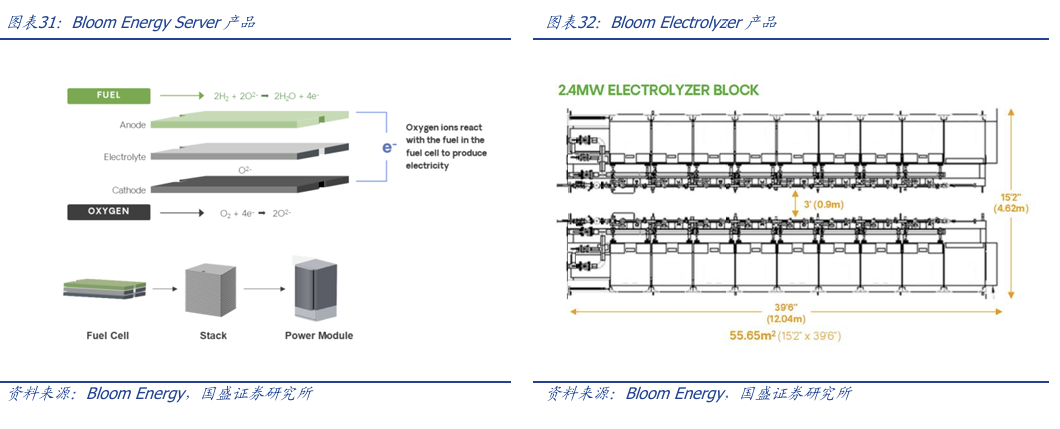

2.4燃料电池:以Bloom Energy为例

公司概况:Bloom Energy专注于开发高效、低排放的能源技术,致力于通过创新的固体氧化物燃料电池(SOFC)和固体氧化物电解槽(SOEC)技术,推动全球能源转型。作为一家领先的清洁能源公司,公司通过其先进的氢气和燃料电池技术,致力于为工业、商业以及数据中心等高需求领域提供可持续、可靠的能源解决方案。公司成立于2001年,总部位于美国加利福尼亚州,并在全球范围内拓展业务。

核心技术:公司核心技术包括固体氧化物燃料电池(SOFC)和固体氧化物电解槽(SOEC),SOFC系统在使用100%氢气时提供高效的电力输出,电气效率高达65%,远超传统能源系统。Bloom Energy的燃料电池系统还能够集成热电联产(CHP)技术,使得总能效高达90%,从而有效降低能源消耗和碳排放。此外,SOEC技术可用于高效的氢气生产,是清洁能源转型中的关键技术之一。

产品应用:公司产品广泛应用于多个领域,包括工业电力供应、商业能源管理和数据中心能源解决方案。特别是在数据中心领域,随着对能源高效性和碳中和目标的需求不断增加,Bloom Energy的燃料电池技术的高效、低排放的特点更为突出,其氢气解决方案不仅可以满足大规模能源需求,还能为企业提供可靠的备用电源,确保运营的连续性和稳定性。目前Bloom Energy的市场已经覆盖北美、亚洲和欧洲等多个地区,尤其是在韩国与SK Ecoplant的合作中,Bloom Energy的氢气燃料电池项目预计将在2025年上线。此外,公司已经宣布与 AEP 达成千兆瓦燃料电池采购协议,为 AI 数据中心提供动力。

3、中期方案:SMR核电脱颖而出

3.1 为什么是核电:更适配AI

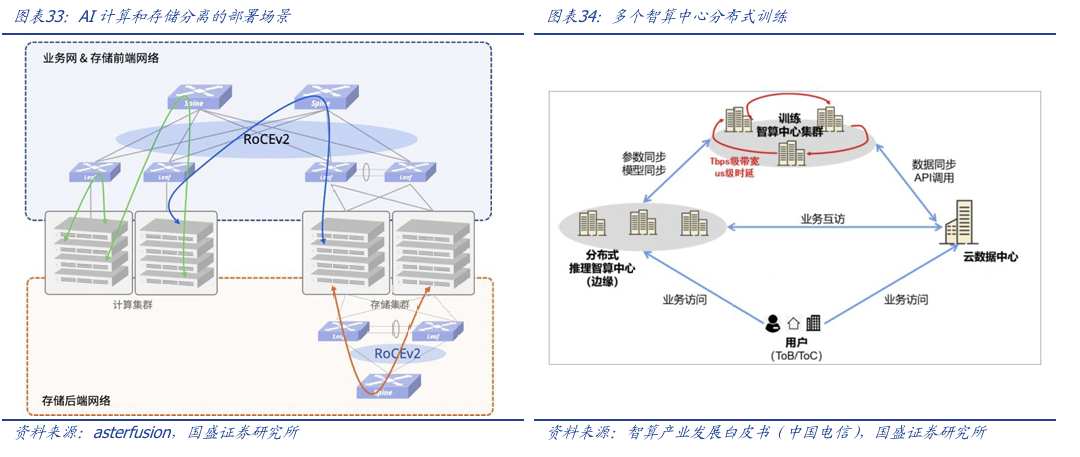

3.1.1AIDC的特征:分布式与高密度

AIDC算力中心与传统IDC数据中心相比较,有两大最显著的区别,也是AIDC的重要特征。

【AIDC特征一:分布式部署】

AI的应用场景和任务要求等决定了AIDC需要采用分布式部署方式。AIDC与传统的IDC在计算需求、应用场景、资源消耗等方面有显著差异,AIDC的任务通常是计算密集型的,尤其是AI领域的大规模深度学习、机器学习、数据分析等任务,单个计算节点无法承载所有的任务,因此,AIDC需要将计算任务拆分成多个小任务,通过分布式计算框架将任务分发到多个节点并行计算,这就需要多个地理位置的数据中心或计算节点协同工作。

【AIDC特征二:24小时高密度计算】

AI计算任务的持续性与高负载决定了AIDC必须24小时高负荷运转,对电力资源和冷却支持的要求更高。AI模型训练往往是一个长周期的过程,需要持续的计算力支持,因此AIDC通常会进行长时间持续的计算任务;传统IDC的负载一般会根据业务需求有所波动,且很多应用不需要如此长期、不间断的计算支持。因此AIDC的高功耗计算硬件需要全天候的强电力供应和冷却支持。

AIDC的分布式部署 高密度计算特征,决定了其他能源难以满足适配,而小型核电SMR最符合供电需求。

推力——其他能源不适配AI需求,稳定性和地理区域选址均难以满足AIDC:

水电的季节性较为明显,难以满足稳定大量的供电需求,同时水资源丰富的地理位置是固定的,难以满足AIDC的分布式部署需求,同时水电需要配电网传输电力,整体成本较高,新建成本和时间更高;

火电的燃料成本较高,且碳排放限制严格,即便购买碳排放指标,也会使得火电的综合成本更高,因此并不适用需要大量耗电的AIDC,同时火电也面临配电网导致成本较高的问题;

其他新能源(如太阳能、风能等)虽然清洁,但其发电能力受到天气条件和地域限制的影响较大,间歇性和不稳定性使得它们无法在高负载的情况下确保AIDC全天候稳定运行,此外部分新能源比如光伏的转化效率尚低,且后期运维成本较高,从性价比角度出发也不适用于AIDC。

吸引力——SMR核电比较优势更强,模块化设计适应分布式部署,同时也适配碳排放减少的环保要求。SMR技术的模块化特点使其能够在分布式部署场景中灵活应用,可以根据不同区域的需求灵活增加或减少模块,确保AIDC分布式数据中心的电力供应不受地理位置、天气、能源价格波动的影响,而且核电作为清洁能源,符合全球碳排放减少的趋势,适合AIDC对绿色能源的需求,因此核电SMR适合作为AIDC的主电力供应来源。

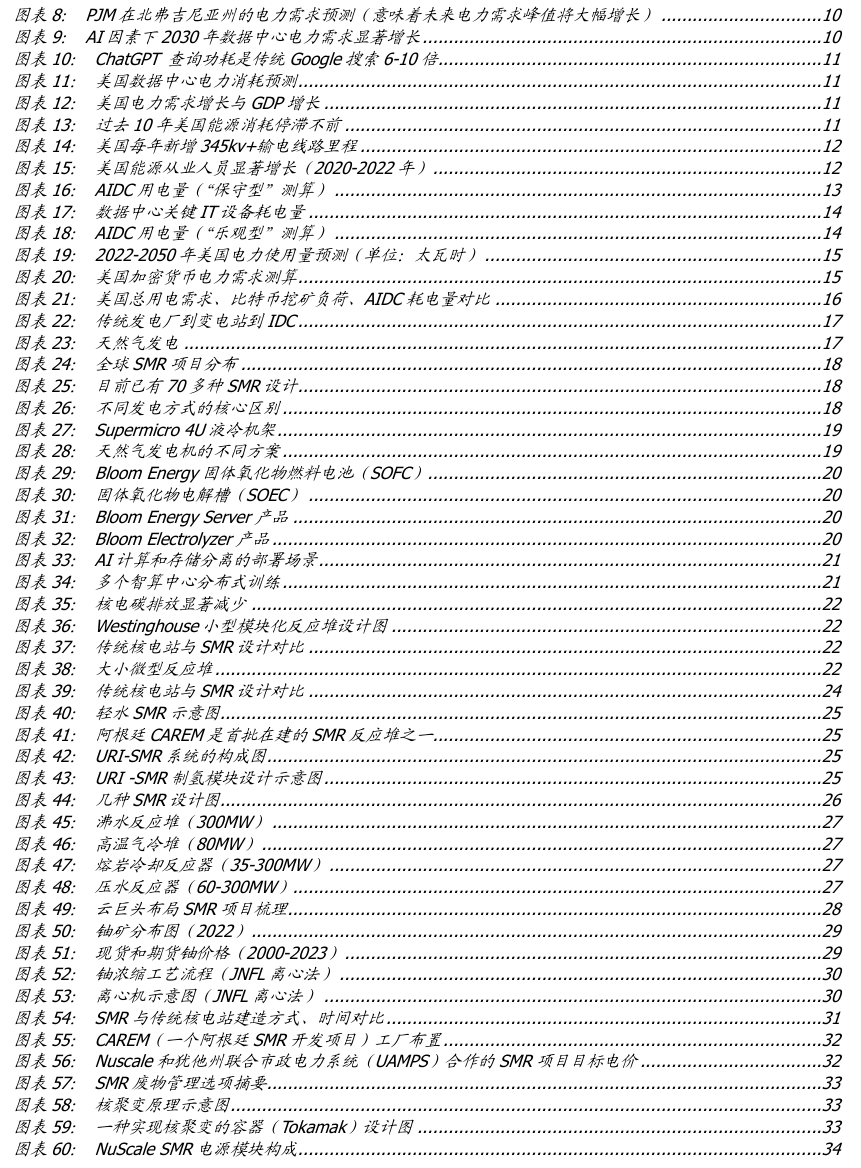

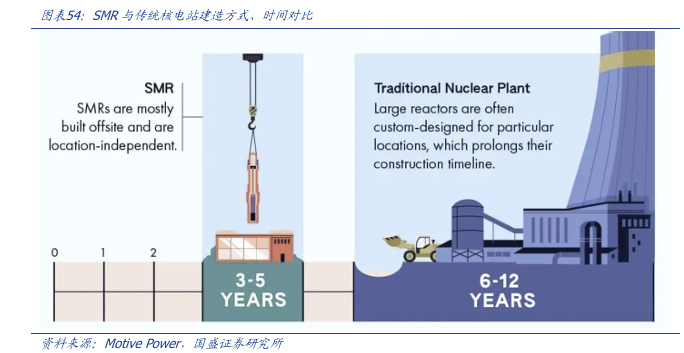

3.1.2核电SMR落地速度最快

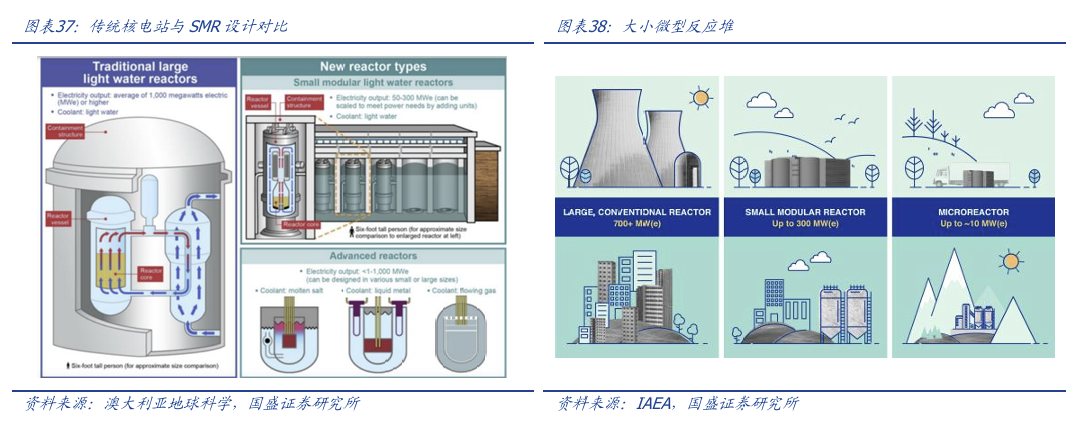

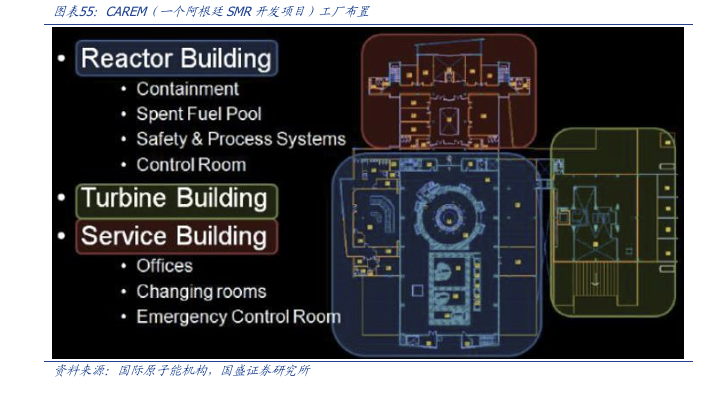

SMR是什么——模块化、更小、更便于部署的核反应堆。SMR(Small Modular Reactor,小型模块化反应堆)是核能技术的一种新型发展,SMR是核电站的一种类型,但与传统的核电站有明显的不同。SMR是一种小型、模块化的核反应堆,其设计目的是提供较小规模的电力输出,并且在建造时采用模块化组件,便于工厂化生产和运输,通常SMR的输出功率相比传统的大型核反应堆更小。在AIDC出现之前SMR常应用于远离电网的偏远地区、小岛屿、军事基地,或者作为工业用电的补充来源。

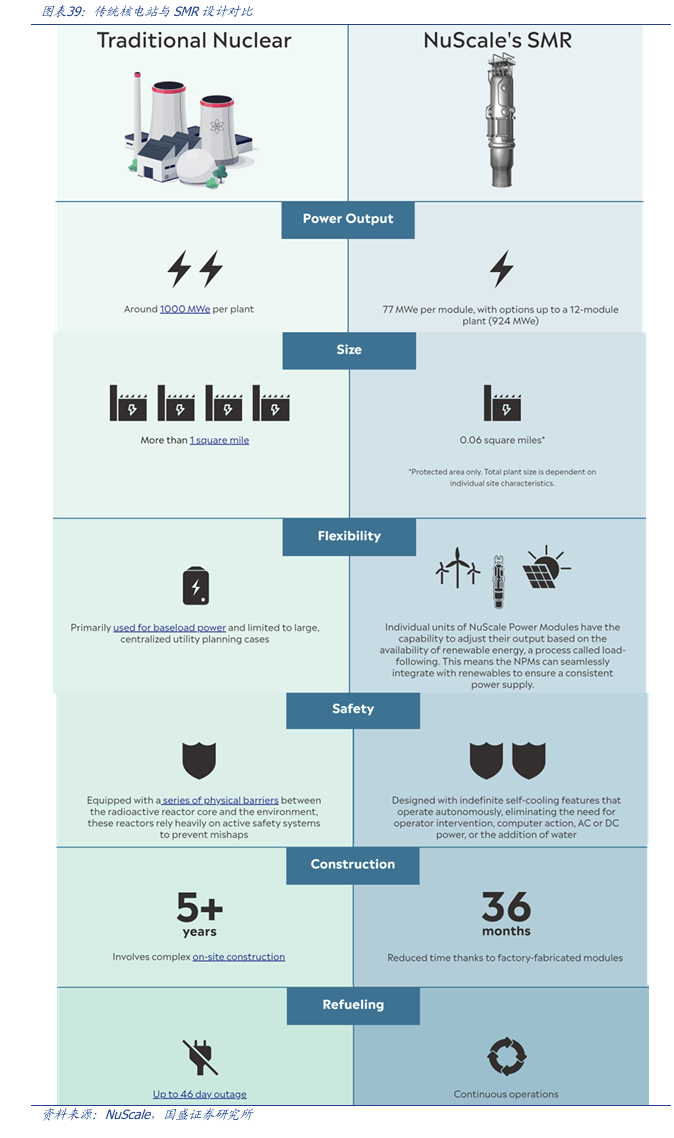

相较于传统核电站,SMR具备规模小、建设时间短、(建设和维护)成本更低、安全性更高、更清洁绿色、寿命更长等特点:

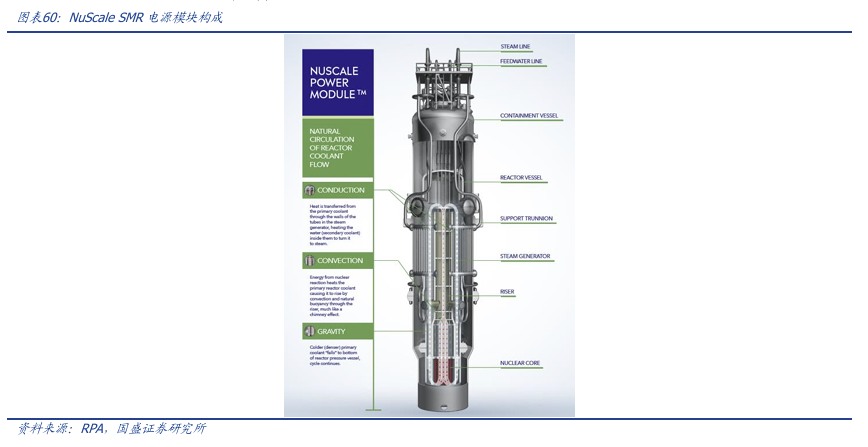

模块输出功率小:SMR的输出功率比传统核电站小,通常在几十到几百兆瓦之间,而传统核电站的规模通常为1000兆瓦以上,比如NuScale的SMR模块单个能提供77MW的电力,最高拼装12个模块后能提供924 MW的电力;

建设时间较短:因为SMR采用模块化设计,允许工厂化预制和快速组装,比如NuScale的SMR核电站只需要36个月(3年),而传统核电站的建设周期通常较长,可能需要五到十年以上。

占地面积小:传统核电站占地面积较大,通常大于1平方英里(约等于2.6平方公里),而模块化的SMR占地面积通常更小,NuScale预测的SMR核电站占地面积0.06平方英里,接近一个小型公园的面积。

成本更低:传统核电站的建设成本通常较高,且受规模效应影响,但SMR的建设成本相对较低,部分原因是采用标准化、模块化设计,使得各个模块能够批量生产,降低单个反应堆的建设和维护成本。

安全性更高:SMR设计往往具备更高的被动安全特性和抗灾能力,能够在出现故障时自动停堆,不需要人为干预,而且SMR反应堆体积更小,因此具备更高的安全性和可靠性。

更清洁:SMR采用先进的反应堆设计,可以更高效地使用燃料,并且减少核废料的产生,更符合清洁能源的要求;

寿命更长:SMR的设计使用寿命长达几十年而无需换燃料,寿命远超传统发电模式,比如Nuscale的SMR设计寿命长达60年。

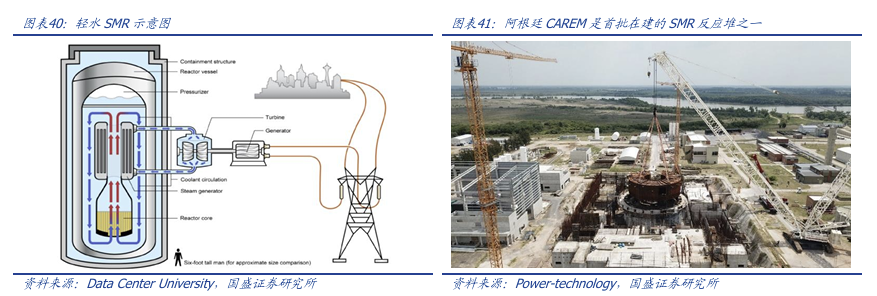

SMR的原理——与大型核反应堆基本相同,还是通过核裂变反应产生热能形成蒸汽,进而驱动发电机发电。(1)核裂变反应:与传统核电站一样,SMR的核心是核反应堆,通过核裂变反应产生热量,反应堆中的铀-235等可裂变材料(如铀或钚)吸收中子后发生裂变,裂变过程会释放出大量的热能和中子;(2)热交换和蒸汽产生:反应堆中的裂变反应产生的热量可以用来加热冷却剂,冷却剂在核反应堆内流动,将热量带走,并传递到蒸汽发生器或直接通过热交换器将热量传递给水,形成蒸汽;(3)蒸汽驱动发电机:产生的蒸汽被导入涡轮机,通过涡轮机的转动来驱动发电机,发电机再将机械能转换为电能,供给电网或用户;(4)冷却系统和安全机制:SMR通常采用天然循环冷却系统或被动安全系统,利用自然的物理过程(如热对流)来保持反应堆冷却,从而减少对外部电力和设备的依赖,这些系统可在出现故障时自动关闭反应堆并降温。

SMR的构成——通常包括多个模块,采用标准化的组件,可以快速组装和部署。(1)反应堆核心:包含核燃料、发生核裂变、产生大量热能;(2)冷却系统:通过循环冷却剂将热量从反应堆核心带走,冷却剂可以是液态金属(如钠)、气体(如二氧化碳或氦气)、或者水,一些SMR设计采用自然对流或被动安全系统,不依赖外部动力来保持冷却,增强了系统的安全性;(3)蒸汽发生器:将热交换后的冷却剂传递给水,从而产生蒸汽,蒸汽导入涡轮机,驱动发电;(4)涡轮机和发电机:将机械能转换为电能;(5)控制系统:SMR采用数字化控制系统,部分还引入AI技术;(6)安全系统:采用被动安全系统,即在无外部电源或操作员干预的情况下,系统能够自动冷却反应堆,常见的设计包括自然对流冷却、蓄热装置等,这些设计能在出现紧急情况时,通过物理原理(如热对流或重力)维持反应堆的安全;(7)核废料处理系统:存储或处理核废料和放射性物质。

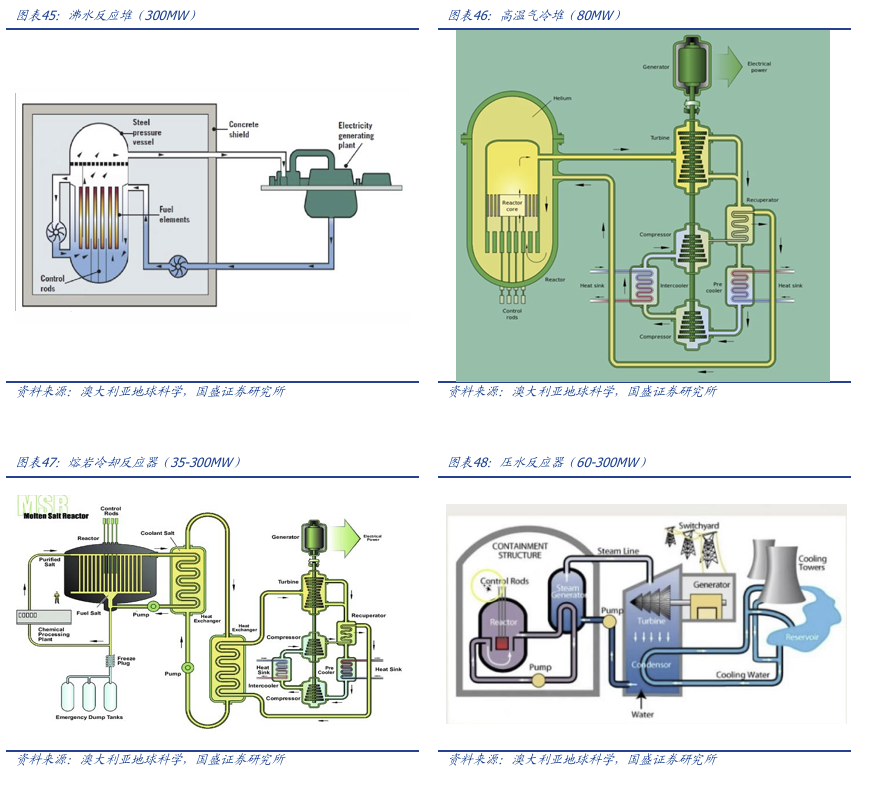

目前小型模块化反应堆SMR主要有几种不同的技术路线,最主流的是轻水反应堆(LWR-SMR),因为技术基础成熟,容易获得监管批准。截至2021年,全球各国提出70多种不同的SMR核电方案,包括压水堆方案、氦气冷堆方案(HTGR)、高温气冷实践堆方案、钠冷快中子堆方案(SFR),这些方案中约有一半是轻水堆反应,是从第二代核电技术演变而来,技术承接性较高,能快速商业化。但是由于2011年福岛核电站问题,关于核电的科技树选择变得更为复杂,对轻水堆的安全担忧更加突出,更安全的非轻水堆方案受到青睐,高温气冷堆方案也逐步流行:

轻水反应堆(LWR-SMR):基于成熟的轻水冷却技术,如NuScale的设计,最主流且靠近商业化;

高温气冷反应堆(HTGR):使用惰性气体(如氦气)冷却,适用于高温工艺热需求,如国内的华能高温气冷堆;

液态金属冷却反应堆(如钠冷堆):如TerraPower开发的Natrium反应堆,具有高效散热能力;

熔盐反应堆(MSR):使用高温熔岩作为冷却快中子反应堆(FNR):利用快中子高效率裂变燃料,如俄罗斯BREST堆型。

3.3 SMR核电现状与产业链

3.3.1云巨头大力部署核电

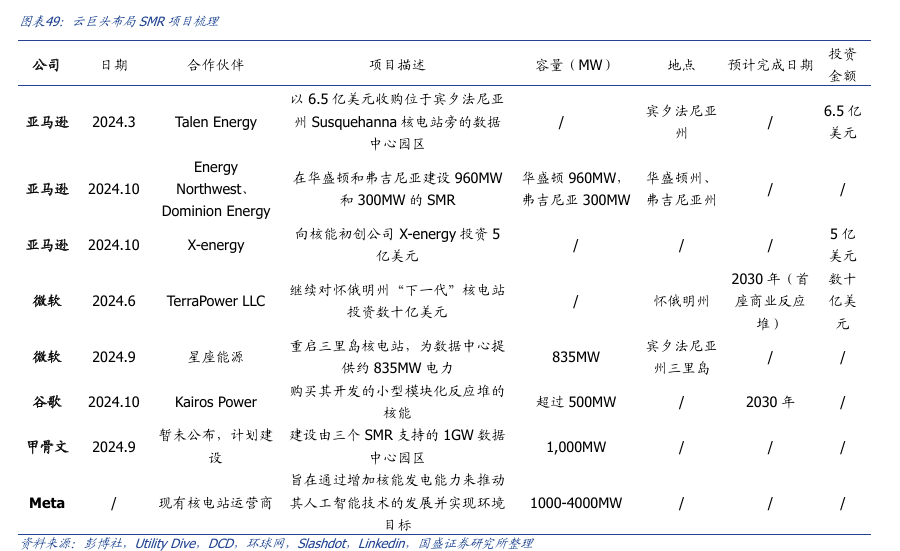

电力紧缺,各家云巨头纷纷布局SMR核电,一方面是数据中心对电力需求巨大,SMR提供长期稳定的清洁能源,可以减少对传统电网的依赖,另一方面,长期来看SMR可以降低电价波动风险,并优化长期运营成本,并且帮助公司实现碳中和承诺:

亚马逊:早在今年3月已开始寻找核电支持方案,以6.5亿美元收购了位于宾夕法尼亚州 Susquehanna Steam Electric Station 核电站旁的Talen Energy 数据中心园区;并于今年10月公布了三项重大核电投资协议,分别与Energy Northwest、Dominion Energy合作在华盛顿、弗吉尼亚建设 960MW、300MW的SMR;领投了核能初创公司X-energy 获得的500亿美元C-1轮融资;

微软:对于核电的支持力度同样不小,比尔盖茨在今年6月表示将通过其创办的初创公司TerraPower LLC 继续对美国怀俄明州“下一代”核电站投资数十亿美元,预计首座商业反应堆将于2030年完工;在9月与星座能源达成策略协议,旨在重启Three Mile Island(三里岛)核电站,约为微软的数据中心提供835兆瓦的电力。

谷歌:10月表示已同意购买一家名为Kairos Power的初创公司正在开发的小型模块化反应堆的核能,开发超过500MW的电力,并预计第一座反应堆将于2030年投入运行;

甲骨文:创始人拉里·埃里森9月称甲骨文计划建设一个由三个SMR支持的1GW 数据中心园区;

Meta:正积极向核电开发商征求提案,旨在通过增加核能发电能力来推动其人工智能技术的发展并实现环境目标,计划在2030年代初增添1至4千兆瓦的美国核能发电能力。

AI数据中心产生的庞大电力缺口以及CSP面临的迫切电力要求使得SMR核电产业趋势越发明显,预计后续将会有更多SMR布局公布。

3.3.2 SMR核电上下游

SMR核电产业链涵盖了从上游燃料铀矿、中游研发建造、下游运营与废料处理的各个环节。相对而言,上游设计与制造对专业性和技术壁垒有较高门槛,因此上游厂商议价权较高,下游运维环节由于运营周期长且稳定,能够带来长期的现金流,也是利润较厚的环节,中游项目建设环节利润空间受制于施工成本、项目周期和工程风险等因素,利润率相对不如上游或下游稳定。

【上游:原材料与加工】

上游产业链主要涉及核能开发所需的基本原材料、关键设备和核燃料的供应,主要包含铀矿开采与铀浓缩。

(1)铀矿开采和铀加工

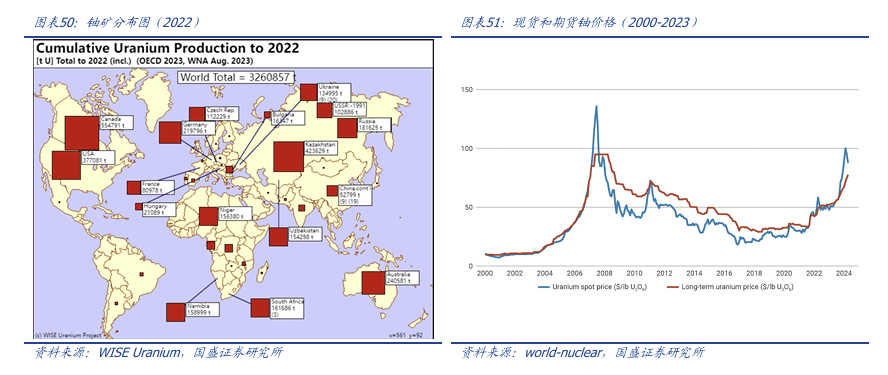

铀矿开采:全球的铀供应市场高度集中,美国的铀矿主要依赖进口,全球铀矿主要由哈萨克斯坦、加拿大和澳大利亚三国主导。

主要铀矿开采国家及在当地进行开采的典型公司:哈萨克斯坦Kazatomprom、加拿大Cameco和Orano(前Areva,法国公司但在全球开采铀矿)和Denison Mines、澳大利亚BHP(必和必拓)和Rio Tinto(力拓集团)、俄罗斯Rosatom等。此外,美国本土也有部分铀矿公司,如Energy Fuels(NYSE: UUUU)、Uranium Energy(NYSE: UEC)等。

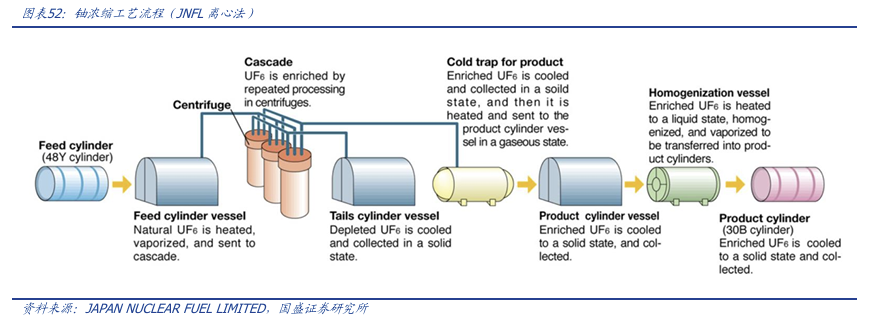

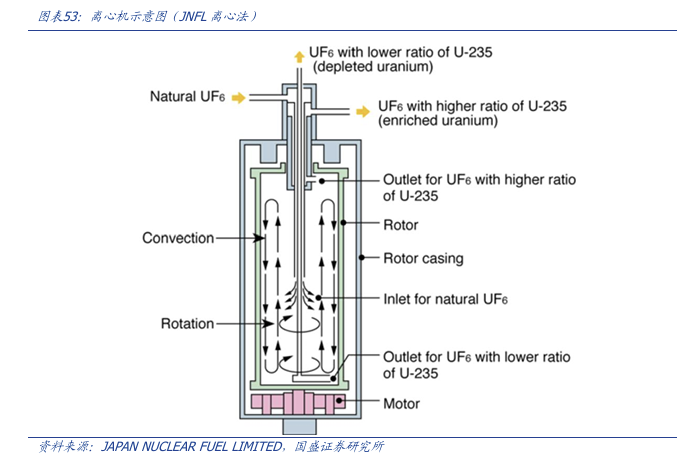

铀加工:铀浓缩技术对安全性、成本和技术要求非常高,因此主要由几家跨国公司主导。天然铀主要由铀-235和铀-238组成,当中子与铀-235碰撞时,会通过裂变反应释放出巨大的能量,而铀-238的裂变性比铀-235小,天然铀中仅含有约0.7%的铀-235,因此需要同位素分离(铀浓缩)将其含量提高到3%至5%,以用作轻水反应堆的燃料。浓缩方法包括气体扩散法、激光浓缩法和离心法。

*离心法原理:将气态铀化合物六氟化铀送入离心机快速旋转的转子中,分离出U-235和U-238,较重的同位素U-238被向外推,而较轻的同位素U-235则聚集在转子中心。U-235浓度较高的气体被抽出并送入另一台离心机,重复此过程数次可产生U-235含量更高的铀。

主要铀浓缩公司:Centrus Energy(NYSE: LEU,美国,主导全球市场)、Orano(法国,同时布局开采与加工)、Rosatom(俄罗斯)、Urenco(欧洲)。

(2)核燃料组件制造

SMR反应堆使用的燃料包括铀燃料棒、燃料元件和控制棒等,组件必须符合特定的标准以确保反应堆的安全和高效运行。

参与者:如Westinghouse、Orano等,提供核燃料组件和技术支持。

(3)反应堆组件制造

反应堆组件是SMR的重要组成部分,包括反应堆压力容器、冷却系统、控制系统、堆芯和其他相关设施,这些组件需要高度的耐辐射性、抗高温性能以及可靠性。由于SMR的模块化设计,反应堆组件通常在工厂进行大规模制造,再运输到现场进行快速组装,减少了现场建设时间。

参与者:如NuScale Power、Rolls-Royce等。

【中游:设计、研发与建造】

(1)SMR设计与研发

设计与研发:设计公司负责SMR反应堆的技术开发、设计标准化工作,SMR的研发通常包括核反应堆的结构设计、冷却系统设计、控制系统的集成等,设计研发公司与政府部门、监管机构紧密合作,确保设计符合核安全标准。

参与者:SMR设计与研发公司如NuScale Power、OKLO、TerraPower、Rolls-Royce 等;政府机构如美国能源部(DOE),提供资金支持并对SMR的设计进行监管与验证。

(2)反应堆建造与安装

SMR的模块化设计允许大部分组件在工厂预制,然后运输到现场进行快速安装。建造阶段相较于传统核电站更为简便,因为SMR的规模较小、模块化程度高,可以在不需要大规模建设的情况下投入运行,比如建造公司负责将SMR反应堆的各个模块组装成一个完整的核电站,完成现场安装,工厂预制的组件将大大缩短现场建设周期。

参与者:建设公司如Bechtel、Fluor等,负责SMR电站的建设与组装。

【下游:运营、销售与废料处理】

(1)SMR核电站运营

运营商负责电站的长期管理、维护、监控反应堆运行,并确保反应堆处于安全状态。SMR核电站其运营管理的复杂度较传统核电站更低,此外运营商还负责SMR系统的定期维护,包括燃料更换、设备检查和技术升级等。

参与者:如美国电力公司(AEP)、英国电力公司(EDF)、Southern Company、Exelon Corporation、Duke Energy (NYSE: DUK) 、Entergy Corporation (NYSE: ETR) 、PSEG (Public Service Enterprise Group, NYSE: PEG)、Dominion Energy等,部分运营商可能会购买SMR电站并进行运营;管理与监控公司会提供智能监控、数据分析与系统优化的服务。

(2)电力销售与电网连接

SMR电站生产的电力通过电力购买协议(PPA)出售给电网公司或工业用户。SMR适用于小型电网,尤其适合远程地区、偏远城市或工业项目等特定市场。

*电力购买协议(PPA):运营商与电力购买方(如电网公司、大型工业用户、政府等)签订长期合同,确保稳定的现金流和盈利模式。

参与者:电力购买方如地方电网公司、大型工业企业、政府机构等。

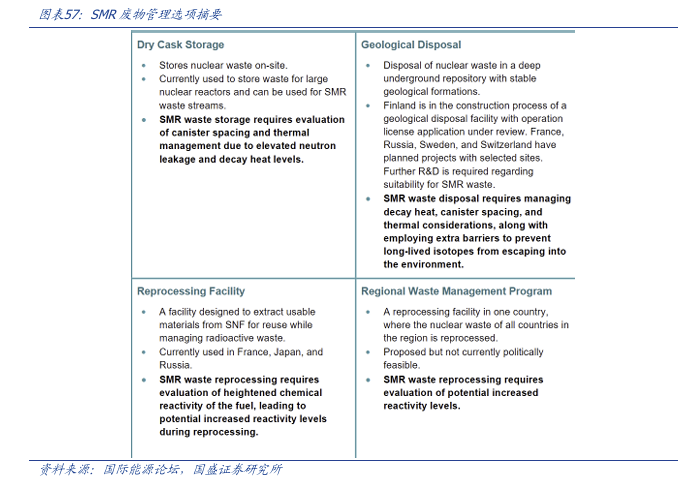

(3)废料及核电退役处理

SMR反应堆在生命周期结束后需要废料管理,核废料的长期存储和处理是核电行业的重要环节,废料管理公司负责废料的安全处理、运输与存储,确保符合核安全标准。

参与者:废料处理公司如Waste Control Specialists,专门从事核废料的处置。

4、远期展望:可控核聚变

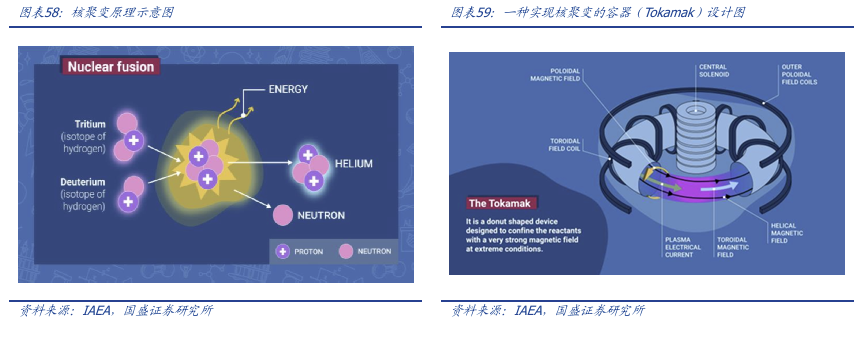

核聚变是通过两个轻原子核结合形成一个较重原子核,并释放大量能量的过程。可控核聚变反应释放的能量比燃烧煤炭、石油或天然气高出约400万倍,比核裂变多4倍,如果核聚变过程可以实现工业化复制,则能够提供无限的清洁且价格低廉的能源。目前已有50多个国家正在开展核聚变研究,但由于核聚变发生条件严格,实现可控核聚变仍需要新材料和新技术上的突破。而实现可控核聚变具体需要多长时间将取决于行业的技术开发进度,同时需要开发必要的基础设施并制定该项技术的管理要求和标准。根据space报道,英国Tokamak Energy公司首次在新型反应堆中将氢等离子体加热到 2700 万华氏度,温度高于太阳核心。该公司表示利用核聚变生产商业电力可能于2030年实现。

5、能源之战的商业模式与参与者

5.1 SMR核电美股

5.1.1 SMR(NuScale,研发制造商)

公司概况:NuScale Power是首家上市的SMR核电厂商。公司起源是爱达荷国家实验室与俄勒冈州立大学于2002年合作开展的SMR研究项目,并得到美国能源部(DOE)的支持,于2007年成立NuScale Power. LLC,2020年成为首个获得 NRC(美国核管理委员会)设计批准的SMR,2022年成为首个上市的SMR技术提供商。

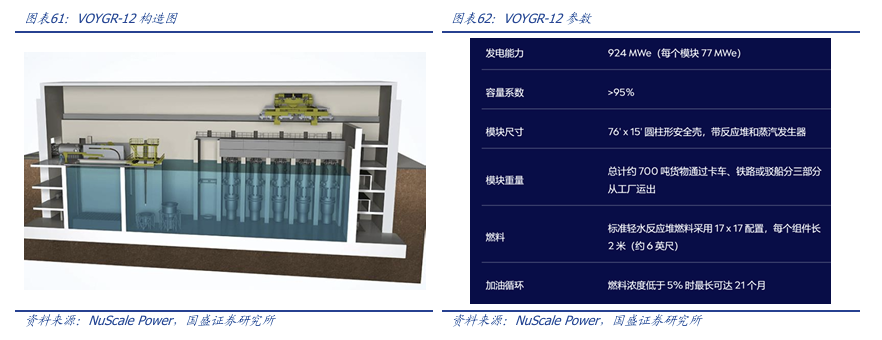

核心产品:公司核心产品SMR电源模块。NuScale电源模块是最小的轻水SMR,高76英尺,直径15英尺,单模块可产生77 MW电力。模块(包括密封装置)完全在工厂制造,并通过卡车、铁路或驳船运送到工厂现场,无需现场制造或施工,降低了与现场施工相关的进度和成本风险。

竞争优势:公司拥有自己的核电工厂——VOYGR Plant Models。VOYGR Plant Models是NuScale为其小型模块化反应堆SMR设计的标准化核电厂,电力输出灵活且运营效率更高,可以满足不同规模的电力需求,是首个也是唯一一个获得美国核管理委员会 (NRC) 设计批准的小型模块化反应堆。

VOYGR Plant Models不同参数模块:

VOYGR-4:由4个NuScale SMR模块组成,提供约308兆瓦电力输出,适合为中小型社区和工业应用提供电力;

VOYGR-6:包含6个模块,提供约462兆瓦电力,适合中型电力需求的应用,例如小城市或较大工业设施;

VOYGR-12:由12个模块组成,总计约924兆瓦电力输出,这是NuScale最大容量的VOYGR布局,适合用于满足大规模电力需求的城市和工业应用,甚至可以作为国家级电网的基荷电力,即使发生灾难性损失,VOYGR-12可以在不使用新燃料的情况下,以154 MW的功率供电12年。

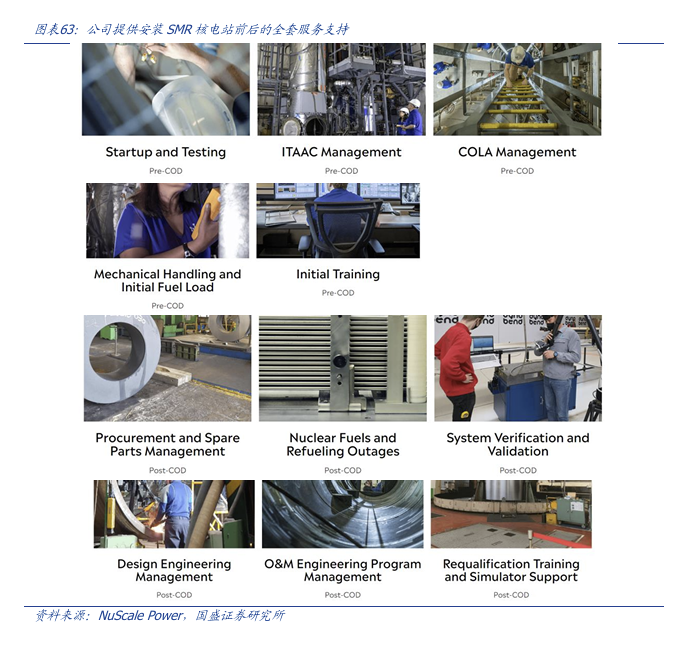

业务布局:公司为下游客户提供从申请执照、建设调试到运营维护的全套服务支持。公司提供的服务可以分为商业化应用(COD)前和后两类:

商业化应用前:启动和测试、ITAAC管理(检查、测试、分析和验收标准)、COLA 管理(VOYGR™ 发电厂的联合许可申请);

商业化应用后:设计工程管理、O&M 工程项目管理、资格重新认证培训和模拟器支持、采购和备件管理、核燃料和燃料中断、系统验证和确认。

项目进展:已经与全球多个国家的客户合作SMR核电项目。目前为止,公司已经与RoPower Nuclear S.A.(罗马尼亚)、KGHM Polska Miedź S.A.(波兰)、Kozloduy发电厂(保加利亚)、Standard Power(俄亥俄州和宾州)、Prodigy Marine发电站(加拿大)、Indonesia Power(印度尼西亚)、GS Energy(韩国)有项目合作。

“软实力”:注重科研、培养人才,在全球多个大学开设E2核能探索中心实验室。此外,公司还设置了E2中心(能源探索中心),通过模拟的真实核电站运行场景,为用户提供应用核科学和工程原理的实践机会,E2在全球多个大学和多个区域设有中心点,如得克萨斯州大学城、布加勒斯特理工大学(罗马尼亚)、韩国首尔国立大学、俄勒冈州立大学等。

财务分析:公司财务情况目前处于波动阶段,现金流充盈且无债务,降本增效成果优异。公司最新发布的三季报显示, 2024三季度:

营收:公司营业收入为50万美元,去年同期公司营收700万美元,营收减少主要是与CFPP合约终止导致(2023 年11月8日,UAMPS和NuScale宣布双方同意终止无碳电力项目CFPP);

净利润:公司净亏损4550万美元(其中720万美元是已发行认股权证公允价值相关的非现金费用),去年同期公司净亏损5830万美元,净亏损进一步缩窄;

费用:运营费用为4120万美元,而去年同期为9390万美元,运营费用同比减少5270万美元,公司进一步提高降本增效能力;

现金:截至24年三季报,现金、现金等价物和短期投资为1.6亿美元(其中510万美元受限制),并且没有债务。

资方背景:

Fluor Corporation:全球知名工程和建设公司,是主要股东,拥有大量股份,对NuScale的投资始于2011年,帮助公司在技术研发和商业化方面获得支持;

美国能源部 (DOE):美国政府通过能源部对NuScale的研发提供了大量的资金支持(超过3亿美金),支持 SMR 技术的研发和部署;

日本商社JGC集团;

公共和私募股权:2021年NuScale宣布将通过与Spring Valley Acquisition Corp.合并的方式进行上市,通过这次与SPAC(特殊目的收购公司)的合并,NuScale进入了公开资本市场,为NuScale带来了约2.35亿美元的资金;

韩国公司Doosan Heavy Industries:全球领先的重工业公司,不仅参与投资,还计划为NuScale的反应堆提供部分零部件和制造支持;

5.1.2 OKLO(研发制造商)

公司概况:公司由 Jacob DeWitte和Caroline Cochran (创始人均具有核能工程背景)于2013年正式成立,专注于开发小型模块化反应堆 (SMR),总部设在加利福尼亚州,2014年OKLO进入知名初创企业加速器 Y Combinator并拿到启动资金,24年9月OKLO获得爱达荷州迷你反应堆的场地授权并计划于2027年部署。公司的Aurora微型反应堆采用金属燃料(区别于其他使用铀燃料的核反应堆),目前公司主要为数据中心、工厂、工业场所、社区和国防设施提供24/7全天候清洁能源。

核心产品:公司核心产品“Aurora微型反应堆”,单模块功率1.5 MW,Aurora模块每十年加注一次燃料(因此主要的预期停机时间是电力转换系统的维护),Aurora发电厂提供从15 MW到50 MW不等的电力,电厂占地面积仅几英亩,运营和维护成本低,且工厂可以选址在客户需要电力的地方,避免贵且长的电力线传输。

竞争优势(燃料与其他不同):

微反应堆更适合分布式需求:OKLO的Aurora微型反应堆属于中等规模的SMR,发电厂通常功率在50MW左右,在满足中型的分布式、偏远和独立电力需求上具有竞争优势,相比之下NuScale电力更大、更适配电网级别的能源解决方案;

燃料和冷却技术更清洁环保、成本更低:Oklo的 Aurora 反应堆采用金属燃料,而非传统的轻水反应堆燃料,其冷却系统也不同于常见的水冷,使用液态钠作为冷却剂。这样的燃料和冷却设计一方面可以提升反应堆的热传导性和效率,另一方面减少了核废料的产出,进而降低了核废料处理的成本和环境影响。相比之下,像NuScale使用传统轻水作为冷却介质,并使用铀作为燃料,更适合现有核电站技术和供应链。

财务分析:公司持续扩大投入为初步商业化做准备,目前公司现金流较为充盈,公司最新发布三季报显示,2024三季度:

费用:运营费用为1228万美元,而去年同期为466万美元,公司持续扩大投入;

净利润:公司净亏损996万美元,去年同期为867万美元,净利润亏损扩大主要由持续投入导致;

现金充足:截至24年三季报:现金和有价证券总额为2.9亿美元,其中包括9180万美元的现金和现金等价物,以及1.97亿美元的有价证券。

资方背景:

Sam Altman(Open AI创始人):Oklo的主要资助者之一,2014年,奥特曼将Oklo纳入了Y Combinator孵化器。在2024年,Altman进一步帮助Oklo通过与他的特殊目的收购公司(SPAC)AltC Acquisition Corp.合并,使Oklo成功在纽约证券交易所上市,筹集了约3.06亿美元的资金,用于支持其核能项目的商业化和未来发展;

Y Combinator:OKLO是Y Combinator孵化的初创公司,早期融资主要来自YC的孵化项目,获得了启动资金支持,Oklo与AltC Acquisition Corp 合并后,Oklo以约8.5亿美元的投资前估值上市,早期支持者Y Combinator 可能会保留对Oklo的间接持股,但尚未宣布针对 IPO 后阶段的额外投资;

DCVC (Data Collective):一家知名风险投资公司,专注于科技和深科技领域的投资,为OKLO提供了资金支持,帮助其技术开发和市场拓展;

美国能源部(DOE):DOE对OKLO的研发提供了资助,用于先进燃料循环和制造技术商业化,DOE的资助项目在推动OKLO技术成熟和验证方面发挥了关键作用。

5.1.3 NNE(NANO,研发制造 燃料加工)

公司概况:Nano Nuclear Energy主业涵盖4块SMR相关内容,囊括制造、燃料、运输等多环节,旨在打造多元化垂直整合产业链。NNE是一家美国的初创企业,创始人兼董事长Jay Jiang Yu曾是德意志银行投行部分析师,CEO兼研发总核物理学家James Walker曾担任新罗尔斯-罗伊斯核化工厂的项目负责人,公司专注于开发小型模块化反应堆,致力于成为一家以商业为重点、多元化和垂直整合的公司,涵盖四个业务线:

微型核反应堆技术开发:NANO Nuclear 的主要产品包括固体核心电池反应堆“ZEUS”和低压冷却剂反应堆“ODIN”;

核燃料制造:设立核燃料子公司HALEU Energy Fuel Inc. (HEF),提供HALEU核燃料(一种含有5%-20%铀235的先进核燃料),燃料可自用也可外供;

核燃料运输:设立运输子公司Advanced Fuel Transportation Inc.(AFT),为小型模块化反应堆、微反应堆公司、国家实验室、军队、美国能源部项目等提供HALEU核燃料;

核能行业咨询服务;

其他子公司:NNE还设立太空事业子公司NANO Nuclear Space Inc.(NNS),探索NNE微核反应堆技术在太空的潜在商业应用。

核心产品(制造侧):NNE微反应堆可以提供1-20MW的热能,其中Zeus宙斯核微反应堆具有完全密封的核心,依靠高导电性慢化剂基质来耗散裂变能量,然后通过专有技术从容器外部带走热量,避免了冷却剂损失可能造成的风险,此外Zeus反应堆堆芯和电力转换系统安装在一个标准集装箱中,便于运输,并且可以运行10年。ODIN奥丁核反应堆是NNE正在开发的第二个先进核反应堆(ANR),采用了低压冷却剂,反应堆的运行温度将高于传统水冷反应堆,可以最大限度地利用冷却剂的自然对流。

核心产品(燃料侧):子公司HALEU Energy专注于为其反应堆以及其他SMR和微反应堆公司开发和制造高纯度低浓缩铀HALEU,并被选为美国能源部的新高纯度低浓缩铀联盟(HALEU联盟于2022年12月7日成立)的正式创始成员。HALEU是经过浓缩的铀,其可裂变同位素U-235的浓度占燃料质量的5%至19.9%。相较于传统铀燃料,HALEU具有较多优点——反应堆不需要经常补充燃料、减少废弃物量、可以作为现有反应堆的下一代燃料使用、具有更高的经济性和安全性等。根据NNE数据,到2030年需要近600公吨的HALEU才能将新反应堆推向市场。

公司财务:公司目前正处于项目开拓阶段,现金流较为充足,2024年二季度:

费用:运营费用为432万美元,而去年同期为270万美元,投入显著扩大

净利润:公司净亏损467万美元,去年同期为270万美元。净利润亏损扩大由持续投入导致

现金:截至24年二季度末,现金、现金等价物为1379万美元,主要来自于2024年5月上市融资。

资方背景:

Citizens Financial Group Inc:公民金融集团(Citizens Financial Group Inc)通过公开市场投资持有NNE的股份。

BlackRock:全球最大的资产管理公司之一,BlackRock通过公开市场投资持有NNE的股份。

5.1.4 LEU(Centrus Energy,燃料加工)

公司概况:Centrus Energy定位是核燃料和服务供应商(位于产业链中游),专注于为全球核能市场提供高纯度低浓缩铀和高效核燃料解决方案。公司总部位于美国,业务涵盖铀浓缩服务及其相关技术的研发,尤其在先进燃料(如 HALEU)领域处于市场前沿,支持小型模块化反应堆(SMR)和下一代核能项目的商业化。在传统核能领域,Centrus设计、制造并成功运行气体离心浓缩技术——美国离心机,并已通过美国能源部的测试,目前公司正在逐步从传统核燃料业务拓展到更多先进燃料业务。

主要业务:公司主要业务有三类,1)核燃料供应:提供低浓缩铀(LEU)和高浓缩铀(HALEU),服务于核能和新型反应堆市场;2)先进制造:利用高精密工程技术制造复杂部件,具体产品包括用于核燃料循环的高效设备、超高精度机械部件以及用于核能和安全系统的复杂模块等,为能源、国防和航空航天行业提供支持;3)国防:为美国政府提供核燃料技术和相关服务,保障核能基础设施安全。

公司财务:公司营收保持增长趋势,主要驱动力为与能源部(DOE)签署的HALEU操作合同,但毛利随着SWU销售数量减少出现较大程度下降。公司最新发布三季报显示,2024三季度:

营收:公司三季度实现营收5770万美元,去年同期为5130万美元,营收稳中有升,主要是2022年公司与能源部(DOE)签署的HALEU操作合同,正在从2023年底的第一阶段过渡到第二阶段带来营收扩张;

毛利:公司毛利在截至2024年和2023年9月30日的三个月内分别为890万美元和1130万美元,2024年9月30日的三个月的减少主要归因于LEU部门毛利的减少,这主要由于出售的SWU数量减少导致SWU单位成本上涨;

费用:运营费用为1650万美元,而去年同期为1420万美元,运营费用同比增加230万美元,主要在于销售、管理费用增加;

净利润:公司净亏损500万美元,去年同期为净收入820万美元,主要由于毛利下降导致。

资方背景:

美国能源部 (DOE):Centrus Energy获得了美国能源部的大力支持,特别是在高浓缩低浓铀 (HALEU) 生产方面,以促进先进核燃料的研发和部署。

BlackRock:全球最大的资产管理公司之一,BlackRock通过公开市场投资持有Centrus的股份。

TerraPower:由比尔·盖茨创立的核能公司,与Centrus合作开发适用于小型模块化反应堆 (SMR) 的先进核燃料。

X-Energy:美国核能公司,与Centrus合作开发高温气冷堆的燃料技术。

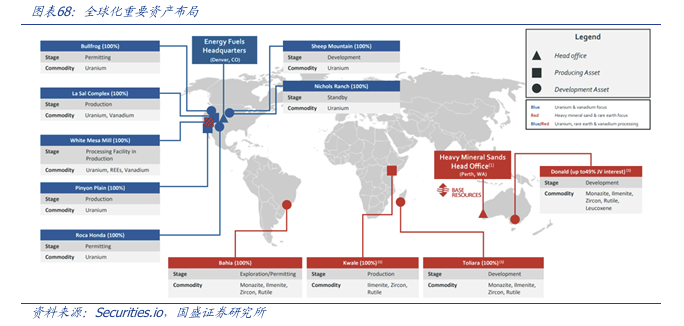

5.1.5 UUUU(Energy Fuels,原料开采)

公司概况:Energy Fuels是一家总部位于美国的矿业和能源公司(位于产业链上游,直接储备燃料资源),2006年正式成立,2013年在纽交所上市,专注于生产天然铀和钍,是核能和先进燃料(如HALEU)技术的重要原料,还涉足稀土元素(REE)的分离和提炼。公司在美国拥有多个生产设施,是北美核燃料供应链的重要参与者。

主要业务:公司主要业务包括天然铀和钍的开采与加工,为核能行业提供关键燃料,同时通过旗下设施提炼稀土氧化物,用于风力发电、电子设备等清洁能源和高科技应用。公司的商业模式围绕矿产资源的提取、加工和销售展开,并与能源和技术领域的客户建立长期供应关系。

公司财务:公司持续推进各类稀土元素开采,近期因运输问题产量低于预期。公司成功完成了对 Base Resources 的收购,其中包括马达加斯加先进的世界级的加图利亚钛锆项目,确保公司在钛和锆矿产行业的领先地位。公司最新发布三季报显示,2024三季度:

营收:公司三季度实现营收404万美元,去年同期为1100万美元,主要由于从PinyonPlain矿到WhiteMesaMill的矿石运输出现延误,预计该问题将在2024年第四季度得到解决;

净利润:公司三季度归属于公司的净亏损1206万美元,去年同期为净收入1056万美元,主要原因为与推进Donald项目相关的交易和整合成本、收购BaseResources相关成本和经常性运营费用;

毛利率:公司三季度铀矿业务毛利润为215万美元,毛利率为54%;

费用:公司三季度运营费用为1411万美元,去年同期为1238万美元,增长原因为新项目整合成本以及并购交易成本的增加。

资方背景:

BlackRock:全球知名资产管理公司,持有Energy Fuels的公开交易股份;

Vanguard Group:另一大型资产管理公司,通过公开市场投资于Energy Fuels;

State Street Corporation:作为大型金融服务机构,State Street持有Energy Fuels的部分股份。

5.1.6其他

小微型核电产业链庞大,除了专注于SMR技术的创新企业外,传统核电企业和电力运营商也参与其中:

UEC(Uranium Energy):注于北美铀资源的勘探、开发和生产的公司,主要采用原地浸出(In-Situ Recovery, ISR)技术,采矿方式成本较低且更环保,公司目前运营两大 ISR平台:一个位于德克萨斯州,由Hobson工厂支持;另一个位于怀俄明州,依托Irigaray和Christensen Ranch (原Willow Creek项目)支持,这些平台管理多个铀矿项目,具备较高的生产准备度,此外公司在加拿大拥有高品位传统铀项目如 Henday Lake 和 Carswell。

CCJ (Cameco):加拿大的铀矿开采和供应商,专注于上游铀矿的开采和加工,是全球最大的铀供应商之一,为核燃料市场提供原材料。

BWXT (BWX Technologies):专注于核反应堆组件制造和核能技术,与SMR/OKLO等最大的区别在于,BWXT是大型设备供应商和技术服务商,主要为政府和商业领域提供核反应堆组件、核燃料、以及国防相关核技术,客户包括美国政府(如为海军核潜艇提供核反应堆)。

DUK (Duke Energy)、CEG (Constellation Energy Group)、EXC (Exelon Corporation)、ETR (Entergy Corporation):美国大型综合性电力公司,运营传统核电站并提供电力服务,核心业务包括发电、输电和配电服务等,DUK侧重于东南部地区,发电组合较均衡,包括天然气、煤和可再生能源;CEG以清洁能源为核心,运营美国最大的无碳核电站群,聚焦碳减排;EXC专注于核能发电,是美国最大的核电运营商,覆盖多个州;ETR服务于美国南部,以核电和天然气发电为主,注重高可靠性供电。

5.2竞争格局与优势

从行业竞争格局来看,由于SMR核电目前尚处于发展初期,竞争格局尚未稳定,各公司市场份额差距不大,主要的差异体现在技术路径、商业模式和市场布局:

1)技术路线的差异

压水堆(PWR)主导地位:目前,NuScale Power 等企业推动的压水堆技术占据主流市场,因为其技术成熟度高,监管审批路径较为清晰,更容易获得政府和投资者信任;

创新技术崛起:如 X-energy 的高温气冷堆(HTGR)和 Terrestrial Energy 的熔盐堆(MSR),代表了核能的下一代创新技术,提供了更高的效率和灵活性,但面临研发周期长和监管复杂等挑战;

关键分歧:传统技术的稳健性和先进技术的潜在突破性形成了差异化竞争格局。

2)商业模式的差异

模块化与可扩展性:NuScale Power 等企业专注于模块化的设计,使得反应堆更易于生产、运输和组装,从而降低建设和运营成本;

特定市场定位:Nano Nuclear Energy 将目标锁定在偏远地区和军事基地的小型高效反应堆市场,提供更灵活的电力解决方案。

3)市场布局的区域化差异

美国:得益于政策支持(如《通胀削减法案》)和技术优势,美国企业(NuScale、X-energy)在技术领先和资本获取方面具备先发优势;

俄罗斯:Rosatom 凭借 RITM-200 已实现商用化,是浮动核电站和极地市场的领先者;

中国:政府推动的石岛湾高温气冷堆并网成功,为国家能源安全提供支撑,同时在出口市场上展现潜力。

展望未来,技术成熟度、成本竞争力、政策支持、市场定位是决定SMR参与者成败的几项重要因素:

1)技术成熟度与安全性

核电行业的核心是技术的安全性与成熟度,这是进入市场的首要门槛。NuScale已获得美国核管理委员会(NRC)的设计认证,是全球首家获得这一认证的SMR公司;X-energy 的Triso燃料具有高安全性和无法熔化的特性,是未来事故容错核燃料和高温堆核燃料的重要发展方向。

2)成本优势

SMR需要证明其在全生命周期成本(建造、运营、退役)上优于传统核电站和其他能源形式,模块化设计是降低成本的关键。NuScale、OKLO等都通过标准化制造和批量生产来减少单堆成本。

3)政策与资金支持

政府的扶持政策和初期资本投入是决定SMR项目能否落地的重要因素。美国通过各种激励政策支持核能复兴,包括直接拨款和税收优惠,此外,企业也可以通过国际合作进行融资,如NuScale与罗马尼亚、波兰达成协议推动全球部署。

4)市场定位与应用场景

多样化应用是SMR的重要竞争优势,涵盖发电、工业热供应、海水淡化、氢气生产等。比如NuScale目标市场集中在公共电力供应和工业电力市场,Nano Nuclear定位偏远地区和特种用途市场,强调小型化、移动性和快速部署能力。

5)国际化与客户资源

国际市场竞争将成为未来关键,企业需要证明其技术在不同国家的监管、地质、经济条件下的适用性。目前NuScale与多个国家签署供应协议,抢占全球市场,Rolls-Royce 在英国本土市场的政策支持下,计划向欧洲扩展。

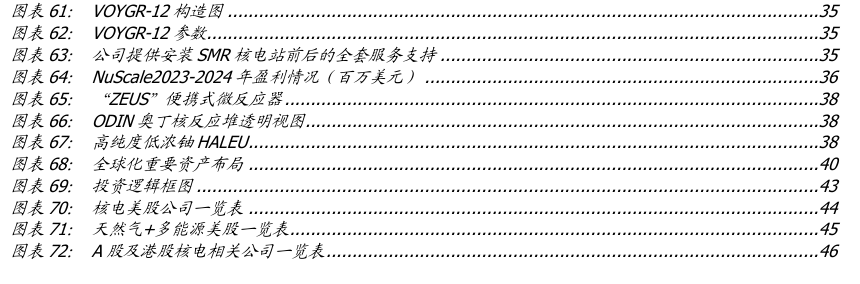

财务数据横向比较发现位于产业链上游的核燃料开采公司如Energy Fuels、Centrus Energy商业化进展较快,2023年均实现营收、利润为正,而位于产业链中游的微型反应堆制造公司如NuScale Power、OKLO、NANO Nuclear Energy整体来说尚处于商业模式验证阶段,高额研发、生产开支使得净利润呈现负数,其中NuScale Power进展较快,通过与多国合作的SMR项目,2023年取得2281万美元营收。具体来看,各公司竞争优势包括:

NuScale Power:1、公司拥有自己的核电工厂——VOYGR Plant Models,是首个也是唯一一个获得美国核管理委员会 (NRC) 设计批准的小型模块化反应堆;2、公司目前已经与全球多个国家的客户合作SMR核电项目;

OKLO:1、OKLO的Aurora微型反应堆属于中等规模的SMR,在满足中型的分布式、偏远和独立电力需求上具有竞争优势;2、Oklo的Aurora 反应堆采用金属燃料,而非传统的轻水反应堆燃料,更为清洁环保、成本更低;

NANO Nuclear Energy:业务覆盖较广,公司主业涵盖4块SMR相关内容,囊括制造、燃料、运输等多环节,旨在打造多元化垂直整合产业链;

Energy Fuels:产能规模较大,公司在美国拥有多个生产设施,是北美核燃料供应链的重要参与者,同时近期成功完成了对 Base Resources 的收购,其中包括马达加斯加先进的世界级的加图利亚钛锆项目,确保公司在钛和锆矿产行业的领先地位;

Centrus Energy:1、专注于为全球核能市场提供高纯度低浓缩铀和高效核燃料解决方案,尤其在先进燃料(如 HALEU)领域处于市场前沿;2、公司获得了美国能源部的大力支持,特别是在高浓缩低浓铀 (HALEU) 生产方面,以促进先进核燃料的研发和部署。

6、投资建议

【从算力到能源:为什么在当下推荐能源基础设施赛道】

存在预期差:当下推荐能源赛道的核心逻辑,源于AI驱动下的科技产业链条正在从算力生态向能源IT基础设施延展,而市场目前对这一关键环节的中长期价值,尚未充分认知。同时市场认为中国的电力基础设施完备,AI占比较小,很难有弹性。但我们认为,全球算力放量已是趋势,算力功耗上行已是必然,国内在IT基础设施领域的优势更能趁着这波东风实现海外布局。

1. 从算力到能源:产业链驱动的必然路径

AI产业加速发展下,GPU、CPU到存储、通信、铜缆等各细分领域,已经成为当前市场热议的主题,但这些算力生态的背后,强烈依赖于能源和基础设施的持续供给。从下游AI应用场景(无论是游戏、金融、还是医疗等)到上游基础配套(囊括散热、IDC、能源等),每一个环节都环环相扣,然而,目前市场在算力竞争白热化的背景下,更多聚焦于中下游环节(硬件和应用),而忽略了基础设施对算力长期可持续发展的关键作用,当下电力及IT基础设施已成为北美算力市场的瓶颈。算力软硬件毫无疑问已成为市场热点,展望未来3-5年,挖掘更多算力相关的机会,更需要提前研究上游基础设施环节,尤其是能源环节。

2. 市场对基础设施中长期规划的忽视,带来能源赛道的投资窗口

1)供需矛盾日益突出

北美的电力供给处于紧平衡状态,而AI算力需求正在迅速提升,预计到2029年全球数据中心的装机功率需求将从40GW增长至140GW。这种指数级的能耗增长,已经暴露了当前基础设施规划的不足。电力基础设施扩张滞后,变压器等关键设备的生产周期制约能源供给能力。

2)市场短期行为带来的长期隐患

当前资本市场对算力相关赛道(如GPU、存储、通信)的关注度极高,但对散热、IDC、能源等基础设施的中长期布局重视不足。而这些基础设施环节,正是推动算力生态可持续发展的核心。以液冷为例,当我们在24年初发布液冷行业深度报告的时间点,行业变化并未在资本市场被重视,其市场热度是在AI功耗需求爆发后逐步显现的,类似的逻辑同样适用于能源赛道,而这一切才刚刚开始。

3. 为什么能源赛道值得提前布局?

能源是科技行业下一阶段竞争的核心要素,而市场对能源的规划和认知仍在起步阶段:

战略性稀缺资源:Sam Altman提到,未来最重要的资源是算力和能源。能源赛道不仅是算力的支撑,更是实现可持续科技发展的基础。

初期投资窗口:当前AI能源赛道正处于起步阶段,投资估值相对合理,未来需求上修空间大。

政策与科技协同驱动:以SMR核电为例,其具备低碳环保、高效供电等特性,与全球碳中和政策目标高度契合。天然气作为过渡性能源也将在短期内受益于数据中心的扩张需求。

综上,能源赛道的逻辑,与我们在去年推荐液冷行业时的逻辑类似:在行业爆发的早期,市场估值并不低,但投资的是长期成长性,而非短期便宜价位。能源是科技竞争的下一场战役,正如液冷从可选到必选的过程一样,AI上游基础设施赛道也正在从传统行业走向核心科技配套,抢占布局先机,是未来胜出的关键。

6.1 SMR核电美股

SMR核电单一方案即可满足供电需求,因此我们梳理了产业链上中下游参与者:

6.2 天然气 多能源美股

除了SMR核电,还有多种方法来应对能源挑战,包括天然气发电、可再生能源(如太阳能、风能)、储能系统,以及利用燃料电池等创新技术,通常采用天然气 其他能源的复合方案,因此我们梳理了各个环节主要参与者:

天然气发电:NextEra Energy (NYSE: NEE)、Dominion Energy (NYSE: D)、Cheniere Energy (NYSEAMERICAN: LNG)等。

可再生能源(太阳能和风能):First Solar (NASDAQ: FSLR)、Enphase Energy (NASDAQ: ENPH)、Brookfield Renewable Partners (NYSE: BEP)等。

储能技术(平衡可再生能源的间歇性):Tesla (NASDAQ: TSLA)、Fluence Energy (NASDAQ: FLNC)等。

燃料电池和分布式发电(燃料电池以天然气或氢气为燃料):Bloom Energy Corporation (NYSE: BE)、Plug Power (NASDAQ: PLUG)等。

核心能源效率技术(数据中心冷却):Vertiv (NYSE: VRT)、Schneider Electric 等。

6.3 A股相关标的

7、风险提示

1.技术与监管风险。

SMR技术尚处于研发和早期部署阶段,许多设计尚未获得全面的监管批准,开发周期长且存在技术不确定性,例如安全性测试、材料性能验证等,任何技术上的失败或监管延误都可能显著增加成本,并影响商业化进程。

2.高资本需求与融资压力。

SMR的开发和部署需要巨额资本投入,包括设计、建设和审批成本,许多初创企业依赖外部融资维持运营,一旦资金链断裂,可能导致项目中止。此外,投资回报周期较长,需数十年才能收回初始投入。

3.市场需求与竞争风险。

市场接受度和需求可能受到能源政策、公众态度和技术替代(如储能技术和绿色氢气)的影响,如果市场需求不足或政策支持减少,SMR企业可能面临盈利困难。

VIP复盘网

VIP复盘网