投资要点

本周核心观点:中央经济工作会议举行,部署2025年重点任务。2025年9项重点任务中,第3项要求“高质量完成国有企业改革深化提升行动”第8项要求“协同推进降碳减污扩绿增长,加紧经济社会发展全面绿色转型”,包括加快“沙戈荒”新能源基地建设、推动全国碳市场建设等。电力央企传达学习,华能集团“坚定履行保障国家能源安全、加快绿色发展、强化科技创新、深化国资国企改革和高质量稳增长等重大责任”、国家电投“要结合十五五规划编制工作,着力抓好重大项目建设,进一步优化投资结构、提高投资效益,统筹就地消纳和外送通道等建设”、华电集团“积极扩大有效投资,提高投资效益,加紧推动绿色低碳转型发展,以更大的力度发展新能源,加快沙戈荒新能源基地建设”。

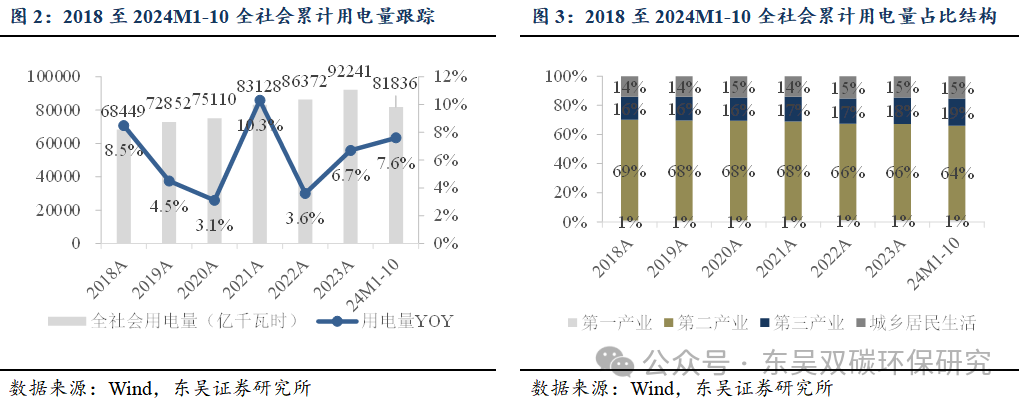

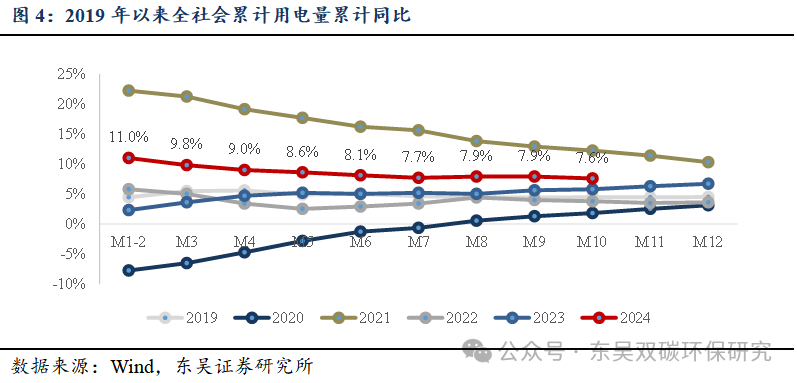

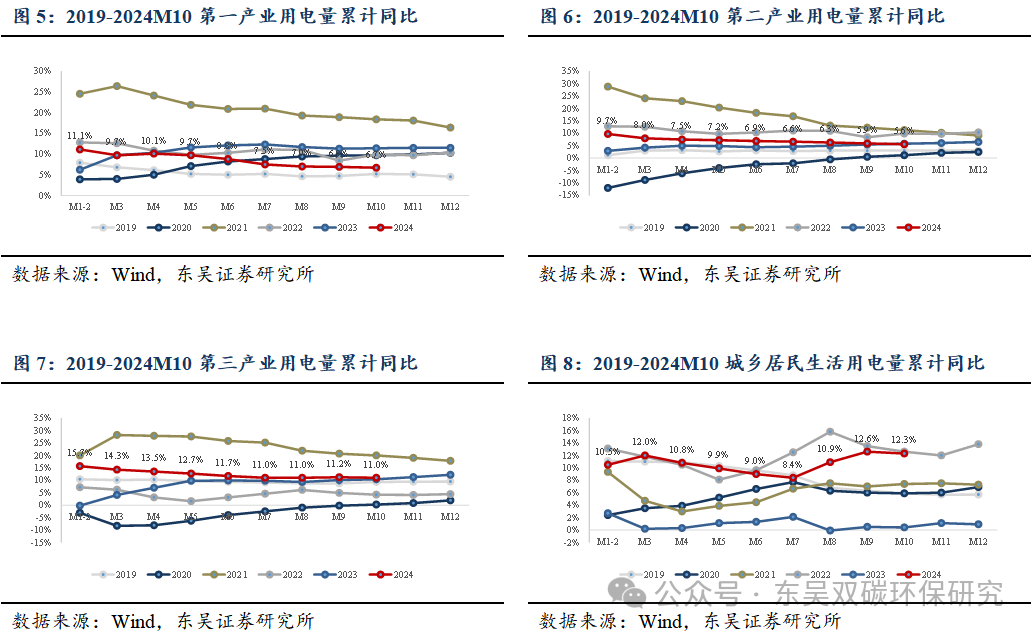

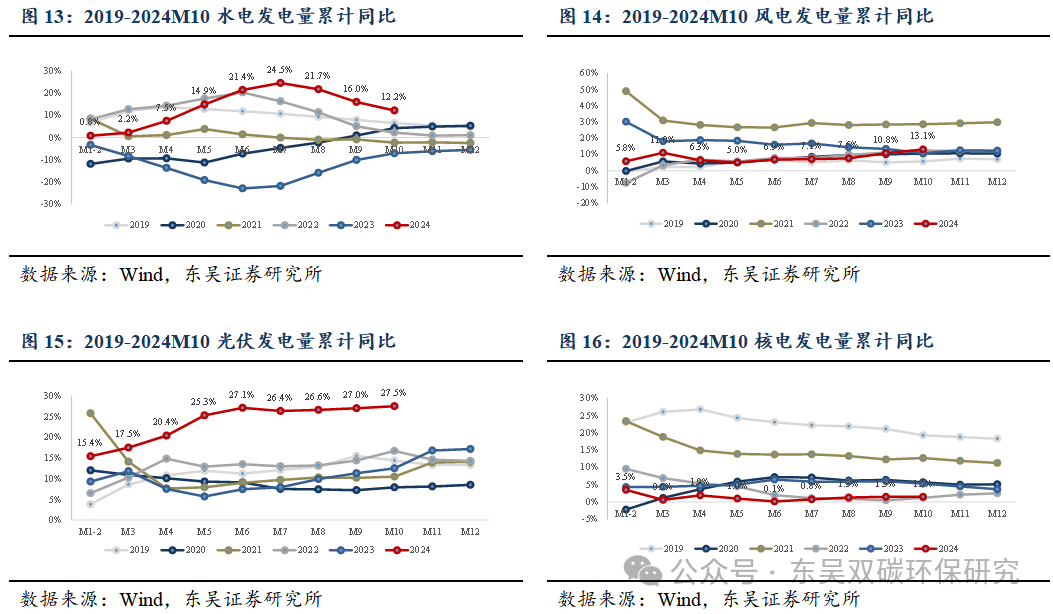

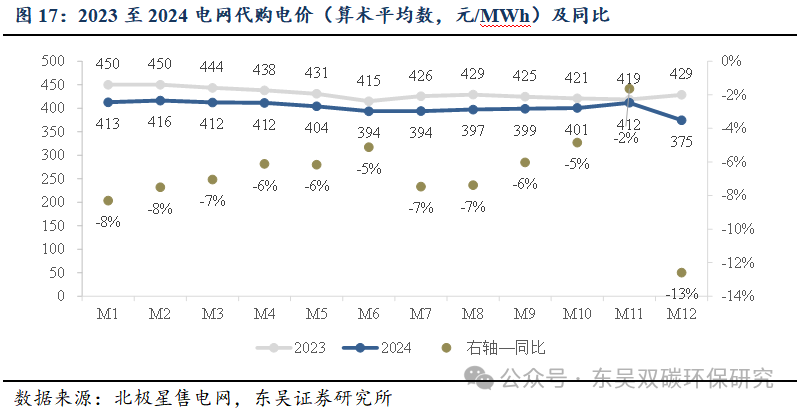

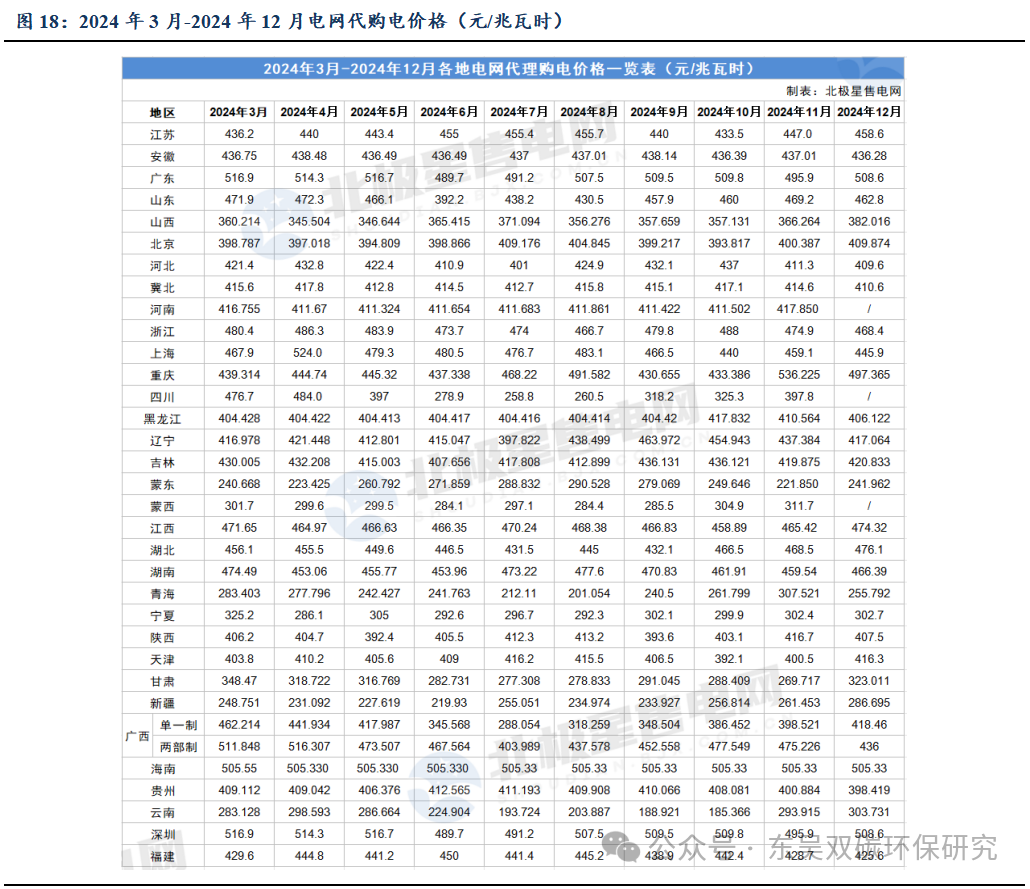

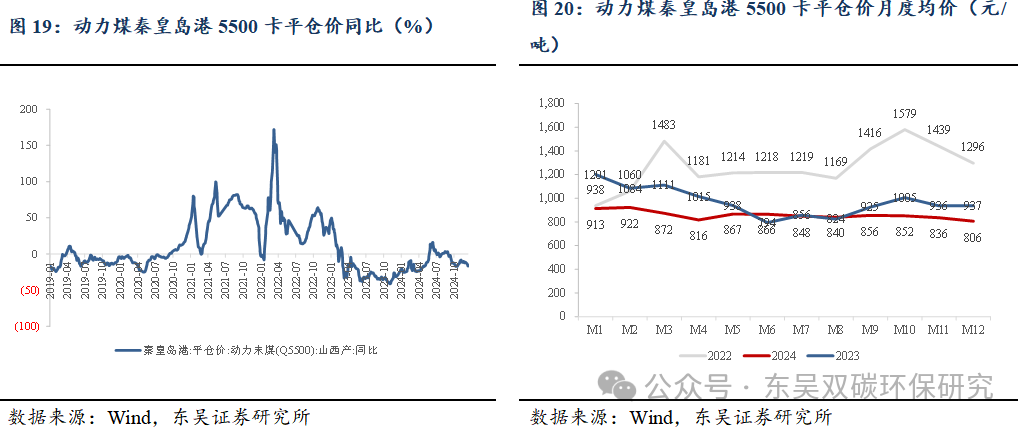

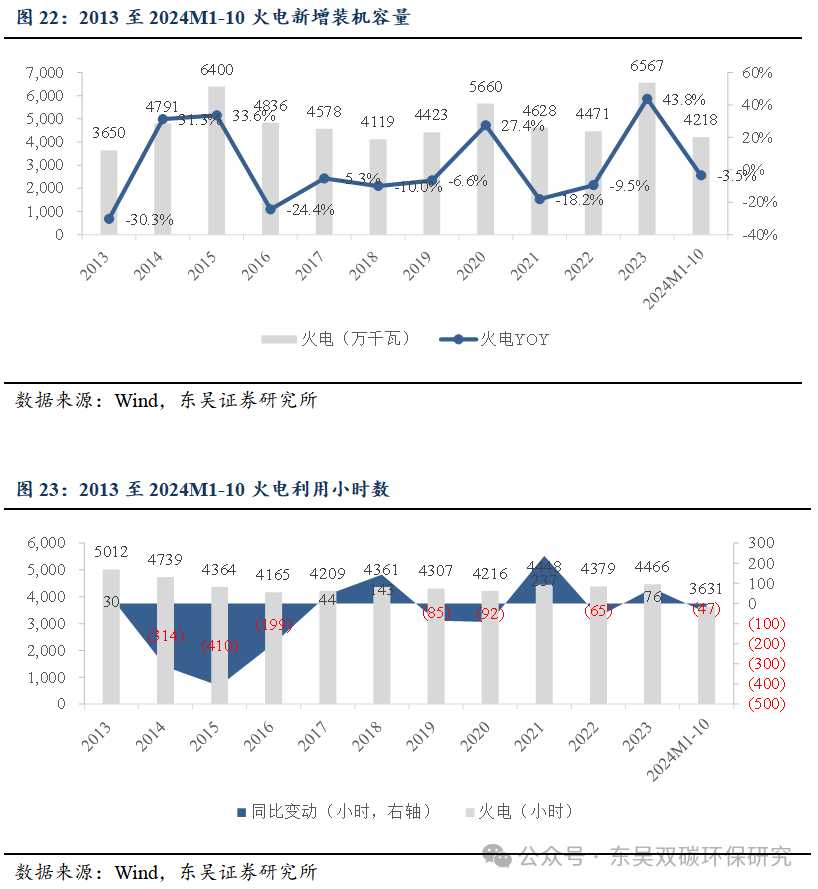

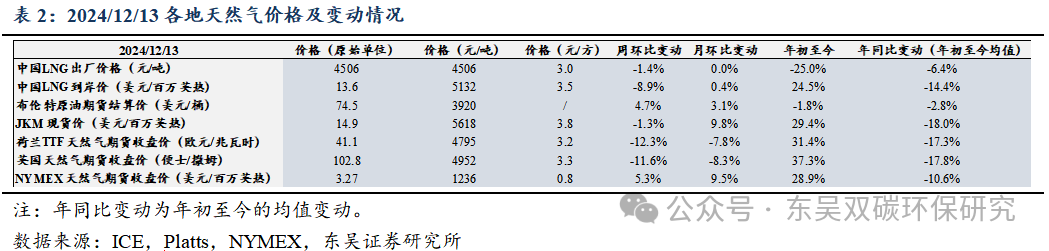

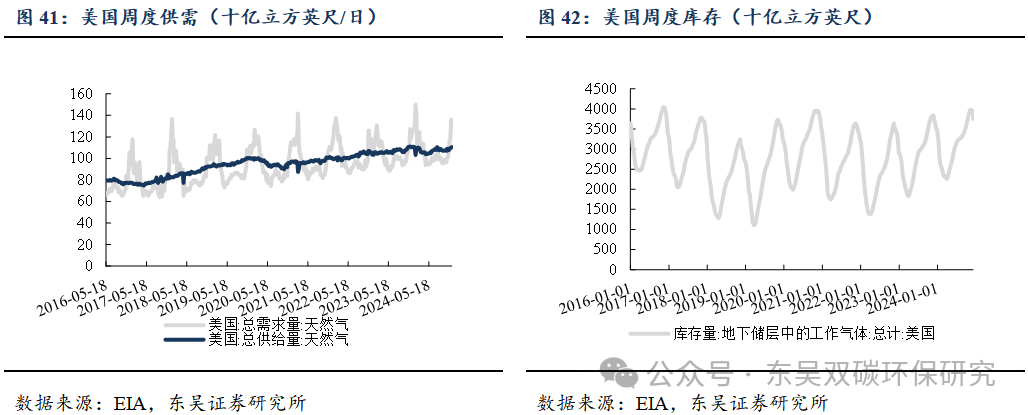

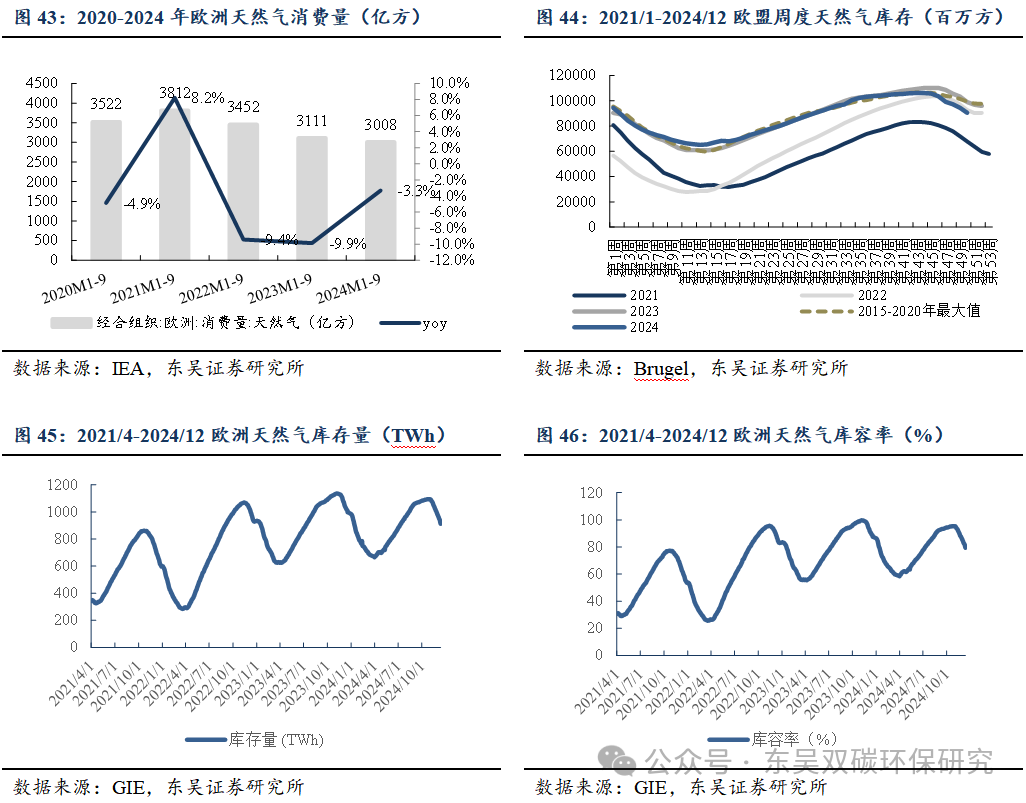

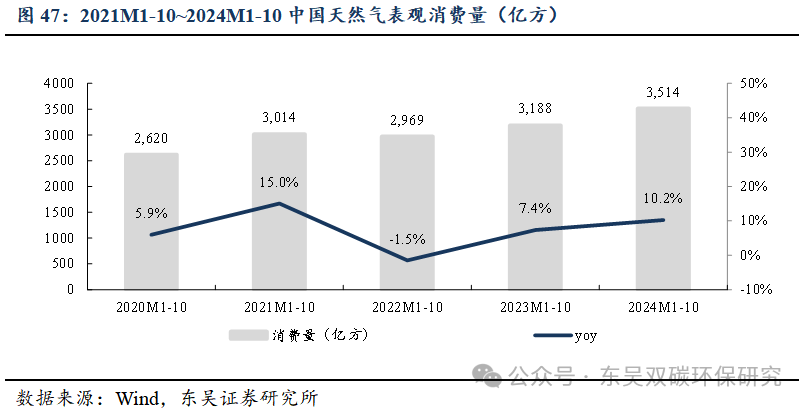

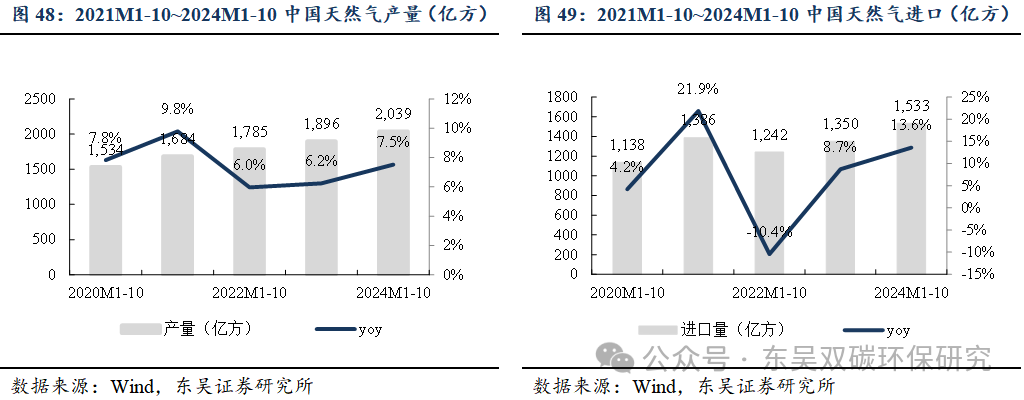

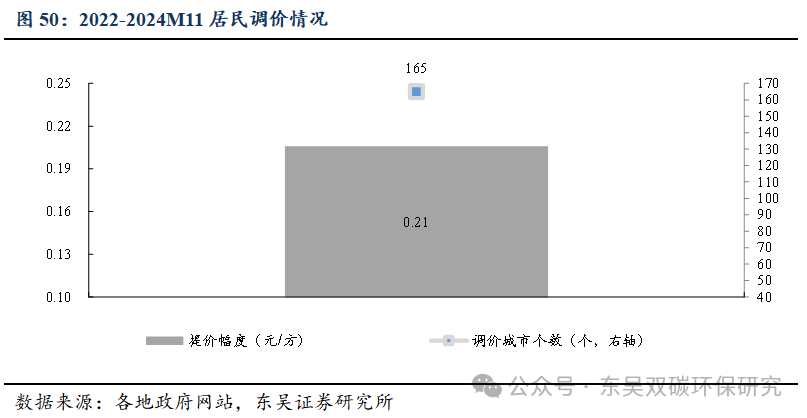

行业核心数据跟踪:电价:2024年12月电网代购电价同环比下降。煤价:截至2024/12/13,动力煤秦皇岛5500卡平仓价790元/吨,周环比下降22元/吨。天然气:截至2024/12/13,美国HH/欧洲TTF/东亚JKM/中国LNG出厂/中国LNG到岸价周环比变动 5.3%/-12.3%/-1.3%/-1.4%/-8.9%至0.8/3.2/3.8/3/3.5元/方。美国部分地区气温回升,一处压缩机站、干线短期维护,气价周环比上升:截至24/12/11,天然气平均总供应量周环比 0.5%至1105亿立方英尺/日,同比 0.1%;总需求周环比-5.5%至1286亿立方英尺/日,同比 5.1%,大部分地区气温高于正常水平,发电部门消费量周环比-2.0%,住宅和商业部门消费量-12.9%,工业部门消费量-2.0%。24/12/6储气量周环比-1900至37470亿立方英尺,同比 2.3%。欧洲气价高位回落:24M1-9,欧洲天然气消费量为3008亿方,同比-3.3%,俄乌冲突后通过寻找替代能源等方式削减消费量;截至24/12/12欧洲天然气库存912TWh(881亿方),同比-115亿方,库容率79.44%,同比-10.7pct。国内消费量稳定增加,供给充足,气价周环比微降:24M1-10我国天然气消费量同增10.2%至3514亿方;24M1-10产量 7.5%至2039亿方,进口量 13.6%至1533亿方。22~24M11,全国共有56%的地级及以上城市进行了居民的顺价,提价幅度为0.21元每方。

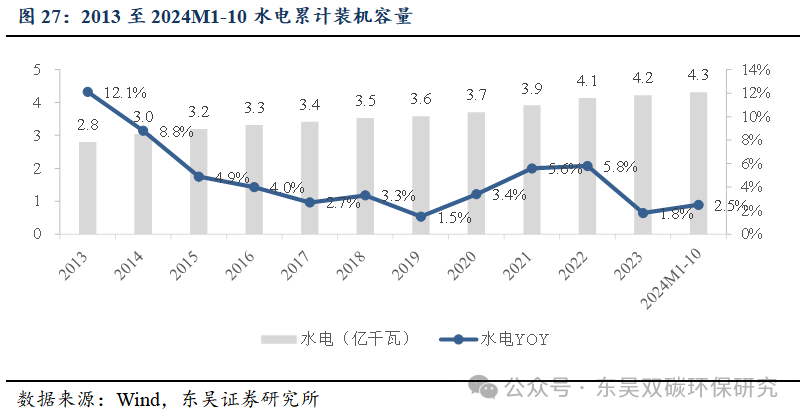

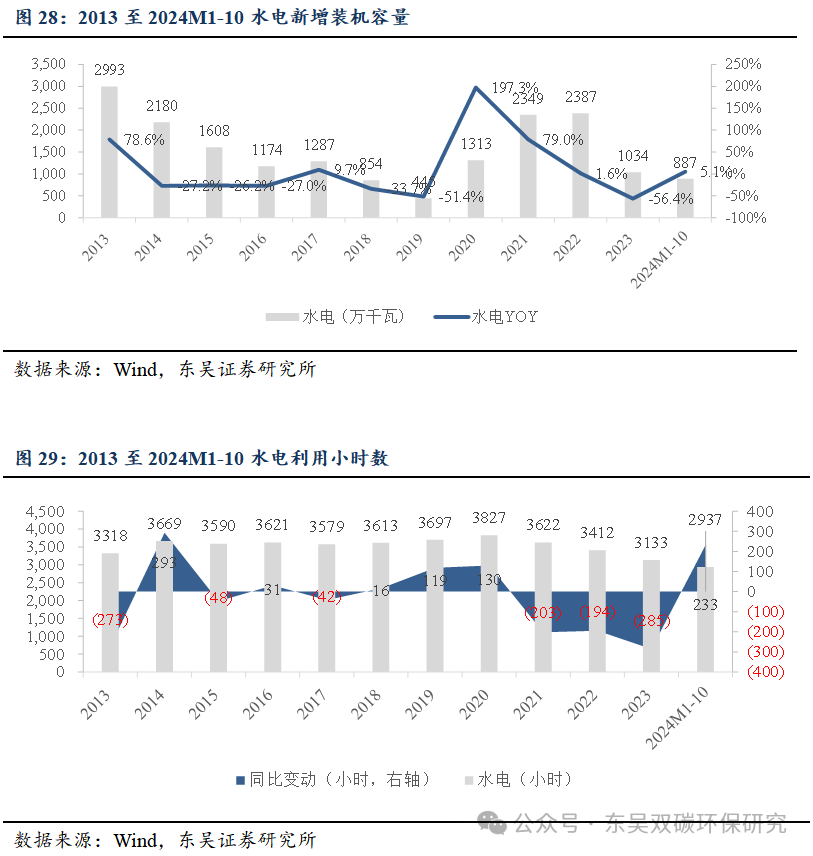

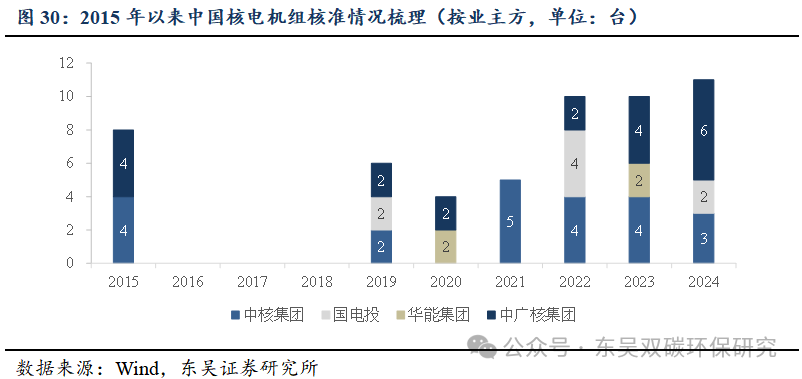

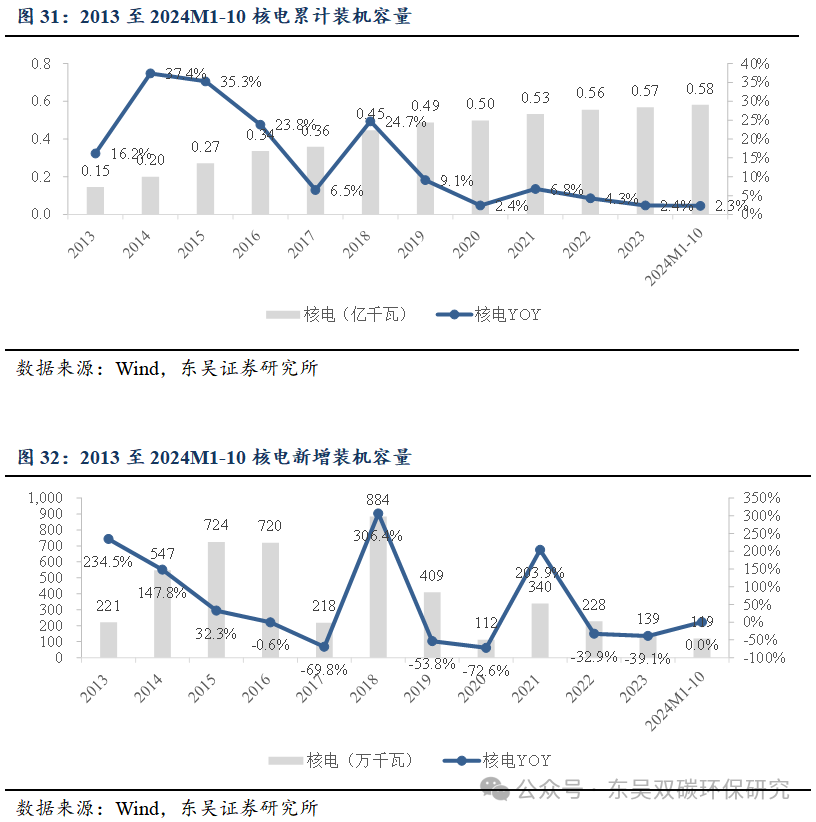

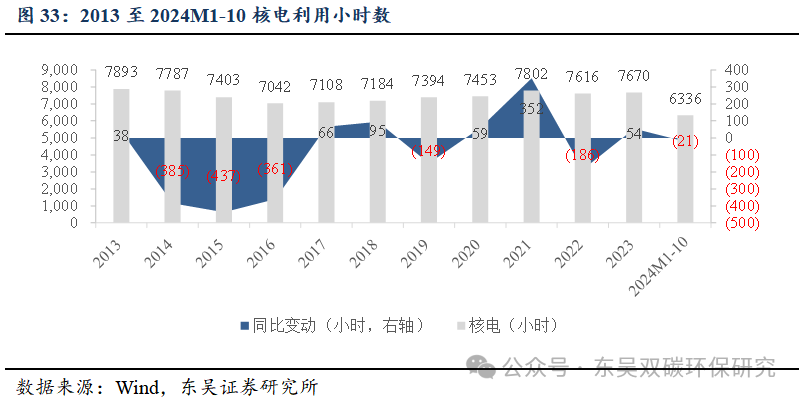

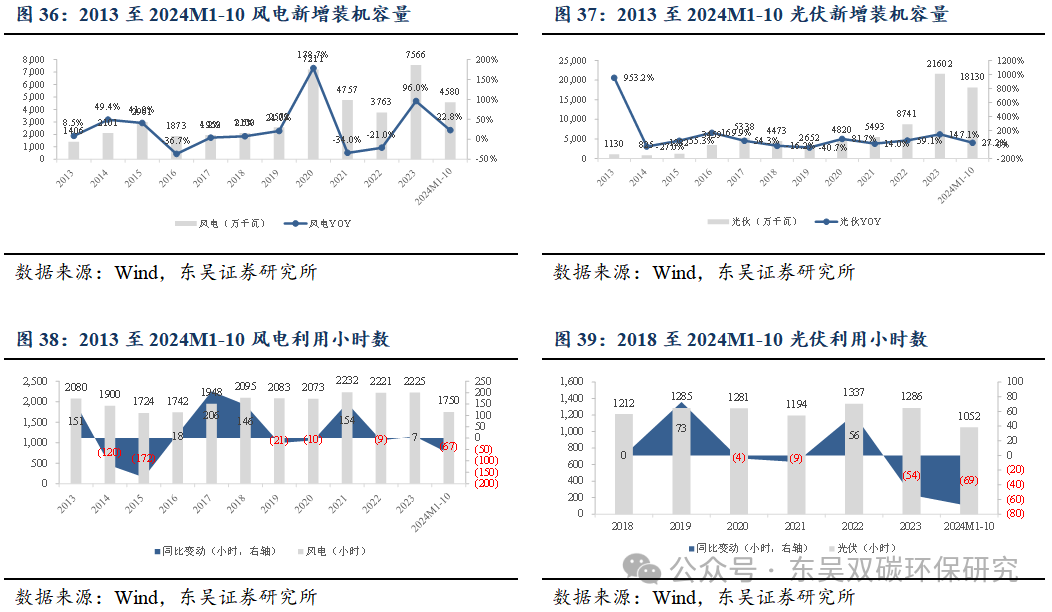

投资建议:1)天然气:大选落地预计海外勘探力度增加,LNG液化建设加强。供给宽松,成本端促顺价 放量!A)海外气源释放!关注具备优质长协资源,灵活调度,成本优势长期凸显的企业。重点推荐:【九丰能源】、【新奥股份】;建议关注【深圳燃气】、【佛燃能源】。B)城燃降本促量、顺价持续推进!重点推荐:【昆仑能源】、【蓝天燃气】;建议关注:【新奥能源】、【华润燃气】、【中国燃气】、【港华智慧能源】、【深圳燃气】、【佛燃能源】。 2)火电: 9月火电由降转增,建议关注火电投资机会。推荐【皖能电力】【华电国际】,建议关注【申能股份】【浙能电力】【华能国际】【国电电力】等。3)绿电:化债推进财政发力,绿电国补欠款历史问题有望得到解决。资产质量见底回升,绿电成长性再次彰显。重点推荐【龙净环保】,建议关注【龙源电力】【中闽能源】【三峡能源】等。4)水电:量价齐升、低成本受益市场化。度电成本所有电源中最低,省内水电市场电价持续提升,外输可享当地电价。现金流优异分红能力强,折旧期满盈利持续释放。重点推荐【长江电力】。5)核电:成长确定、远期盈利&分红提升。2022、2023连续两年核准10台,2024年行业再获11台核准,成长再提速。在建机组投运 资本开支逐步见顶。公司ROE看齐成熟项目有望翻倍,分红能力同步提升。重点推荐【中国核电】【中国广核】。6)消纳:关注特高压和电网智能化产业链。趋势一配电网智能化:关注【威胜信息】【东软载波】【安科瑞】;趋势二电网数字化:推荐虚拟电厂;趋势三国际化:推荐特高压和电网设备。

风险提示:需求不及预期、电价煤价波动风险、流域来水不及预期等

VIP复盘网

VIP复盘网