投资要点

航运板块:

本周原油轮运价持续下跌,成品油轮需求环比改善,干散货运市场全线运价回落,外贸集运欧美航线走势分化,内贸市场整体持平。1)原油轮市场,本周VLCC市场,中东航线12月中下旬货盘逐渐进场,大西洋航线在感恩节前后较为平静。尽管中东航线稍显活跃,但可用运力仍较为充裕,部分巴西货盘收到近两位数船东报价,市场供需失衡导致成交的WS点位大幅下跌。OPEC 推迟原定于12月5日举行的会议,决定包括是否延长每日220万桶的自愿减产计划。2)成品油轮市场,LR船型受益于中东货盘的释出,运价显示出复苏迹象;同时MR船型受益于中国出口量的增加,运价大幅提升。3)干散货运市场,海岬型船在太平洋市场货盘尚可,但大西洋市场支撑不足,美国传统谷物旺季但出口缓慢,导致市场运价下跌。巴拿马型和超灵便型船市场继续呈现船舶过剩、货源不足的格局,日租金普遍承压下行。4)外贸集运市场,欧线运价稳步上涨,美线运价持续下探。欧洲航线,根据欧盟委员会发布的数据,欧元区11月经济景气指数为95.8,略高于前值和市场预期,但仍低于长期平均水平,表明市场信心依然疲弱。本周,运输需求保持稳定,供需基本面较为稳固。欧线长协季航公司月末大规模停航,推行涨价计划,促使即期市场订舱价格上涨。北美航线,根据美国商务部发布的数据,美国耐用品订单在连续两个月下降后,10月仅环比微增0.2%,低于市场预期,显示出订单缺乏增长动力,反映出美国经济中工业领域的低迷趋势仍未得到缓解。本周,运输需求增长乏力,供需平衡状况不佳,市场运价继续下行,尤其美西航线跌幅较为显著,后续关注货主对特朗普上台后加征关税的应对措施。5)内贸集运市场,华北区域,临近年底,市场需求逐渐减弱,部分南方工厂提前停工,导致运输需求下降。华南区域,本期出运量保持稳定,市场运价小幅上涨。

重点推荐:中远海能、招商轮船。关注:中谷物流、招商南油、国航远洋、海通发展、宁波远洋、中远海控。

------------------------------------------

物流供应链板块:

1)快递:2024年需求端持续超预期增长;供给端看,中短期内部分产粮区终端价格上涨,行业整体资本开支增速逐年下降将在中长期内限制行业竞争烈度;短期行业旺季涨价预期高,关注加盟快递板块头部标的:极兔速递、申通快递、韵达股份、中通快递、圆通速递。其次,关注顺丰控股,公司2024Q3报业绩显示公司国际业务逐步起势,同时不断推进多网融通,成本费用节降效果显著,盈利能力仍具韧性;看未来,公司的直营制网络优势将持续帮助公司巩固和提高市场份额,国际业务逐步呈现效果,叠加公司持续推进精益经营,盈利能力仍在,未来国际及供应链业务第二增长曲线优势明显。2)跨境物流:建议关注嘉友国际:第一增长曲线中蒙业务红利依旧底盘稳固,第二增长曲线出海非洲成长性强。3)化工供应链:化工物流供应链密尔克卫、兴通股份、宏川智慧等近两年经历炼化降开工率/PPI下行的盈利估值双杀,化工物流头部企业激烈竞争下稳定性更强,此类公司基本面提速依赖产业并购,利率下调及监管转向对它们有实质性利好。

------------------------------------------

航空出行板块:

入境免签再添9国,24Q3全国入境外籍人员同比 49%。自2024年11月30日起至2025年12月31日,中国将扩大免签国家范围,对保加利亚、罗马尼亚、克罗地亚、黑山、北马其顿、马耳他、爱沙尼亚、拉脱维亚、日本持普通护照人员试行免签政策。免签停留期限自现行15日延长至30日。年初以来,免签政策的不断优化,使入境游迎来进一步增长。2024年1月1日至11月26日,国内航司实际执行入境航班量超21万班次,同比去年增长约1.1倍;国内航司承运的入境旅客量超3000万人次,同比去年增长约1.2倍。入境旅客主要来自韩国首尔、泰国曼谷、日本东京、中国香港、日本大阪。截至2024年12月1日,全民航日执行客运航班量14141架次,较2019/2023年的 1.1%/ 7.3%,其中国内/地区/国际航班量分别为12078/311/1752架次,恢复至2019年的107%/77%/78%;境内航司可用座公里36.5亿座公里,同比 13.8%,环比-0.7%。

关注:春秋航空、吉祥航空、中国国航、广深铁路、京沪高铁、南方航空、中国东航、华夏航空。

------------------------------------------

一周市场回顾:

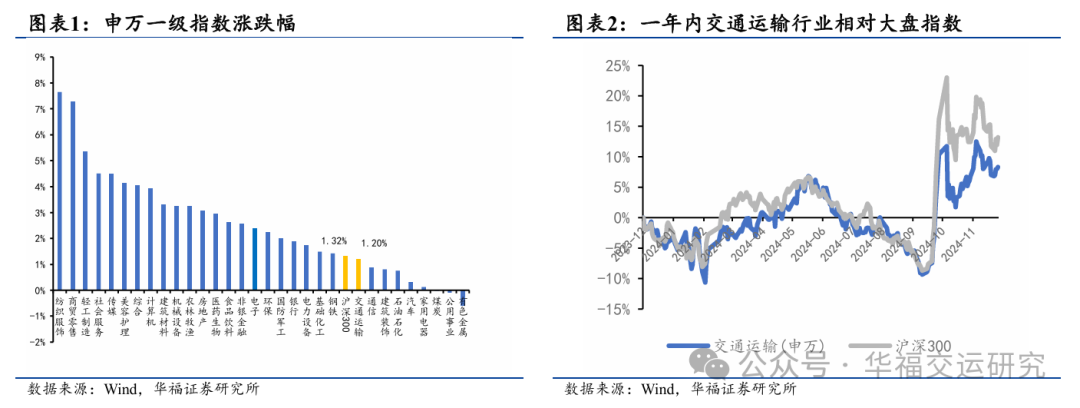

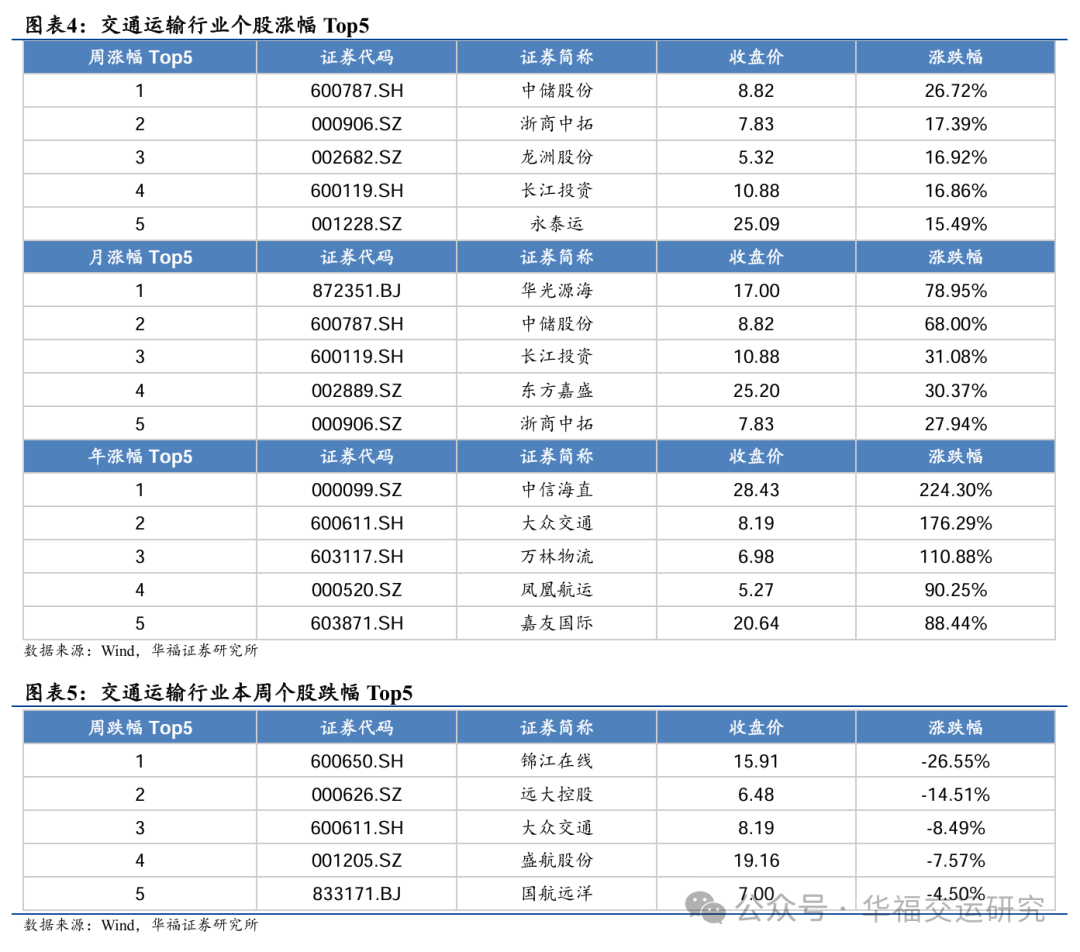

本周交通运输(申万)指数 1.2%,相比沪深300指数-0.12pp。本周涨幅前五名分别为中储股份( 26.7%)、浙商中拓( 17.4%)、龙洲股份( 16.9%)、长江投资( 16.9%)、永泰运( 15.5%);本月涨幅前五名分别为华光源海( 78.9%)、中储股份( 68%)、长江投资( 31.1%)、东方嘉盛( 30.4%)、浙商中拓( 27.9%)。

------------------------------------------

风险提示:

宏观经济增速不及预期;行业供需失衡、爆发价格战;油价、汇率大幅波动;地缘政治冲突、安全生产事故等需求冲击。

目录

1 行业周度行情回顾

1.1 行业:本周交通运输(申万)指数 1.2%,相比沪深300指数-0.12pp

1.2 个股:本周中储股份( 26.7%)、浙商中拓( 17.4%)

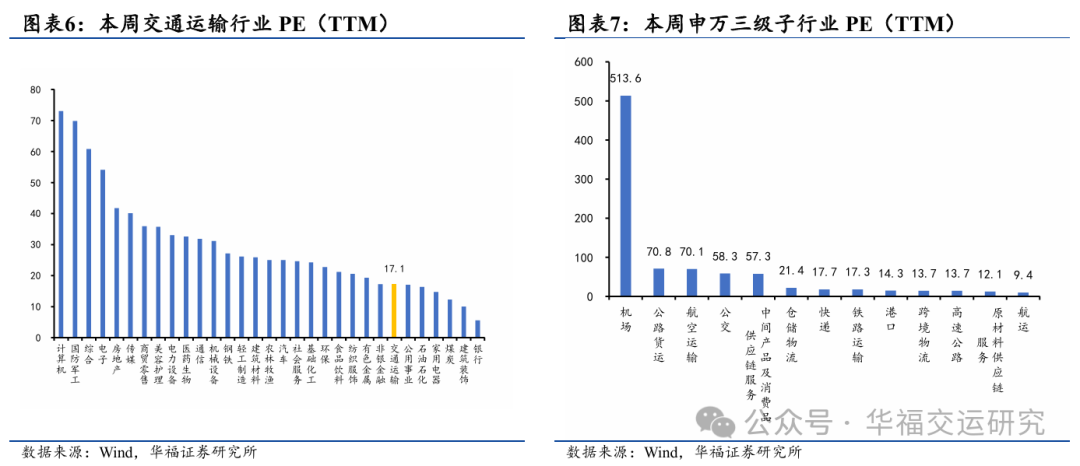

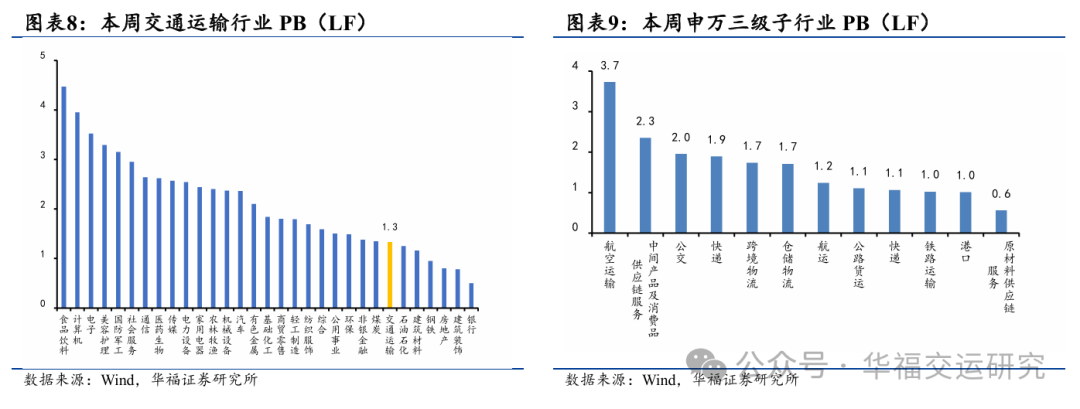

1.3 估值:本周行业估值处于相对低位

2 行业高频数据跟踪

2.1 航运板块高频数据

2.2 快递物流高频数据

2.3 航空板块高频数据

3 投资策略

3.1 航运板块:长协季船商停航涨价,欧线运价改善明显

3.2 物流板块:宏观需求波动,优选顺周期弹性标的

3.3 航空出行板块:入境免签再添9国,24Q3全国入境外籍人员同比 49%

3.4 公铁路板块:交运基建板块估值有望提升,重视高股息红利资产配置价值

4 重点报告及重点公司盈利估值

5 风险提示

正文

一、行业周度行情回顾

1.1 行业:本周交通运输(申万)指数 1.2%,相比沪深300指数-0.12pp

2024年第四十八周,上证综指报收于3326.46点,涨幅1.81%;深证成指报收10611.72点,涨幅1.66%;创业板指报收2224点,涨幅2.23%;沪深300报收3916.58点,涨幅1.32%;申万交通运输指数报收2251.26点,涨幅1.2%,相比沪深300指数-0.12pp。

看子行业表现,本周仓储物流涨幅最大( 12.25%),中间产品及消费品、公路货运涨幅较大,分别为8.92%、7.76%;原材料供应链服务、铁路运输、高速公路涨幅较小,分别为3.65%、2.94%、2.27%;航运和公交有所下跌,跌幅分别为1.25%和6.38%。

1.2 个股:本周中储股份( 26.7%)、浙商中拓( 17.4%)

看个股表现,本周涨幅前五名分别为中储股份( 26.7%)、浙商中拓( 17.4%)、龙洲股份( 16.9%)、长江投资( 16.9%)、永泰运( 15.5%);本月涨幅前五名分别为华光源海( 78.9%)、中储股份( 68%)、长江投资( 31.1%)、东方嘉盛( 30.4%)、浙商中拓( 27.9%);本年涨幅前五名分别是中信海直( 224.3%)、大众交通( 176.3%)、万林物流( 110.9%)、凤凰航运( 90.3%)、嘉友国际( 88.4%)。

本周跌幅前五名分别是锦江在线(-26.5%)、远大控股(-14.5%)、大众交通(-8.5%)、盛航股份(-7.6%)、国航远洋(-4.5%)。

1.3 估值:本周行业估值处于相对低位

截至11月29日,交通运输行业PE(TTM)估值为17.1倍,处于所有行业较低水平。看子行业PE(TTM)机场、公路货运和航空运输相对高位,分别为513.6、70.8、70.1倍;高速公路、原材料供应链服务、航运处于相对低位,分别为13.7、12.1、9.4倍。

截至11月29日,交通运输行业PB(LF)估值为1.3倍,处于所有行业较低水平。看子行业PB(LF),航空运输、中间产品及消费品供应链服务、公交处于相对高位,分别为3.7、2.3、2.0倍;公路货运、快递、铁路运输、港口、原材料供应链服务处于相对低位,分别为1.1、1.1、1.0、1.0、0.6倍。

二、行业高频数据跟踪

2.1 航运板块高频数据

油运市场,原油轮运价持续下跌,成品油轮市场需求环比提升。原油轮市场,本周BDTI指数报895点,环比下降2.1%,同比下降25.1%。本周,VLCC市场中东航线12月中下旬的货盘陆续进入市场,而大西洋航线在感恩节前后相对平静。虽然中东航线的活跃度有所提升,但由于可用运力积压较多,市场竞争依然激烈。部分巴西货盘收到接近两位数船东报价,导致成交的WS点位明显下跌。本周VLCC型油轮TCE报3.10万美元/日,环比下降13.5%。中小型原油轮运价走势相反,本周苏伊士型、阿芙拉型油轮TCE分别为2.92、2.56万美元/日,环比分别上涨12.5%、下降6.0%。成品油轮市场,本周BCTI指数报699点,环比上涨24.0%,同比下跌15.9%。LR船型受益于中东货盘的释出,运价显示出复苏迹象;同时MR船型受益于中国出口量的增加,运价大幅提升。本周BCTI太平洋一篮子航线TCE报1.59万美元/日,环比下降4.6%;本周 BCTI大西洋一篮子航线报2.62美元/日,环比下降4.2%。

干散货运市场,海岬型船运价持续下跌,巴拿马型和超灵便型船市场运价需求走弱。本周BDI指数报1478点,环比下跌8.9%,同比下跌45.1%。海岬型船市场,本周运价震荡下行,远程矿航线单边下跌。本周BCI指数报2481点,环比下跌12.2%,同比下跌50.2%。巴拿马船型市场,本周持续低迷,太平洋市场虽有部分煤炭货盘释出,但粮食航线运价持续下滑,空放运力减少,可用运力却不断积压,尤其印尼航线运力过剩问题仍未缓解。市场疲软态势难见好转,日租金呈现持续下跌趋势。本周BPI指数报1043点,环比下跌8.5%,同比下跌52.1%。超灵便型船市场,本周,随着市场运力逐渐消耗,加之恶劣天气影响船舶周转以及部分兼营船回流,同时,由于日租金已接近年内低位,船东抗跌意愿增强,日租金的下跌幅度有所收窄。本周BHSI指数报663点,环比下跌1.8%,同比下跌8.5%。

集运市场,欧洲市场运价逐渐上升,美线运价持续下探。本周上海出口集装箱运价指数报2234点,环比上涨3.4%,同比上涨121.0%。欧洲航线,本周,运输需求维持稳定,供需基本面保持平衡。随着月末临近,航运公司推行涨价计划,带动即期市场订舱价格上扬。上海港出口至欧洲基本港市场运价为3039美元/TEU,环比上涨22.5%,同比上涨257.1%。北美航线,本周,运输需求疲软,供需平衡状况欠佳,市场运价持续下滑,其中美西航线降幅尤为显著。上海港至美西和美东基本港市场运价分别为3345美元/FEU和4954美元/FEU,环比分别下跌12.5%、0.9%,同比分别上涨103.2%、102.5%。

内贸运价华北逐渐下跌,华南持续上涨。本周泛亚航运中国内贸集装箱运价指数报1439点,环比下跌0.1%,同比上涨16.0%。华北区域市场,临近年底,市场需求逐渐转弱,部分南方工厂提前停工,导致运输需求下降。受贸易价格下跌影响,钢材货源的贸易商采购动力不足,进而导致市场运量减少。本周华北指数报1293点,环比下跌3.5%,同比上涨34.4%;华南区域市场,本期市场出运量保持稳定,市场运价小幅上涨。本周华南指数报收1220点,环比上涨7.8%,同比下跌6.4%。

2.2 快递物流高频数据

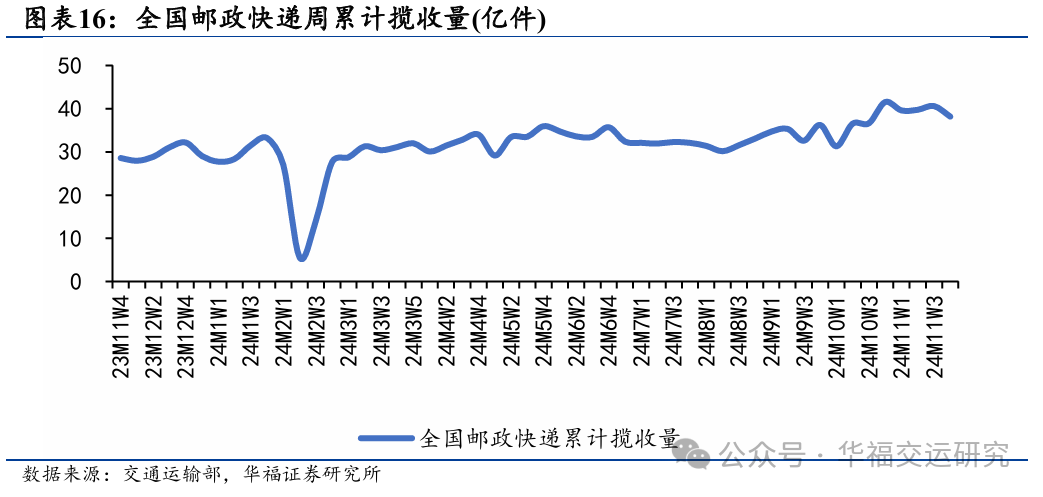

1)周度邮政快递揽收量数据点评:

2024年11月18-11月24日周快递件量同比增长,环比下降,同比日均件量依旧中高速增长,据交通部数据, 20241118-20241124本周共计揽收量38.15亿件,环比-6%,日均件量5.64亿件,同比 24.9%。

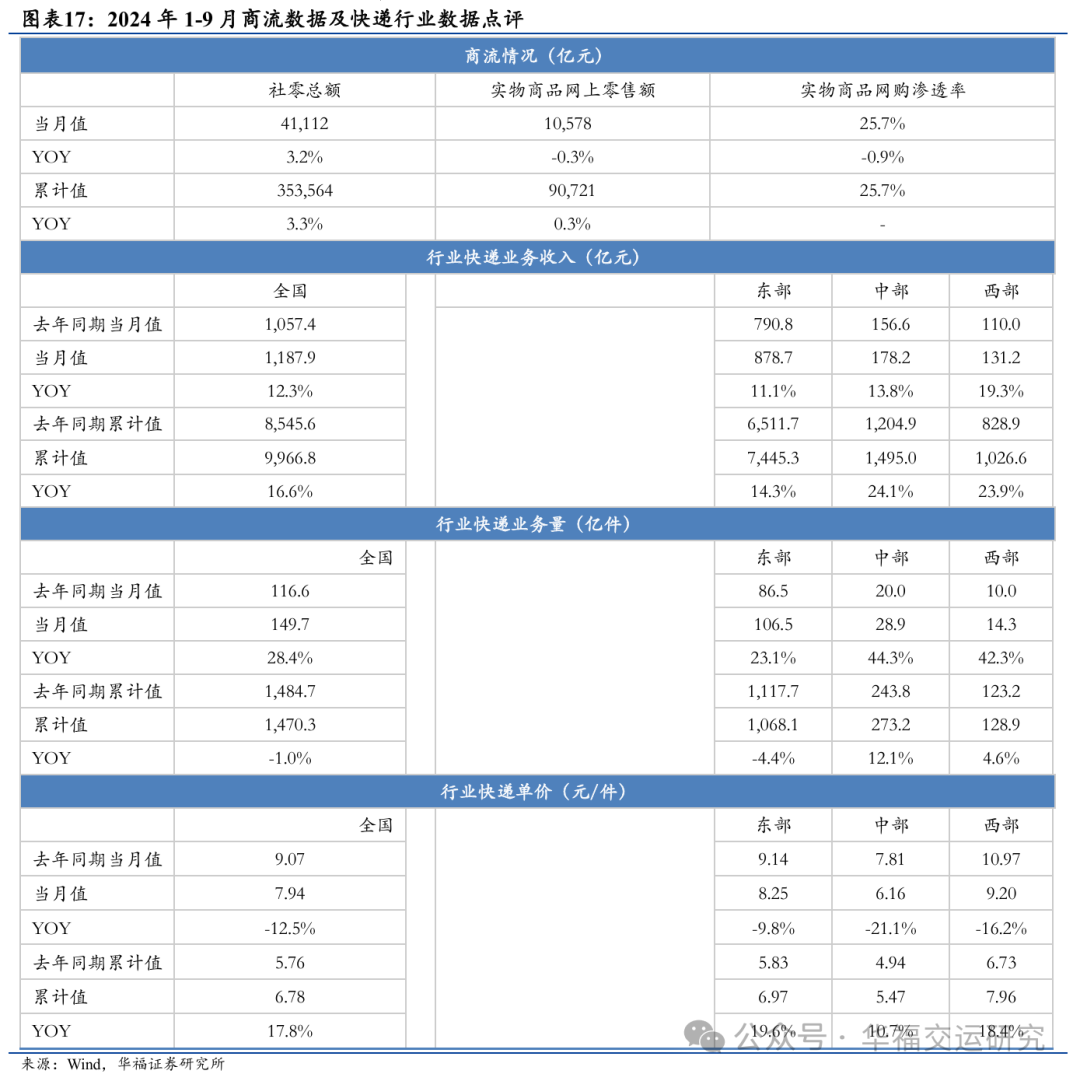

2)2024年1-9月商流数据及快递行业数据点评:

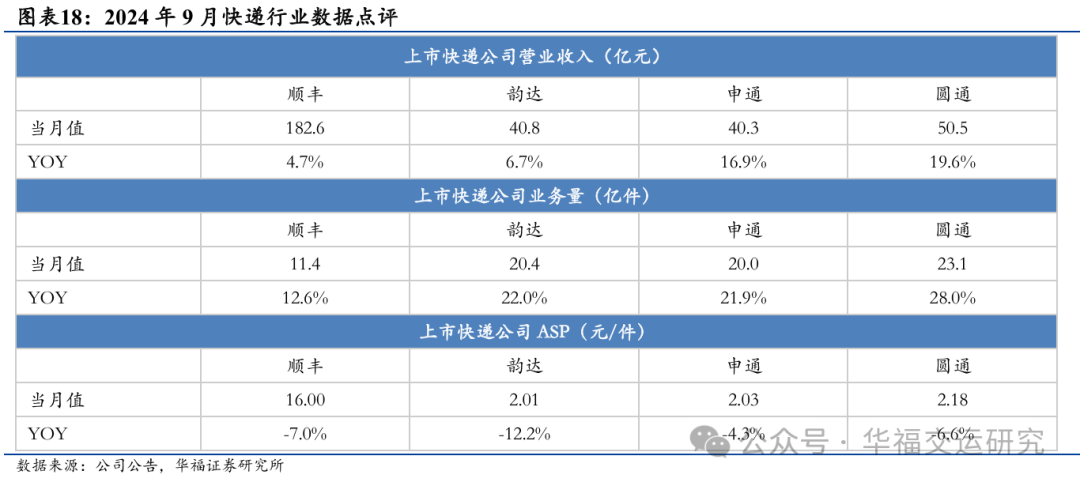

3)2024年9月快递行业数据点评:

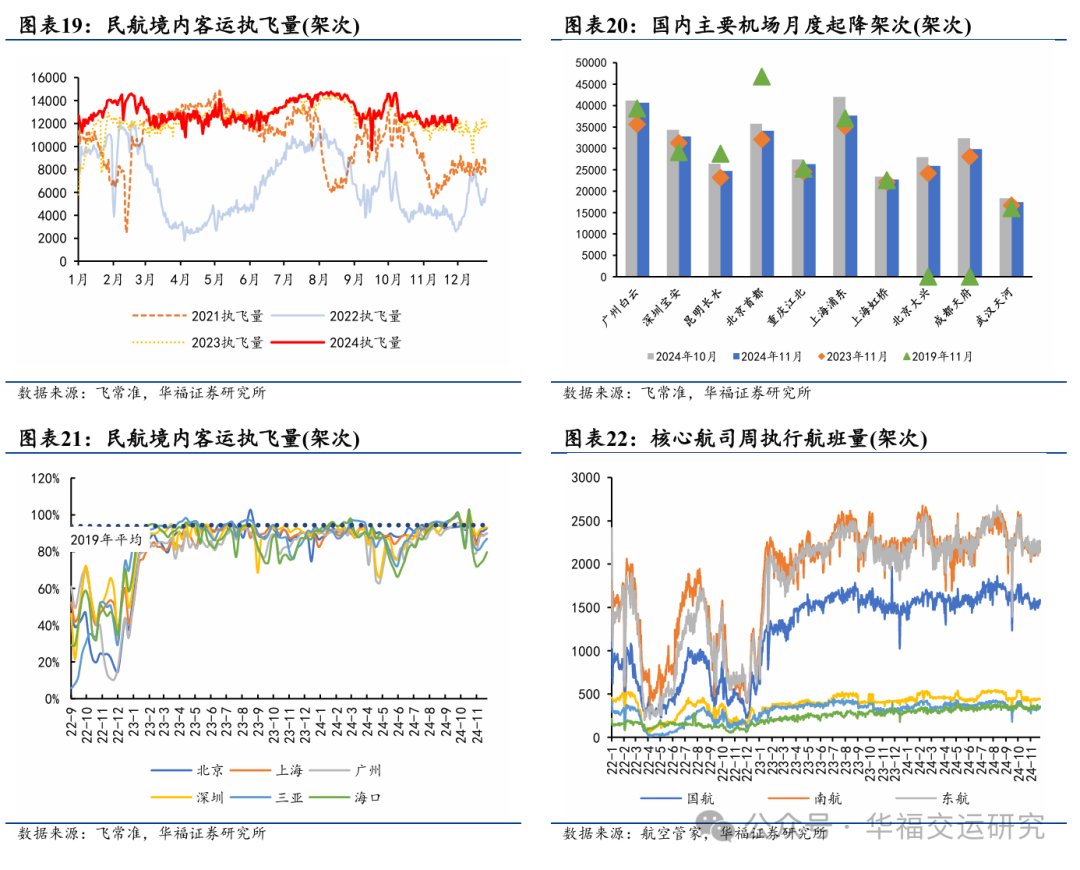

2.3 航空板块高频数据

三、投资策略

3.1 航运板块:长协季船商停航涨价,欧线运价改善明显

本周原油轮运价持续下跌,成品油轮需求环比下降,干散货运市场全线运价回落,外贸集运欧美航线走势分化,内贸市场整体持平。1)原油轮市场,本周VLCC市场,中东航线12月中下旬货盘逐渐进场,大西洋航线在感恩节前后较为平静。尽管中东航线稍显活跃,但可用运力仍较为充裕,部分巴西货盘收到近两位数船东报价,市场供需失衡导致成交的WS点位大幅下跌。OPEC 推迟原定于12月5日举行的会议,决定包括是否延长每日220万桶的自愿减产计划。2)成品油轮市场,LR船型受益于中东货盘的释出,运价显示出复苏迹象;同时MR船型受益于中国出口量的增加,运价大幅提升。3)干散货运市场,海岬型船在太平洋市场货盘尚可,但大西洋市场支撑不足,美国传统谷物旺季但出口缓慢,导致市场运价下跌。巴拿马型和超灵便型船市场继续呈现船舶过剩、货源不足的格局,日租金普遍承压下行。4)外贸集运市场,欧线运价稳步上涨,美线运价持续下探。欧洲航线,根据欧盟委员会发布的数据,欧元区11月经济景气指数为95.8,略高于前值和市场预期,但仍低于长期平均水平,表明市场信心依然疲弱。本周,运输需求保持稳定,供需基本面较为稳固。欧线长协季航公司月末大规模停航,推行涨价计划,促使即期市场订舱价格上涨。北美航线,根据美国商务部发布的数据,美国耐用品订单在连续两个月下降后,10月仅环比微增0.2%,低于市场预期,显示出订单缺乏增长动力,反映出美国经济中工业领域的低迷趋势仍未得到缓解。本周,运输需求增长乏力,供需平衡状况不佳,市场运价继续下行,尤其美西航线跌幅较为显著,后续关注货主对特朗普上台后加征关税的应对措施。5)内贸集运市场,华北区域,临近年底,市场需求逐渐减弱,部分南方工厂提前停工,导致运输需求下降。华南区域,本期出运量保持稳定,市场运价小幅上涨。

关注:招商轮船(601872.SH)、中远海能(600026.SH)、中谷物流(603565.SH)、招商南油(601975.SH)、国航远洋(833171.BJ)、宁波远洋(601022.SH)、海通发展(603162.SH)、中远海控(601919.SH)、东方海外国际(0316.HK)。

3.2 物流板块:宏观需求波动,优选顺周期弹性标的

直营快递:顺丰2024Q3报业绩显示公司国际业务逐步起势,同时不断推进多网融通,成本费用节降效果显著,盈利能力仍具韧性;看未来,公司的直营制网络优势将持续帮助公司巩固和提高市场份额,国际业务逐步呈现效果,叠加公司持续推进精益经营,盈利能力仍在,未来国际及供应链业务第二增长曲线优势明显。

关注:顺丰控股。

加盟制快递:电商快递2024年需求端持续超预期增长;供给端看,中短期内部分产粮区终端价格上涨,行业整体资本开支增速逐年下降将在中长期内限制行业竞争烈度,关注加盟快递板块头部标的:极兔速递、申通快递、韵达股份、中通快递、圆通速递。

跨境供应链:制造业产能外移下,具备海外核心资产企业伴随中国产业链走出去,关注具备核心海外资产企业的投资机会:嘉友国际。

化工物流供应链:化工物流供应链密尔克卫、兴通股份、宏川智慧等近两年经历炼化降开工率/PPI下行的盈利估值双杀,化工物流头部企业激烈竞争下稳定性更强,此类公司基本面提速依赖产业并购,利率下调及监管转向对它们有实质性利好。

大宗供应链:24年大宗商品需求有望逐步企稳回升,大宗供应链企业盈利有望得到修复,大宗供应链企业在需求修复下具备强弹性。

3.3 航空出行板块:入境免签再添9国,24Q3全国入境外籍人员同比 49%

自2024年11月30日起至2025年12月31日,中国将扩大免签国家范围,对保加利亚、罗马尼亚、克罗地亚、黑山、北马其顿、马耳他、爱沙尼亚、拉脱维亚、日本持普通护照人员试行免签政策。免签停留期限自现行15日延长至30日。年初以来,免签政策的不断优化,使入境游迎来进一步增长。2024年1月1日至11月26日,国内航司实际执行入境航班量超21万班次,同比去年增长约1.1倍;国内航司承运的入境旅客量超3000万人次,同比去年增长约1.2倍。入境旅客主要来自韩国首尔、泰国曼谷、日本东京、中国香港、日本大阪。截至2024年12月1日,全民航日执行客运航班量14141架次,较2019/2023年的 1.1%/ 7.3%,其中国内/地区/国际航班量分别为12078/311/1752架次,恢复至2019年的107%/77%/78%;境内航司可用座公里36.5亿座公里,同比 13.8%,环比-0.7%。

关注:春秋航空(601021.SH)、吉祥航空(603885.SH)、中国国航(601111.SH)、广深铁路(601333.SH)、京沪高铁(601816.SH)、南方航空(600029.SH)、中国东航(600115.SH)、华夏航空(002928.SZ.SH)。

3.4 公铁路板块:交运基建板块估值有望提升,重视高股息红利资产配置价值

三中全会决议出台,交运基建板块估值有望提升。2024年7月18日中国共产党第二十届中央委员会第三次全体会议作出如下决定:深化综合交通运输体系改革,推进铁路体制改革,发展通用航空和低空经济,推动收费公路政策优化。

全面看好低波红利板块。经济弱复苏下,国债收益率不断下行,股债息差持续扩大,高股息资产因其低估值的防御属性、高股息的绝对收益2023年至今较沪深300表现优异。“股息率=分红率/PE”,推断高股息率主要依赖:①高分红比例,既需要企业具备持续分红意愿,也需要强且稳定的盈利能力奠定分红基础;②低估值。

铁路、公路、港口均具有区域垄断性,盈利水平普遍较高;因相对弱周期,且运价不同程度受相关政府部门管控,盈利稳定性普遍较强,奠定高分红基础。我们认为限制估值的影响因素有:铁路板块运价管控严格下成长性低;公路板块非永续经营,延长收费期限需进行改扩建;港口板块股息率相对公铁路偏低。

建议关注:①铁路:大秦铁路:重要战略地位高位运营,盈利水平稳定,长期维持高股利支付率和高股息率。②公路:招商公路:优质路产赋能;宁沪高速、山东高速、赣粤高速、粤高速A:改扩建稳步落地,平均收费年限有望提升;皖通高速:改扩建落地、分红比例持续提升;深高速:改扩建进行中,受益深中通道开通。③港口:唐山港:受益港口整合,分红比例领先港口板块。

同时,建议关注铁路板块:全面接入高铁网络的广深铁路(601333.SH);受益价格改革、具备提价弹性的京沪高铁(601816.SH)。

广深铁路:大湾区核心服务商,主营铁路客货运输业务、过港直通车业务,并受委托提供铁路运营服务,营业里程为481.2公里。我们认为公司将长期受益于全面接入高铁:1)赣深铁路接入广深城际,公司积极增开跨线动车组。2)香港直通车升级为高铁,引流空间弹性巨大。3)广州、广州东即将改造为高铁站,有望承运更多高铁线路。

京沪高铁:连接中国两大核心城市,区位优势显著,出行需求旺盛。高铁票价持续上涨,我们看好公司长期受益价格改革:2020年12月,公司开始实施浮动票价制,商务执行票价调整为1748-1998元;二等执行票价调整为498-598元,涨幅-10%~ 8%。2021年6月,二等座最高票价提升至662元,涨幅10.7%。对比其他国家高铁票价,京沪高铁价格仍具提升空间,从而增厚公司业绩、提升估值水平。

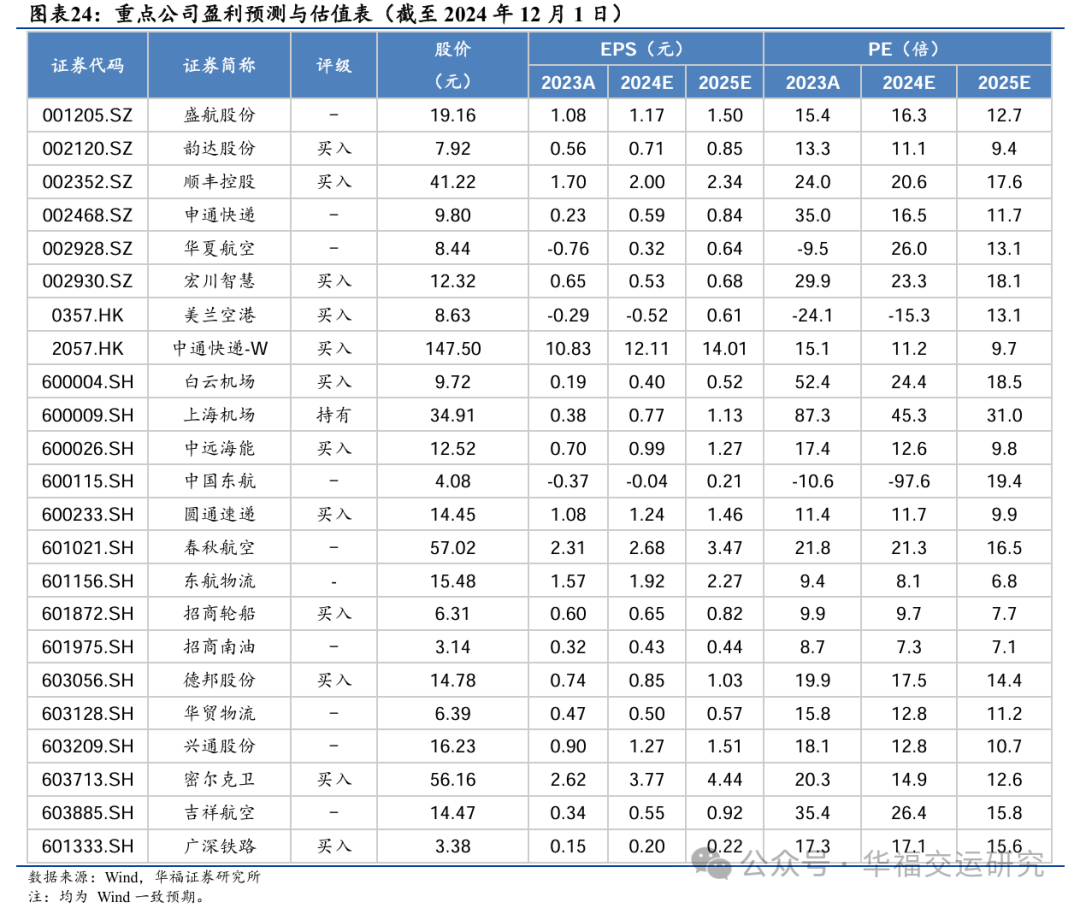

四、重点报告及重点公司盈利估值

五、风险提示

宏观经济增速不及预期;行业供需失衡、爆发价格战;油价、汇率大幅波动;地缘政治冲突、安全生产事故等需求冲击。

VIP复盘网

VIP复盘网