投资要点

客车这轮大周期驱动因素是什么?

一句话总结:客车代表中国汽车制造业将成为【技术输出】的世界龙头。这不是梦想而是会真真切切反应到报表层面。海外市场业绩贡献对客车行业在3-5年会至少再造一个中国市场。背后支撑因素:

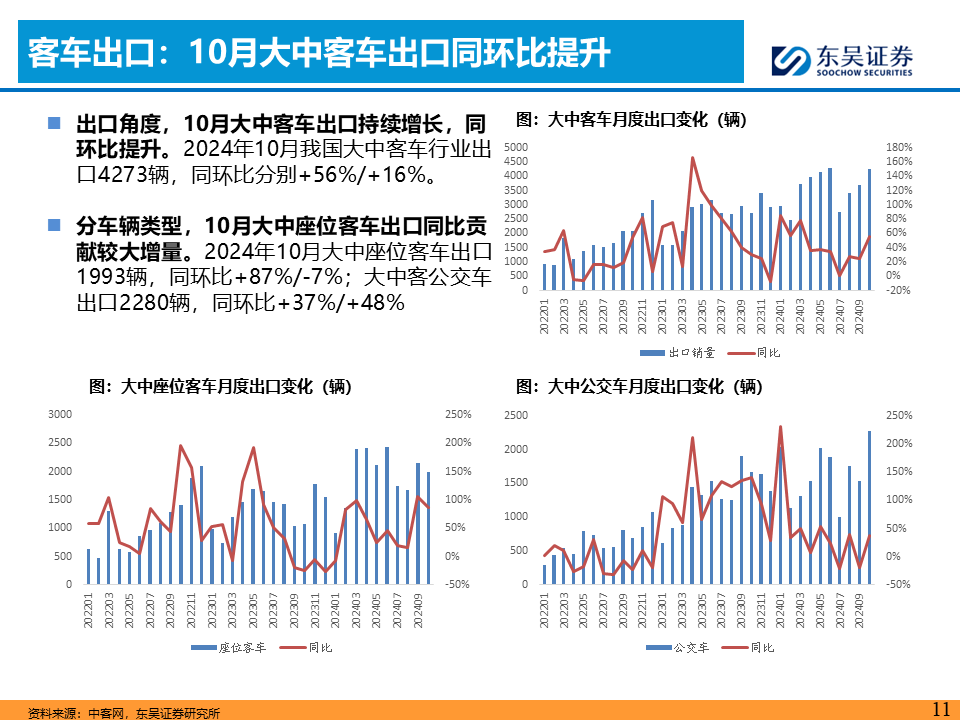

1)天时:符合国家【中特估】大方向,客车是【一带一路】的有力践行者,已有10余年的出海经验,在新的国际形势变化下,将进一步跟紧国家战略,让中国优势制造业【走出去】。

2)地利:客车的技术与产品已经具备世界一流水平。新能源客车产品维度,中国客车已领先海外竞争对手。传统客车维度,技术已不亚于海外且具备更好性价比及服务。

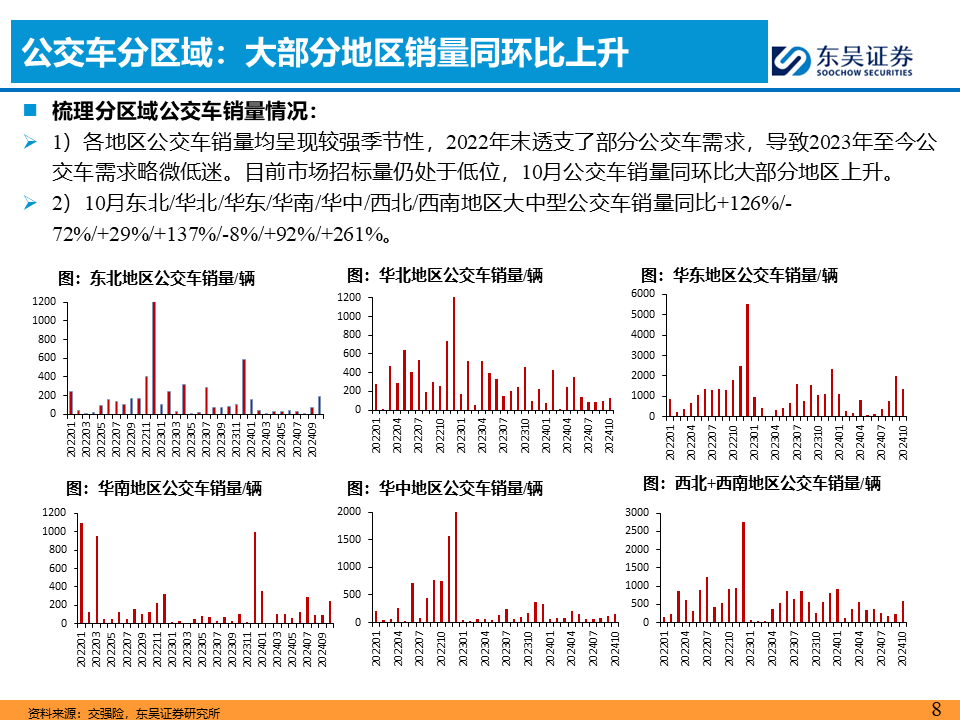

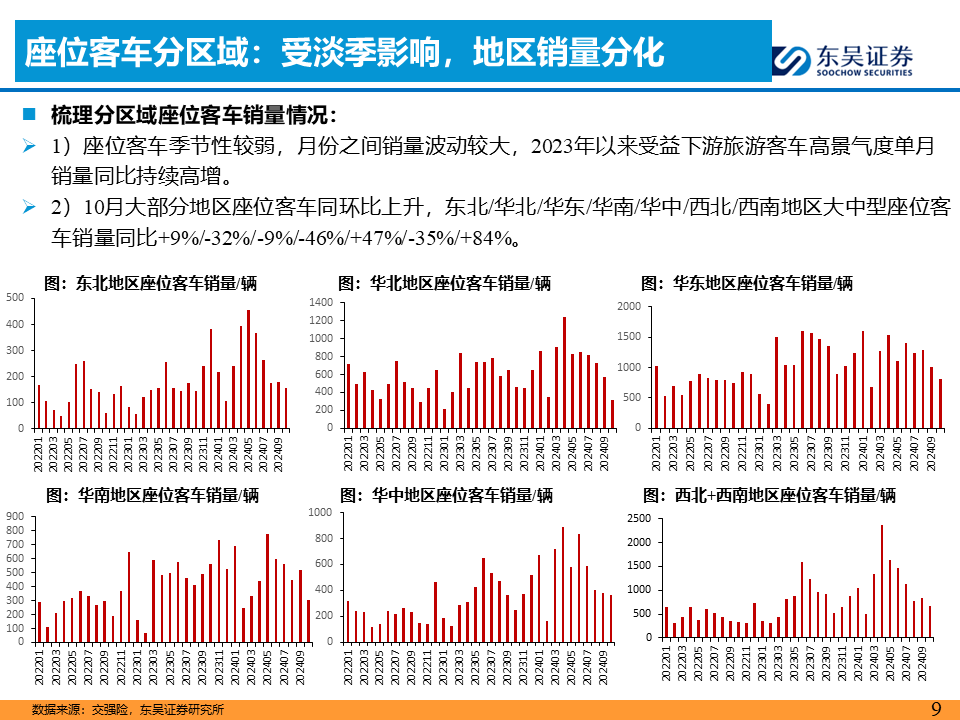

3)人和:国内市场价格战结束不会成为拖累反而会共振。过去6-7年国内客车“高铁冲击 新能源公交透支 三年疫情”三重因素叠加经历了长期的价格战,2022下半年宇通已率先提价,且需求本身得益【旅游复苏 公交车更新需求】有望重回2019年水平。

客车这轮盈利能创新高吗?我们认为并不是遥不可及。

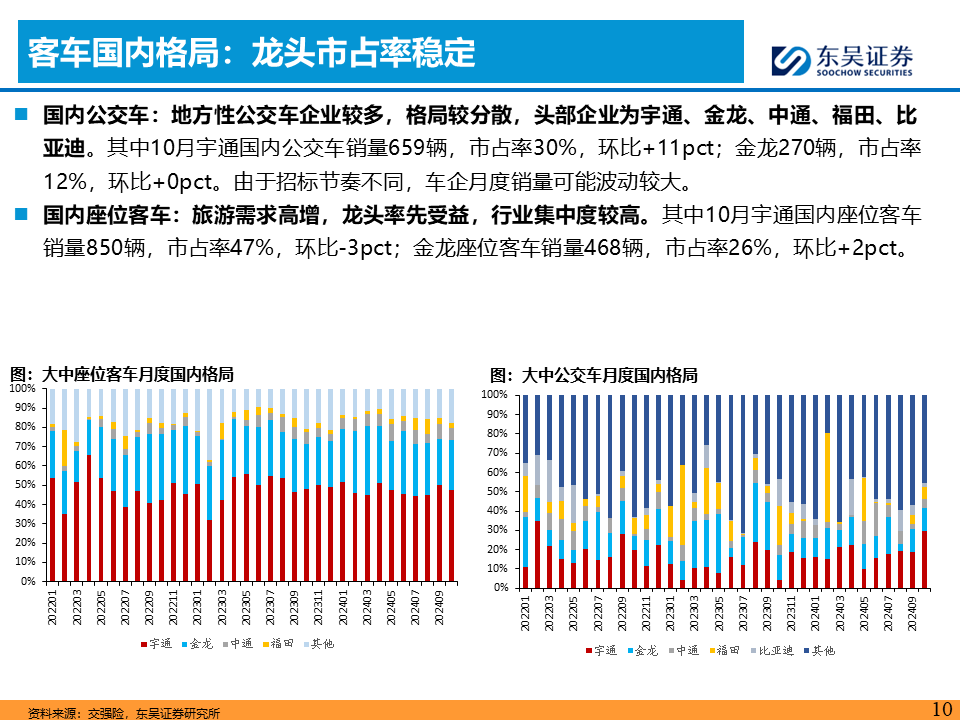

1)国内没有价格战。2)寡头龙头格局。3)海外无论新能源还是油车净利率远好于国内(无需投固定资产)。4)碳酸锂成本持续下行。

客车这轮市值空间怎么看?

小目标是重新挑战2015-2017年上一轮行业红利的市值峰值。大目标重新打开新的天花板(见证真正意义的世界客车龙头)。

投资建议:

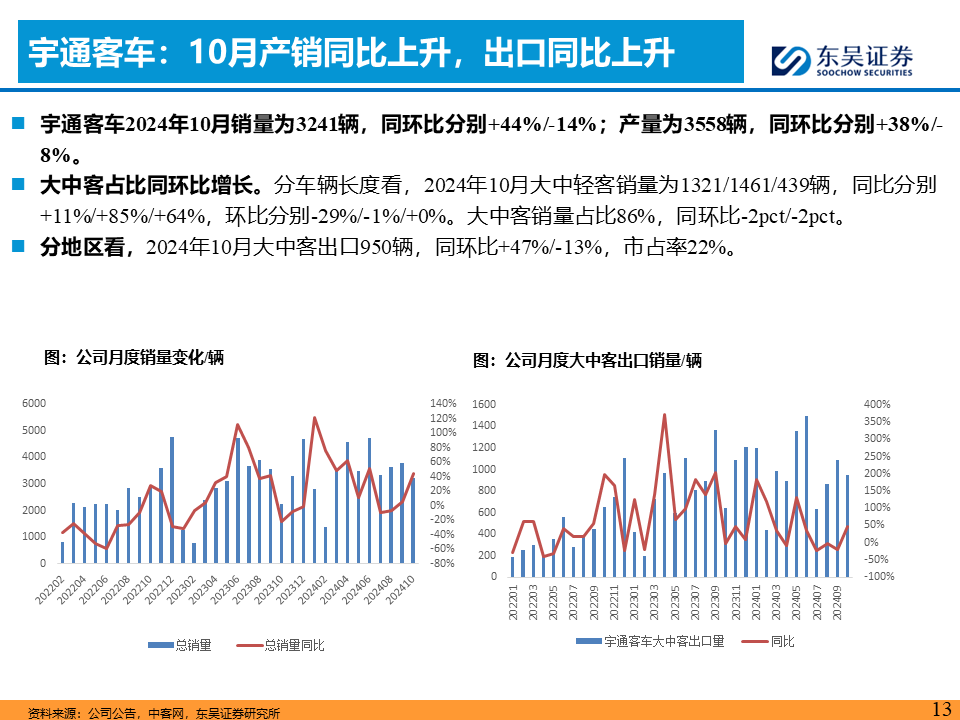

【宇通客车】是“三好学生典范”,具备高成长 高分红属性。我们预计2024~2026年归母净利润为33.1/41.1/49.6亿元,同比 82%/ 24%/ 21%。维持“买入”评级。

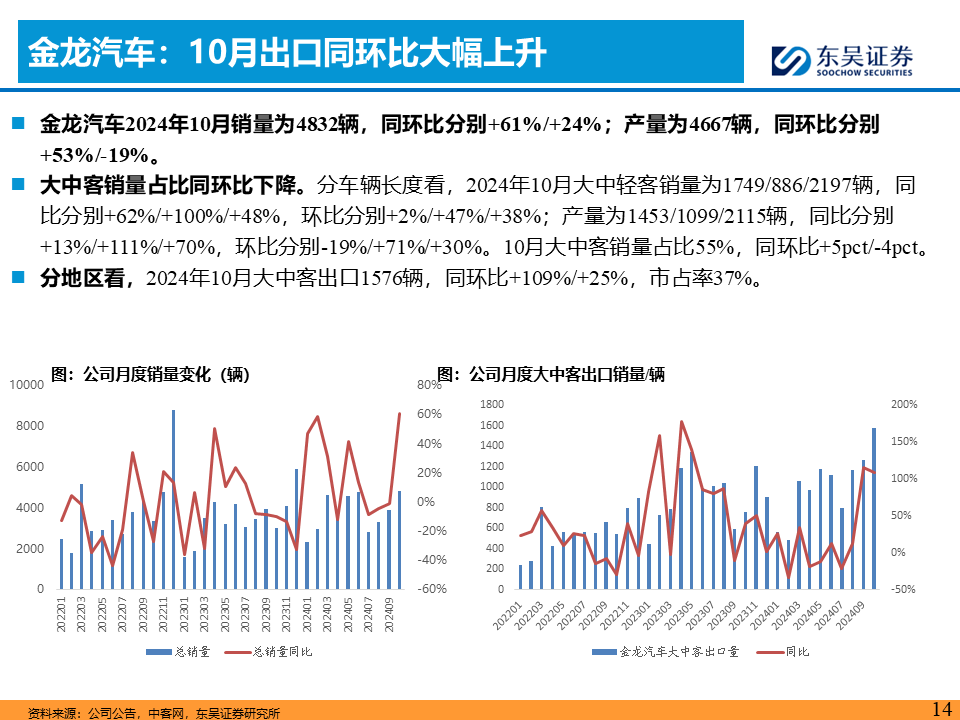

【金龙汽车】或是“进步最快学生”,困境反转利润弹性较大。我们预计2024-2026年归母净利润为1.8/4.4/6.4亿元,同比 134%/ 153%/ 45%,维持“买入”评级。

风险提示:全球地缘政治波动超预期,国内经济复苏节奏进度低于预期。

VIP复盘网

VIP复盘网