投资要点

|

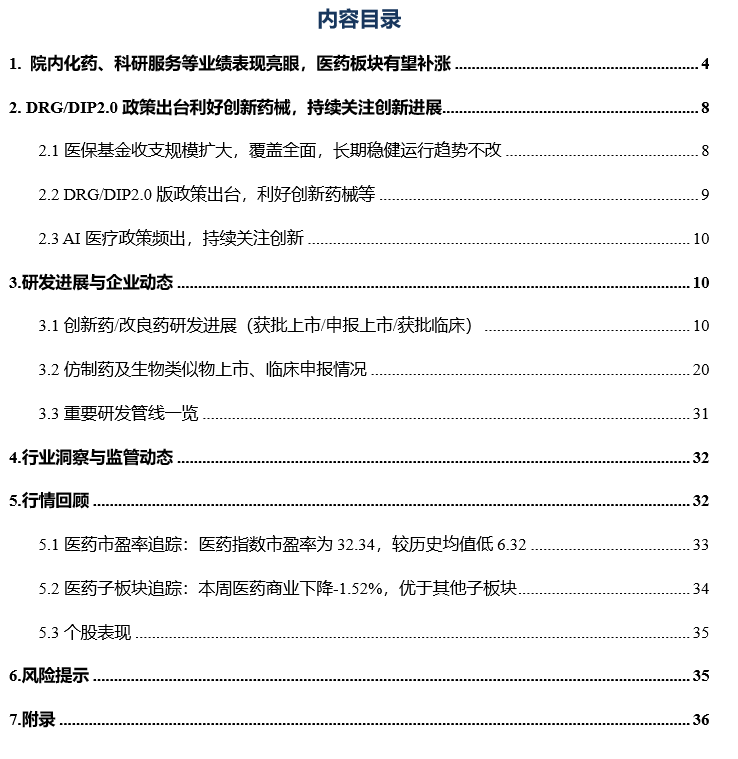

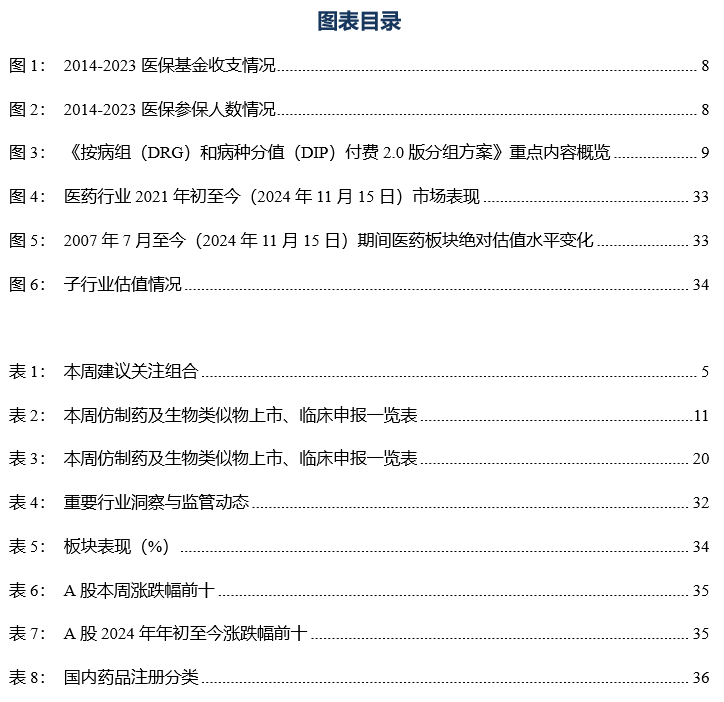

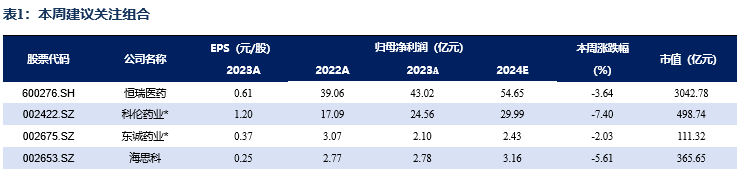

1. 院内化药、科研服务等业绩表现亮眼,医药板块有望补涨

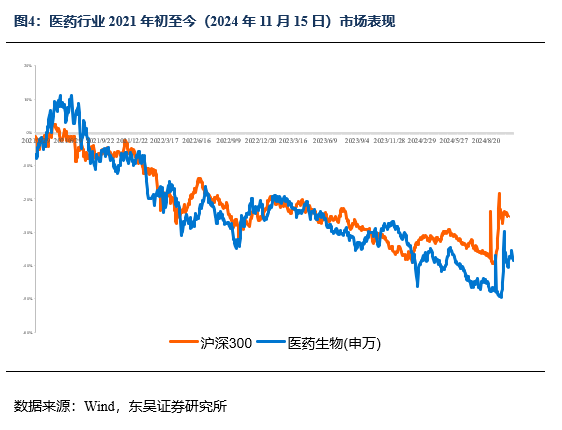

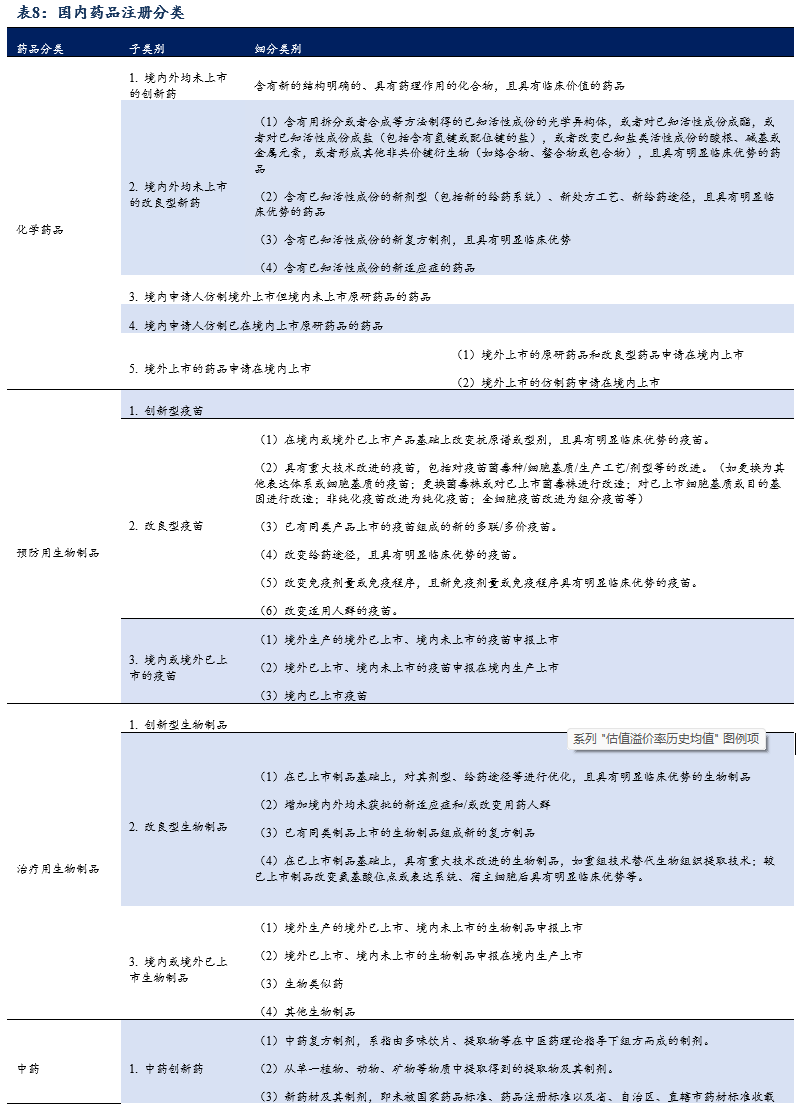

本周、年初至今医药指数涨幅分别为3.9%、-8.2%,相对沪深300的超额收益分别为-0.6%、-23.1%;本周医疗商业(-2.1%)、中药(-3.4%)及医疗器械(-3.5%)等股价跌幅相对较小,医疗服务(-4.3%)、化药(-4.2%)及生物制品(-3.8%)等股价跌幅较大;本周涨幅居前嘉应制药( 12%)、万东医疗( 11%)、透景生命( 11%),跌幅居前健尔康(-39%)、海南海药(-17%)、益方生物(-16%)。涨跌表现特点:本周医药板块大小市值均出现普跌,尤其是前期涨幅过大、没有基本面支撑的个股跌幅更大。

医保收支稳健运行,DRG/DIP2.0政策出台利好创新药械等。医保基金持续安全稳健运行,收支规模持续扩大。参保人数基本稳定,医保覆盖保持全面。统筹、个账支出持续增加,支付端边际改善。《2.0方案》核心在于更合理的分组,从而优化临床治疗方案,让医生选择分组时更加合理化,因此基金在结算时也能控制得更加精准高效,为创新药械腾出空间,促进创新药械的入院,建议关注创新药(ADC、双抗)及部分高值耗材(电生理、神经介入)。AI医疗政策频出,持续关注创新。近日,有关AI医疗政策频出,包括:1)上海重磅部署:打造医学人工智能标的;2)卫健委印发《卫生健康行业人工智能应用场景参考指引》;3)上海第一人民医院21款数据产品挂牌交易等。我们认为,在政策的不断加持下,AI在医疗方面的应用越来越近,建议关注AI医疗大模型、AI制药算法在创新药及CXO公司的应用、AI智能诊断等。

【投资策略】具体配置思路:

中药领域:佐力药业、方盛制药、华润三九、济川药业、马应龙等;

创新药领域:信达生物、恒瑞医药、三生国建、奥赛康、百济神州、海思科、和黄医药、亚盛医药、迪哲医药、迈威生物、泽景制药-U等;

仿创药领域:人福医药、恩华药业、仙琚制药、苑东生物、信立泰等;

医疗科技:润达医疗、晶泰科技

2. DRG/DIP2.0政策出台利好创新药械,持续关注创新进展

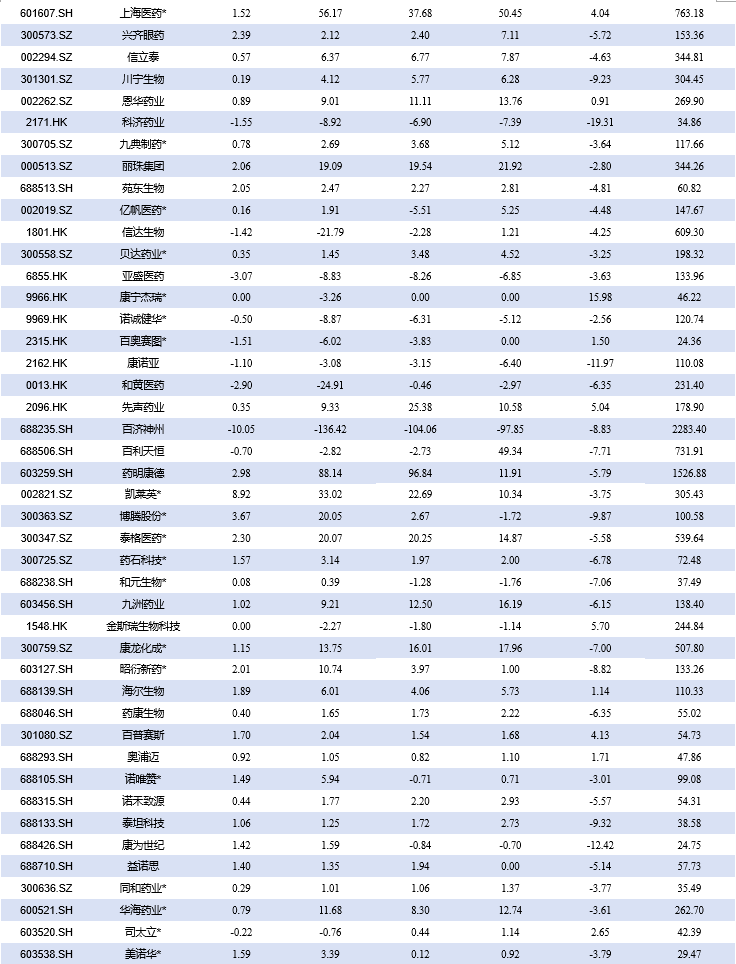

2.1医保基金收支规模扩大,覆盖全面,长期稳健运行趋势不改

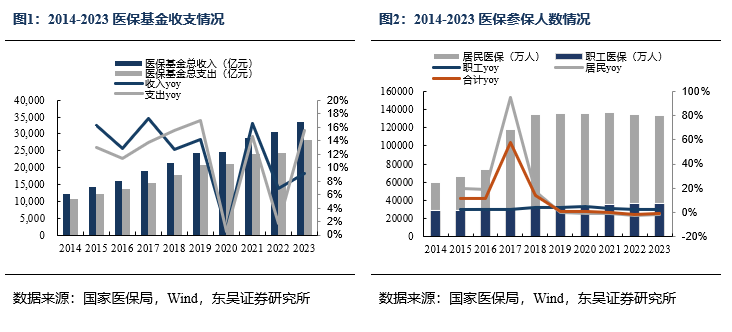

医保基金持续安全稳健运行,收支规模持续扩大。基本医疗保险基金(含生育保险)总收入由2014年的12332亿元增长至2023年的33501亿元,CAGR为10.51%;支出由2014年的12170亿元增长至2023年的28208亿元,CAGR为8.77%。近年来,医保基金保持收入增速略高于支出增速态势,主要得益于医保控费措施如集采、DRG/DIP、医保国谈等的良好执行。2023年医保支出增速转而高于收入增速,主要由于医保控费政策略有宽松,后续有望保持。2014-2023年医保基金均保持略有结存状态,截至2023年底,医保基金累计结存47833.71亿元,整体而言医保基金持续安全稳健运行。

参保人数基本稳定,医保覆盖保持全面。医保参保人数由2014年的59747万人增加至2023年的133389万人,目前覆盖率95%。2023年全国基本医疗保险参保133389万人(-0.88%),职工医保参保37095万人( 2.3%),城乡居民基本医疗保险参保96294万人(-2.1%)。医保参保规模整体保持稳定,覆盖面依然全面。职工医保参保人数提升,有利于统筹基金扩容,提升医保基金使用效率。

2.2 DRG/DIP2.0版政策出台,利好创新药械等

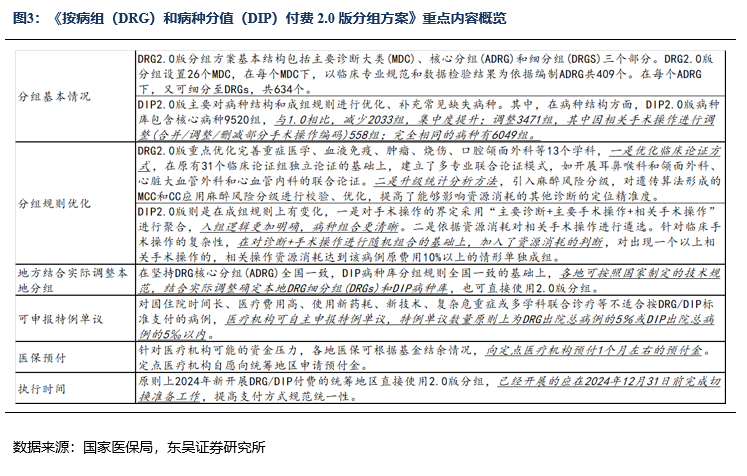

近日,国家医保局发布《按病组(DRG)和病种分值(DIP)付费2.0版分组方案》(下简称《2.0方案》),是针对1.0版本的优化与升级,对于鼓励创新药、创新器械等新技术的应用和提高医保的结算效率、医院的资金状况均有积极影响。

1)利于医保资金合理应用。《2.0方案》核心在于更合理的分组,从而优化临床治疗方案,让医生选择分组时更加合理化,因此基金在结算时也能控制得更加精准高效。此外政策要求确保次年6月底前完成年度基金清算,鼓励开展基金预付,各地可根据基金结余情况向定点医疗机构预付1个月左右的预付金,全面清理应付未付费用。

2)医保资金向外科倾斜。从DRG/DIP1.0实施影响看,医院端由于需要手术操作病种治疗费用更高,因此医院外科的病人会更多,收入更高;内科病人相对萎缩,费用下降,普遍出现“大外科、小内科”的情况。

3)利好创新药。《2.0方案》强调用好特例单议机制,方案提出对“因住院时间长、医疗费用高、新药耗新技术使用、复杂危重症或多学科联合诊疗等不适合按DRG/DIP标准支付的病例,医疗机构可自主申报特例单议,特例单议数量原则上为DRG出院总病例的5%”。在《2.0方案》之前,部分地区对创新药、创新器械等治疗方式已给予相应支持,如广东明确发文:国谈药品费用单独支付(在DRG之外),医院和医生拥有更多动力及空间去使用国谈药品;《2.0方案》后全国将均可参考特例单议机制推动使用创新手段治疗。

2.3 AI医疗政策频出,持续关注创新

近日,有关AI医疗政策频出,包括:1)上海重磅部署:打造医学人工智能标的;2)卫健委印发《卫生健康行业人工智能应用场景参考指引》;3)上海第一人民医院21款数据产品挂牌交易等。我们认为,在政策的不断加持下,AI在医疗方面的应用越来越近,属于蓝海市场,建议持续关注。

3. 研发进展与企业动态

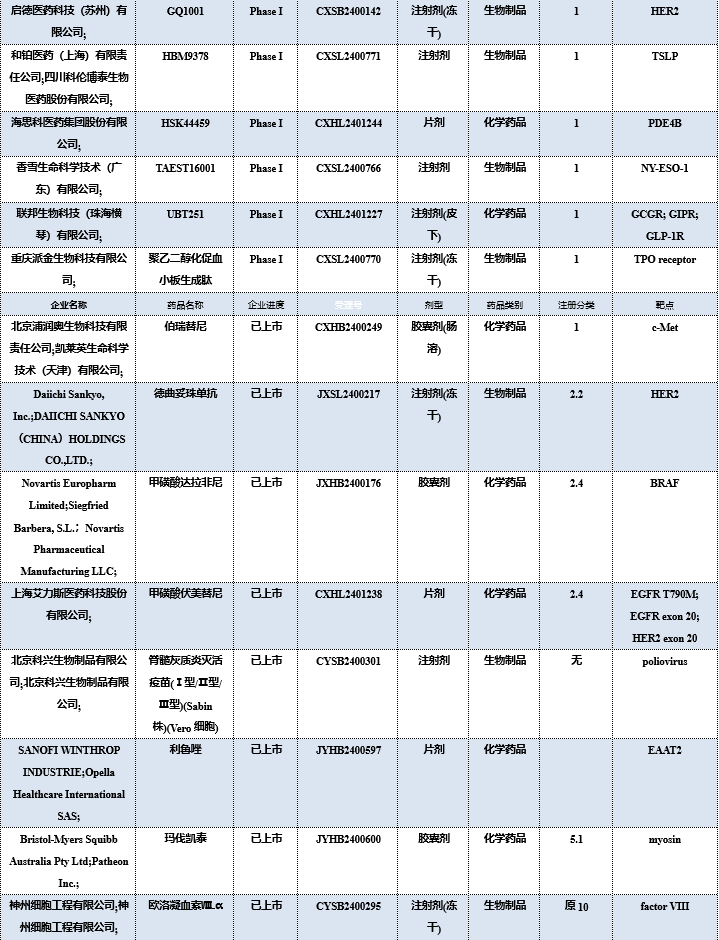

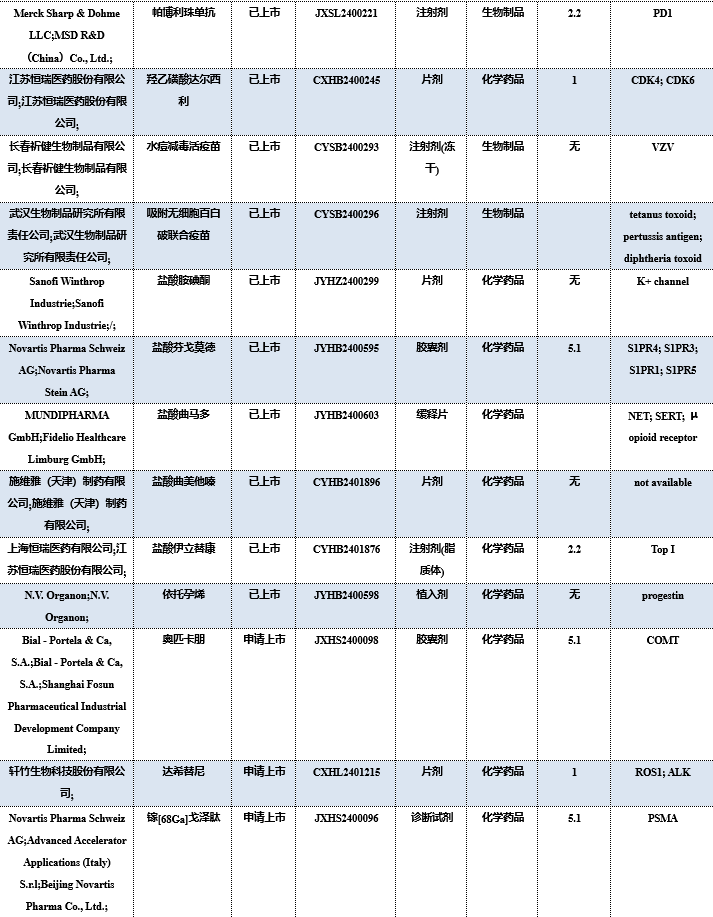

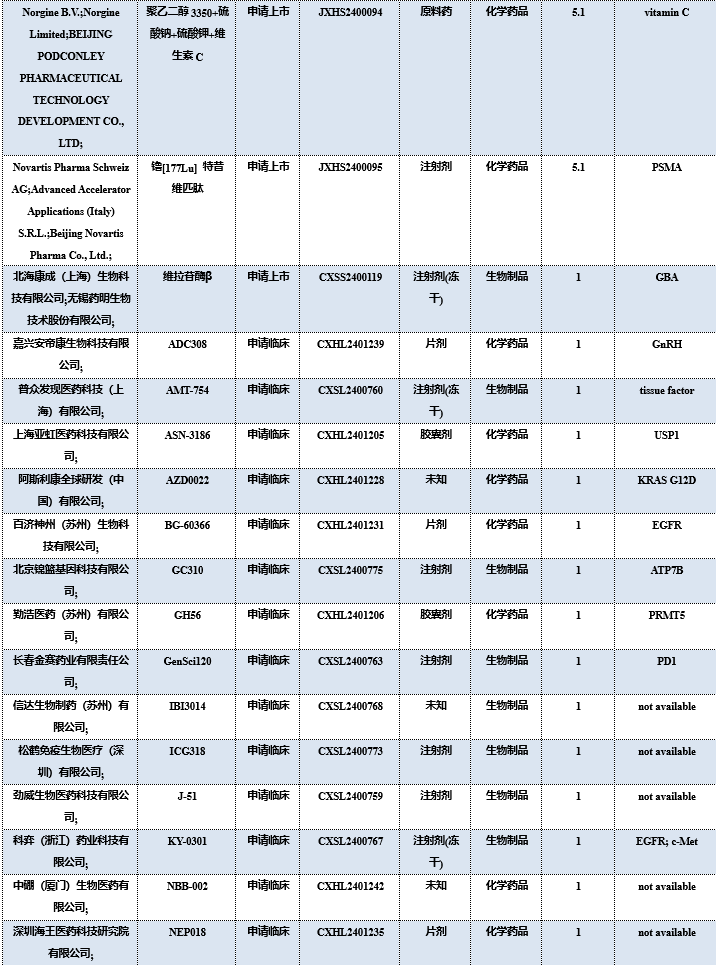

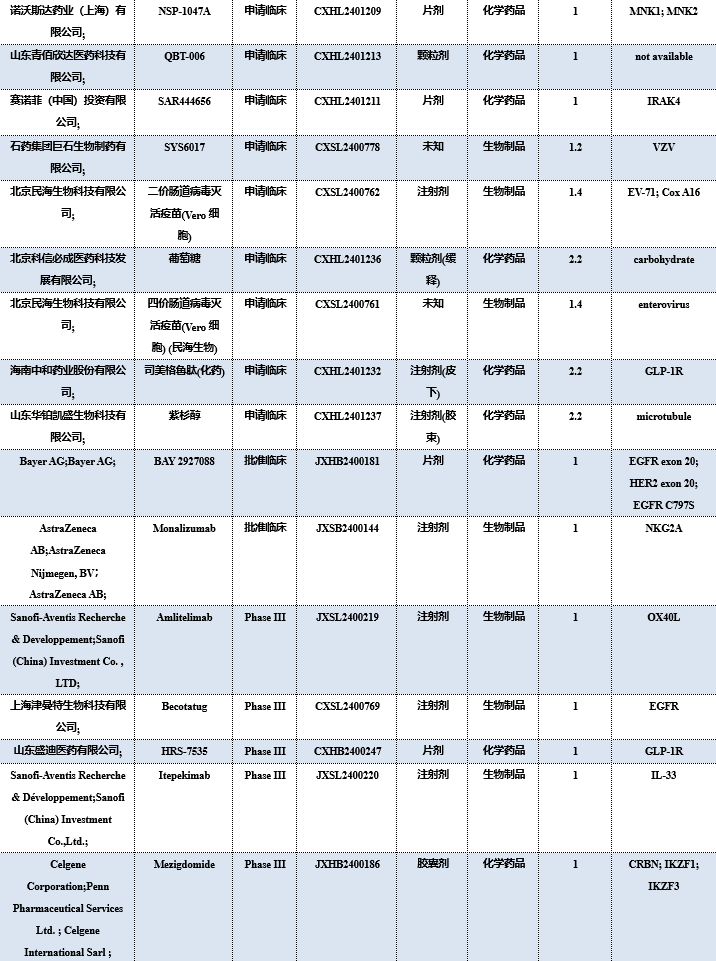

3.1. 创新药/改良药研发进展(获批上市/申报上市/获批临床)

11月15日,国家药品监督管理局(NMPA)药品审评中心(CDE)官网显示,信达的IBI354拟纳入突破性疗法,适应症为铂耐药卵巢癌。

11月15日,赛诺菲和再生元共同宣布度普利尤单抗(商品名:Dupixent)治疗慢性自发性荨麻疹(CSU)的补充生物制品许可申请(sBLA)获FDA受理,PDUFA预定审批日期为2025年4月18日。如果获得批准,度普利尤单抗将成为美国十年来首个针对CSU的靶向疗法。

11月13日,北海康成宣布,中国国家药品监督管理局(NMPA)已正式受理CAN103(注射用维拉苷酶β)用于治疗成人和儿童I型和III型戈谢病的新药申请(NDA)。

11月13日,CDE官网显示,诺华镥[177Lu] 特昔维匹肽注射液(177Lu-PSMA-617,Pluvicto)的上市申请已获受理。此前该药已被CDE纳入优先审评,用于治疗前列腺特异性膜抗原(PSMA)阳性转移性去势抵抗性前列腺癌(mCRPC) 、已接受雄激素受体通路抑制和紫杉类化疗的成年患者。

11月12日,CDE官网显示,强生的FcRn单抗尼卡利单抗(nipocalimab)被纳入拟优先审评,用于治疗自身抗体阳性(抗乙酰胆碱受体[AChR]阳性、抗肌肉特异性酪氨酸激酶[MuSK]阳性或抗低密度脂蛋白受体4 [LRP4]阳性)的全身型重症肌无力(gMG)成人患者和青少年患者(大于12岁)。同时,诺华ETA拮抗剂阿曲生坦(atrasentan)也被纳入拟优先审评行列,用于降低有疾病进展风险的原发性免疫球蛋白A肾病(IgAN)成人患者的蛋白尿。

和铂医药(股票代码:02142.HK),一家专注于肿瘤及免疫领域创新抗体疗法发现、开发及商业化的全球化生物医药公司今日宣布,已向中国国家药品监督管理局药品审评中心递交靶向胸腺基质淋巴细胞生成素(TSLP)的全人源抗体HBM9378/SKB378针对慢性阻塞性肺疾病(COPD)的新药临床试验(IND)申请。

11月8日,迪哲医药宣布,公司自主研发的新型肺癌靶向药舒沃哲®(通用名:舒沃替尼片)已向美国FDA递交新药上市申请,用于既往经含铂化疗治疗时或治疗后出现疾病进展,并且经FDA批准的试剂盒检测确认,存在表皮生长因子受体(EGFR)20号外显子插入突变(exon20ins)的局部晚期或转移性非小细胞肺癌(NSCLC)的成人患者

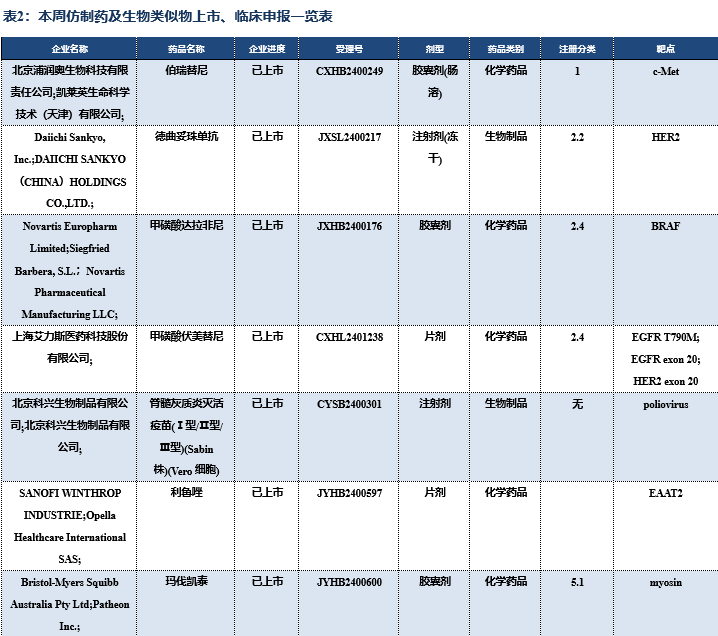

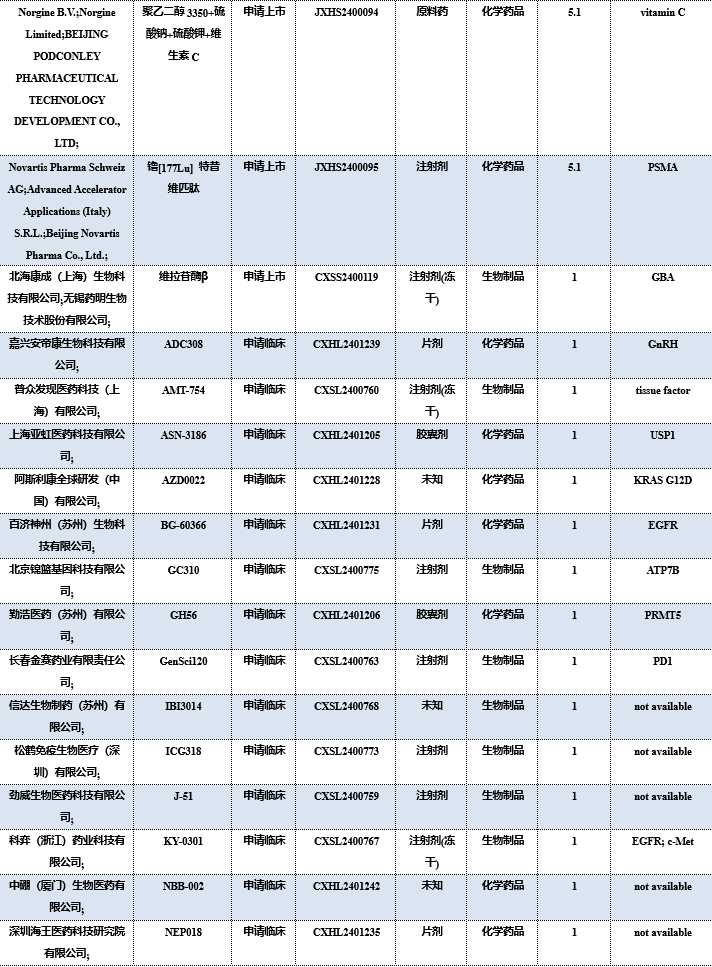

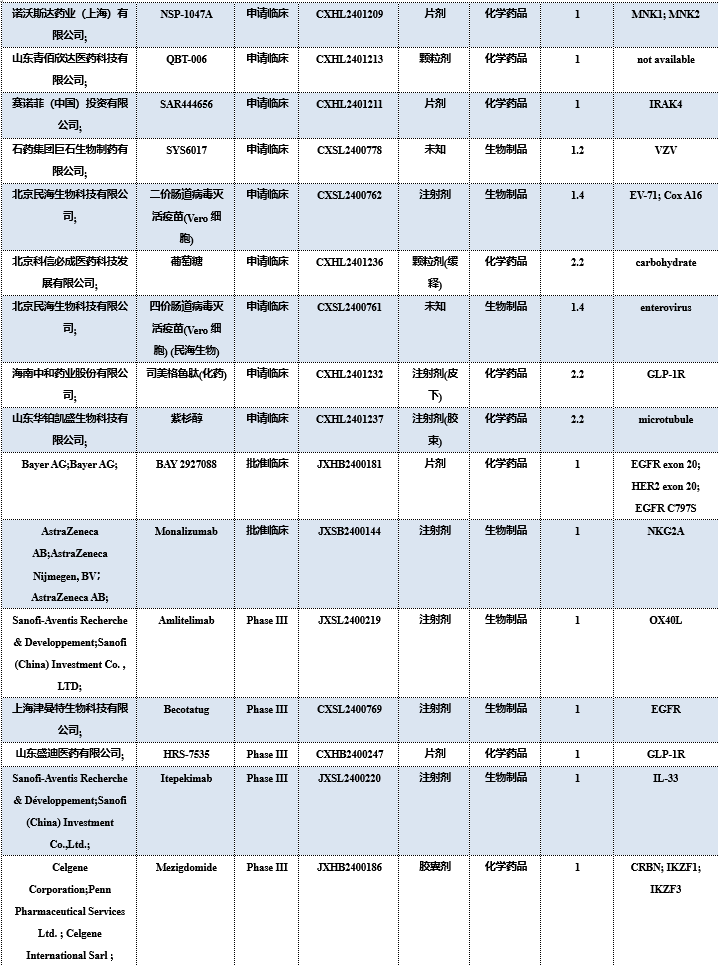

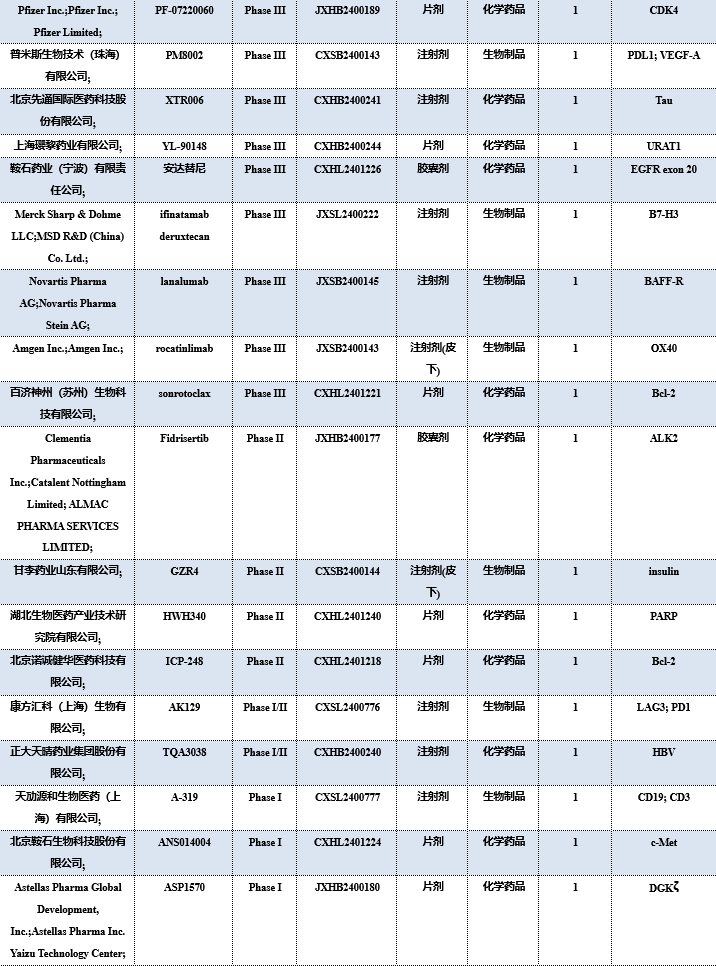

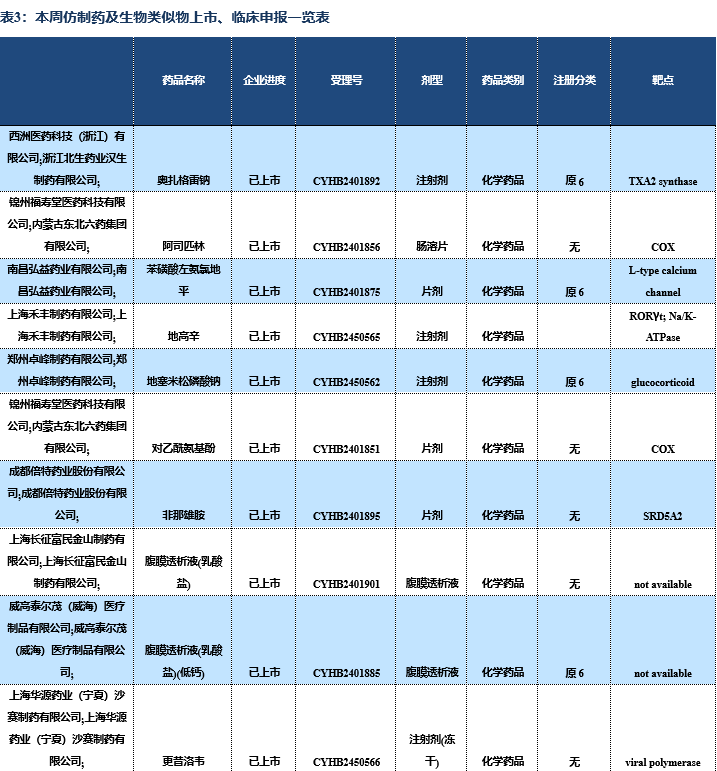

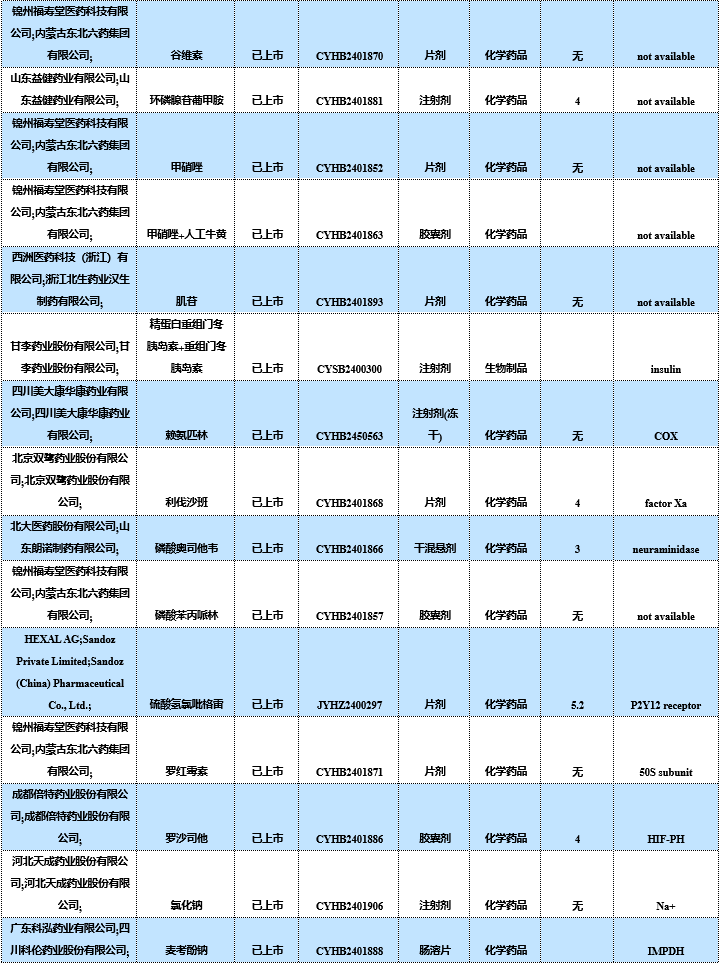

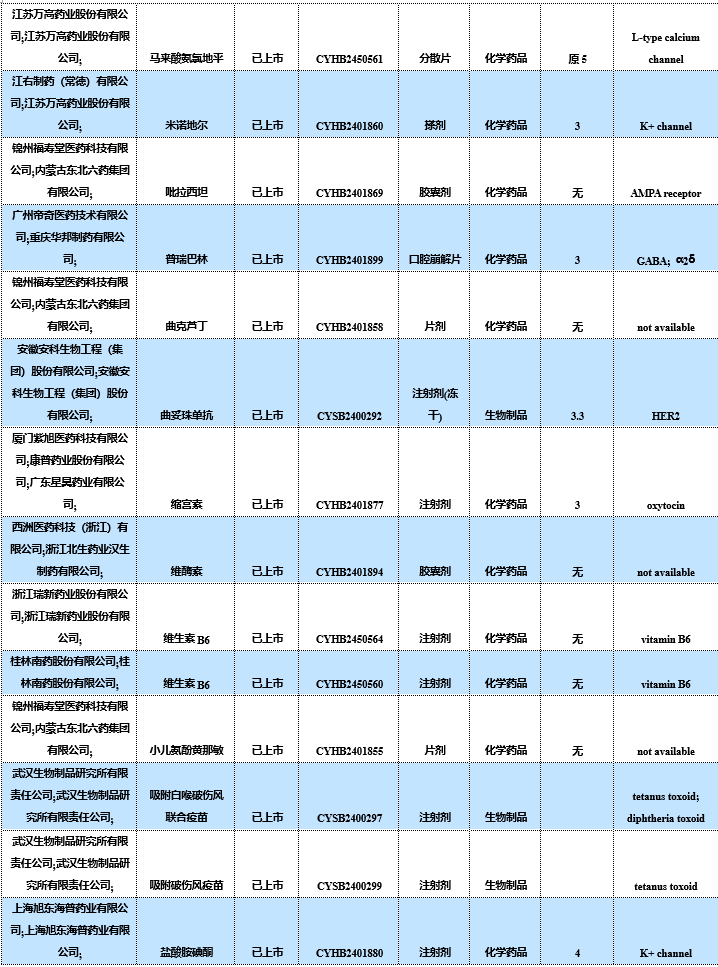

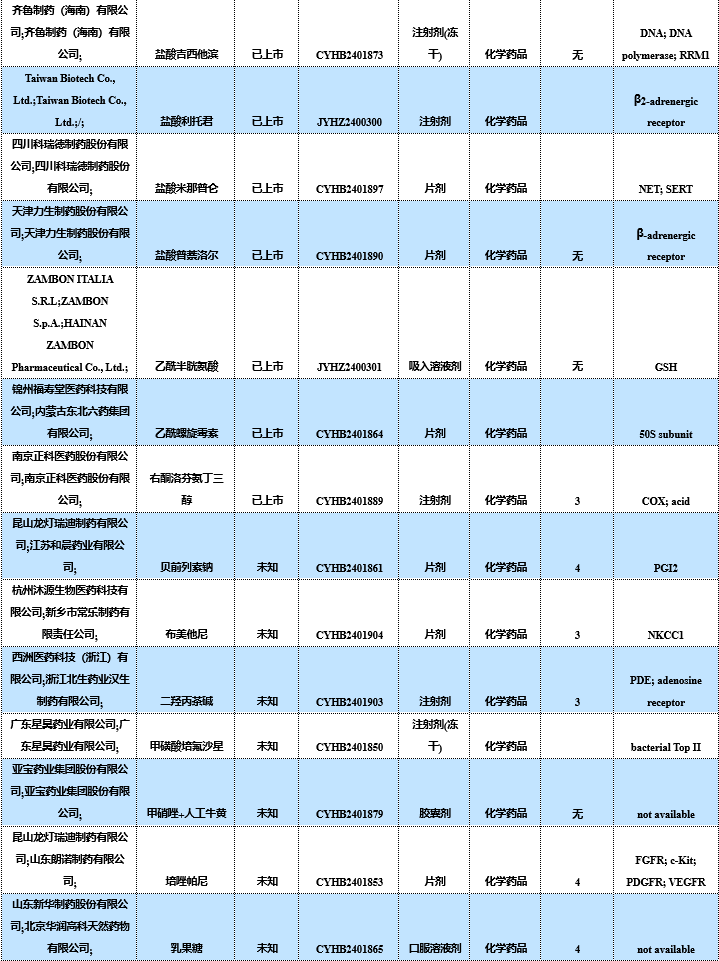

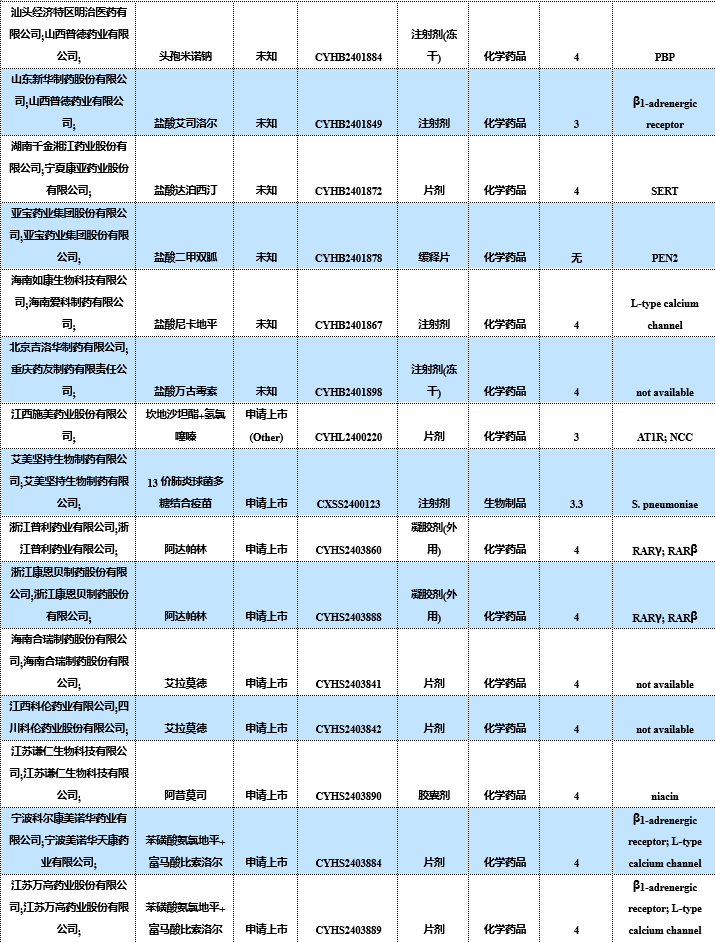

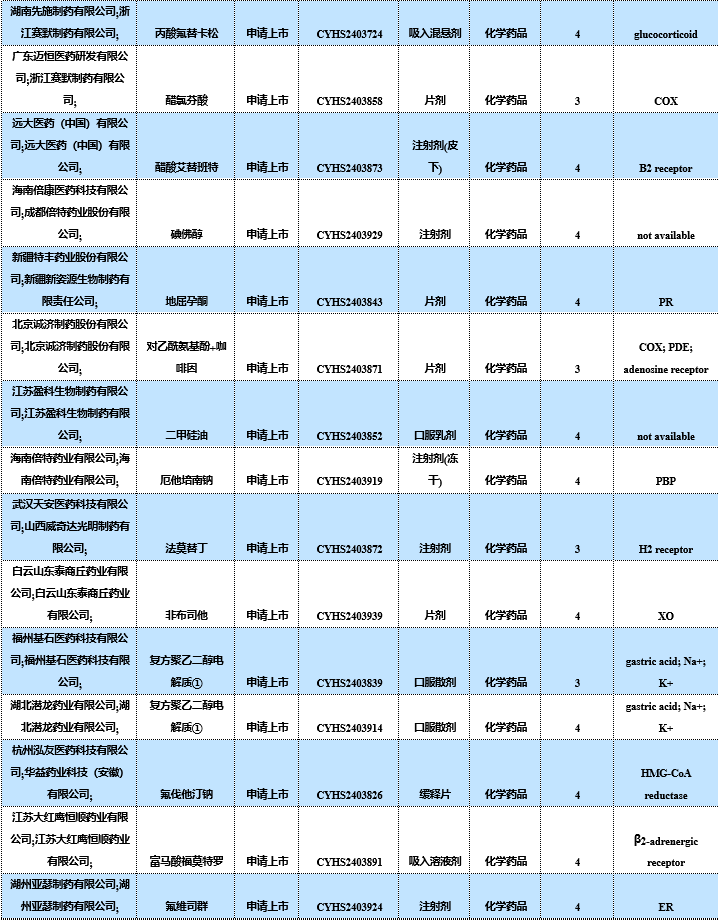

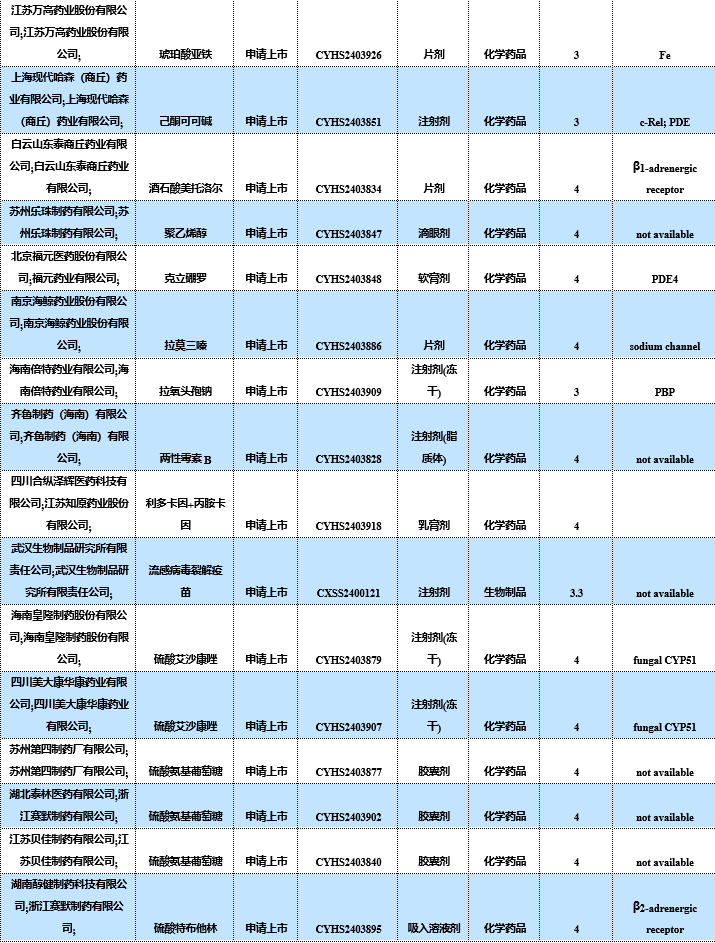

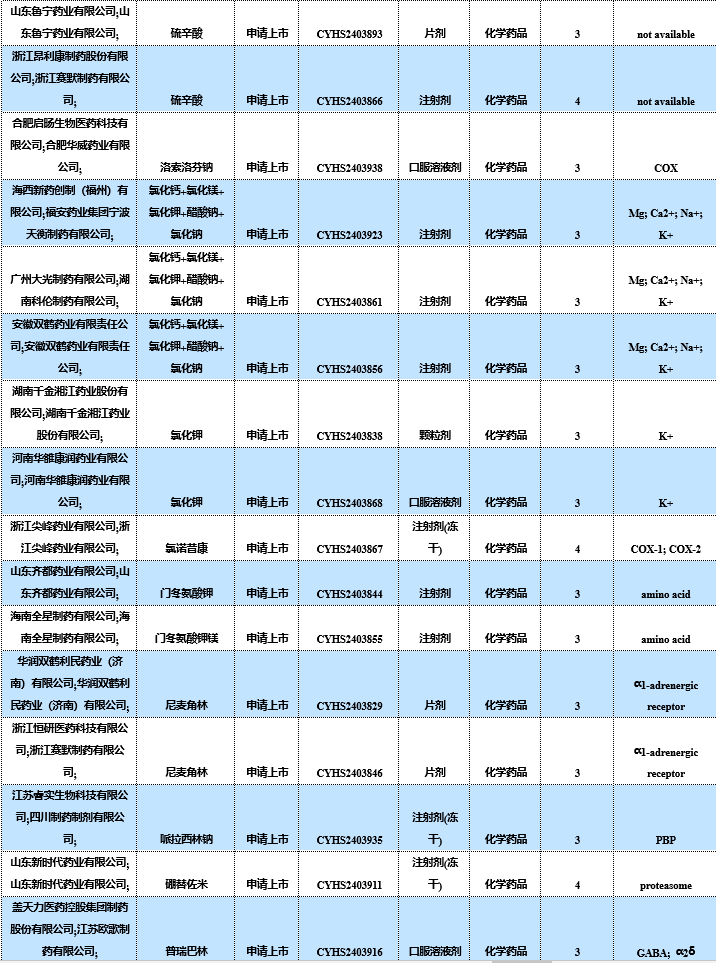

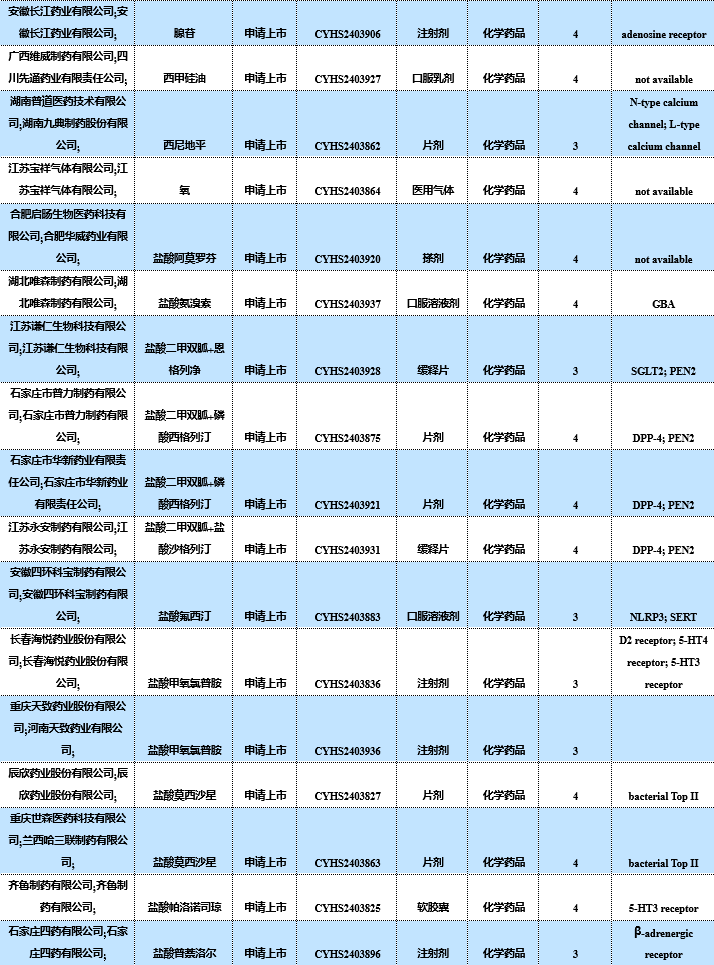

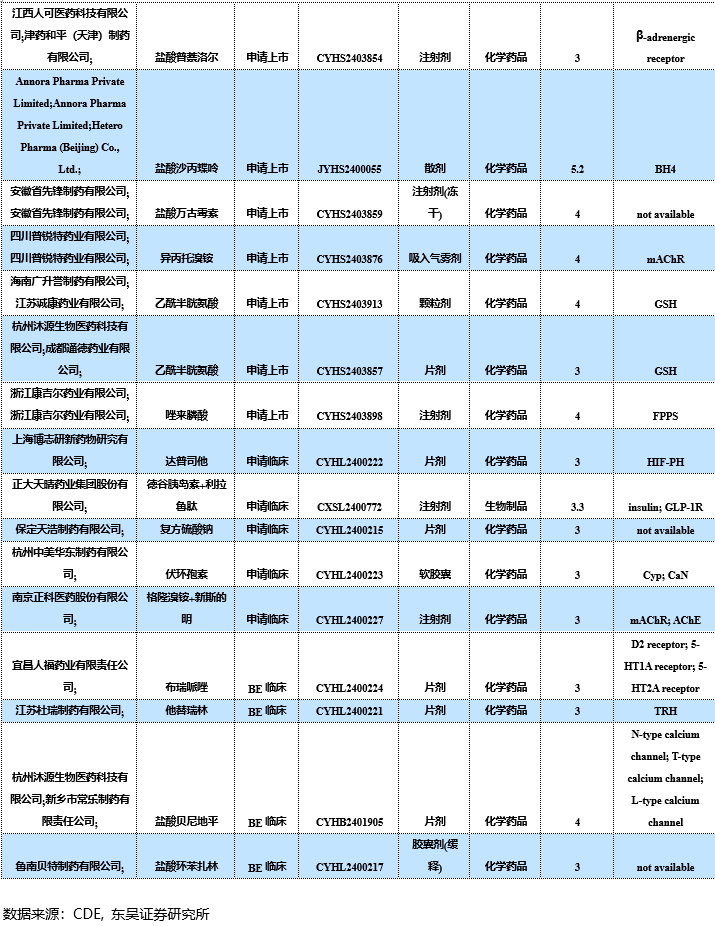

3.2. 仿制药及生物类似物上市、临床申报情况

3.3. 重要研发管线一览

11月14日,GSK宣布一项评估BCMA ADC药物Blenrep(belantamab mafodotin)联合硼替佐米和地塞米松(BorDex)头对头对比达雷妥尤单抗联合BorDex二线治疗复发或难治性多发性骨髓瘤(RRMM)的III期DREAMM-7研究的中期分析取得积极结果,到达了总生存期(OS)的关键次要终点。详细数据将在12月举行的第66届美国血液学会 (ASH) 年会上公布。

11月14日,药物临床试验登记与信息公示平台显示,宜联生物启动了一项评估注射用YL201对比注射用盐酸托泊替康在复发性小细胞肺癌(SCLC)患者中的有效性和安全性的多中心、随机对照、开放标签的III期研究。YL201是宜联生物自主研发的靶向B7-H3的ADC药物。

11月13日,药物临床试验登记与信息公示平台显示,石药登记了一项评估SYSA1801联合卡培他滨对比奥沙利铂联合卡培他滨(CAPOX方案)一线治疗CLDN18.2阳性、PD-L1 CPS<5的不可切除的局部晚期或转移性胃或胃食管结合部腺癌的有效性和安全性的随机、多中心、Ib/III期研究。

11月12日,和誉医药宣布,根据独立盲审委员会(BIRC)的RECIST v1.1标准,评估匹米替尼治疗腱鞘巨细胞瘤(TGCT)的III期MANEUVER研究在第25周客观缓解率(ORR)方面取得了统计学意义上的显著改善,达到54.0%,而安慰剂为3.2%。

11月11日,药物临床试验登记与信息公示平台显示,加科思登记了一项评估JAB-23E73用于KRAS基因改变的晚期实体瘤的安全性、耐受性、药代动力学以及初步抗肿瘤活性的多中心、开放性I/IIa期研究。这是关于该药的首个临床试验。

4. 行业洞察与监管动态

1月15日,国家药监局药审中心关于发布《基于疾病登记的真实世界数据应用指导原则(试行)》的通告(2024年第48号)。内容为:为指导申办者在药品临床研发中规范合理的应用基于疾病登记的真实世界数据,药审中心研究起草了《基于疾病登记的真实世界数据应用指导原则(试行)》(见附件)。根据《国家药监局综合司关于印发药品技术指导原则发布程序的通知》(药监综药管〔2020〕9号)要求,经国家药品监督管理局审查同意,现予发布,自发布之日起施行。

5. 行情回顾

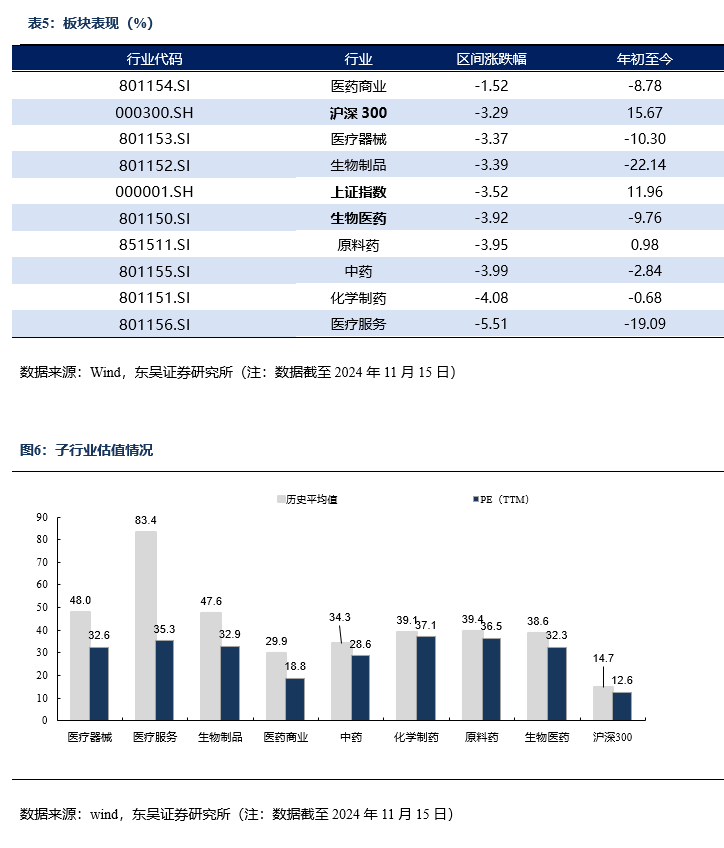

本周、年初至今医药指数涨幅分别为-3.92%、-9.76%,相对沪深300的超额收益分别为2.57%、-8.10%;本周原料药( 0.96%)、化学制药(-0.68%)及中药(-2.84%)等股价表现较为强劲,医药商业(-8.78%)、及医疗器械(-10.30%)等股价跌幅相对较大。

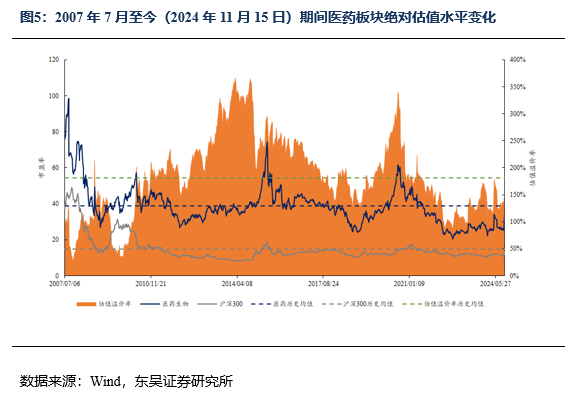

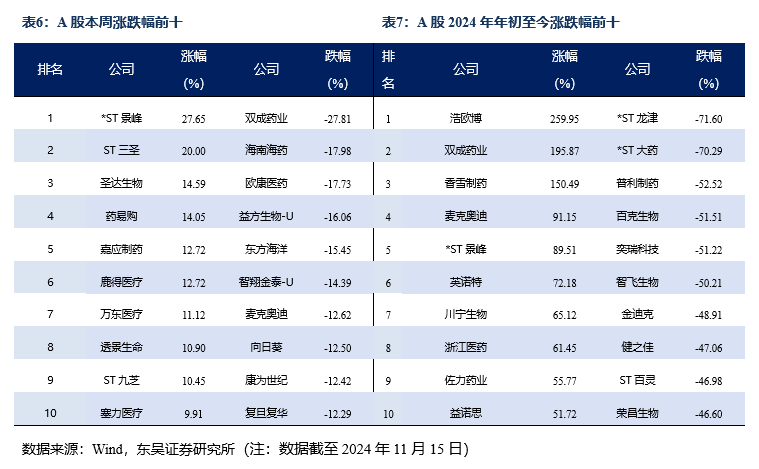

5.1. 医药市盈率追踪:医药指数市盈率为32.34,较历史均值低6.32

截至2024年11月15日,医药指数市盈率为32.34倍,环比上周下降0.63倍,低于历史均值6.32倍;沪深300指数市盈率为12.61倍,医药指数盈利率溢价率为156.4%,环比上周上升9.9%,低于历史均值25.1%。

5.2. 医药子板块追踪:本周医药商业下降-1.52%,优于其他子版块

本周、年初至今医药指数涨幅分别为-3.92%、-9.76%,相对沪深300的超额收益分别为-0.53%、-12.39%;本周医疗商业(-1.52%)、医疗器械(-3.37%)及生物制品(-3.39%)等股价表现较为强劲,原料药(-3.95%)、中药(-3.99%)及化学制药(-4.08%)等股价跌幅相对较大。

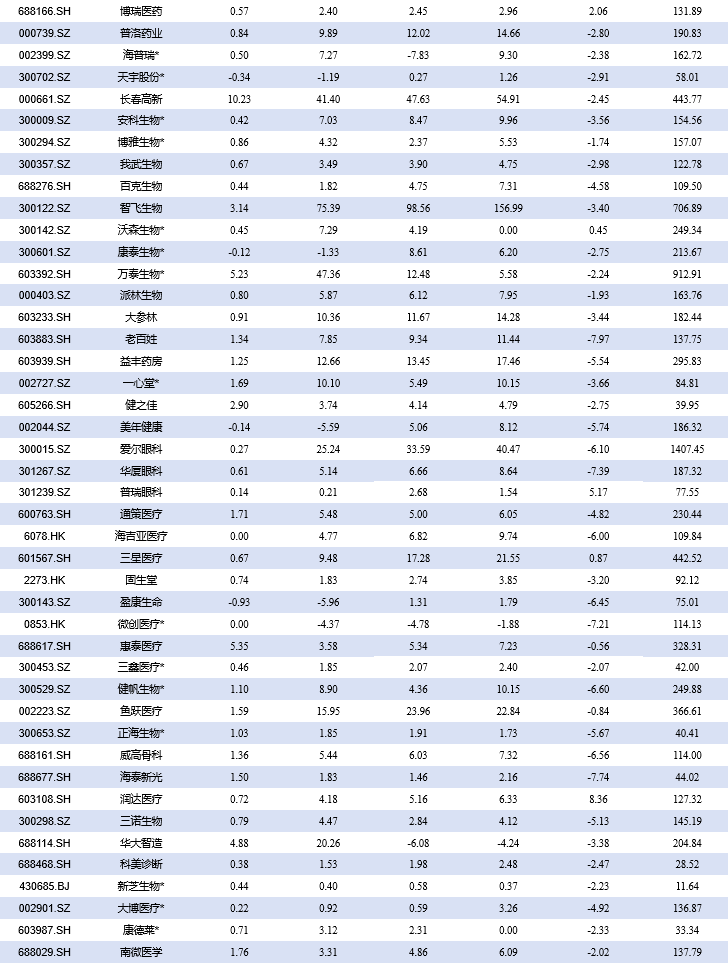

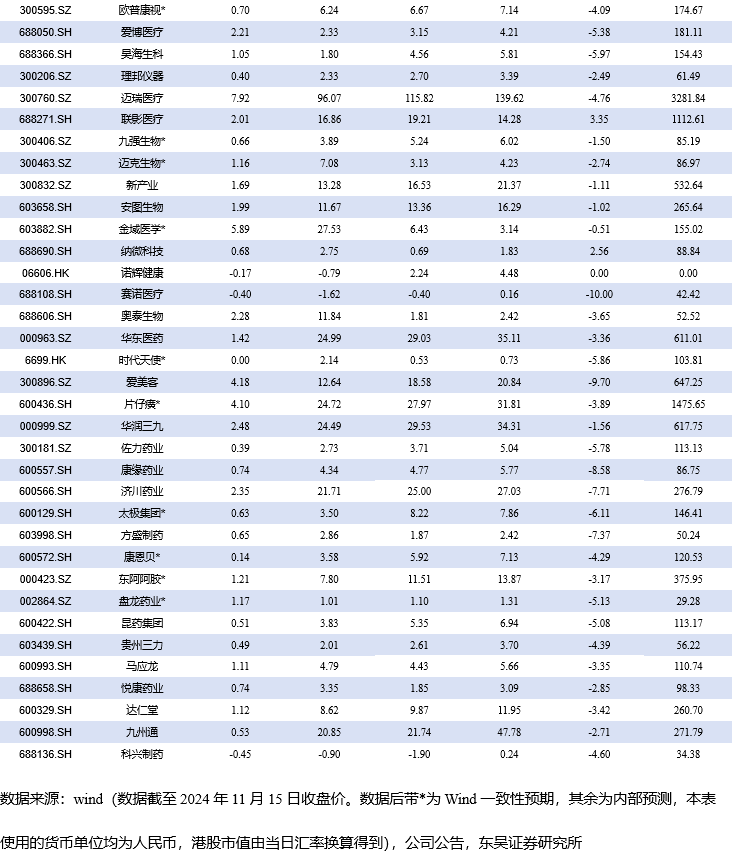

5.3. 个股表现

6. 风险提示

1、药品或耗材降价幅度继续超预期:

国家加大集采范围,药品和耗材的集采带来了药品和耗材的大幅降价,随着国内医药和器材市场的竞争加剧,集采对降价的推动作用将会更加明显,未来药品和耗材集采降价幅度可能会超预期,对企业的利润造成较大影响。

2、医保政策进一步严厉等:

医保局作为中国医药行业最大单一支付方,其支付政策变化可能直接导致相关公司盈利水平发生显著变化。

3、产品销售及研发进度不及预期。

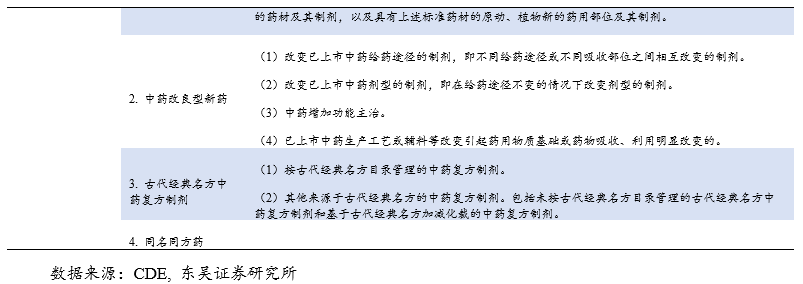

7. 附录

VIP复盘网

VIP复盘网