玻璃基板板块

其实,据笔者观察,从今年4月开始,关于玻璃基板的讨论就层出不穷,而且有关英特尔、AMD、三星等芯片设计及先进封装头部玩家将用玻璃基板替代当前PCB基材的传闻不绝于耳。大摩最近的报告就显示,玻璃基板可用于GPU制造,未来两年内玻璃基板将用于先进封装。

据国内机构预测,预计未来3年内的玻璃基板渗透率将达到30%,5年内渗透率将达到50%以上。这个预测,无疑点燃了投资者们的热情,毕竟现在这个经济环境下,能找到快速增长的细分领域,绝对不是一件容易的事。

那么,玻璃基板真的能撑得起投资者们的期望吗?国内玩家能否抓住这个机会实现弯道超车呢?笔者今天就带你来一探究竟。

01

笔者可以肯定的说,玻璃基板作为有机基板的下一代,正在成为业界集体押注的新风向。

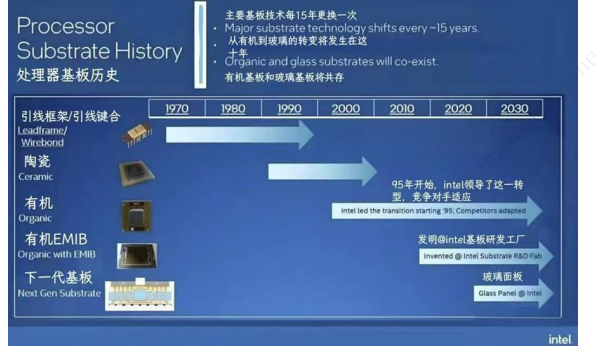

简单来说,目前市面上最常见的基板是有机材料基板,而玻璃基板意味着是用玻璃取代有机封装中的有机材料,就是在玻璃上打孔、填充和上下互联,以玻璃为楼板构建集成电路的“高楼大厦”。如果把时间线拉长,你会发现,基板技术基本上每15年迭代一次。

而对于玻璃基板封装,其实最关键的技术就是TGV(玻璃通孔)技术,这是玻璃基板未来能够加速渗透的前提。说白了,TGV就是通过在玻璃基板上制作垂直贯通的微小通,再填充导电材料,从而实现不同层面间的电气连接。

玻璃基板最大的优势就是超低的平面度和稳定性,这就能让玻璃基板上的互连密度有望提升10倍。技术上优势明显,玩家们自然不能不甘落后。比如今年年初,三星电机在 CES 2024 上宣布进军半导体玻璃基板领域,并声称要在明年量产样品,后年正式量产。

而作为行业老大哥的英特尔,可能将玻璃基板量产计划提前至2026年(原定于2030年),如果真的能做到,或许就能实现单个封装上集成1万亿个晶体管的目标。英特尔已在美国亚利桑那州投资超过10亿美元,用于建设研发产线。

无独有偶,AMD也计划在超高性能系统级封装产品中引入玻璃基板,时间预计在2025-2026年。据笔者预测,AMD应该首先会在EPYC处理器中率先引入玻璃基板封装。

但是,台积电虽还未有相关动作,只是在密切关注。毕竟,台积电一向惯于确保新技术的成熟和可靠性之后再进行部署,不急于加码。

02

这么看来,如果谁能在2026年真的实现玻璃基板封装量产,谁就能在未来站上金字塔的顶端。

如果玻璃基板技术能够成功落地,或许将在对计算性能要求较高的场景率先应用,比如需要更大尺寸封装和更快计算速度的应用和工作负载(AI、数据中心、图形计算、高互联芯片)等。毕竟,在高端芯片领域,有机基板将在未来几年达能力极限。

同时,一旦玻璃基板技术渐渐成熟,成本下降,将延伸至笔记本电脑甚至移动设备芯片领域。

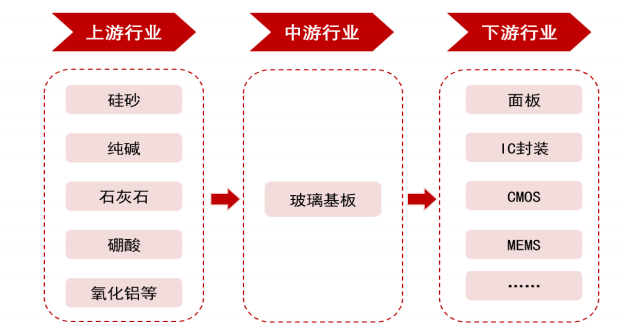

如果把玻璃基板封装的产业链打开,你会发现其上游为生产、原料、设备环节,中游为技术、封装检测环节,下游为应用环节。

单从玻璃基板行业来看,美国康宁在玻璃基板行业中占据主导地位,目前市场份额接近整个市场的一半,短期内还没有玩家能够撼动。日本旭硝子、电气硝子的占比也分别达到了23%和17%。

03

此前,摩根士丹利更新了英伟达GB200供应链的情况,提到GB200将采用玻璃基板用于先进封装。这个将字,就体现出了GB200极大概率或者是根本不用玻璃基板。

所以,虽然玻璃基板封装已经成为了投资者们的香饽饽,而且下游大佬也在摩拳擦掌,但是其实际落地的时间,仍有不确定性。

就比如关键的TGV技术,在材料脆性、填充工艺、热膨胀系数匹配等方面,仍面临一些技术上的挑战,其中易碎是核心痛点。所以未来两年是非常关键的两年。

国内玩家也在这条道路上积极尝试,而且取得了一系列阶段性的成果。

比如兴森科技(002436)已启动玻璃基板研发项目并有序推进中,目前处于技术储备阶段。就在不久前帝尔激光(300776)已经完成面板级玻璃基板通孔设备的出货,实现了晶圆级和面板级TGV封装激光技术的全面覆盖。通富微电(002156)就表示具有玻璃基板封装相关技术储备,具备使用TGV玻璃基板进行封装的技术能力。

根据笔者对行业的理解,未来玻璃基板产业需要走生态合作路线,单打独斗肯定是不行的,国内玩家需要从材料端到制程端、设备端等齐发力,才有可能不被卡脖子。

据专业机构分析,预计全球玻璃基板市场将从2023年的71亿美元增长到2028年的84亿美元。

留给国内玩家的时间,不多了。

VIP复盘网

VIP复盘网